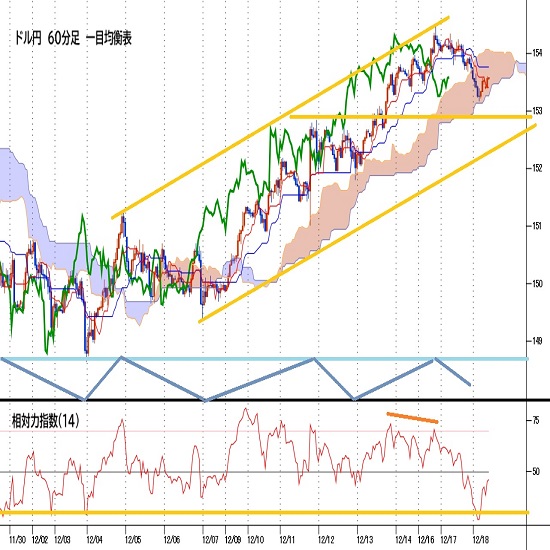

ドル円 3日暴落は、たくり足で一服

【概況】

12月20日に前日比1.38円の円高ドル安となる日足大陰線で104日移動平均を割り込み、10月4日から続いてきた三角持ち合いから転落した。12月25日に109.99円まで下落した後は下げ一服していたが、31日に109.55円まで下落して110円割れの状況で年を終えた。

年明けは円高が進んだ。1月2日に108.70円まで続落、さらに1月3日午前に暴落商状となりベンダーによっては104.82円等の安値を示現して昨年3月26日安値104.63円に迫った。午前中の暴落一巡後は戻しに入り、4日の米雇用統計が予想以上の強い数字を示したことで続伸して1月4日は108円台前半を回復した。

【米雇用統計強く、パウエル議長発言はハト派】

12月の米雇用統計では、非農業部門就業者数が前月比31万2000人増となり市場予想をの17.7万人増をはるかに上回った。また11月と10月も併せて5万8000人の上方修正となった。平均時給は前月比0.4%増(市場予想は0.3%増)、前年比は3.2%増(同3.0%)となりいずれも前月から上昇した。失業率は3.9%と前月の3.7%から悪化したが、これは労働参加率が6..1%へ0.2%上昇したことによる前向きな状況を示すものと受け止められた。

雇用統計後は為替市場にとってはドル高要因だったが、ドル高はさほど続かなかった。

ドル円は発表前に108円台序盤へ上昇し、発表後に高値を若干切り上げた程度だった。ポンドは発表から下落したが深夜以降は切り返して一段高となっている。ユーロは発表から急落したが深夜から反騰してほぼイッテコイとなった。

雇用統計はかなり米労働市場がかなり強い状況にあることを示し、12月FOMCで示された2019年2回以上の利上げ姿勢が継続する印象を与えたが、それよりも24時過ぎのパウエル米連銀議長発言からのNYダウ続伸によるリスクオン心理でのポンド高やユーロ高が勝った印象がある。

パウエル米連銀議長は4日深夜にアトランタで開かれた米経済学会(AEA)年次総会の討論会で「インフレが落ち着いている状況では利上げ判断は忍耐強くなる」として利上げ判断への慎重姿勢を示し、最近の株安についても「市場が将来を先取りして下向きリスクを織り込んでいる」「市場が発するリスクを注視する」「必要なら政策を大幅に変える準備が常にできている」と述べた。この発言は10月から暴落商状に陥ってきた株式市場のやや過剰な不安心理を和らげ、NYダウは746.94ドル高で終了している。

【新年の下落規模】

1月3日安値は年始の薄商い中の暴落だったために105円丁度や104.82円、104.20円台のレート表示もあった。ここでは104.82円を安値として採用するが、昨年10月4日からの下げ幅は9.72円となった。日足も長大下ヒゲだが、週足も3.63円幅の長大下ヒゲとなった。

基本的には概ね1年周期の天井を10月4日に付け、三角持ち合い下放れによる下落期に入ったとみている。しかし長い下ヒゲ発生の場合は下ヒゲ効果によりリバウンドも大きくなる可能性がある点に注意がいる局面と考える。

週足の長大下ヒゲの前例としては2015年8月24日への暴落でつけた5.46円幅の下ヒゲがある。それは2015年6月5日天井から2016年6月24日底へ1年間で26.80円の円高ドル安となった序盤に発生している。株安と米長期金利低下と円高の組み合わせは2015年6月からの1年間の下落時に類似していると指摘したが、その前例の序盤でも似たような下ヒゲからの反発があり、2015年6月5日高値から2015年8月24日安値まで9.67円の下落後、2015年11月18日高値123.73円まで下げ幅の78%を戻し、その後に長期的な暴落=円高ドル安へ進んでいる。仮に今回も類似した状況で推移するとすれば昨年10月4日高値に迫るところまで戻しても不思議ないが、逆に言えば7割から8割戻しても高値更新へ進めなければその後に長期下落が待ち構えている可能性があるといえる。

前例を踏まえれば、週足下ヒゲ、日足下ヒゲが侵食されずに反騰が続く場合、7割8割の反発まで発展する可能性ありとしつつも、下ヒゲが侵食され始める場合は2015年8月からの反騰類似ではなく、下落基調の継続とし、下落規模を2016年6月への下落が本格化した2016年1月からの下落レベルに発展すると考える必要が出てくるだろう。

2016年12月から2017年4月への下落幅は10.54円、2017年11月6日から2018年3月への下落幅は10.09円であり、凡そ10円前後の下げで下落は一服しやすい。しかしそれを超えれば2016年6月への下落幅26.80円安等と同レベルの規模に下落規模が倍増する可能性が出てくるということだろう。

【当面のポイント 1月3日の日足下ヒゲを維持できるか】

米雇用統計というイベントを通過してドル円はしっかりしている。1月3日の暴落一服により、3日付け日足は長い下ヒゲを付けたが、4日時点ではその下ヒゲ部分は浸食されずに維持されている。

暴落商状で急落した時には暴落し過ぎの反動で戻すために長い下ヒゲの陰線が出現する。その下ヒゲ部分を翌日以降もつぶさずに推移すれば、ひとまず売り物一巡で落ち着き、陽線を連続させてくれば、いわゆる「たくり足」という強気なサインとなってゆくが、そのためには大陰線のローソク足部分の中心値を超えることが条件となる。しかし長い下ヒゲをつぶしにかかる下落が発生する場合は下げ途中の暴落が一服したに過ぎず、続きの暴落へと発展してゆくことが考えられる。

(1)1月3日の長大下ヒゲ大陰線のローソク足実体部分の中心値は108.295円。108.295円を上回る状況を維持し、大陰線始値の109.12円を超えれば下ヒゲ効果による反騰入りとして市場心理も強気へ進んでゆくと思われる。その場合は110円台回復を目指すとみるが、中長期的な下落感は簡単には解消できないと思われるので110円以上は段階的な戻り売り場になりやすいとみる。

(2)大陰線の始値を超えず、ないしは一時的に超えても失速して大陰線終値の107.51円を割り込むところからは長い下ヒゲをつぶしに入るため下落再開注意とし、下ヒゲの中心値である106.165円を割り込むところからは下ヒゲ安値104.82円試し、安値更新なら下ヒゲを含む大陰線のレンジ4.30円をもう一つ分差し引いた下値計算値100.52円を目指すという可能性が強まってゆくと思われる。(了)<6日22:00執筆>

【当面の主な予定】

1/7(月)

08:50 (日) 12月 マネタリーベース 前年同月比 (11月 6.1%、予想 5.8%)

16:00 (独) 11月 製造業新規受注 前月比 (10月 0.3%、予想 -0.4%)

16:00 (独) 11月 製造業新規受注 前年同月比 (10月 -2.7%、予想 -2.7%)

19:00 (欧) 11月 小売売上高 前月比 (10月 0.3%、予想 0.1%)

19:00 (欧) 11月 小売売上高 前年同月比 (10月 1.7%、予想 0.4%)

21:45 (欧) デギンドスECB副総裁講演

24:00 (米) 12月 ISM非製造業景況指数 (11月 60.7、予想 59.0)

26:40 (米) ボスティック・アトランタ連銀総裁講演

1/8(火)

北朝鮮 金正恩朝鮮労働党委員長誕生日

09:30 (豪) 11月 貿易収支 (10月 23.16億豪ドル、予想 21.75億豪ドル)

14:00 (日) 12月 消費者態度指数・一般世帯 (11月 42.9、予想 42.8)

16:00 (独) 11月 鉱工業生産 前月比 (10月 -0.5%、予想 0.3%)

16:00 (独) 11月 鉱工業生産 前年同月比 (10月 1.6%、予想 -0.8%)

19:00 (欧) 12月 消費者信頼感確定値 (速報 -6.2、予想 -6.2)

19:00 (欧) 12月 経済信頼感 (11月 109.5、予想 108.2)

22:30 (米) 11月 貿易収支 (10月 -555億ドル、予想 -540億ドル)

29:00 (米) 11月 消費者信用残高 前月比 (10月 254億ドル、予想 160億ドル)

1/9(水)

英議会、EU離脱案の審議再開

09:30 (豪) 11月 住宅建設許可件数 前月比 (10月 -1.5%、予想 -0.3%)

09:30 (豪) 11月 住宅建設許可件数 前年同月比 (10月 -13.4%、予想 -24.8%)

16:00 (独) 11月 貿易収支 (10月 183億ユーロ、予想 186億ユーロ)

16:00 (独) 11月 経常収支 (10月 159億ユーロ、予想 248億ユーロ)

19:00 (欧) 11月 失業率 (10月 8.1%、予想 8.1%)

22:20 (米) ボスティック・アトランタ連銀総裁講演

23:00 (米) エバンス・シカゴ連銀総裁講演

24:00 (加) カナダ銀行(BOC)政策金利 (現行 1.75%、予想 1.75%)

24:30 (英) カーニー英中銀(BOE)総裁、オンラインでの質疑応答

25:30 (米) ローゼングレン・ボストン連銀総裁裁講演

28:00 (米) 米連邦公開市場委員会(FOMC)議事要旨12月18-19日開催分

1/10(木)

09:00 (日) 日銀支店長会議

09:30 (日) 黒田東彦日銀総裁発言

10:30 (中) 12月 生産者物価指数 前年同月比 (11月 2.7%、予想 1.6%)

10:30 (中) 12月 消費者物価指数 前年同月比 (11月 2.2%、予想 2.1%)

14:00 (日) 11月 景気先行指数(CI)速報値 (10月 99.6、予想 99.5)

21:30 (欧) 欧州中央銀行(ECB)理事会議事要旨

22:30 (米) 週間 新規失業保険申請件数 (前週 23.1万件、予想 22.5万件)

22:35 (米) バーキン・リッチモンド連銀総裁講演

26:00 (米) パウエル米連邦準備理事会(FRB)議長講演

26:40 (米) ブラード・セントルイス連銀総裁講演

27:00 (米) エバンス・シカゴ連銀総裁講演

1/11(金)

06:45 (NZ) 11月 住宅建設許可件数 前月比 (10月 1.5%)

07:30 (米) クラリダFRB副議長講演

08:50 (日) 11月 経常収支・季調前 (10月 1兆3099億円、予想 5602億円)

08:50 (日) 11月 経常収支・季調済 (10月 1兆2113億円、予想 1兆1017億円)

08:50 (日) 11月 貿易収支(国際収支ベース) (10月 -3217億円、予想 -6143億円)

09:30 (豪) 11月 小売売上高 前月比 (10月 0.3%、予想 0.3%)

18:30 (英) 11月 貿易収支(物) (10月 -118.73億ポンド、予想 -114.00億ポンド)

18:30 (英) 11月 貿易収支<物、サービス) (10月 -33.00億ポンド、予想 -28.00億ポンド)

18:30 (英) 11月 鉱工業生産指数 前月比 (10月 -0.6%、予想 0.2%)

18:30 (英) 11月 鉱工業生産指数 前年同月比 (10月 -0.8%、予想 -0.7%)

18:30 (英) 11月 製造業生産指数 前月比 (10月 -0.9%、予想 0.4%)

22:30 (米) 12月 消費者物価指数 前月比 (11月 0.0%、予想 -0.1%)

22:30 (米) 12月 消費者物価指数 前年同月比 (11月 2.2%、予想 1.9%)

22:30 (米) 12月 消費者物価コア指数 前月比 (11月 0.2%、予想 0.2%)

22:30 (米) 12月 消費者物価コア指数 前年同月比 (11月 2.2%、予想 2.2%)

28:00 (米) 12月 財政収支 (11月 -2050億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.18

ドル円見通し FOMC、日銀会合控え持ち高調整で7日ぶり反落(24//12/18)

18日午前序盤は153.50円近辺に付けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.18

ドル円、ポジション調整主導で急反落。本日は米FOMCがメインイベント(12/18朝)

17日(火)のドル円相場は高値圏から急反落。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.17

東京市場のドルは154円水準でのもみ合い、日米中銀会合を前に円安推移は一服か(24/12/17)

東京時間(日本時間8時から15時)のドル・円は、日米中銀会合を前に積極的なポジション取りは手控えられて、154円前後でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.01.07

ドル円不安定な地合い継続、乱高下に注意(1月第1週)

先週のドル/円は、大荒れ。3日の早朝には薄商いの間隙を突く格好で、一時104円台まで下落する局面も観測されていた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.01.04

いまだ相場落ち着かず、荒い値動き継続も(1/4夕)

4日の東京市場は、ドルが小じっかり。一日で4円程度動いた前日ほどではないものの、それでも変動は1円近くになるなど、依然としてアクティブな相場だった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。