<概況>

金融市場全般にリスク回避の動き

トランプ大統領がコミー前FBI長官を解任した件で、側近のフリン大統領補佐官(国家安全保障担当)への捜査中止を求めていたと米メディアが報じ、さらに解任されたコミー前長官が大統領との会話をメモに記録していたと報じられたことでトランプ大統領に対する弾劾への動きは広がるのではないかとの懸念が浮上、金融市場全般にリスク回避の動きとなった。

NYダウは372ドル安と大幅下落、米長期債とゴールドはリスク回避先として買われて大幅上昇、長期金利は低下した。

ドル円はリスク回避としてクロス円の手仕舞い売りが円高を助長、さらに米長期金利低下により日米10年債利回りスプレッドが縮小したことも加わって円高が進んだ。

楽観論の円安後退、6月利上げ確率も6割程度に低下

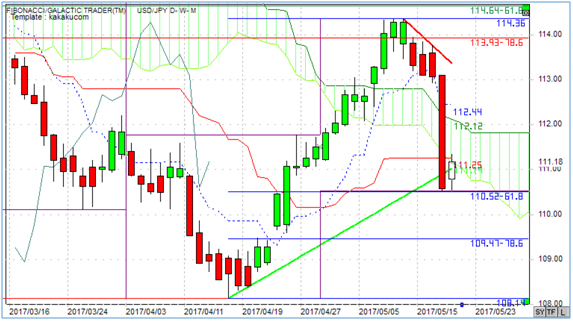

5月10日未明に114円台へ到達、11日にもわずかに高値を更新したが、その後は新たな高値更新に至らず、先週後半は113円台前半まで下落した。15日朝安値では113円割れを回避して反発したが、114円には届かずにいた。16日深夜からの下落で113円割れとなり、調整安入りという印象が強まったが、17日はさらにリスク回避感からの円高が加速する状況となった。

やや楽観論に依存した円安ドル高で進んできたが、5月10日以降はそれまで下落してきた米長期債、ゴールド等が上昇、逆にドル円は行き詰まり、17日は米国株大幅下落となり、市場の心理が変わってきた印象だ。

5月10日への上昇過程では、米連銀の6月利上げ確率に対する市場の予想が一時は8割を超え、9月の追加利上げ確率も4割、年末にはバランスシート圧縮開始の可能性も強まっていた。それが昨晩の株安、米長期債上昇により、6月の利上げ確率は6割程度まで低下した。米トランプ政権が混迷する場合、それに合わせて金融市場がリスク回避的な動きを強める場合は米連銀が追加利上げを先送りする可能性も出てくるかもしれない。

ドル円は戻しても戻り売りにつかまりやすい状況?

5月16日時点で113円台だったところから110円台半ばまで急落したことにより、値幅的な突っ込み警戒感も出やすいが、5月10日までの上昇基調が崩れたという市場心理もまた強まっているため、金融市場全般が再びリスクオン心理を回復できないうちは、戻したところでは戻り売りにつかまりやすい状況が継続するかもしれない。また、5月10日へ上昇してきた起点は4月17日の108.13円であったため、108円台序盤までイッテコイとなる可能性も警戒される。

【60分足 一目均衡表分析】

5月16日の下落で60分足の一目均衡表では先行スパンから転落した。また16日未明に一時好転していた遅行スパンも悪化した。両スパン悪化状況が17日夜の急落でさらに進んだ状況にある。

先行スパンと実線のかい離が大きくなる場合、短期的な売られ過ぎ感から下げ渋りないしは戻しに入る可能性がある。60分足の相対力指数14本線も17日深夜の下落過程では20ポイントを割り込むところまで低下している。ただし、戻す場合には先行スパンが分厚い抵抗となるため、再び先行スパンを上抜き返せないうちは下げ一服のリバウンドの範囲に止まり、その後にもう一段安するケースも多い。また現状から安値を更新せずに横ばいで推移する場合は遅行スパンが深夜には好転する可能性があるが、先行スパン突破まで戻せていない場合は一時的な遅行スパン好転後に再び遅行スパン悪化となって一段安するケースも多い。

当面、111.25円から111.50円にかけてのゾーンを戻り抵抗とし、111.00円以下での推移が続く場合は一段安警戒とみる。

安値更新の場合、110円割れを切り返せるかどうかが試されるが、切り返せない場合は4月17日安値108.13円へ向けての下落継続を想定する。

強気転換には足許111.50円以上へ反発し、さらに111.50円以上を維持する必要があると思われる。(了)<10:30執筆>

【5月18日から19日の予定】

5月18日

21:30 (米) 米新規失業保険申請件数 予想 24.0万件 前週 23.6万件

21:30 (米) 米5月フィラデルフィア連銀製造業指数 予想 18.8 4月 22.0

5月19日

2:00 (欧) ドラギECB総裁、講演

2:15 (米) メスター米クリーブランド連銀総裁講演

22:15 (米) ブラード米セントルイス連銀総裁講演

イラン大統領選挙

5月20日

トランプ米大統領外遊(サウジアラビア、イスラエル、ローマ)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:山中 康司

2017.05.18

ドル円大幅安、ターゲットの見直し(2017年5月18日)

週初の週報では「112.00レベルをサポートに、114.00レベルをレジスタンス」と書いたところ、ここ2日で急速に円高が進み

-

米ドル(USD)の記事

Edited by:編集人K

2017.05.18

米大統領弾劾への動きにドル円急落110円台(5/18朝)

昨晩の海外市場ではトランプ大統領のFBIに対する捜査妨害とロシアへの機密漏えい問題が収まらず、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。