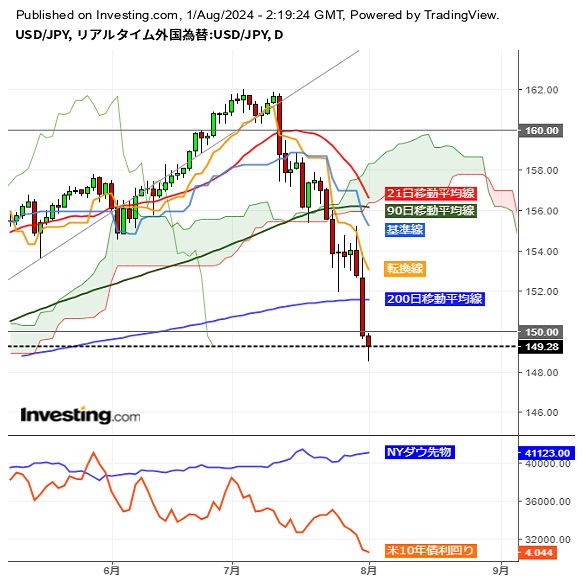

日米の金融政策会合を通過して150円割れへ大幅下落

〇昨日のドル円、昼過ぎの日銀追加利上げ決定直後の乱高下で151.59へ下落

〇153.87までいったん戻した後、日銀総裁会見での追加利上げ姿勢を受け、夕刻に150円に迫る

〇米経済指標不冴えにより、7/31深夜に149.64へ続落

〇8/1早朝にFRB議長が9月利下げの可能性を示唆したことで149.61まで安値を切り下げる

〇日銀、月間の長期国債の買い入れ額を26年1Qまでに3兆円程度とする計画を発表

〇米長期債利回りは大幅低下、米株価指数は上昇

〇149.61割れからは149.00前後から148.50前後にかけての下落を想定

〇151.50超えからは大幅下落後の反騰期とみて152円台前半への上昇を想定

〇今週末の米雇用統計まではドル円の波乱が続きやすいか

【概況】

ドル円は7月30日深夜に日銀が利上げ検討に入ったとの報道をきっかけに直前の154円台中盤から153円割れへ急落し、31日昼過ぎに日銀が追加利上げを決定した直後の乱高下で151.59円へ下落してから153.87円までいったん戻して再び反落する乱高下となり、15時半からの植田総裁会見で追加利上げ姿勢も示されたことで夕刻に150円に迫り、31日夜の米経済指標が弱かったことで31日深夜に149.64円へ続落した。

FOMCを控えての持ち高調整で買い戻されてFOMC声明発表直後に151.25円へ上昇したものの、パウエル議長が9月利下げの可能性を示唆したことで米長期債利回りが大幅低下したために1日早朝に149.61円まで安値を切り下げた。

150円割れまで大幅下落したこと、7月3日高値161.94円からの下げ幅が12.33円に拡大して昨年11月13日高値151.90円から12月28日安値140.24円までの下げ幅11.66円を超えたこと、日米金融政策決定会合による円買いドル売りイベントを通過したことで円高が落ち着けるのかどうか試されるところだが、今週末の米7月雇用統計次第では一段安もあり得るところと注意したい。

米ADPによる7月非農業部門民間就業者数は前月比12万2000人増で市場予想の15万人増及び6月の15万5000人増を下回り、米労働省による4-6月期雇用コスト指数(ECI)は前期比0.9%上昇で1-3月期の1.2%から低下して市場予想の1.0%を下回った。またMNIインディケーターズによる7月のシカゴ購買部景況指数も45.3となり6月の47.4から低下して市場予想の45.0を下回ったため、これらはFOMC前の円高ドル安に寄与した。

【日銀は年内追加利上げに含み】

日銀は31日の金融政策決定会合で政策金利である短期金利(無担保コール翌日物レート)を0.25%程度へ引き上げ、月間の長期国債の買い入れ額を2026年1-3月期までに3兆円程度とする計画を発表した。3月のマイナス金利脱却で0.0〜0.1%程度へ利上げして以来の追加利上げとなったが、前夜のメディア報道もあり市場の予想通りだったために声明発表直後に乱高下したものの市場反応は比較的落ち着いていた。しかし植田総裁がその後の会見で追加利上げの可能性にも含みを持たせたことで円高が加速した。

植田総裁は「物価目標を達成できる確度が高まっている」、「金融緩和の度合いを調整するのが適切」とし、円安について「物価の上振れリスクがかなり大きいため政策的な対応を打った」と述べて円安が今回の利上げ判断材料だったことを示し、「経済物価見通しが実現していくとすれば引き続き政策金利を引き上げていくことになる」、「年内にもう一段の金利調整があるかどうかはこれからのデータ次第」と述べた。

【FOMC、パウエル議長は9月利下げ検討を示唆】

FRB(米連邦準備制度理事会)は8月1日早朝にFOMC(連邦公開市場委員会)の結果を公表、政策金利を5.25〜5.50%で8会合連続の据え置きとしたが、声明ではインフレ率の2%目標への低下について「ある程度の進展があった」とし前回会合での「小幅な進展」から評価を上げた。

パウエルFRB議長は会見で、インフレ鈍化等が予想通り進展すれば「利下げは9月会合で検討される可能性がある」と述べたため、9月利下げが濃厚となり、年内の追加利下げについての可能性も高まったと市場は受け止めた。8月末のジャクソンホール会合におけるパウエル議長講演でより具体的な姿勢が示されるのではないかと思われる。

【米長期債利回りは大幅低下、米株価指数は上昇】

7月31日の米長期債利回りはFOMCを通過して9月利下げ開始が濃厚となったと受け止めて総じて大幅低下した。

長期金利指標の10年債利回りは前日比0.11%低下の4.03%となったが、7月25日から5営業日連続低下して4月25日に付けた年初来ピークである4.74%以降の最低を更新した。

30年債利回りは前日比0.09%低下の4.31%となり6月14日の4.33%を割り込んで4月25日に付けた年初来ピークの4.85%以降の最低とした。

政策金利動向に敏感な2年債利回りも0.10%低下して4.28%となり7月25日の4.34%を割り込んで4月30日に付けた年初来ピークの5.05%以降の最低を更新した。

一方で9月利下げ期待を背景にNYダウは一時450ドル高を超える大幅上昇後に利食いに圧されて上げ幅を削ったものの前日比99.46ドル高と上昇し、ITハイテク主体のナスダック総合指数は451.98ポイント高と大幅上昇、S&P500指数も85.86ポイント高と大幅上昇した。米経済指標は弱めだが利下げで復調するとの楽観的な強気姿勢が優勢のようだ。

米国株高が日経平均の上昇に寄与すればドル円の支えになるが、米長期債利回りの大幅低下が落ち着かないうちは円高圧力も続くため、今週末の米雇用統計まではドル円の波乱が続きやすいと思われる。

【60分足、サイクル・一目均衡表分析】

ドル円は7月30日午後高値155.21円からの下落が続いているが、31日深夜と1日早朝に150円を割り込んだところで下げ渋りも見せており、日米金融政策決定会合を通過したことでいったん戻しに入れるか試されるところだ。151.50円以下での推移中は週末にかけて一段安余地ありとするが、151.50円超えからは反騰期入りとみて2日午後から6日午後にかけての間への上昇を想定する。

60分足の一目均衡表では7月30日深夜からの急落で遅行スパンが悪化して先行スパンから転落したが、その後も両スパン揃っての悪化が続いているので遅行スパン悪化中は安値試し優先とするが、大幅下落後の反動高も警戒されるので遅行スパン好転からは反騰期入りとみて高値試し優先とし、先行スパンを上抜き返せるか試すとみる。

60分足の相対力指数は7月31日深夜に20ポイント台へ低下した後も40ポイント以下にとどまっているのでまだ下落余地ありとするが、45ポイント超えを強気転換注意とし、50ポイント超えからは反騰期入りとみて60ポイント台への上昇を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、8月1日早朝安値149.61円を下値支持線、151.50円を上値抵抗線とする。

(2)151.50円以下での推移中は一段安余地ありとし、149.61円割れからは149.00円前後から148.50円前後にかけての下落を想定する。149円以下は反騰注意とするが、151円以下での推移なら2日の日中も安値試しへ向かいやすいとみる。

(3)151.50円超えからは大幅下落後の反騰期とみて152円台前半への上昇を想定する。152円台到達では売られやすいとみるが、151.50円を超えた後も151円以上を維持しての推移なら2日の日中も高値試しへ向かう可能性があるとみる。

【当面の予定】

8/1(木)

休場 スイス

10:30 (豪) 4-6月期 輸入物価指数 前期比 (1-3月 -1.8%、予想 -0.7%)

10:30 (豪) 6月 貿易収支 (5月 57.73億豪ドル、予想 50.00億豪ドル)

10:45 (中) 7月 財新製造業PMI (6月 51.8、予想 51.5)

16:55 (独) 7月 HOCB製造業PMI改定値 (速報 42.6、予想 42.6)

17:00 (欧) 7月 HOCB製造業PMI改定値 (速報 45.6 予想 45.6)

17:30 (英) 7月 S&PG製造業PMI改定値 (速報 51.8、予想 51.8)

18:00 (欧) 6月 失業率 (5月 6.4%、予想 6.4%)

20:00 (英) 英中銀 政策金利 (現行 5.25%、予想 5.00%)

20:30 (英) ベイリー英中銀総裁、会見

21:30 (米) 4-6月期 非農業部門労働生産性速報値 前期比 (1-3月 0.2%、予想 1.7%)

21:30 (米) 4-6月期 単位労働コスト速報値 前期比年率 (1-3月 4.0%、予想 1.8%)

21:30 (米) 新規失業保険申請件数 (前週 23.5万件、予想 23.6万件)

21:30 (米) 失業保険継続受給者数 (前週 185.1万人、予想 185.6万人)

22:45 (米) 7月 S&PG製造業PMI改定値 (速報 49.5、予想 49.6)

23:00 (米) 7月 ISM製造業景況指数 (6月 48.5、予想 48.8)

23:00 (米) 6月 建設支出 前月比 (5月 -0.1%、予想 0.2%)

8/2(金)

08:50 (日) 7月 マネタリーベース 前年同月比 (6月 0.6%)

10:30 (豪) 4-6月期 PPI(生産者物価指数) 前期比 (1-3月 0.9%)

10:30 (豪) 4-6月期 PPI(生産者物価指数) 前年同期比 (1‐3月 4.3%)

21:30 (米) 7月 非農業部門就業者数 前月比 (6月 20.6万人、予想 17.5万人)

21:30 (米) 7月 失業率 (6月 4.1%、予想 4.1%)

21:30 (米) 7月 平均時給 前月比 (6月 0.3%、予想 0.3%)

21:30 (米) 7月 平均時給 前年同月比 (6月 3.9%、予想 3.7%)

23:00 (米) 6月 製造業新規受注 前月比 (5月 -0.5%、予想 -3.2%)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.08.01

ドル円149円台半ば、日銀・FOMC通過後の下落続き、一時148円台半ばまで急落 (8/1午前)

1日午前の東京市場でドル円は続落。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.08.01

ドル円、約4ヵ月半ぶり安値圏へと大幅下落。日米金融政策イベントを経て、節目150.00割れ(8/1朝)

月末31日(水)のドル円相場は大幅下落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。