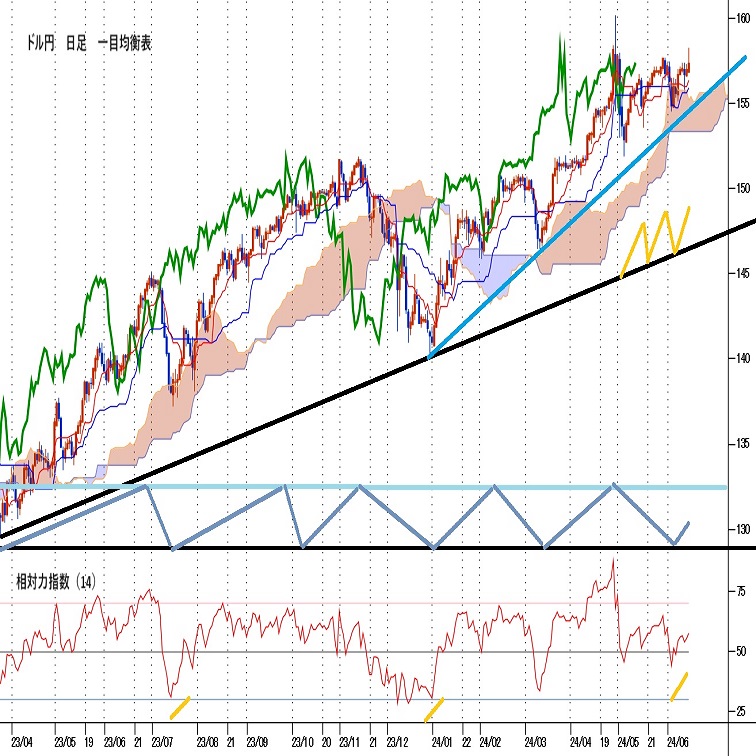

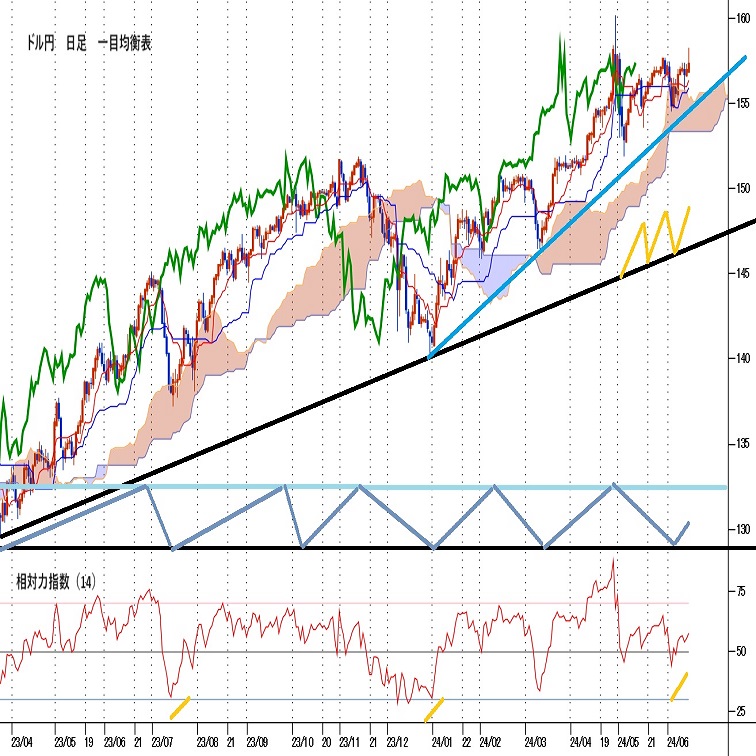

日銀会合と総裁会見で乱高下、日米政策姿勢の変化を見極めつつ上昇継続を試す

〇先週のドル円、日銀の国債買入れ減額実施先送りに6/14に158.25まで急伸後、一時157円割れ

〇植田総裁会見で国債買い入れ減額は相応の規模と述べ、追加利上げにも含みを持たせたことが背景

〇週末にかけては157円台前半を回復

〇米長期金利は米5月CPI、PPIの鈍化に低下、10年債利回りは4日連続低下して一時4.19%をつける

〇156.82を上回るうちは158.25前後を試す上昇を想定

〇156.82割れからは6/12夜安値155.68試しへ向かうとみる。155.68割れからは6/4安値154.54を目指す

【概況】

6月14日に日銀は政策金利を据え置いた上で憶測報道で注目されてきた国債購入減額方針を決定したが、具体的な減額計画は7月末の次回会合で検討するとしたため、量的金融引き締め姿勢はハト派的と市場は受け止め、ドル円は発表前安値156.82円から15時過ぎ高値158.25円へ急伸した。しかし植田総裁が会見で国債買い入れ減額は「相応の規模となる」と述べて円安反応をけん制して追加利上げにも含みを持たせたことでドル円は急落に転じて直前の急騰幅をいったん解消した。その後は反落も落ち着いて157円台前半を回復して14日深夜に157.48円、15日早朝に157.45円を付けたものの157.50円超えへ進めずに週を終えた。

仏総選挙における極右・右派政党の躍進により政権後退ならEU離脱への動きへ進みかねないとして13日から14日にかけて欧州株が下落、ユーロやポンドも急落したことによるドル高がドル円を支えた印象もあるが、クロス円全般は日銀会合結果発表後に一段高してから上昇幅を解消する反落に見舞われる乱調な展開となった。

米FOMCが6月13日未明に参加者による年内利下げ予想を3月時点の3回から1回に下方修正したことでドル円は急伸したが、6月12日の米5月CPI,13日の米5月PPI、14日の米輸出入物価指数がいずれも低下したことや、14日夜発表のミシガン大消費者信頼感指数の悪化等もあり、市場はまだ年内2回利下げはあり得るとみている。

一方で日銀は7月の国債減額計画発表に加えて円安が進行してインフレ率が上昇する場合には追加利上げの検討で市場をけん制する可能性もある。また5月3日以降の最高値を更新して政府・日銀による5月2日早朝の市場介入時水準を超えてきたことによる三度目の市場介入への警戒感も強まっている。

今週は米小売売上高、鉱工業生産等の実体経済面での指標が好調さを示すのか景気減速感を示すのかにより米長期金利動向も左右される。FOMC明けのFRB高官や地区連銀総裁らの発言も多くなる。ドル円としては7月の日銀会合へ向けた思惑と米FRBの姿勢がタカ派継続かハト派へ揺れ返すのかを見定めながら方向感を探ってゆくことになりそうだ。

【日銀、次回会合で国債買い入れ減額計画策定】

日銀は14日の金融政策決定会合で短期金利の誘導目標「0〜0.1%程度」を維持するとし、物価は2026年度にかけて目標と概ね整合的な水準で推移するとの見通しを示した。長期金利抑制のための量的緩和政策である国債大量買い入れ(現状は月間6兆円)については次回会合で今後1〜2年程度の具体的な減額計画を決定するとし、植田総裁は会見で「減額する以上、相応の規模になる」と述べた。

国債買い入れ額を大幅に減少させれば国債需給が緩和して債券売り・長期金利上昇を招き住宅ローン金利上昇による景気への大きな悪影響も懸念されるため、減額については慎重な計画が求められるが、緩いスタンスを続ければ消費が低迷して実質賃金の減少が続く中でさらなる円安とインフレを招くことなりかねず批判も受ける。難しい判断となろうが、市場は日銀の姿勢が緩いとみれば円売りで応え、市場介入で一時的なブレーキをかけても時間を多少かけて元の円安水準へ持ち直してしまうものだ。

【米インフレ指標の鈍化と景況感の悪化】

6月14日に発表された6月のミシガン大消費者信頼感指数速報は65.6となり5月の69.1から低下して市場予想の72.0への改善見通しに反する悪化となった。3月の79.4をピークとして3か月連続の低下であり、最近のNY連銀やフィラデルフィア連銀の製造業景況指数やISM製造業景況指数の悪化等による製造業系の景況感悪化傾向とともに消費者心理の落ち込みも懸念要因となり始めている印象だ。

米労働省による5月の輸入物価指数は前月比0.4%低下となり4月の0.9%上昇から大幅に鈍化して昨年12月以来の低下となり、前年比は前月と同じ1.1%上昇だった。輸出物価指数は前月比0.6%低下となり5月の0.6%上昇から鈍化したが、前年比は5月の0.9%低下から0.6%上昇へ再上昇した。

シカゴ連銀のグールズビー総裁は6月14日に5月の米CPI上昇率が2カ月連続で鈍化したことは「非常に良い数字だった」としたが利下げ判断には「良いインフレ統計をさらに数カ月確認する必要がある」と述べ、クリーブランド連銀のメスター総裁も「インフレは再び低下し始めた」としたものの「あと2、3カ月、良いインフレ指標を確認することを望んでいる」と述べて利下げ判断はまだ先と強調した。

【米10年債利回りは4営業日連続低下、ダウ4日続落の一方でナスダックは連日最高値更新】

長期金利指標の10年債利回りは前日比0.02%低下の4.22%で週を終えたが、6月11日から4営業日連続低下で14日は一時4.19%をつけて4月25日に付けて昨年末以降のピークである4.74%以降の最低を更新した。週間では6月7日の4.43%から0.21%低下した。6月13日未明のFOMC後に一時的な上昇を見せたもののそれよりもCPIやPPIの鈍化等を優先し、年2回利下げもあり得るとの見方で低下している印象だ。

30年債利回りは前日比0.05%低下の4.35%で終了し、4日連続低下で一時4.33%をつけて4月25日に付けた昨年末以降のピークである4.85%以降の最低を更新し、週間では6月7日の4.55%から0.20%低下した。

2年債利回りは前日比0.01%上昇の4.71%で終了した。前日比では若干のプラスだったが一時4.66%をつけて4月30日に付けた年初来ピークである5.05%以降の最低を更新し、週間では6月7日の4.89%から0.18%低下した。

一方で米国株式市場は明暗が分かれており、NYダウは前日比57.94ドル安と下落して4営業日続落して一時は340ドル安を超える大幅下落だったものの、ナスダック総合指数は前日比21.32ポイント高と上昇して5日連続で終値の史上最高値を更新している。

NYダウは景気全般の減速感で売られているが、ここまでの株高をけん引してきたIT関連株の買いが続いていることでナスダックは騰勢を維持している。いずれ両者の整合性も図られ、株安基調へ進むのかダウの反騰で株高感が強まるのか試されると思われる。上海総合株価指数が5月20日をピークとして下落基調にあることや欧州株安も気がかりであり、株安が顕著となる場合はドル円にとっては円高圧力となりかねないと注意したい。

【5月3日を起点とした三段目の上昇を伸ばせるか、当面のポイント】

ドル円は6月14日午後高値で158.25円を付けて5月3日夜安値151.85円以降の高値を更新した。5月3日以降は5月14日高値156.75円までを一段目の上昇(上昇幅4.90円)とし、5月29日(30日未明)高値157.70円までを二段目の上昇(上昇幅4.10円)としてきたが、高値更新により三段上げの三段目に入っている。

一段目の調整安は5月16日安値153.60円まで3.15円、二段目の調整安は6月4日安値154.54円まで3.16円であり、ほぼ同規模の調整安を消化して三段目に入っているため、一段目や二段目と同様に安値から4円を超える規模なら159円から160円台を伺う水準が次の上値目標となり4月29日高値160.16円へ迫る可能性も考えられる。

160.16円を超えても流れが変わらない場合には円安の勢いが相当に増して165円を目指すこともあり得るだろうが、それよりも再び160円台に到達することを阻止しようと三度目の市場介入がやや早めに行われる可能性が高いのではないかと警戒したい。

中勢としては6月4日安値154.54円から6月7日安値155.11円、6月12日安値155.68円へと底上げをして一段高してきた流れを維持する内は6月14日高値を超えてゆく可能性ありとし、底上げ基調が崩れる場合は円高期に入る可能性ありとし、当初は直前高値から3円を超える規模の下落を考える。

(1)短期的には6月14日の日銀会合結果から急伸した時の高安レンジ156.82円から158.25円のレンジを上下いずれへ抜けるのかで方向性を探りたい。

(2)156.82円を上回るうちは158.25円前後を試す上昇を想定する。158円台序盤は反落注意とするが、157円台序盤までで確りするなら次の上昇で高値更新へ進み158円台後半を試す流れと考える。

(3)156.82円割れからは6月12日夜安値155.68円試しへ向かうとみる。156円前後は買われやすいとみてその後に157円を超えるところからは上昇再開とするが、155.68円割れからはいったん大きめの下げに入るとみて6月4日夜安値154.54円を目指す下落を想定する。

【当面の予定】

6/17(月)

休場 トルコ、シンガポール、インド、南ア

08:50 (日) 4月 機械受注 前月比 (3月 2.9%、予想 -3.1%)

08:50 (日) 4月 機械受注 前年同月比 (3月 2.7%、予想 -0.8%)

11:00 (中) 5月 小売売上高 前年同月比 (4月 2.3%、予想 3.0%)

11:00 (中) 5月 鉱工業生産 前年同月比 (4月 6.7%、予想 6.0%)

17:00 (欧) レーンECB理事、講演

21:30 (米) 6月 ニューヨーク連銀製造業景況指数 (5月 -15.6、予想 -16.2)

26:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

6/18(火)

休場 トルコ、インドネシア

10:00 (米) クックFRB理事、対話会

13:30 (豪) 豪中銀 政策金利 (現行 4.35%、予想 4.35%)

18:00 (独) 6月 ZEW景況感 (5月 47.1)

18:00 (欧) 5月 HICP(調和消費者物価指数)・改定値 前年同月比 (速報 2.6%)

18:00 (欧) 5月 HICPコア指数・改定値 前年同月比 (速報 2.9%)

21:30 (米) 5月 小売売上高 前月比 (4月 0.0%、予想 0.2%)

21:30 (米) 5月 小売売上高・除自動車 前月比 (4月 0.2%、予想 0.2%)

22:15 (米) 5月 鉱工業生産 前月比 (4月 0.0%、予想 0.4%)

22:15 (米) 5月 設備稼働率 (4月 78.4%、予想 78.6%)

23:00 (米) 4月 企業在庫 前月比 (3月 -0.1%、予想 0.3%)

23:00 (米) バーキン・リッチモンド連銀総裁、講演

24:40 (米) コリンズ・ボストン連銀総裁、講演

25:00 (欧) ビルロワドガロー仏中銀総裁、講演

26:00 (米) ローガン・ダラス連銀総裁、質疑応答

26:00 (米) クーグラーFRB理事、講演

26:20 (米) ムサレム・セントルイス連銀総裁、講演

27:00 (米) グールズビー・シカゴ連銀総裁、パネル討論会

6/19(水)

休場 米国、トルコ

07:45 (NZ) 1-3月期 経常収支 (10-12月 -78.37億NZドル)

08:50 (日) 5月 通関貿易収支・季調前 (4月 -4625億円、予想 -1兆3270億円)

08:50 (日) 5月 通関貿易収支・季調済 (4月 -5608億円、予想 -6729億円)

08:50 (日) 日銀・金融政策決定会合議事要旨

15:00 (英) 5月 CPI(消費者物価指数) 前月比 (4月 0.3%)

15:00 (英) 5月 CPI(消費者物価指数) 前年同月比 (4月 2.3%)

15:00 (英) 5月 コアCPI 前年同月比 (4月 3.9%)

15:00 (英) 5月 RPI(小売物価指数) 前年同月比 (4月 3.3%)

17:00 (欧) 4月 経常収支・季調済 (3月 358億ユーロ)

23:00 (米) 6月 NAHB住宅市場指数 (5月 45)

6/20(木)

07:45 (NZ) 1-3月期 GDP 前期比 (10-12月 -0.1%、予想 0.1%)

07:45 (NZ) 1-3月期 GDP 前年同期比 (10-12月 -0.3%、予想 0.2%)

15:00 (独) 5月 PPI(生産者物価指数) 前月比 (4月 0.2%)

16:30 (ス) スイス中銀 政策金利 (現行 1.50%、予想 1.50%)

17:00 (ノ) ノルウェー中銀 政策金利 (現行 4.50%)

20:00 (英) 英中銀 政策金利 (現行 5.25%、予想 5.25%)

21:30 (米) 1-3月期 経常収支 (10-12月 -1948億ドル)

21:30 (米) 5月 住宅着工件数・年率換算 (4月 136.0万件、予想 137.5万件)

21:30 (米) 5月 住宅着工件数 前月比 (4月 5.7%、予想 1.1%)

21:30 (米) 5月 住宅着工許可件数・年率換算 (4月 144.0万件)

21:30 (米) 5月 住宅着工許可件数 前月比 (4月 -3.0%)

21:30 (米) 6月 フィラデルフィア連銀製造業景況指数 (5月 4.5)

21:30 (米) 新規失業保険申請件数 (前週 24.2万件)

21:30 (米) 失業保険継続受給者数 (前週 182.0万人)

23:00 (欧) 6月 消費者信頼感・速報値 (5月 -14.3)

24:00 (米) EIA週間石油在庫統計

29:00 (米) バーキン・リッチモンド連銀総裁、講演

6/21(金)

休場 スウェーデン

08:30 (日) 5月 全国CPI(消費者物価指数) 前年同月比 (4月 2.5%、予想 2.9%)

08:30 (日) 5月 全国CPI・生鮮食料品除く 前年同月比 (4月 2.2%、予想 2.6%)

08:30 (日) 5月 全国CPI・生鮮食料品・エネルギー除く 前年同月比 (4月 2.4%、予想 2.2%)

15:00 (英) 5月 小売売上高 前月比 (4月 -2.3%)

15:00 (英) 5月 小売売上高 前年同月比 (4月 -2.7%)

16:00 (独) ナーゲル独連銀総裁、講演

16:30 (独) 6月 HOCB製造業PMI・速報値 (5月 45.4)

16:30 (独) 6月 HOCBサービス業PMI・速報値 (5月 54.2)

17:00 (欧) 6月 HOCB製造業PMI・速報値 (5月 47.3)

17:00 (欧) 6月 HOCBサービス業PMI・速報値 (5月 53.2)

17:30 (英) 6月 S&P製造業PMI・速報値 (5月 51.2)

17:30 (英) 6月 S&Pサービス業PMI・速報値 (5月 52.9)

22:45 (米) 6月 S&P製造業PMI・速報値 (5月 51.3)

22:45 (米) 6月 S&Pサービス業PMI・速報値 (5月 54.8)

23:00 (米) 5月 コンファレンスボード景気先行指数 前月比 (4月 -0.6%)

23:00 (米) 5月 中古住宅販売件数・年率換算 (4月 414万件、予想 410万件)

23:00 (米) 5月 中古住宅販売件数 前月比 (4月 -1.9%、予想 -1.0%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.06.17

ドル円 基本ドル底堅い、米指標が今週も波乱要因か(週報6月第3週)

先週のドル/円相場は、終わってみればドルが小高い。なかなか激しい乱高下をたどった1週間だったが、週末NYクローズは前週を上回っている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.06.15

来週の為替相場見通し:『日米金融政策イベント通過でドル買い・円売りトレンド再開』(6/15朝)

ドル円(USDJPY)は日米金融政策イベント通過後に158.27(4/29以来の高値圏)まで急伸するなど、力強い動きが続いています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。