『ドル円は日米金融政策格差と介入警戒感の影響で反落リスクに要警戒』

〇今週のドル円、米指標の好調、日銀田村審議委員のハト派発言等に週央約34年ぶり高値151.97まで急伸

〇その後は、介入警戒感、財務省・金融庁・日銀による3者会合実施が重石となり151.03まで急落

〇売り一巡後は151円台前半で推移。日米物価指標は、市場予想通りで市場の反応は限定的

〇ユーロドル、ECB関係者のハト派発言やウォラーFRB理事によるタカ派発言に1.08割れ

〇ドル円、152円が強力なレジスタンスとして意識され、上値余地乏しいか

〇ファンダメンタルズも日米金利差縮小期待、政府・日銀による為替介入警戒感が重石

〇引き続き、ドル円相場の急反落をメインシナリオとして予想

〇来週の予想レンジ(USDJPY):148.75ー152.25、(EURUSD):1.0650−1.0900

今週のレビュー(3/25−3/29)

<ドル円相場>

今週のドル円相場(USDJPY)は、週初151.44で寄り付いた後、(1)米2月シカゴ連銀全米活動指数(結果+0.05、予想▲0.34)の市場予想を上回る結果や、(2)アトランタ連銀ボスティック総裁による「今年の利下げは1回のみを予想する」とのタカ派的な発言、(3)米2月耐久財受注(結果+1.4%、予想+1.0%)の市場予想を上回る結果、(4)米2月製造業受注(結果+0.7%、予想+0.1%)の市場予想を上回る結果、(5)田村日銀審議委員による「当面緩和的な金融環境が継続する」とのハト派的な発言(日銀による追加利上げ観測後退)、(6)直近高値突破(2024年の年間高値151.88突破→2023年の年間高値151.91突破→2022年の年間高値151.95突破)に伴う仕掛け的なドル買い・円売りが支援材料となり、週央にかけて、約34年ぶり高値となる151.97(1990年7月以来の高値圏)まで急伸しました。

しかし、買い一巡後に伸び悩むと、(7)心理的節目152.00を背にした戻り売り圧力(直近高値突破に伴う達成感)や、(8)鈴木財務相による「円相場について高い緊張感をもって見ている」「円安の行き過ぎた動きにあらゆる手段排除せず断固たる措置」との牽制発言、(9)林官房長官による「為替市場の動向を注視しつつ万全の対応を行いたい」との牽制発言、(10)神田財務官による「円安の背景に投機的な動きがあることは明らか」「あらゆる手段を排除せずに適切な対応をとる」との牽制発言、(11)財務省・金融庁・日銀による3者会合実施が重石となり、僅か数時間後に週間安値151.03まで急落しました。

もっとも、売り一巡後に下げ渋ると、(12)ウォラーFRB理事による「利下げを急ぐ必要はない」とのタカ派的な発言や、(13)米第4四半期GDP確報値(結果3.4%、予想3.2%)の市場予想を上回る結果、(14)米新規失業保険申請件数(結果21.0万件、予想21.2万件)の良好な結果、(15)米3月ミシガン大消費者信頼感指数確報値(結果79.4、予想76.5)の市場予想を上回る結果、(16)米2月中古住宅販売制約指数(結果1.6%、予想1.1%)の市場予想を上回る結果が支援材料となり、本稿執筆時点(日本時間3/30午前6時10分現在)では、151.38前後で推移しております。尚、週末に発表された日米物価指標(本邦3月東京都区部消費者物価指数、米2月PCEデフレータ)はいずれも市場予想通りの結果となったため、市場の反応は限られました。

<ユーロドル相場>

今週のユーロドル相場(EURUSD)は、週初1.0808で寄り付いた後、(1)欧州債利回り上昇に伴うユーロ買い圧力や、(2)欧州株の堅調推移(ドイツ株は史上最高値更新)、(3)英ポンドの急上昇(マン英中銀委員による「市場が現在織り込んでいる利下げは多過ぎる」「市場が既に利下げを織り込んでいるためBOEが利下げを実施する必要がない」とのタカ派的な発言→英ポンド急伸→ユーロ連れ高)、(4)ドイツ4月GFK消費者信頼感指数(結果▲27.4、予想▲28.0)の市場予想を上回る結果が支援材料となり、翌3/26にかけて、週間高値1.0865まで上昇しました。

しかし、買い一巡後に伸び悩むと、(5)レーンECB専務理事兼チーフ・エコノミストによる「インフレに関してよい進展が見られている」とのハト派的な発言や、(6)パネッタECB専務理事による「インフレは2%目標に向けて急速に低下している」「利下げの可能性について政策メンバー内でコンセンサスが出来つつある」とのハト派的な発言、(7)エストニア中銀ミュラー総裁による「利下げ開始可能な地点に近づいている」とのハト派的な発言、(8)ロンドンフィキシングに絡むドル買いフロー、(9)ECBによる早期利下げ観測(スウェーデン中銀は政策金利を据え置きつつも声明文で「5月か6月に利下げを行う可能性がある」と言及→欧州圏でのハト派的な政策決定が続出→ECBが追随して早期利下げに踏み切るとの思惑再浮上)、

(10)チポローネECB専務理事による「賃金の伸び率が鈍化傾向にあるためユーロ圏のインフレ率は2025年半ばまでに目標の2%へ低下することに確信を強めている」とのハト派的な発言、(11)ドイツの主要経済研究所による2024年のGDP成長率の大幅下方修正(今回+0.1%、前回+1.3%)、(12)ウォラーFRB理事による「利下げを急ぐ必要はない」との朝方の発言、(13)イタリア中銀パネッタ総裁による「緩和の条件は整いつつある」とのハト派的な発言、(14)フランス中銀ビルロワドガロー総裁による「2%のインフレ目標が視野に入ってきた」「利下げを開始しハードランディングに備える必要がある」「最初の利下げは春頃に実施しFRBとは独立して行う」とのハト派的な発言が重石となり、週末にかけて、週間安値1.0768まで下落しました。引けにかけて小反発するも戻りは鈍く、本稿執筆時点(日本時間3/30午前6時10分現在)では、1.0793前後で推移しております。

来週の見通し(4/1−4/5)

<ドル円相場>

ドル円(USDJPY)は週央にかけて約34年ぶり高値151.97(1990年7月以来の高値圏)まで急伸するも、心理的節目152.00の突破に失敗する形で反落に転じました。152.00が強力なレジスタンス(2022年の年間高値151.95、2023年の年間高値151.91、2024年の年間高値151.97といずれも152.00を突破できていない)として市場参加者に意識されている証左と言えるため、ここからの更なる上昇は容易では無いと考えられます。また、ファンダメンタルズ的に見ても、(1)日銀による年内追加利上げ観測の高まり(日本経済新聞社は先週、「円安の影響を受けて日銀が7月・10月の追加利上げを検討している」と報道)や、(2)米FRBによる利下げ開始時期の前倒し観測(先週開催された米FOMCは総じてハト派的な内容→6月FOMCでの利下げを61%織り込む状態)、

(3)上記1、2を背景とした日米金融政策の方向性の違い(追加利上げのタイミングを模索する日銀と、利下げ開始のタイミングを模索する米国→日米金利差縮小期待→円キャリートレードの逆流リスク)、(4)政府・日銀による為替介入警戒感など、ドル円相場の下落を連想させる材料が揃っています。こうした中、来週は上記1を見極める目的で4/1に予定されている日銀短観に注目が集まる他、上記2を見極める目的で4/1の米3月ISM製造業景況指数や、4/3の米3月ISM非製造業景況指数、4/5の米3月雇用統計、米当局者発言(ニューヨーク連銀ウィリアムズ総裁、クリーブランド連銀メスター総裁、サンフランシスコ連銀デイリー総裁、シカゴ連銀グールズビー総裁、パウエルFRB議長、フィラデルフィア連銀ハーカー総裁、リッチモンド連銀バーキン総裁、セントルイス連銀ムサレム総裁など)に注目が集まります。日銀短観が市場予想を上回る場合(特に販売価格項目や企業の物価見通し項目など)には、日銀による追加利上げ観測再燃→円買いの経路でドル円に下押し圧力が加わるシナリオが想定されます。

また、上記米経済指標(米3月ISM製造業景況指数、米3月ISM非製造業景況指数、米3月雇用統計)が市場予想を下回る場合や、米当局者よりハト派的な発言が見られる場合には、6月FOMCでの利下げ開始を織り込む形で、米金利低下→米ドル売りの流れが強まりそうです。政府・当局による為替介入警戒感も上値を抑えると見られることから、当方では引き続き、ドル円相場の急反落をメインシナリオとして予想いたします(心理的節目151.00を下抜けできれば、ロング勢の見切り売りを誘発する形でやや大きめの値崩れを引き起こすリスクあり)。

来週の予想レンジ(USDJPY):148.75ー152.25

<ユーロドル相場>

ユーロドル相場(EURUSD)は3/8に記録した高値1.0982をトップに反落に転じると、週末にかけて、2/20以来、約1カ月半ぶり安値圏(1.0768)へと急落しました。この間、日足ローソク足が主要テクニカルポイント(21日線、90日線、200日線、ボリンジャーミッドバンド、一目均衡表転換線、基準線、雲上下限)を下抜けした他、強い売りシグナルを示唆する「21日線と90日線のデッドクロス」「一目均衡表三役逆転」「弱気のバンドウォーク」も成立するなど、テクニカル的に見て、地合いの悪化を強く印象付けるチャート形状となっております。

また、ファンダメンタルズ的に見ても、(1)欧州経済の先行き不透明感や、(2)ECB当局者による相次ぐハト派発言、(3)近隣中銀(スイス中銀、英中銀、ノルウェー中銀、スウェーデン中銀)の相次ぐハト派化、(4)上記1、2、3を背景としたECBによる早期利下げ観測台頭など、ユーロドル相場の下落を連想させる材料が増えつつあります。来週4/3に予定されているユーロ圏3月HICP速報値が市場予想を下回る場合には、ECBによる利下げ開始時期の前倒し観測→欧州債利回り低下→ユーロ売りの経路で、ユーロドルにもう一段強い下押し圧力が加わるシナリオが想定されるため、当方では引き続き、ユーロドル相場の続落をメインシナリオとして予想いたします(目先は2/14に記録した年初来安値1.0695を試すシナリオを想定)。

来週の予想レンジ(EURUSD):1.0650−1.0900

※来週(4/6)の週間為替相場見通しは休刊とさせていただきます。次号は4/13を予定しております。

注:ポイント要約は編集部

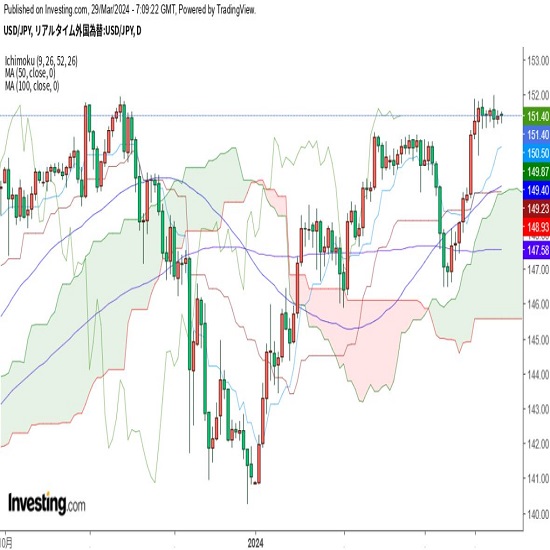

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.18

ドル円150円近辺、三村財務官の牽制発言で小幅反落 (10/18午前)

18日午前の東京市場でドル円は150円を挟んでの動き。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.10.18

ドル円見通し 150円台到達、9月16日以降の高値更新で円安継続感強まる(24/10/18)

ドル円は、18日早朝に150.32円まで高値を伸ばした。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.10.18

ドル円、良好な米経済指標を好感する形で心理的節目150.00の上方ブレイクに成功(10/18朝)

17日(木)のドル円相場は堅調な値動き。

-

米ドル(USD)の記事

Edited by:廣田 眞弥

2024.04.01

Monthly Market Insights(24/4)異次元緩和の象徴は撤廃されるも、副作用との戦いはこれから

今後は、伝統的な金融調節手段である短期金利の操作を主たる手段として活用していくことで、少なくとも当面は緩和的な金融環境が継続することが予想されている。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.03.29

東京市場のドルは151円台でのこう着、今晩のPCEデフレータで動く可能性も(24/3/29)

東京時間(日本時間8時から15時)のドル・円は、グッドフライデーの祝日で、多くの海外市場が休場となっていることから方向感の乏しい地合いとなった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。