�����@���ʂ̃|�C���g�F�~�̓S���f�B���b�N�X���������}�����\����

�y����̃|�C���g�z

�Z�@���Z����̌���ێ���S����v�Ō���

�Z�@�A�c���فA�W�]���|�[�g�L�ڂ́u�����ڕW�����̊m�x�A�����������������܂��Ă���v����

�Z�@�L�҉���A146�~��ɓ�����u�ԓI�ȓ����ɗ��܂�A�~��147�~��ł̐���

�y�����̌��ʁz

����A������Z�����i�����j�̓��e�����\���ꂽ�̂́A�����`�^�C����12��9�����������B

��K�͂ȋ��Z�ɘa��̈ێ���S����v�Ō��߂��ق��A���Z����̃t�H���[�h�K�C�_���X�i��s���w�j�j���ύX�����A��s���̐���C���͎�������Ȃ������B�}�C�i�X��������̉����͌�����A���Z��������i�C�[���h�J�[�u�E�R���g���[���iYCC�j�j��A�����M���iETF�j��������Ƃ������[�u������̂܂܂Ƃ����B

15��30������̐A�c�a�j����ق̋L�҉�ł̎�ȃR�����g�͉��L�̒ʂ�ł���B

�u�킪���̌i�C�͊ɂ₩�ɉ��Ă���v

�u�����ڕW�����̊m�x�A�����������������܂��Ă���v

�u�����ƕ����̍D�z���܂邩�m�F���Ă����v

�u�����_�ő傫�ȕs�A�������������鐭��^�c�͔�������v

�u�m�x����̍����A�R�A�R�A�b�o�h�ē_���œ��������������v

�u��Вn�̐����Ƃ��T�v���C�`�F�[���ɗ^����e���A�ό��Ƃ����ҐM�����Ȃǂ𒍎��v

�u��N�������������߂ɒ��グ���߂���Ƒ����v

�u����̃|�C���g�͒�������T�[�r�X���i�ւ̓]�Łv

�u3���ɔ�ׂĂS���͂����ʂ������邱�Ƃ͌����܂ł��Ȃ��v

�u�����������߂������Ƀv���X�ɓ]���錩�ʂ�����ΐ������퉻�W�����v

�u���ׂĂ̒�����Ƃ̒����オ��Ȃ��Ɛ������f�ł��Ȃ����Ƃł͂Ȃ��v

�u�Čo�ρA�\�t�g�����f�B���O���҂����܂��Ă���v

�uETF�w���A�ڕW�B�������ʂ���i�K�ňێ����K�Ȃ̂������v

�u�}�C�i�X����������̊ɘa���̒����͐\���グ���Ȃ��v

�y�s��̔����z

���ʓ��e�́A���O�ʂ�̓��e���������̂́A�u�o�ρE������̓W�]�i�W�]���|�[�g�j�v�ɂāA�u��s���̕s�m�����͂Ȃ��������̂́A�����������ʂ�����������m�x�́A���������A���������܂��Ă���B�v�Ɩ��L�����B�����āA15��30������̐A�c����ق̋L�҉�ɂ����āA�A�c���ق��A���̔�������J��Ԃ��Ă����ق��A�u3����Ɍ����Ă͒����A�o�ρA�����W�̃f�[�^��������x�o�Ă���v�Ƃ����������B

����u���������R���g���[���̘g�g�݂��}�C�i�X�����������������x�c������v�Ƃ��������Ă���A���Z�ɘa����̊�{�I�Șg�g�݈ێ��̉\�������������B

�A�c����ق̋L�҉���A�~�͔����A15��40������A�ꎞ146�~���t�����ʂ�����ꂽ�B�����A�~���̓����͌���I�ŁA�L�҉��̊C�O���Ԃł́A�h����147�~��A���[����160�~��Ő��ڂ����B

�y����A�~�͂ǂ������H�z

����̋L�҉�ł́A�A�c����ق��T�d�Ɍ��t��I�тȂ���������̌��t�ŕ\�����Ă���p����ۂɎc�����B

�s��́A3����ł́u���Z����̐��퉻�v�ɓ��������\�����w�E���Ă��邪�A������Ƃ̒������グ�̏����ҕ����w���ȂǗl�X�ȃf�[�^�������Ŕ��f���邱�Ƃ���A4�����^�C�~���O�̖{�����낤�B

�ǂ���ɂ��Ă��t���ɂ́A�u���Z����̐��퉻�v�ɓ����o���m�x�͍��܂����̂͊ԈႢ�Ȃ��������B

�����A�����܂ł��u���Z��������i�C�[���h�J�[�u�E�R���g���[���j�v�́u�Z�������v���}�C�i�X����[���i�����j�ɂ���̂��t���ł����āA���₪�s���Ă�����Z����̉��L�̍��ڂ̑Ή������y�яI���ւ̓����쐬�͂��ꂩ�炾�B

�i1�j���Z��������i�C�[���h�J�[�u�E�R���g���[���j

�@������Z�����܂ł̋��Z�s�꒲�ߕ��j

�Z�������F���{��s�����a���̂�����������c���Ɂ|0.1���̃}�C�i�X������K�p����i���ꂪ�t���j

���������F10 �N�����������[�������x�Ő��ڂ���悤�A�����݂����K�v�ȋ��z�̒������̔�������s���B

�A���Z��������̉^�p

���������̏���� 1.0����ړr�Ƃ��A��L�̋��Z�s�꒲�ߕ��j�Ɛ����I�ȃC�[���h�J�[�u�̌`���𑣂����߁A��K�͂ȍ���������p������ƂƂ��ɁA�e�N���ɂ����āA�@���I�ɁA������z�̑��z��w�l�I�y�A���ʒS�ێ��������I�y�Ȃǂ����{����B

�i2�j���Y��������j

�������ȊO�̎��Y�̔�����ɂ��ẮA�ȉ��̂Ƃ���Ƃ���B

�@ ETF�����J-REIT�ɂ��āA���ꂼ��N�Ԗ�12���~�A�N�Ԗ�1800���~�ɑ�������c�������y�[�X������ɁA�K�v�ɉ����āA��������s���B

�A CP���́A��2���~�̎c�����ێ�����B�Ѝ��́A�����NJg��O�Ɠ����x�̃y�[�X�Ŕ�������s���A������c���������NJg��O�̐����i��3���~�j�ւƏ��X�ɖ߂��Ă����B�������A�Ѝ��̔�����c���̒����́A�Ѝ̔��s���ɏ\���z�����Đi�߂邱�ƂƂ���B

�u�ȏ�A���┭�\�������甲���v

�����̂��鐶���͒����ɋ߂Â��Ă��邪�A�s���������㏸����^�C�~���O�͕s�������A�u���Z����̐��퉻�v���}����^�C�~���O�������Ԑ悾�낤�B

�A�c����ق̋L�҉�ł́A�u���Z�ɘa����̊�{�I�Șg�g�݈ێ��̉\���v�������������Ƃ���A����2�N�قǂœ���ȊO�̊e�����₪�s�����悤�ȁu������Ƃ̗��グ�v�͑z�肵�ɂ����B

�u���{�̋������}�㏸���邱�Ƃ͖����v�����Ƃ���A���Ē���̗������̃^�C�~���O����уX�s�[�h����ł͂��邪�A�Z���I�ɂ�1�h��140�~�����1���[��150�~����Ƃ������X�s�[�h�������~���ǖʂ͍l���ɂ����B���������A�s��́A���N�t���ɓ��₪�s�����N�������Ƃ��قڐD�荞��ł���B

�������Ɂu�~�L�����[�g���[�h�v�����͑z�肵�ɂ������A�������I�ɂ́A1�h��140�~���1���[��150�~��Ƃ������A�u�~�̃S���f�B���b�N�X����i�K������j�v�ƂȂ�\���͂���B

�{���e�B���e�B���ቺ���g���[�h�`�����X���R�����Ȃ蓊���ƂɂƂ��Ă͖ʔ��݂��Ȃ�����ƂȂ邪�A��Ƃ����A�����Ȋ����͈���S�̒n�����ƂȂ邩���B

�y2023�N�ȍ~�̓����I�����Ԉꗗ�z

�ȉ��́A2023�N�ȍ~�̓����̏I�����Ԉꗗ�ł���B�Ȃ��A���s��ɓ`���̂́A�I�����Ă���7���قnjo�߂��Ă��炾�B

�y2024�N�z

1��23���i�j�E�E�E12��02���I���A�O���̕��j���ێ�

�y2024�N�X�P�W���[���z

���č��͌��n���ԂȂ̂ŁA�������\�y�ыL�҉�͓��{���Ԃŗ�������

������Z�����i�����j

1��22���|23���i�o�ρE������̓W�]�j�E�E�E����̋��Z������ێ�

3��18���|19��

4��25���|26���i�o�ρE������̓W�]�j

6��13���|14��

7��30���|31���i�o�ρE������̓W�]�j

9��19���|20��

10��30���|31���i�o�ρE������̓W�]�j

12��18���|19��

�ĘA�M���J�s��ψ���iFOMC�j

1��30���|31��

3��19���|20��

4��30���|5��1��

6��11���|12��

7��30���|31��

9��17���|18��

11�� 6���| 7��

12��17���|18��

���B������s������iECB������j

1��25���E�E�E����̋��Z������ێ��A�������̋c�_�͎�������

3�� 7��

4��11��

6�� 6��

7��18��

9��12��

10��17��

12��12��

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.12.21

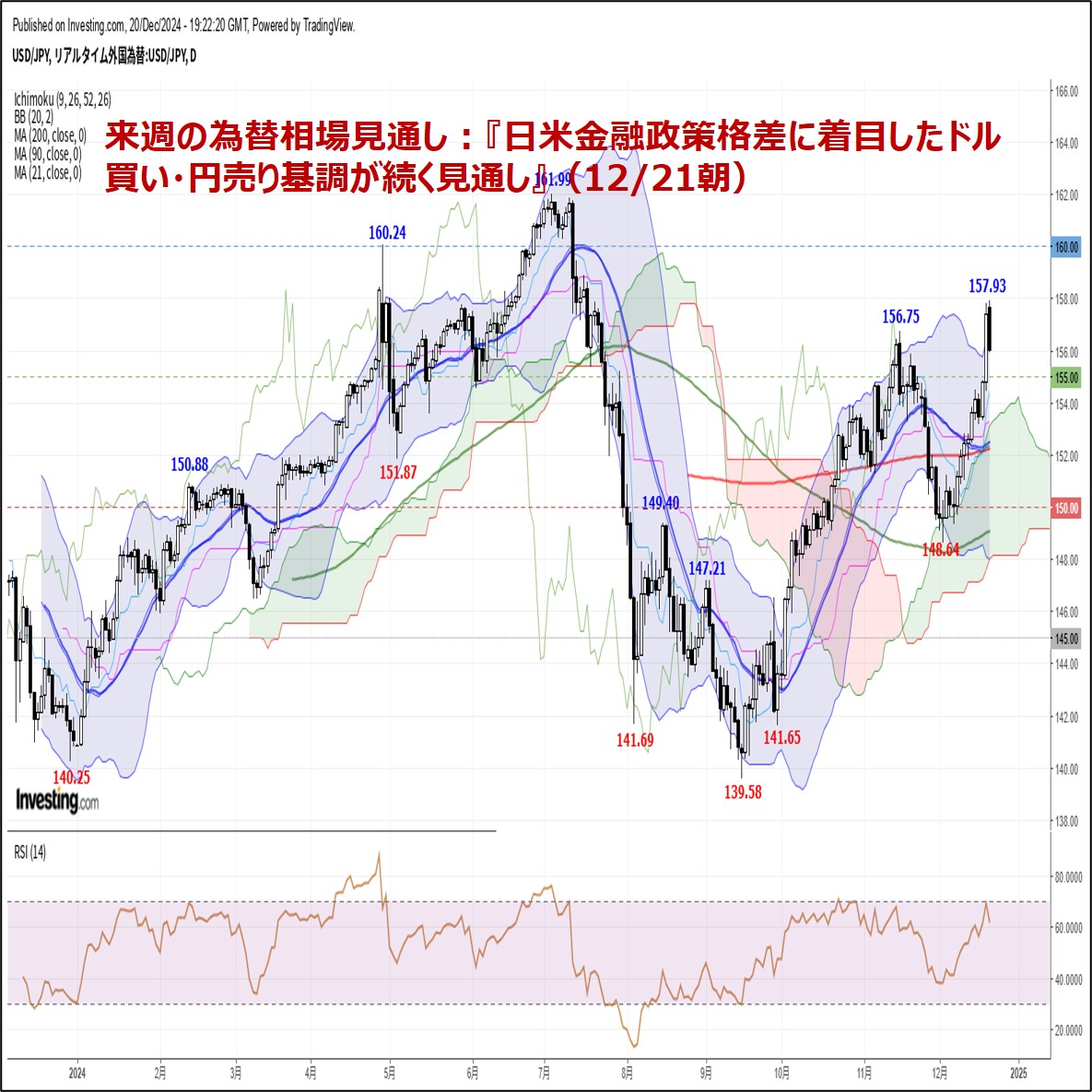

���T�̈ב֑��ꌩ�ʂ��F�w���ċ��Z����i���ɒ��ڂ����h�������E�~�������������ʂ��x�i12/21���j

�h���~��12/3�ɋL�^������2�J���Ԃ���l148.64�i10/11�ȗ��̈��l���j���{�g���ɔ����ɓ]����ƁA���T�͈ꎞ157.93�i7/17�ȗ��̍��l���j�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.12.20

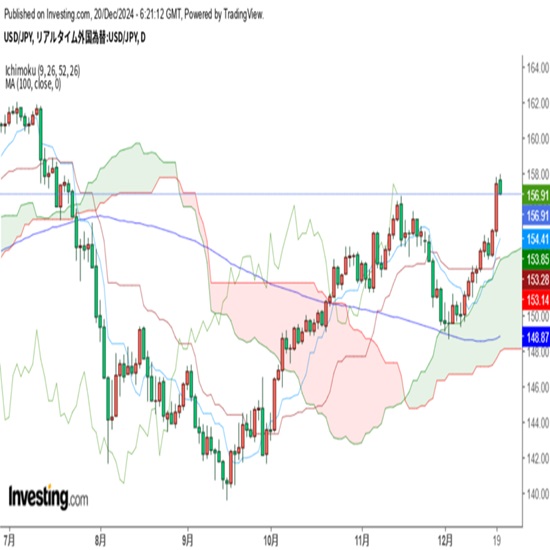

�����s��̃h���͈ꎞ156�~��܂ʼn����A�������̉e���͂͌���I�ʼn~���h�����ĔR��(24/12/20)

�������ԁi���{����8������15���j�̃h���E�~�́A158�~��ɔ����ʂ�����ꂽ���̂́A����������b��ɂ��������Ȃǂ��d���ƂȂ�156�~��܂ʼn��������ʂ�����ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.12.20

�h���~�@�㏸���X�N�������A�����̓����ɂ��v���Ӂi12/20�[�j

�����s��̓h������܂݁B�{�M�v�l����̌�����������A�~�̔����߂����D���������B

-

���{�~�iJPY�j�̋L��

Edited by:�c�� ���V

2024.03.15

�����̃|�C���g�F�u�}�C�i�X�����̉������c�_�v�ɗ��܂�A�Z�ς��m�F����4��������(24/3/15)

����́A�u�}�C�i�X�����̉����v�����C���ɗl�X�Ȏv�f���������A���̈�T�Ԃ̓h�����㉺�ɐU�炳���W�J�ƂȂ��Ă���B

-

���{�~�iJPY�j�̋L��

Edited by:�c�� ���V

2024.01.19

�����i1��22-23���J�Áj�̃|�C���g�F �u�T�v���C�Y�̗L����킸�h������~�������H�v(24/1/19)

2024�N�̎�v������s�ɂ��ŏ��̉�́A1��22���|23���ɊJ�Â������{��s���Z�������B

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B