東京市場のドルは149円台半ばで推移、米10年債利回りを睨んだ展開に

【本日の東京市場】

東京時間(日本時間8時から15時)のドル・円は、株高などが下支えとなったが、米金利低下が重しとなり、149円台半ばでの小動きとなった。

先週末の海外時間では、10月の米雇用統計で、失業率が市場予想よりも悪化したほか、非農業部門雇用者数の伸びが市場予想を下回ったことから、米連邦準備制度理事会(FRB)による利上げサイクルは終了したとの見方が強まり、米10年債利回りは一時4.5%台を割り込んだ。9月末の金利水準まで低下したことから、ドルは149円台前半まで売られる展開となった。

東京時間も149円台前半でスタートしたが、時間外で米10年債利回りの低下が一服したことから、149円台割れは回避された。株式市場では、日米の利回り低下や半導体関連株の上昇などが材料となり、日経平均が先週末比2%超の大幅高に。株高に伴いリスク選好のドル買いも入ったとの観測。

ドル・円(日本時間8時―15時)

始値:149円38銭

高値:149円68銭

安値:149円37銭

終値:149円54銭

ユーロ・円(日本時間8時―15時)

始値:160円24銭

高値:160円68銭

安値:160円23銭

終値:160円55銭

豪ドル・円(日本時間8時―15時)

始値:97円22銭

高値:97円51銭

安値:97円22銭

終値:97円42銭

ポンド・円(日本時間8時―15時)

始値:184円80銭

高値:185円21銭

安値:184円79銭

終値:185円11銭

日経平均(日本時間9時―15時)

始値:32450円82銭

高値:32766円54銭

安値:32395円50銭

終値:32708円48銭(前日比+758円59銭)

【本日の海外市場の重要指標】日本時間

18時30分、英、建設業PMI、前回:45.0、市場予想:45.9

25時00分、米、クックFRB理事が金融安定化について講演

27時00分、欧、ナーゲル独連銀総裁がデジタルユーロについて講演

※予定は変更することがございます。

【テクニカル分析】

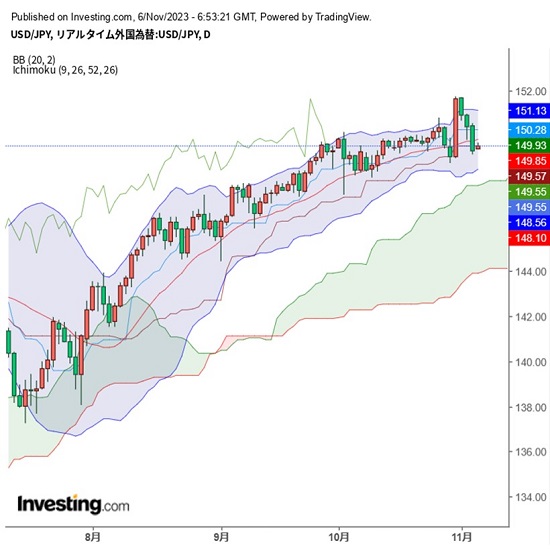

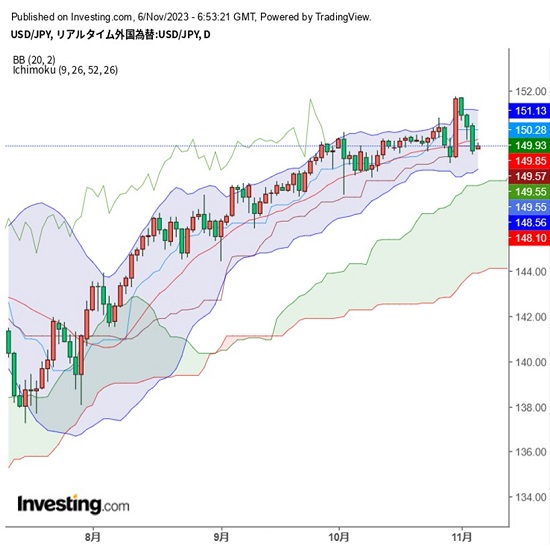

日足ベースのドル・円は、一目均衡表の雲上限を上放れているほか、遅行スパンも実線を上回っていることから目先のトレンドは強い。20日MAでもみ合う場面も見られたが、10月31日の日銀金融政策決定会合後、この水準を上放れた。ボリンジャーバンドでは+2σを明確に上抜けていたが、10月31日に大陽線を残した後は上昇分を失う格好に。一週間単位でみると「ほぼ往って来い」の形状となった。

先週末の米雇用統計通過後、米10年債利回りは、一時、9月27日以来となる4.5%台割れとなった。日本の10年物国債利回りも0.8%台半ばまで低下しているが、10年物の日米金利差は3.65%ほどと、10月末時点の日米金利差4%台と比較するとだいぶ縮小している。この縮小を考慮すると、足元のドルは非常に底堅いと言えよう。

底堅さの背景としては、「日銀がオペを行うことから、日本の10年債利回りが1.0%を超えることは無い」「米経済はソフトランディングするとの見通しから、米国債利回りが今後も低下することはない」という考えがあるのだろう。

しかし、11月1日の神田財務官の「スタンバイ」発言を受けて、積極的なドル買いも難しい。ドルは149円台では底堅い一方、150円台では積極的に買いにくい、というモメンタムが上下で強まっていることから、10月中旬から下旬(日銀の金融政策決定会合前)のようなドル膠着相場に再び入る可能性がある。

なお、市場では材料視されなかったが、本日午前、植田日銀総裁は、2%の物価安定目標に向けた「見通し実現の確度が、少しずつ高まってきている」と述べた。同時に「賃金と物価の好循環がどの程度強まるか不確実性が高く、現時点では物価目標の持続的・安定的な実現を十分な確度をもって見通せる状況には至っていない」とも語ったことから、市場はニュートラルと捉えたもよう。

今晩の海外時間では、目立った経済指標等の発表は予定されていないことから、米10年債利回りは落ち着きを取り戻し、ドルは多少買い戻されると想定する。今晩の上値メドは150円00銭、下値メドは149円00銭とする。

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.11.07

ドル円、植田総裁によるハト派的な発言と米金利上昇に伴うドル買い圧力で節目150円を回復(11/7朝)

週明け6日(月)のドル円相場は堅調な値動き。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.11.06

上値重い、むしろ短期リスクは下向きか(11/6夕)

週明け6日の東京市場は基本レンジ取引。149円半ば挟みの値動きで、明確な方向性も乏しかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。