長期のドル買い・短期のドル売りがもたらす需給の不均衡

10月の為替市場でドル円相場は150円を前に膠着した相場展開となっていたが、月末に向けて、ようやくその壁を越えた。ただ、その後は、ドル高が加速することもなく、本稿を執筆している10月30日時点では、落ち着いた動きで、それまでの150円を前にした緊張感が緩むような展開となっている。

変動率が高まることを予想していた向きには拍子外れの展開といっても良いだろう。

四半期の最初の月(1・4・7・10月)は、需給的には企業のドル売り需要が勝るイメージが強い。大手輸出企業が当該四半期の輸出予約をまとめて締結することがよく見られるからだ。

それには大きく二つの理由があると考えている。一つが、四半期内の為替予約であれば、期を跨がず、輸出予約の残高が四半期末越えで残らないため、期末のバランスシート上に為替予約による外国為替評価損益が発生しない。したがって輸出企業は各期初には輸出予約の締結に積極的になれる。ましてや、年初の130円台前半のドル円相場で社内レートを設定している輸出企業にとっては、為替要因での大きな収益の上振れを確定できる。

もう一つの理由はドルと円の金利差が年率で5%を超えている現状、決済期日まで期間の長い輸出予約はドルのディスカウント・円のプレミアム(U.S. Dollar Discount/JPY Premium)の幅が大きくなる。

例えば、米ドルの短期金利が5.34%、円が0%の金利環境下では、3か月先物のドル円の受け渡し相場は、150円 - 150円 × (5.34% - 0%)× 1/4 ≒ 148円と実勢のスポット相場(2営業日後の受け渡し相場)150円から、おおよそ2円のディスカウント幅で済む。四半期を跨がない3か月以内のドル円のディスカウントは2円以内に収まるということだ。

この程度のディスカウントであれば、輸出予約によって為替差益を確定しておこうというインセンティブも働きやすい。長期の輸出予約は、例えば1年先渡しとなると、150円 - 150円 × 5.34% ≒ 142円と8円ものディスカウントとなり、これだけのディスカウント・コストを払ってまで輸出予約をする理由付けが難しい。かつ、四半期末の決算書では為替評価損益の開示が求められる。それでも前もって円買い予約を入れておくべき理由がいくつかあればともかく、なかなか円買いの理由が見出しにくい現状、財務担当者は輸出予約には消極的になりがちだ。

一方、輸入予約(ドル買い・円売り予約)は1年先物のドル買い・円売り予約では8円ものドルのディスカウントを享受することができる。将来発生する輸入債務に紐づける形でヘッジ会計を適用する要件を満たしていれば、ヘッジ会計を適用して、為替相場の乱高下で財務上の為替売買損益がぶれることも回避できる。輸入予約には積極的に動きがちだ。

こうして、現行の日米の金利環境下では、ドル買い予約は長期化し潜在的な将来需要を先喰いする一方、ドル売り予約は短期化することで、たとえフローの上では輸出入がバランスしていても、ドル買い圧力がドル売り圧力に勝る結果となってしまう。

すなわち、今年に入っては日米間に5%前後の短期金利差が存在し続けてきたことで、潜在的な将来のドル買い需要を先食いする一方、ドル売りは短期の売りしか出にくく、それが、年初からの継続したドル高円安を需給的に支えてきた面は大きかったと思う。

ドル円相場が150円を超えてのドル円相場の高揚感の無さは、ドルの買い凭れ感の表れのようにも見える。来年からは新NISAも始まり、ドル円を需給的に支える新たな要因も加わることから長期的にはドル高・円安地合いが続くにしても、目先、11月から年末にかけては、ドルが反落するリスクもそれなりにあるように思える。

材料的には米国の長短金利の逆転現象は1年半以上も継続しており、米ドル建てのポートフォリオを抱える金融機関の厳しい事業環境は今年8月に大手格付け会社が米銀の格下げを行った時からも金融環境に変化はない。逆ザヤはボディブローのように金融機関の収益力を奪っていくことから、米銀絡みの悪材料が顕現化しないか注意を払っておく必要があるだろう。

次回に続く

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.03

東京市場のドルは150円台を回復、海外時間ではハト派な要人発言でドル売りを優勢(24/12/3)

東京時間(日本時間8時から15時)のドル・円は、日本株が大幅高となったことでリスク先行のドル買いが強まり150円台を回復した。

-

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.03

ドル円見通し 一時149円に迫り11月15日高値156.74円以降の安値更新、下落基調続く(24/12/3)

日銀追加利上げへの警戒感や中東情勢、トランプ次期政権の保護主義政策姿勢、仏政局不安によるユーロ安等から円買い優勢となり3日未明には149.07円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.11.01

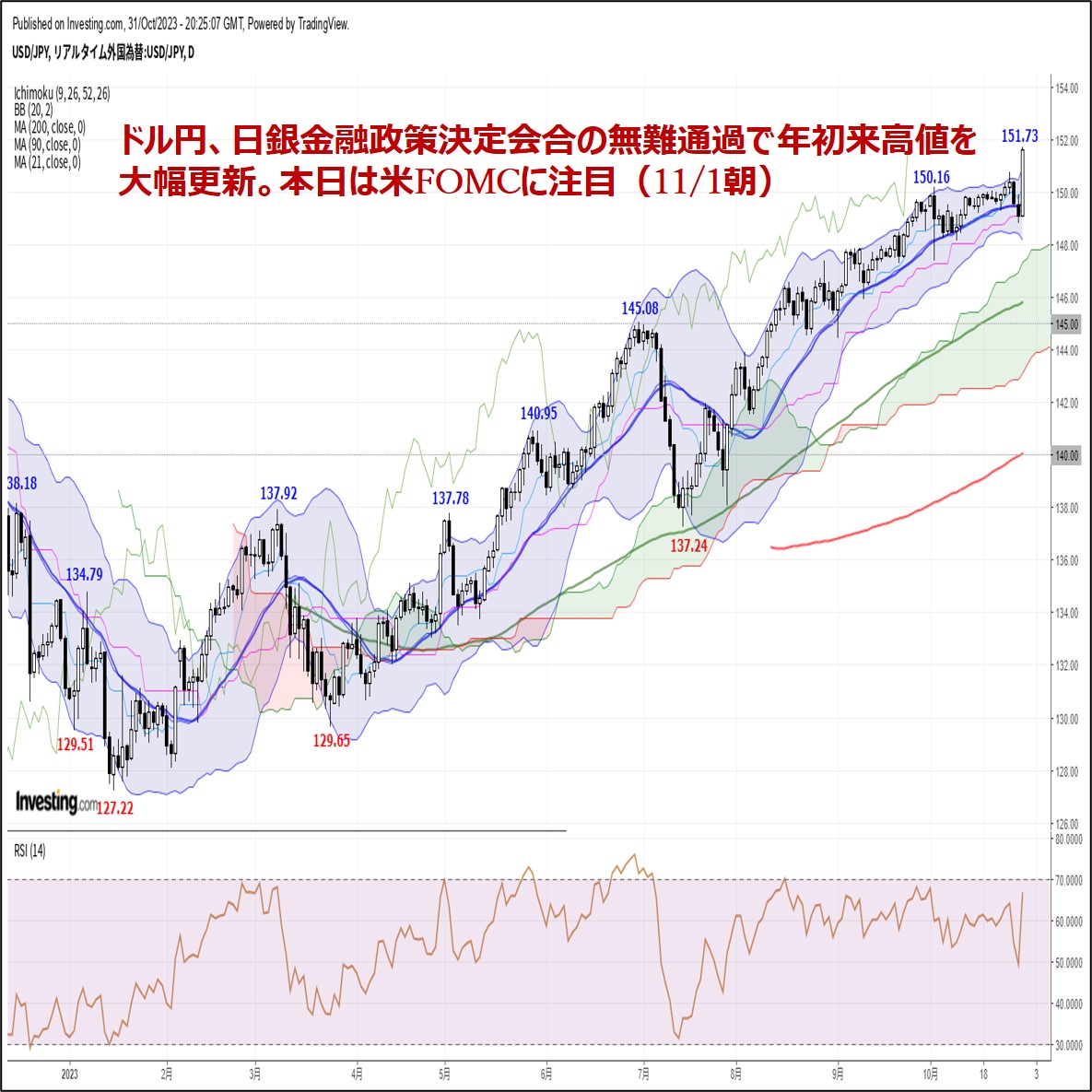

ドル円、日銀金融政策決定会合の無難通過で年初来高値を大幅更新。本日は米FOMCに注目(11/1朝)

31日(火)のドル円相場は急上昇。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.10.31

日本の介入実績指標にまずは要注意か(10/31夕)

31日の東京市場はドルが逆行高。前日NY時間に149円割れまで下押しが入っていたものの、一転してドル高が進展するとそのまま150円台へ。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。