【今回のポイント】

〇 利上げは見送り、年内後2回の会合での追加利上げ(0.25ポイント)の可能性

〇 エネルギー価格高騰に対するインフレ継続と経済成長鈍化を徐々に警戒か

〇 「米経済はソフトランディング」が強まれば、ドル一人勝ちでドル高・円安基調に

【市場コンセンサスは何?】

9月の中央銀行による政策発表は、14日(木)に開催された欧州中央銀行(ECB)理事会(0.25ポイントの利上げを発表)を皮切りに、19−20日(金利発表とパウエル米連邦準備制度理事会(FRB)議長の記者会見は21日(木)未明)に米連邦公開市場委員会(FOMC)、21日(木)にはイングランド中央銀行、スイス国立銀行、スウェーデン中央銀行、ノルウェー中央銀行、トルコ中央銀行と政策金利発表ラッシュを迎え、22日(金)に日本銀行が大トリを飾る。

9月18日14時時点のFOMCコンセンサスは下記の通りである。

・政策金利5.25%(下限)ー5.50%(上限)据え置き(年内にあと1回0.25ポイント引き上げの可能性有)

【何がサプライズになる?】

先週のECB理事会は、開催直前でコンセンサスが大きく変化するような難しい状況となった。要因は、7月以降続くエネルギー価格の高騰に伴うインフレの長期化及び再加速懸念である。「インフレ収束のために金利を引き上げたことに伴う欧州の経済成長鈍化」、つまりスタグフレーション発生の可能性がにわかに話題となった。

9月上旬時点では、下記の要人発言にある通り、米国経済の先行きを悲観的に見ているFOMC関係者はいないが、欧州のスタグフレーション発生懸念は、今回のFOMCでの議論の行方に大きな影響を与えよう。

一方、欧州、中国の経済成長が鈍化し、日本経済は引き続き低空飛行となれば、米国経済一人勝ちとなる可能性はある。仮に「米経済はソフトランディング」という見方に太鼓判を押すようなコメントがあれば、消去法的なドル買いが発生する可能性はあろう。

もっとも、このソフトランディング成功の鍵を握っているのは、パウエルFRB議長がかねてより話している「物価の抑制」と「雇用の最大化」である。このFRBの2大命題ともいえるポイントは、エネルギー価格の高騰が今後、壁となる可能性が大きくなっている。こうした外部環境を受けても、

・米経済がソフトランディングに失敗することへの懸念は無い(もしくは非常に小さい)

という強気姿勢が、パウエルFRB議長から出た場合、サプライズとなろう。慎重なパウエルFRB議長がこのような発言を行うとは思えないが、出た際は、為替、債券、株式市場いずれもそれなりの反応を示すと考える。

【では、ドルはどう動く?】

コンセンサス通りだった場合とサプライズだった場合の2通りのシナリオを考えておきたい。

〇コンセンサス通りだった場合

為替、債券市場はほぼ「無風」となりそうだ。株式市場では、金利据え置きを受けて、いったんは買いが先行しそうな気はするが、インフレへの警戒感払拭に直結するわけでは無いことから、一過性の上昇ぐらいを想定する。

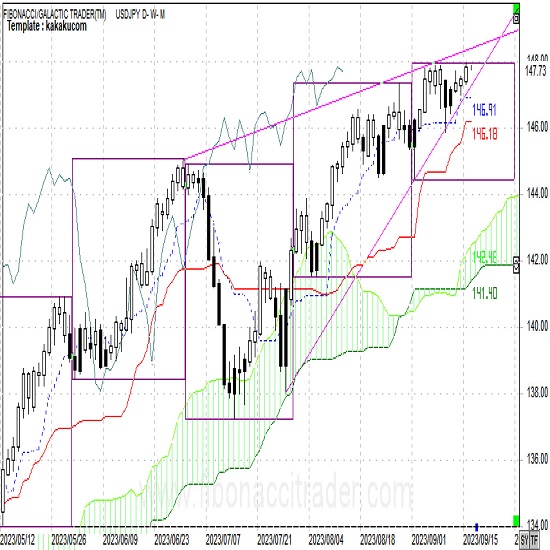

債券市場で、米10年債利回りがさほど上下しないとの見方から、為替市場ではドルも主要通貨に対しては小動きとなりそうだ。対円に関しては、年初来高値圏の147円後半で推移しており需給面は良好だ。ただ、22日(金)に日銀金融政策決定会合(日銀会合)を控えていることから、ドルは対円でも方向感が出にくいと予想する。

〇サプライズだった場合

ドルが主要通貨に対して強含む展開となり、ドル・インデックスは上昇する。今年7月の100の大台割れからじりじりと上昇し105台前半で推移しているドル・インデックスは、3月8日の今年最も高い水準である105.883をあっさりクリアするだろう。

ドル買いが加速すれば、日銀会合を控えている円も他の主要通貨同様、ドルに対して売り優勢となろう。つまりドル高・円安の加速で148円台乗せという値動きだ。買い一巡後は、さすがに22日の日銀会合発表前や、政府・日銀による為替介入警戒の重しもあることから上値は重くなりそうだが、頭には入れておきたいシナリオだ。

なお、このドル買い加速のシナリオは可能性が低いと考える。それだけエネルギー価格の高騰が与える世界経済(米国含め)へのインパクトは大きく、サウジアラビア、ロシア等石油産出国と先進国との高度な政治調整が必要と推測するからだ。

【最近のFOMC関係者の発言は?】

ここ最近でFOMC関係者の発言を拾った。もっとも、ブラックアウト期間の関係上、FOMC関係者による最後の発言は9月8日となる。

※ブラックアウト期間とは、主に中央銀行会合の前々週の土曜日から開始される。例えば FOMCが火曜日と水曜日に開催される場合は、会合翌日の木曜日まで計13日間続くこととなる 。

ローガン・ダラス連銀総裁(9月8日)

「9月会合では利上げを見送る必要があるかもしれない」

「ただ、そのあと利上げを再開する可能性はある」

ウォラーFRB理事(9月5日)

「先週の米雇用統計(9月1日発表)のデータは差し迫った行動の必要性を示さず」

ボスティック・アトランタ連銀総裁(8月31日)

「インフレが予想外に上昇した場合、さらなる引き締めを支持するだろう」

ハーカー・フィラデルフィア連銀総裁(8月26日)

「9月のFOMCはデータ次第」

「米経済はソフトランディングの可能性が高いが、何も保証されていない」

パウエルFRB議長(8月25日)

「必要に応じて利上げする準備がある」

「インフレが持続的に減速するまで引き締め続ける」

「トレンドを超える成長があれば追加的な利上げへ」

「労働市場にいくらかの鈍化が見られる」

バーキン・リッチモンド連銀総裁(8月22日)

「米経済のパフォーマンスは極めて強い」

「その他多くの諸国と比べて際立っている」

「米国が景気後退に陥るとしても、それほど深刻なものとならない公算が大きい」

【2023年スケジュール】

※米国は現地時間なので、金利発表及び記者会見は日本時間で翌日未明

日銀金融政策決定会合(日銀会合)

9月21日(木)ー22日(金)・・・現状の金融緩和方針を維持する予定

10月30日(月)ー31日(火)・・・?

12月18日(月)ー19日(火)・・・?

米連邦公開市場委員会(FOMC)

9月19日(火)ー 20日(水)・・・利上げ見送り、年内後1回0.25ポイント引き上げ予定

10月31日(火)ー11月1日(水)・・・?

12月12日(火)ー 13日(水)・・・?

欧州中央銀行理事会(ECB理事会)

9月14日(木)・・・0.25%引き上げで政策金利は4.5%、市場はユーロ売りで反応

10月26日(木)・・・?

12月14日(木)・・・?

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.09.18

日米金融政策に注目、基本ドルは強保ち合い(9/18夕)

週明け18日の東京市場はドルが小安い。147円台後半というドル高値圏での推移となったが、上値は重く調整売りなどに押される局面も。

-

米ドル(USD)の記事

Edited by:山中 康司

2023.09.18

ドル円 底堅い展開ながら短期高値をつけ反転か(週報9月第3週)

先週のドル円は週末に植田日銀総裁が条件が整えばマイナス金利解除に動く可能性に言及したことから、月曜早朝に1円近く大きくギャップダウンして始まることとなりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。