ドルの上値は重く132円台半ばを目指すか

〇先週ドル円、FRB議長が利上げペース加速とピーク金利引き上げ言及のタカ派証言、米金利上昇とドル高

〇3/8、137.91レベルと12月以来のドル高水準、週末は134.11レベルまで下げた後135円台回復して引け

〇資産規模米国16位のシリコンバレー銀行、史上2番目規模の破綻

〇SVB破綻が景気後退への引き金になり得ると、当面の高値を見てドルの上値が重たくなってくるか

〇今週は上値が重たい地合い継続、132.50レベルをサポートに、135.00レベルをレジスタンスとする流れ

〇今週の重要経済指標、3/14発表の米CPIなど

今週の週間見通し

先週のドル円は、最大のトピックスはパウエルFRB議長の議会証言で、事前からタカ派な発言となると予想されていましたが、予想以上にタカ派な発言となり、利上げペースの加速とターミナルレートの引き上げに言及したことで、米金利上昇とドル高となりました。

その後金曜には雇用統計の発表で失業率が前月から悪化したことで米金利が低下、2月14日以来の水準へと下げ、ドル円も週末前のポジション調整もありドル売りが強まっていたのですが、まさかその後に業績悪化が懸念されていたシリコンバレー銀行がわずか一日で破綻になるとは誰も思っていなかった事態です。

シリコンバレー銀行は主にハイテクのスタートアップ企業などが利用する銀行でしたが資産規模は米国内で16位と比較的大きな銀行で、銀行の破綻としては史上2番目の規模となりました。市場参加者としては週明けの金融市場がどうなるのかと不安に駆られましたが、週末(米国日曜)のうちに財務省、FRBが、FDIC(預金保険公社)による問題解決を承認し、全ての預金者を保護するとしたことで、目先の不安は収まりました。

また、財務省、FRB、FDICは破綻による損失を納税者が負担することはないとも言っています。声明文によれば資金源は金融機関から回収されるとしていますが、将来の金融機関のコスト上昇という点で間接的には米国民の負担とも考えられます。なお、株主と特定の無担保債権者が保護されないことも示されました。

問題はここからですが、FTX破綻から始まり、シルバーゲート銀行の自主精算、シリコンバレー銀行の破綻と金融システムにまで影響を及ぼす可能性がある事態となってきましたが、流動性の供給や緊急の貸し付けなど金融システムへの影響は現時点では心配ないと言えるでしょう。しかし、今回のシリコンバレー銀行の破綻は保有債券の含み損という別の部分でも大きな問題が出ています。

金融機関の多くが米国債に投資し、FRBによる急速な引き締めが債券市場では債券価格下落(金利上昇)となりました。おそらくは日本の金融機関でも含み損を抱えているところはあるはずです。この債券価格の下落はインフレを抑えるためのFRBによる引き締めがきっかけとなったわけですから、3月FOMCも含めて、タカ派な見方は急速にしぼんできました。

現状のFF先物の取引状況から利上げ織り込み度を見ると、3月+0.25%、5月+0.25%とここでターミナルレート(ピーク金利)5.0〜5.25%となり、11月には緩和に転じるという以前の見通しに戻ってきました。今回のシリコンバレー銀行破綻が景気後退への引き金になり得るというところでしょう。

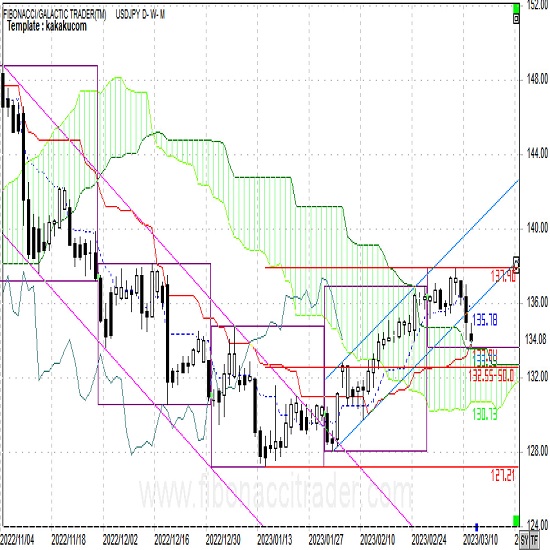

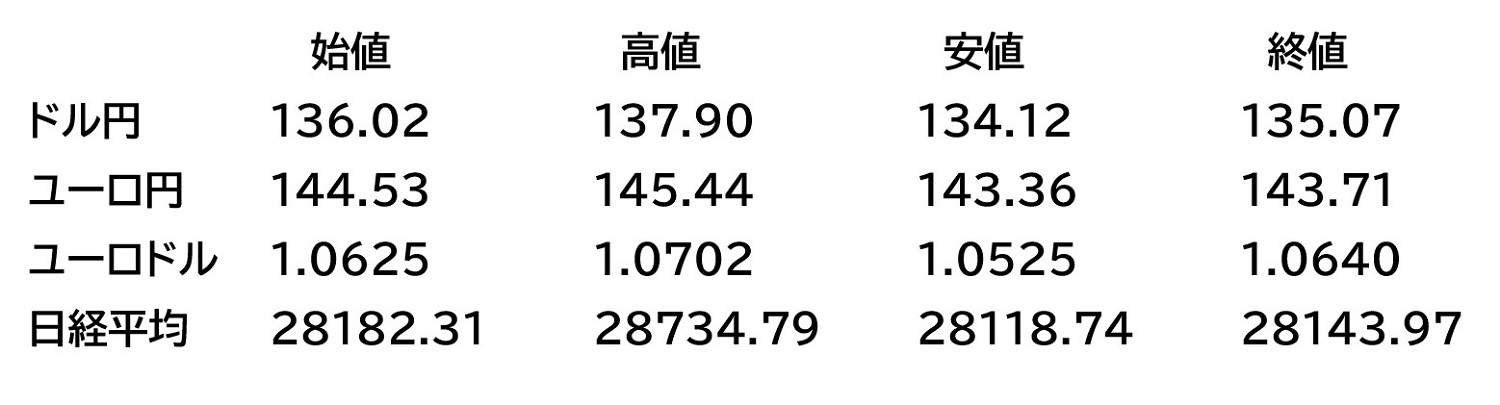

そうなってくるとドル円も既に当面の高値を見てドルの上値が重たくなってくるという見方になるでしょうが、テクニカルにはどうでしょうか。いつもの日足チャートをご覧ください。

ドル円(日足)チャート

2月安値からの短期的な上昇チャンネル(青)を下抜けたことで、先週高値からの下げを探る展開となります。年初来安値と先週高値との半値押しが132.55となるため、短期的な下値のターゲットは132円台半ばと見てよいでしょう。いっぽうで上値は135円の大台と見ていてよさそうです。

今週はドルの上値が重たい地合いが継続し、132.50レベルをサポートに、135.00レベルをレジスタンスとする流れを見ておきます。

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2023年FOMCメンバー(ニューヨーク、シカゴ、フィラデルフィア、ダラス、ミネアポリス)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。特に重要度の高いイベントに☆印を付けました。

3月13日(月)

**:** 米国夏時間取引開始 ☆

16:00 トルコ1月経常収支

**:** ユーロ圏財務相会合 ☆

3月14日(火)

08:30 豪州3月消費者信頼感

09:30 豪州2月企業景況感

16:00 英国2月失業率

21:30 米国2月CPI ☆

3月15日(水)

08:50 日銀会合(1月)議事要旨公表 ☆

11:00 中国2月鉱工業生産、小売売上高

16:45 フランス2月CPI

19:00 ユーロ圏1月鉱工業生産

20:00 南ア1月小売売上高

21:30 米国2月PPI ☆

21:30 米国3月NY連銀製造業景況指数 ☆

21:30 米国2月小売売上高 ☆

23:00 米国3月NAHB住宅指数 ☆

23:00 米国1月企業在庫

24:30 週間原油在庫統計

3月16日(木)

06:45 NZ10〜12月期GDP

08:50 本邦2月貿易収支(通関)

09:30 豪州2月失業率

21:30 米国3月フィラデルフィア連銀製造業景況指数 ☆

21:30 米国2月住宅着工・建築許可

21:30 米国2月輸入物価

22:15 ECB理事会 ☆

22:30 米国新規失業保険申請数

22:45 ラガルドECB総裁会見 ☆

3月17日(金)

19:00 ユーロ圏2月CPI

22:15 米国2月鉱工業生産、設備稼働率

23:00 米国3月ミシガン大消費者信頼感速報値 ☆

23:00 米国2月景気先行指数

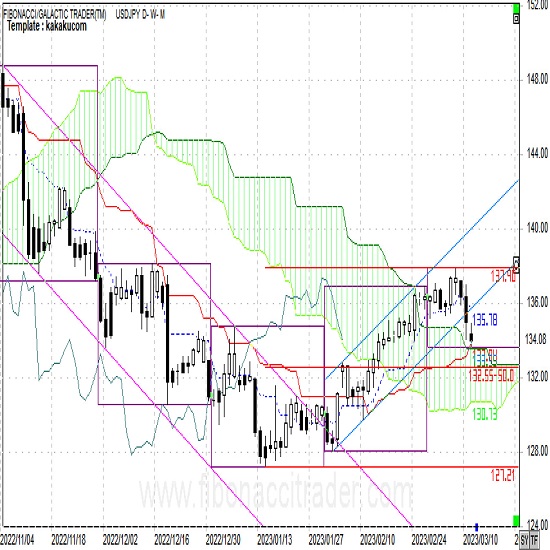

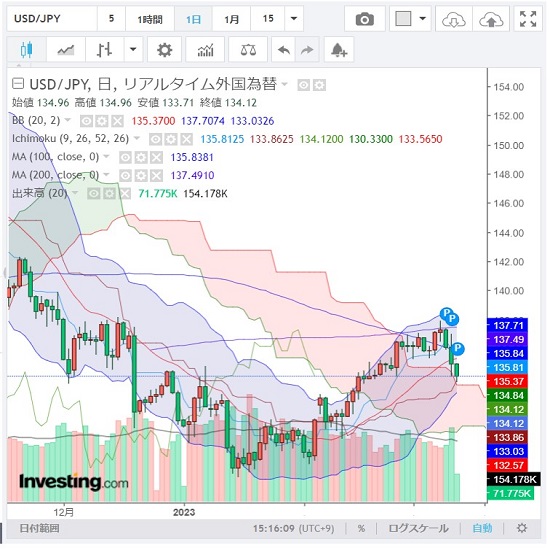

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

3月6日(月)

週明けのドル円は東京前場がドル売り、その後欧州市場前場までドル買いの動きとなりました。東京前場の下げは米金利が低下した影響でしたが、後場以降も米金利は低下しており、先週末からのドル売りに対して7日のパウエルFRB議長議会証言を控えてポジション調整の買い戻しが入っていました。NY市場では135円台後半の狭い値幅でのもみあいに終わりました。

3月7日(火)

注目のパウエル議長議会証言を控えて東京市場では動かず、欧州市場序盤に強いドイツの経済指標に反応したユーロドルの買いによりドル円も下げたもののイベント前ということもありすぐに戻してのNY市場待ち。パウエルFRB議長の議会証言は金融政策報告書から前回FOMCよりもややタカ派になると見られていましたが、ターミナルレート(ピーク金利)が一段と上がる可能性、利上げペースを加速する可能性と予想以上のタカ派。金利上昇、株安、ドル高の動きとなり、引けにかけて137.20レベルまで上昇し高値引けとなりました。

3月8日(水)

東京前場は前日のパウエルFRB議長の予想以上にタカ派な発言を受けて続伸、後場には137.91レベルと昨年12月以来のドル高水準をつけました。しかし後場以降NY朝方まで米金利が急速に低下する動きを受け、利食いもかなり出たと見られ136.47レベルへと急反落しました。引けにかけては137円台前半へと戻して引けました。

3月9日(木)

ドル円は東京市場から上値が重たい展開となりましたが、本日の日銀会合や米国雇用統計といったイベントを前にパウエルFRB議長の議会証言後に作られたドル買いポジションの調整でした。NY市場では安値圏のもみあいとなっていましたが、米国10年債利回りが週間ではもっとも低い水準となったことが上値を抑えました。

3月10日(金)

ドル円は3月FOMCで0.5%利上げを織り込みつつもそれまでの数字次第との議会証言で雇用統計の注目度は上がっていましたが、特にサプライズは無いであろうとの思惑からNY市場までじり高の展開を辿りました。雇用統計のNFPは予想より強かったものの失業率が弱かったことから引き締め思惑がやや後退し金利低下、ドル売りの動きとなりました。またシリコンバレー銀行の経営難(その後破綻を発表)が株安材料となったこともドルの上値を抑え134.11レベルまで下げた後に135円台を回復して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.09.06

東京市場のドルは142円台に突入、米雇用統計発表で上下に振れる地合いは必至か(24/9/6)

東京時間(日本時間8時から15時)のドル・円は、米雇用統計への警戒感が先行し日本株が売られたことで円高ドル安が進み、142円41銭までドルは売られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.09.06

ドル円 8月安値が視界内に、ドル続落にも注意(9/6夕)

東京市場はドルが一段安。終盤にかけてドル売りがかさむ展開となり、前日安値も下回ると一時142.25円レベル。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.09.06

ドル円見通し 米経済指標から乱高下、3営業日連続陰線で8月15日以降の安値更新(24/9/6)

ドル安が進行してきたが、6日夜の米8月雇用統計を控えて5日夜は小波乱ながら慎重な動きに留まった印象だ。

-

米ドル(USD)の記事

Edited by:中島 光牙

2023.03.13

東京市場のドル・円はSVBショックで133円台まで下落、米2年債利回りに翻弄される地合い(23/3/13)

東京時間(日本時間8時から15時)のドル・円は、先週末の米金融機関破綻の影響が色濃く残る厳しい地合いとなった。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。