�ĘA�M���J�s��ψ���iFOMC�j��������ɂ���

NY����9��21��14���i���j���j��FOMC��̋L�Ҕ��\�v�|�����\����A���̌�p�E�G��FRB�c���̒��L�҉���\��i��14�����j����Ă��܂��B����̎s��\�z�͈ȉ��̒ʂ�ɂȂ��Ă��܂��B

�i 1 �j��������i9��21���@9��00�����݂̗\�z�j

���݂�FF���[�g�u2.25���`2.50�v��0.75�����グ���u3.00�`3.25���v

�i�����W�͉���2.75�`3.25���o���3.00�`3.50���p�ŁA�ꕔ��0.50���A�T��1.00���̗��グ��\�z�j

�G�R�m�~�X�g�\�z�͒����l��75�x�[�V�X�̗��グ�\�z�ɂȂ��Ă��܂��B���ړ_�Ƃ��ẮA

�@ FOMC�����o�[�̈ӌ��i���L�S�j���������A���グ���̋c�_��75�x�[�V�X����{�Ǝv���A�O��Ɣ�ׂďグ�����������������͑�������܂���B�܂��A�O���ł͍���i9���j�̗��グ����0.50���̑z��ł����B

�A ���L�i�R�j��CME�@Fedwatch�ł́A����0.75�����グ��82���A1.00�����グ��18���ɂȂ��Ă��܂��B1�`2�T�ԑO�Ɣ�r����1�����グ�ւ̊����������Ă��܂��B��T13���̏���ҕ����w�����z����������������Ƃɂ��s��̔����ł��B

�B �O��̃h�b�g�v���b�g�i�T�j�ł́A�N���̍ő嗘�グ�������ވψ���4���܂ŁA2023�N�ł�4.5���ł��̂ŁA����̃h�b�g�v���b�g�ŁA�ǂ̈ʂ̏グ����������肳���̂����݂܂��B�܂��A���̏グ����CME�@Fedwatch�Ɣ�r���܂��B����ł̓h�b�g�v���b�g��CME�@Fedwatch�i���N3������5.25������j�ł��̂ŁA�h�b�g�v���b�g�������܂Ŗ�����Ύs��̗��グ��������ɒቺ���Ă��܂��B�����Ď���ȍ~�̗��グ�������N3���܂ł�4��̉�ŕ��ϒl���o�����ƂɂȂ�܂��B

�C �Či�C�������N���ɂȂ��Ă��܂����AFRB�̓C���t���}�������ɂ��Ă��܂��̂ŁA�c�_���e�Ōi�C�������ǂ̗l�ɂ݂Ă���̂����m�F����K�v�����肻���ł��B�x�[�W���u�b�N��ψ������́i�S�j���������͂܂��ɂ₩�Ȑ����𑱂��Ă���Ƃ̕��͂ł��B

�ȏオ�\�z����鍀�ڂƎv���܂��B

�i 2 �j�O��7��FOMC��ł̋c���v�|�i8��17�����\���j

FOMC�c���v�|

���݂̌o�ϊ����ɂ��āA�Q���҂́A����x�o�E�Z����E��Ɠ��������Đ����Ƃ̐��Y��2021�N�Ɍ���ꂽ�͋�������������͑S�Č������Ă��邱�Ƃ��m�F�����B�������Ȃ���A�J���s��͈ˑR�Ƃ��ċ����܂܂ł���B�Q���҂́A�x�o�Ɛ��Y�̎w�W����A���N��2�l�����Ɍo�ϊ��������L���ɂ₩�ɂȂ������Ƃ�������ƔF�߂Ă���B�����̎Q���҂́A�������̌������c�Ƃ�킯�Z���ɂ����āc���Z����̌p���I�ȋ����Ɋ֘A�������Z�s��̈������߂ɂ�鑍���v�ւ̐V���Ȕ������f���o���Ă���Ǝw�E�����B�p���f�~�b�N�Ɋ֘A������������ɂ�����x�o�ւ̑�K�͂Ȏx���̊����߂��A�C���t���ɂ��������������̌����A�p���f�~�b�N�̏����i�K�Ō���ꂽ�㏸��������ꕔ�̐��i�ɑ�����v�����ƌv�x�o�̐L�ђቺ�Ɍq�������B

�����āA�C�O�o�ς̌��ʂ������⋭���h�����O������߂邱�ƂɊ�^���Ă���B�Q���҂͕č��̎���GDP���������ɂ͊g�傷��Ɨ\�z���Ă��邪�A�����̎Q���҂͂��̐�A���Z��̈������߂���苭�܂��蕝�L�����߁A�����v�ւ̉e�����݂��邱�ƂŁA�o�ϊ����̐L�т��g�����h�������y�[�X�ɂȂ邾�낤�Ɨ\�z���Ă���B�Q���҂́A�g�����h�������GDP�̐L�т̊��Ԃ̓C���t�����͂������A�ő�ٗp�ƕ�������Ƃ����ψ���ڕW�̎����I�B���Ɍ���������ݒ�̎菕���ɂȂ邾�낤�Ǝw�E�����B

�i�����j

����̉�Ő��ݓI�Ȑ���s�����c�_����ɂ�����A�Q���҂́AFF���[�g�ڕW�����W�̌p���I�Ȉ����グ���ψ���ڕW��B�������œK�ł���ƈ��������\�z���Ă���B�C���t�����ψ���ڕW���͂邩�ɏ���ŁA�Q���҂́A�ő�ٗp�ƕ�������𑣐i����Ƃ����ψ���̖@�I�g���������߂ɁA����̐����I�X�^���X�ւ̈ڍs���v������Ă���Ɣ��f�����B�Q���҂͐�����������グ�̃y�[�X�⏫���̈������ߐ���̒��x���o�ό��ʂ��ɑ����肷����ւ̊܂݂�A���̌��ʂ��ɑ��郊�X�N�Ɉˑ����Ă���B�Q���҂́A���Z����̃X�^���X����i�ƈ������܂鎞�A�o�ϊ�����C���t���Ɋւ��ėݐϓI�Ȑ��������̌��ʂ����肵�Ȃ���A��������グ�̃y�[�X���ɂ߂邱�Ƃ������̎��_�œK�ɂȂ�Ɣ��f�����B���l���̎Q���҂́A��x����������\�������I�Ȑ����ɒB������A�C���t����2���֊m��Ɩ߂铹�̂���m�M����܂Ŏb���̊Ԃ��̐������ێ����邱�Ƃ��K�ł���w�E�����B�i�ȉ����j

(��)�{���͂����܂ʼnp���̈ꕔ������̂ł��̂ŁA�a��͂����܂ŕX�I�Ȃ��̂Ƃ��Ă����p�����A�K�X�A�p��̌��������Q�Ƃ��Ē����܂��l���肢���܂��B

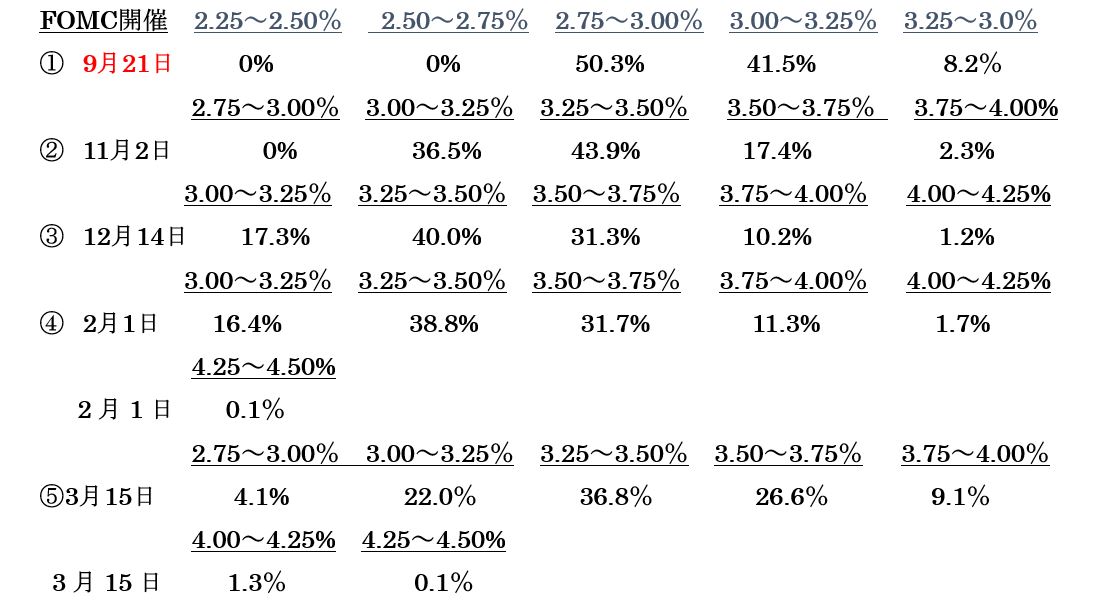

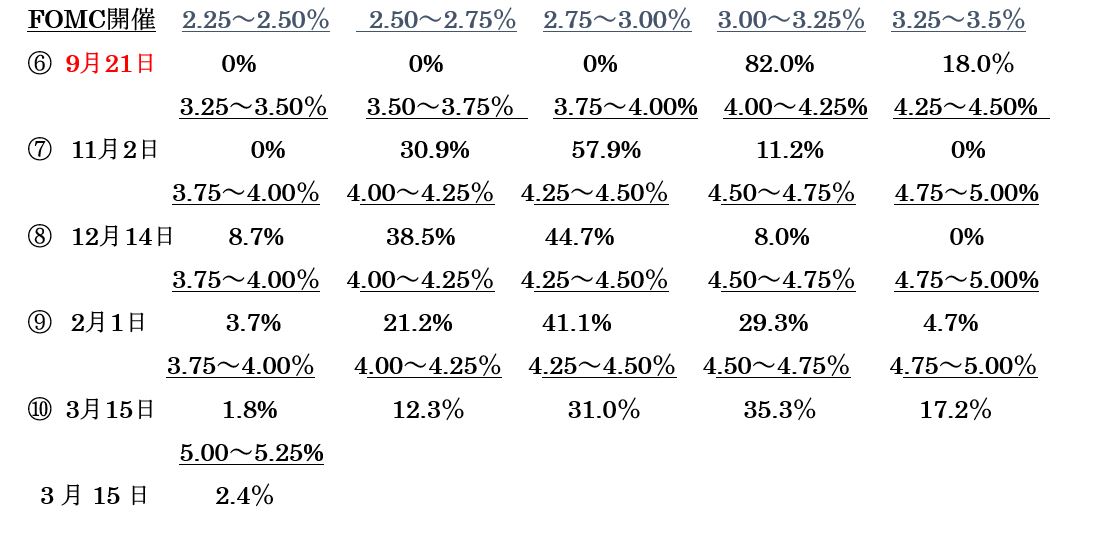

�i 3 �jCME�@Fedwatch

�s��͑O��7�����{���_�̗\�z�Ɣ�r����ƁA�グ�����g�債�Ă��܂��B�O�����͗��N2���E3���ōō���4.25�`4.50���ł������A�����2��4.75�`5.0���A3����5.00�`5.25���܂�0.75���̏グ���g��ɂȂ��Ă��܂��B���A5����ł��ō���5.0�`5.25���܂łł��B

�i7��26�����_�F�O��j

�i9��21�����_�F����j

�i 4 �j�ŋ߂�FRB�W�҂̎�Ȕ����i�ŋ�1�E2�T�ԕ����x�j

9��10�� �W���[�W�E�J���U�X�V�e�B�A��فu�����o�ς�FRB�ɗ��グ�]�n��^����v

9��10�� �E�H���[�EFRB�����u�����ȘJ���s��ŁA���Z�b�V�������O�͔��ꂽ�v

�u�C���t�����ˑR��������A4���z��������͕K�v�Ȃ��v

9��09�� �u���[�h�E�Z���g���C�X�A��فu0.75���̗��グ�ɌX���Ă���v

�u2022�N������3.75�`4.0���̋������]�܂����v

9��09�� �G�o���X�E�V�J�S�A��فu�h�����͓����Ƃ�FRB�ւ̐M���f���Ă���v�@�@�@�@�@�@�@�@�@�@�u�N����1������FF�����̃s�[�N3.75�`4.0���ɂȂ��Ă������͂Ȃ��v

9��08�� �p�E�G��FRB�c�� �u�C���t����}���邱�Ƃɋ����R�~�b�g���Ă���v

�u�J���͈͂ˑR�Ƃ��Ĕ��ɋ����v

9��08�� �f�C���[�ESF�A��فu�C���t����}�����邽�߁A���Z����Ōi�C������������K�v������v

9��08�� �u���C�i�[�h�EFRB���c���u�����h�����C���t�����É��ɉe������\���v�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@ �u��������͍X�ɏ㏸����K�v������v

9��08�����X�^�[�E�N���[�u�����h�A��فu�C���t�����s�[�N�ɒB�����Ƃ͊m�M���Ă��Ȃ��v

9��02���{�X�e�B�b�N�E�A�g�����^�A��فu�C���t����2���ɒ������v�uFRB�͌o�ς�����������K�v������v

8��31�� �o�[�L���E���b�`�����h�A��فuFRB�͘J���s��ł͂Ȃ��A�C���t���}���ɏd���v

8��31�� �E�B���A���Y�ENY�A��فu�����I�ɂ͒����I������������������ݒ肷��K�v������v

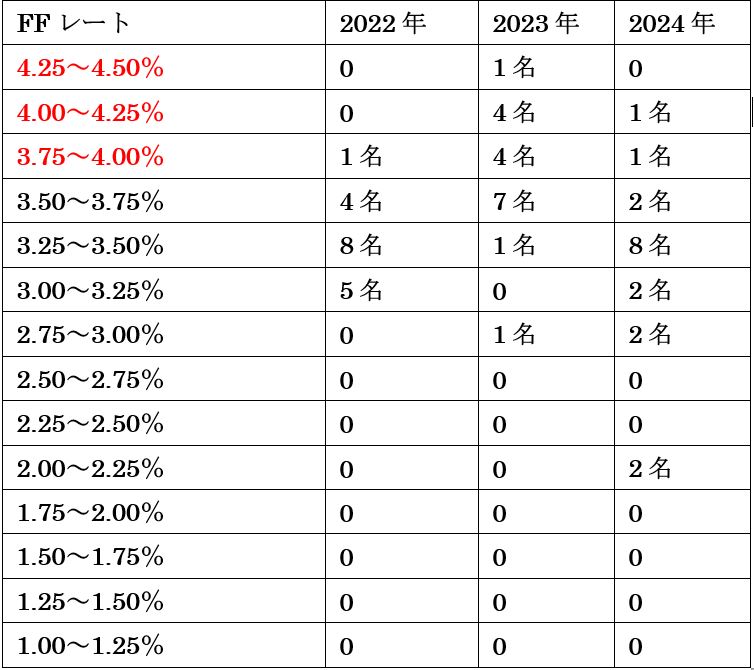

�i �T �j�h�b�g�v���b�g

����̉�Ńh�b�g�v���b�g�����\�����\��ł��B������ǂ̗l�ɕω������������Ă����܂��B���\�i6�����j�̐Ԏ�������3�����̃h�b�g�v���b�g�ł͖����������グ���ł��B

�i�O��6���A�\�z�ψ�18���j

�i�ȏ�j

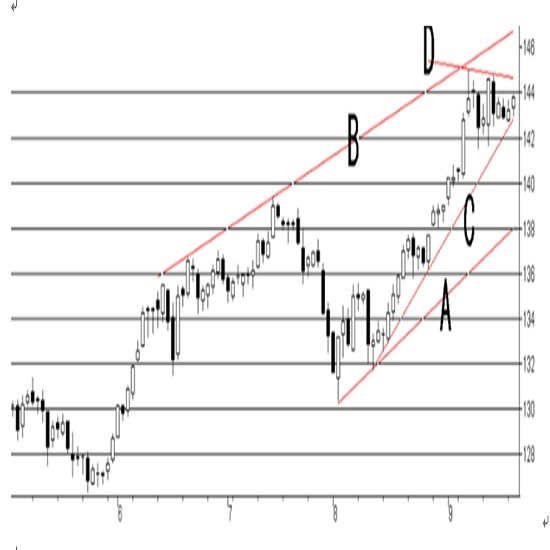

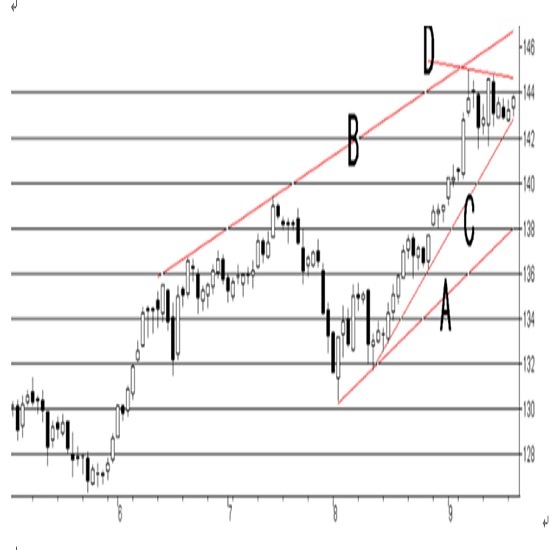

���L�̓h���~�̓����`���[�g�ł��B8��2����l����̃T�|�[�gA�i��138�~10�K�j�ƍ��l������R��B�i��146�~90�K�j�ƂŃh�����E�F�b�W���`�����Ă��܂��B

���߂�8��11����l��C�i��142�~90�K�j�ƍ��l����̒�R��D�i��144�~70�K�j��10�c�Ɠ����ʂ𑱂��Ă��܂��B

�����͂��悢��FOMC�ł��̂ŁAC��D�̎��ʂ���g���C�����҂ł��܂��B�㔲����B�����A��������A�����ɂȂ�܂��B�A���A�����͂܂��ŏ���142�~20�K�`30�K�̃T�|�[�g������A������141�~50�K�A140�~60�K�A139�~90�K�̏��ɃT�|�[�g������܂��B

�i2022�N9��21��10:30�A1�h����143�~77�K�j

�I�[�_�[/�|�W�V������

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW��N

2022.09.21

�h���~�AFOMC�T���钆143�~��㔼�Ő���(9/21�ߑO)

21���ߑO�̓����s��Ńh���~��143�~��㔼�Ő��ځB

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.09.21

�h���~���ʂ��@�e�n�l�b�O��143�~�䒆�S�̎�������(22/9/21)

�h���~��9��20���ߑO���l��142.93�~�܂ʼn������Ƃ�����Ė鍂�l143.92�~�܂ŏ㏸������144�~�ɂ͓͂���21�����ɂ����Ă͂�⎸���C���̐��ڂƂȂ��Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B