日銀の金融緩和維持で上昇するもECB利上げ消化と米長期債利回り低下で下落

〇ドル円、7/21は日銀金融政策決定会合の結果を受け円安反応、夕刻に138.87まで上昇

〇その後、米長期債利回り低下の影響でドル円下落、7/19夜安値137.37を割り込み7/22朝は137円に迫る

〇日銀、金融政策決定会合で金融緩和政策の現状維持を決定

〇ECBは主要政策金利0.50%引き上げを決定、終点水準は変更なしとしたためユーロ買い一巡

〇米長期債利回りは大幅低下だが逆イールド継続、NYダウ・ナスダックともに3連騰、米経済指標は不冴え

〇138円以下での推移中は一段安余地ありとして、136円前後への下落を想定する

〇137.70超えからは強気転換注意として、7/21夕高値138.87試しへ向かう可能性がある。

【概況】

ドル円は7月14日夜高値139.39円から7月19日夜安値137.37円へ下落したところから持ち直して21日午前にかけては138円台序盤中心の持ち合いで推移していた。昼の日銀金融政策決定会合結果は予想通りの金融緩和維持だったものの午後の黒田総裁会見での円安けん制が弱く、長期金利抑制目安の変更もなかったことで会見後は円安反応となり、夕刻には138.87円まで上昇していた。

21日夜のECB理事会は市場予想の0.25%を上回る0.50%の利上げを決定したことで発表直後にいったんユーロ買いが進んだものの、ラガルド総裁が利上げの終点水準は従来と変わらないとしたことでユーロ買いも一巡、来週の米FOMCにおける利上げについても0.75%利上げで落ち着きそうだとの見通しから米長期債利回りが低下したためにドル円は下落に転じ、19日夜安値を割り込み22日朝には137円に迫っている。

バイデン米大統領が新型コロナウイルス検査で陽性だったと報じられたが症状が非常に軽いとされたために市場への影響は今のところ見られない。

【日銀は金融緩和継続】

日銀は7月21日の金融政策決定会合で金融緩和政策の現状維持を決めた。

短期金利は日本銀行当座預金のうち政策金利残高に-0.1%のマイナス金利を適用し、長期金利は10年物国債金利がゼロ%程度で推移するように上限を設けず必要な金額の長期国債の買入れを行う。

10年物国債金利については0.25%の利回りでの指値オペを、明らかに応札が見込まれない場合を除き、毎営業日に実施する。

ETFおよびJ―REITのそれぞれを年間約12兆円、年間約1800億円相当の残高増加ペースを上限として必要に応じて買入れを行い、CPや社債等については感染症拡大前と同程度のペースで買入れを行い買入れ残高を感染症拡大前の水準(CP等で約2兆円、社債等で約3兆円)へと徐々に戻していく。

日銀は2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで「長短金利操作付き量的・質的金融緩和」を継続する。マネタリーベースは消費者物価指数(除く生鮮食品)の前年比上昇率の実績値が安定的に2%を超えるまで拡大方針を継続する。

日銀は最新の景気予測である「経済・物価情勢の展望(展望リポート)」を公表した。2022年度の物価上昇率見通しを前年度比2.3%(4月時点では1.9%)に上方修正した。消費税増税の影響を受けた2014年度を除いてデータの比較可能な2003年度以降では初めて2%を超えて物価目標に年度ベースで到達するが、先行きについては2023年度を1.4%(4月時点では1.1%)、2024年度を1.3%(同1.1%)といずれも上方修正したものの2%を持続的に超える状況は想定されなかった。また2022年度の実質GDP見通しは2.4%で4月の2.9%から下方修正された。

黒田総裁は午後の会見で為替動向について「最近の急速な円安進行は企業が設備投資や賃上げなど前向きな動きをためらうため望ましくない」「今の円安はドルの独歩高。金利を上げたら円安が止まると到底考えられない」「円安阻止のための金利引き上げは合理的にあり得るとは考えない」と述べた。また「必要があれば躊躇なく追加的な金融緩和措置を講じる」「長短金利操作の下で金利を引き上げるつもりは全くない」などと発言した。

【ECBは0.50%利上げ】

ECBは7月21日夜の理事会で主要政策金利を0.50%引き上げた。ウクライナ戦争とロシア制裁による影響が懸念されるとしたものの、インフレ高進への対応をより重視するとし、前回の理事会で0.25%利上げを示唆していた以上の利上げ幅となった。市場は0.50%の利上げがあり得るとみていたが直前には0.25%利上げに落ち着くと想定を引き下げていたために発表はサプライズ感があったが、ラガルド総裁はターミナルレート=利上げの最終地点に変更はないと述べたことでECBの利上げペースが一層加速してゆく状況ではないと市場は受け止めてユーロ買いが一巡すると独10年債利回り低下などを見てユーロ売りへと風向きが変わった。

【米長期債利回りは大幅低下だが逆イールドも続く】

7月21日の米10年債利回りは前日比0.15%低下の2.88%へと大幅に下げて3%を再び割り込んだ。30年債利回りも前日比0.11%低下の3.05%、2年債利回りは同0.14%低下の3.09%となった。

ECBによる今後の利上げペースは必ずしも加速しないと市場は受け止めて独債利回りなどが低下、21日夜発表の米経済指標も総じて弱かったことで来週の米FOMCも1.0%利上げを回避して0.75%利上げに落ち着くだろうとの見方で米長期債利回りも低下したといえる。

一方でNYダウは前日比162.06ドル高で7月19日から3連騰、ナスダック総合指数は同161.96ポイント高で同じく19日から3連騰となった。最近の景気減速感は金融引き締めによるリセッション入りへの懸念をもたらしているものの今のところは減速感はあってもリセッションへの不安感をエスカレートするものではなく、米長期債利回りが低下したことで株式市場はやや楽観的なようだ。

【7月21日発表の米経済指標は総じて弱い】

米労働省が発表した新規失業保険申請は7月16日までの週間で前週比7000件増の25万1000件となり市場予想の24万件を上回って3週連続の悪化となった。失業保険受給者総数は7月9日までの週間で138万4000人となり前週から5万1000人増加して市場予想の134万人を上回った。

米フィラデルフィア連銀による7月の製造業景況指数はマイナス12.3となり6月のマイナス3.3から低下して市場予想の0.0を下回り4か月連続の悪化となった。

コンファレンスボードによる6月の景気先行指数は117.1で前月比0.8%低下して市場予想の0.5%低下を下回り、5月の0.5%低下から低下幅が拡大、4か月連続の悪化となった。コンファレンスボードでは「経済成長が目先は減速する公算があることを示唆している」「米国は年末ないし来年初めに景気後退を迎える可能性がある」と指摘した。

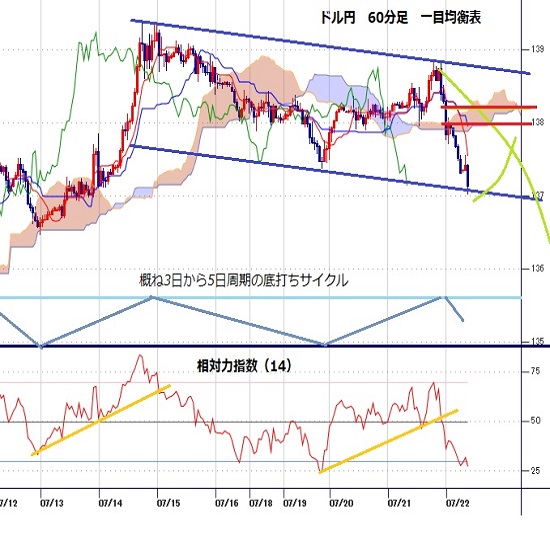

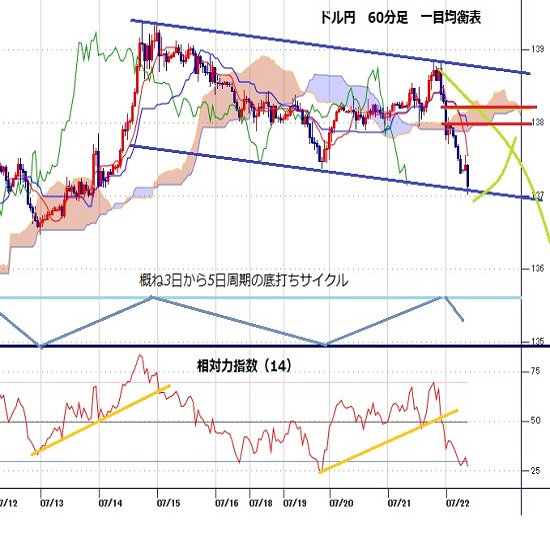

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、7月12日夜安値から5日目となる7月19日夜安値で直近のサイクルボトムを付けて強気サイクル入りしたとして高値形成期を19日夜から21日夜にかけての間と想定した。21日午前序盤へ戻り高値を切り上げていたので21日午前時点では137.70円以上での推移中は上昇継続とし、137.70円割れからは弱気転換注意とし、7月19日夜安値割れからは弱気サイクル入りとした。7月21日夕高値からの急落で19日夜安値割れとなったため、7月21日夕高値を直近のサイクルトップとした弱気サイクル入りとして22日夜から26日夜にかけての間への下落を想定する。

60分足の一目均衡表では7月21日夕高値からの下落により遅行スパンが悪化、先行スパンからも転落した。その後も両スパンそろっての悪化が続いているため遅行スパン悪化中の安値試し優先とする。先行スパンを上抜き返せないうちは遅行スパンが一時的に好転してもその後に悪化するところからは下げ再開とし、強気転換するには先行スパンを上抜き返す上昇が必要と考える。

60分足の相対力指数は7月21日夕高値時に70ポイントに到達したところから急落に転じて30ポイントを割り込んでいる。このため50ポイント台を回復できないうちはもう一段安余地ありとするが、相場が小反発後に一段安する際に指数のボトムが切り上がる強気逆行が見られる場合はその後の反騰注意とする。

以上を踏まえて当面のポイントを示す。

(1)当初、136.70円を下値支持線、138.00円を上値抵抗線とする。

(2)138円以下での推移中は一段安余地ありとして136円前後への下落を想定する。136.20円以下は反発注意とするが、137.70円以下での推移にとどまるうちは週明けも安値試しへ向かいやすいとみる。

(3)137.70円超えからは強気転換注意として21日夕高値138.87円試しへ向かう可能性があるが、138円台序盤では戻り売りにつかまりやすいと注意し、その後に137.50円を割り込むところからは下げ再開を疑う。

【当面の主な予定】

7/22(金)

15:00 (英) 6月 小売売上高 前月比 (5月 -0.5%、予想 -0.3%)

15:00 (英) 6月 小売売上高 前年同月比 (5月 -4.7%、予想 -5.3%)

15:00 (英) 6月 小売売上高・除自動車 前月比 (5月 -0.7%、予想 -0.4%)

15:00 (英) 6月 小売売上高・除自動車 前年同月比 (5月 -5.7%、予想 -6.3%)

16:30 (独) 7月 製造業PMI速報値 (6月 52.0、予想 50.6)

16:30 (独) 7月 サービス業PMI速報値 (6月 52.4、予想 51.2)

17:00 (欧) 7月 製造業PMI速報値 (6月 52.1、予想 51.0)

17:00 (欧) 7月 サービス業PMI速報値 (6月 53.0、予想 52.0)

17:30 (英) 7月 製造業PMI速報値 (6月 52.8、予想 52.0)

17:30 (英) 7月 サービス業PMI速報値 (6月 54.3、予想 53.0)

22:45 (米) 7月 製造業PMI速報値 (6月 52.7、予想 52.0)

22:45 (米) 7月 サービス業PMI速報値 (6月 52.7、予想 52.6)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2022.07.22

ドル円137円割れを回避するも、ドル買い地合い弱まる (7/22午前)

22日午前の東京市場でドル円は反落後に持ち直す動き。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.07.22

ドル円、冴えない米経済指標を横目に急反落。米長期金利の急低下が重石(7/22朝)

21日(木)のドル円相場は上昇後に急反落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。