ドル円見通し 8月11日高値に並び4か月サイクルの上昇継続性を試す

〇ドル円、週央に109.11の安値をつけた後FOMC後のドル金利上昇で騰勢増し、9/8高値110.44を上抜け

〇9/25未明には110.79まで上伸、8/11高値と面合わせ

〇FOMC、早ければ11月会合でのテーパリングを示唆、利上げ予想時期を22年に前倒し

〇概ね市場の予想通りの内容で、FOMC後米長期金利はもみ合い後に上昇、米株は小動き

〇中国恒大集団デフォルト懸念は未だ予断を許さない状況、悲観の連鎖でドル円下落基調へ急変の可能性も

〇110.50以上での推移で上昇継続、111円台到達を目指す

〇110.40割れからは一旦調整安、110円台序盤を目指す、110.30以下の推移が続く場合一段安へ向かうか

【概況】

ドル円は9月22日午前安値で109.11円を付けたが9月15日夜安値109.09円割れを回避して買い戻され、9月23日未明の米FOMC後に続伸、23日夜から24日にかけては米長期債利回りの急伸により騰勢を増して9月8日夕高値110.44円を上抜いた。米連銀のFOMC(23日未明声明発表、議長会見)では早ければ11月会合でテーパリング(量的緩和縮小)に着手する可能性を示唆、FOMCメンバーによる利上げ予想時期を2022年内に前倒しして2023年には三度の利上げを想定した。テーパリング決定の11月会合への先送りと利上げ想定時期の前倒しについては市場予想の範囲であり、ユーロドル等では発表直後にいったんドル高反応を見せたものの23日午前までには落ち着いてドル安へ切り返し、24日は再びドル高に振れるという方向感の定まらない動きがみられたが、米長期債利回り上昇と共に独英の長期債利回りも上昇したのに対して日本10年債利回りの動きは鈍いために日米長期債利回り格差からドル円においてはドル高優勢での上昇というシンプルな反応となっている。

【米10年債利回りは1.38%台の抵抗帯を突破、米2年債利回り上昇も顕著に】

米10年債利回りは9月23日未明の米FOMC直後の反応は鈍く、若干上昇してからは1.30%割れまで若干低下した。しかし23日夜にかけては株高による債券売りの圧力もあって上昇感が高まり1.43%台まで急伸して8月以降の壁となっていた1.38%台の抵抗帯を突破、24日には1.46%台まで続伸した。利上げ想定時期の前倒しに加えて2023年と24年のいずれも3度ずつの利上げ想定だったことを反映していると思われる。

利上げ時期に敏感な米2年債利回りは10年債よりも上昇反応が早く、23日未明のFOMC後に上昇に転じ、23日夜には8月4日以降の高値を更新、24日も0.27%台へと続伸して6月高値0.28%へ迫っている。日足のローソク足では赤三兵、週足においても3週連続陽線での上昇となり勢い付いている。

独英豪等の主要国長期債利回りも同時に上昇しているため、米長期債利回り上昇が必ずしもドル高反応と直結していないものの、日米金利差面では顕著なドル高反応となっている。

【リスクオンの円安続くか、株高の継続性次第】

NYダウは23日未明のFOMCを反映した22日付け取引で前日比338.48ドル高、23日に同506.50ドル高と大幅続伸、24日も同33.18ドル高と3連騰したが高値でも100ドル高には満たずに伸びが鈍った。ナスダック総合指数は21日から23日まで3連騰したが24日は前日比4.54ポイント安と小幅ながら下落した。S&P500指数も3連騰だったが24日はわずかな上昇にとどまった。

米国株式市場はFOMCに対しては想定内とし、いずれ利上げへ進むとしてもまだ金利上昇を意識して先行きの株高期待を捨てるのは時期尚早として楽観的な動きを回復している。NYダウは中国恒大集団によるデフォルト問題が浮上したことで9月20日には一時970ドル安まで下落するなど9月16日から21日まではリスク回避的な売りに圧されて4日続落、その前も9月3日から10日まで5日続落するなど8月16日の史上最高値をピークとして年初来では最大の下げとなっていたが、34000ドル割れをひとまず買い戻されている。再び史上最高値更新へ進めるかどうか、中国恒大集団のデフォルト懸念問題が金融市場全般へ波及して中国版リーマンショックを引き起こすのかどうか、まだ油断できないところにある。

同社負債は33.4兆円規模とされ、9月23日に利払いできなかった対外債務についてのデフォルト認定までの猶予期間は30日に到来、29日以降にも大きな利払い期限が相次いで到来する。中国当局がうまくコントロールするだろうと市場はやや楽観的には見ているようだが、投機マネーの回転が効かなくなってバブルが破裂すると負の連鎖は簡単にコントロールできないものだ。リーマンショックの時もサブプライムローンの焦げ付きや住宅金融の相次ぐ破綻に対しても株式市場はしばらく楽観的な上昇を続けていたが、2008年3月のベアスターンズ破綻から流れが変わり、同年10月のリーマン破綻でパニック型の暴落が発生、さらにGM破綻へと連鎖していった経緯がある。国家統制力の強い中国だからコントロールできるというのは楽観過ぎると思われる。

中国恒大問題が悲観の連鎖を招かずに株高が続けば株買い債券売りで米長期債利回り上昇となりドル円は株高のリスクオンも重なって上昇基調を維持する可能性が高まるが、株安からの債券買いで利回り上昇が鈍化し、リスク回避的なクロス円の下落が発生するとドル円も下落基調へと急変しかねない点には留意しておく必要があると思う。

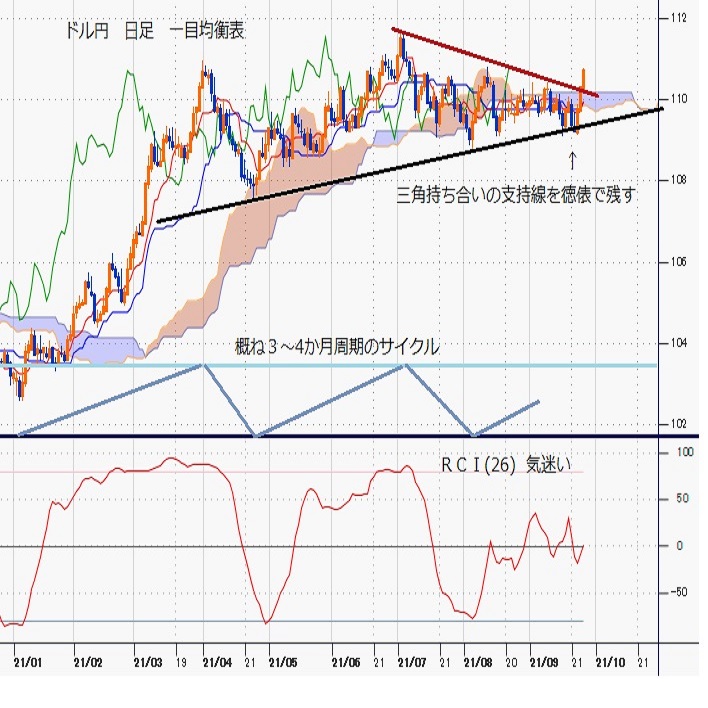

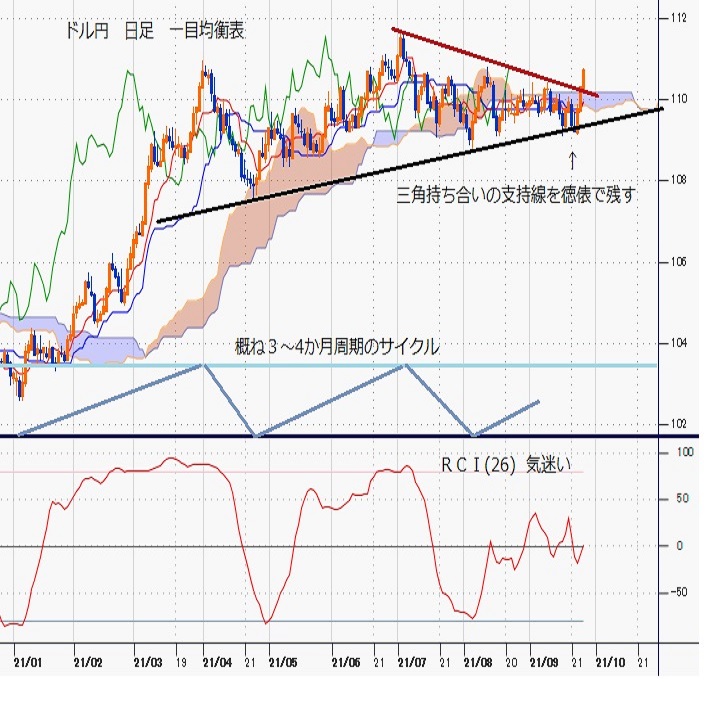

【4か月周期の上昇期継続性と当面のポイント】

ドル円は9月23日未明の米FOMCからの上昇を継続して25日未明には110.79円まで高値を伸ばして8月11日高値と同値とした。9月8日夕高値からは戻り高値を切り下げてきたが、9月15日夜安値109.09円と22日午前安値109.11円をダブル底として高値切り下がり基調から抜け出してきたことで勢い付いた。

日足チャートで見れば、8月16日安値109.10円をわずかに割り込んだものの8月4日安値108.71円割れを回避しての上昇であり、9月23日未明の上昇を反映した9月22日から24日までは勢いのある日足陽線の3本連続=赤三兵となった。

8月4日安値は1月6日安値、4月23日安値に続く概ね4か月前後の底打ちサイクルにおける直近の底であり、底割れならば弱気サイクル入りとなるところだったが、底割れを回避しての反騰であり、8月11日高値と同値ではあるが9月8日高値を結んだ右肩下がりの抵抗線を24日の日足陽線で突破しているので、8月4日安値を起点とした4か月サイクルでの上昇期はまだ継続中と考えられる。このサイクルの高値は3月31日高値から3か月後の7月2日高値111.65円で付けているが、8月11日高値110.79円超えからは7月2日高値試しへ向かう可能性が開けると思われる。

ただし、3連騰に対する反動安も警戒すべきところであり、9月27日に高値を切り上げても上ヒゲの目立つ陽線ないし陰線となる場合はいったん仕切り直しの調整安が入るとみて9月22日午前安値からの上昇幅(週末時点では1.68円の円安ドル高)に対する3分の1押し110.23円、半値押し109.95円等の110円台序盤から110円台を維持できるかどうかを試す可能性もあるところと注意する。

以上を踏まえて当面のポイントを示す

(1)当初、110.40円を下値支持線、111.00円を上値抵抗線とする。

(2)110.50円以上での推移か一時的に割り込んでも回復するうちは上昇継続余地ありとして111円台到達を目指すとみる。111円台序盤(111.00円から111.25円)は利益確定売りも出やすい水準とみて反落注意とするが、110.50円以上での推移なら27日夜から28日の日中にかけての間へ高値試しを続ける可能性があるとみる。

(3)110.40円割れからはいったん調整安に入るとみて110円台序盤(110.25円から110.00円)を試すとみる。110.25円以下は押し目買いされやすい水準とみる。また110円以下は反騰警戒とするが、110.30円以下での推移が続く場合は27日夜から28日にかけての間へ安値試しへ向かいやすいとみる。

【当面の主な予定】

9/27(月)

08:50 (日) 8月 企業向けサービス価格指数 前年同月比 (7月 1.1%、予想 1.2%)

14:00 (日) 7月 景気先行指数CI・改定値 (速報 104.1)

14:00 (日) 7月 景気一致指数CI・改定値 (速報 94.5)

17:00 (欧) 8月 マネーサプライM3 前年同月比 (7月 7.6%、予想 7.8%)

20:45 (欧) ラガルドECB総裁、欧州議会出席

21:00 (米) エバンス・シカゴ連銀総裁、講演

21:30 (米) 8月 耐久財受注 前月比 (7月 -0.1%、予想 0.6%)

21:30 (米) 8月 耐久財受注・輸送用機器除く 前月比 (7月 0.7%、予想 0.5%)

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

25:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

25:15 (米) ブレイナードFRB理事、講演

26:00 (米) 財務省2年、5年債入札

27:00 (英) ベイリー英中銀総裁、講演

9/28(火)

ECBフォーラム(9/29まで、オンライン)

08:50 (日) 日銀・金融政策決定会合議事要旨

10:30 (豪) 8月 小売売上高 前月比 (7月 -2.7%、予想 -2.5%)

15:00 (独) 10月 GFK消費者信頼感 (9月 -1.2、予想 -1.6)

21:00 (欧) ラガルドECB総裁、ECBフォーラム開催

21:30 (欧) デギンドスECB総副裁、ECBフォーラム参加

21:50 (英) マン英中銀委員、講演

22:00 (米) 7月 連邦住宅金融局(FHFA) 住宅価格指数 前月比 (6月 1.6%、予想 1.5%)

22:00 (米) 7月 ケース・シラー米住宅価格指数 前年同月比 (6月 19.1%、予想 20.0%)

23:00 (米) 9月 コンファレンス・ボード消費者信頼感指数 (8月 113.8、予想 115.0)

23:00 (米) 9月 リッチモンド連銀製造業指数 (8月 9、予想 10)

23:00 (米) パウエルFRB議長、イエレン財務長官、上院銀行委員会出席

24:00 (欧) シュナーベルECB理事、ECBフォーラム参加

26:00 (米) 財務省7年債入札

26:40 (米) ブラード・セントルイス連銀総裁、講演

27:30 (米) イエレン米財務長官、講演

28:00 (米) ボスティック・アトランタ連銀総裁、講演

9/29(水)

自民党総裁選、投開票

08:00 (米) ブラード・セントルイス連銀総裁、講演

17:30 (英) 8月 消費者信用残高 (7月 -0.4億ポンド、予想 3億ポンド)

17:30 (英) 8月 マネーサプライM4 前年同月比 (7月 6.0%)

18:00 (欧) 9月 消費者信頼感確定値 (速報 -4.0)

18:00 (欧) 9月 経済信頼感 (8月 117.5)

23:00 (米) 8月 住宅販売保留指数 前月比 (7月 -1.8%)

23:00 (米) 8月 住宅販売保留指数 前年同月比 (7月 -9.5%)

23:30 (米) EIA週間石油在庫統計

23:30 (欧) レーンECB理事、ECBフォーラム発言

24:45 (欧) ベイリー英中銀総裁、黒田日銀総裁、ラガルドECB総裁、、パウエルFRB議長、パネル討論会

27:00 (米) ボスティック・アトランタ連銀総裁、講演

9/30(木)

米国会計年度末、10月1日以降の政府機関閉鎖回避への暫定予算案可決期限

07:45 (NZ) 8月 住宅建設許可件数 前月比 (7月 2.1%)

08:50 (日) 8月 鉱工業生産速報値 前月比 (7月 -1.5%、予想 -0.5%)

08:50 (日) 8月 鉱工業生産速報値 前年同月比 (7月 11.6%、予想 12.1%)

08:50 (日) 8月 小売業販売額 前年同月比 (7月 2.4%、予想 -1.0%)

09:00 (NZ) 9月 NBNZ企業信頼感 (8月 -14.2)

10:00 (中) 9月 国家統計局製造業PMI (8月 50.1、予想 50.2)

10:00 (中) 9月 国家統計局サービス業PMI (8月 47.5)

10:30 (豪) 8月 住宅建設許可件数 前月比 (7月 -8.6%、予想 -4.0%)

10:45 (中) 9月 財新製造業PMI (8月 49.2、予想 49.5)

14:00 (日) 8月 新設住宅着工戸数 前年同月比 (7月 9.9%、予想 10.0%)

15:00 (英) 4-6月期 GDP改定値 前期比 (速報 4.8%、予想 4.8%)

15:00 (英) 4-6月期 GDP改定値 前年同期比 (速報 22.2%、予想 22.2%)

15:00 (英) 4-6月期 経常収支 (1-3月 -128億ポンド、予想 -157億ポンド)

16:10 (日) 黒田東彦日銀総裁、全国証券大会挨拶

16:55 (独) 9月 失業者数 前月比 (8月 -5.30万人、予想 -3.50万人)

16:55 (独) 9月 失業率 (8月 5.5%、予想 5.5%)

21:00 (独) 9月 消費者物価指数速報値 前月比 (8月 0.0%、予想 0.1%)

21:00 (独) 9月 消費者物価指数速報値 前年同月比 (8月 3.9%、予想 4.2%)

21:30 (米) 新規失業保険申請件数 (前週 35.1万件、予想 32.5万件)

21:30 (米) 失業保険継続受給者数 (前週 284.5万人、予想 281.5万人)

21:30 (米) 4-6月期 GDP確定値 前期比年率 (改定値 6.6%、予想 6.7%)

21:30 (米) 4-6月期 GDP個人消費確定値 前期比年率 (改定値 11.9%、予想 11.9%)

21:30 (米) 4-6月期 コアPCE確定値 前期比年率 (改定値 6.1%、予想 6.1%)

22:45 (米) 9月 シカゴ購買部協会景況指数 (8月 66.8、予想 65.0)

23:00 (米) 米下院、FRBと財務省の新型コロナに関する公聴会

23:00 (米) ウィリアムズ・ニューヨーク連銀総裁、開会挨拶

24:00 (米) ボスティック・アトランタ連銀総裁、講演

24:30 (米) ハーカー・フィラデルフィア連銀総裁、講演

25:30 (米) エバンス・シカゴ連銀総裁、オンライン質疑参加

26:05 (米) ブラード・セントルイス連銀総裁、開会挨拶

27:00 (メ) メキシコ中銀、政策金利 (現行 4.50%、予想 4.75%)

10/1(金)

休場 香港(国慶節) 中国(国慶節 10/7まで)

07:30 (豪) 9月 AiG製造業PMI (8月 51.6)

08:00 (豪) 9月 マークイット製造業PMI確報値 (速報 52.0)

08:30 (日) 8月 失業率 (7月 2.8%、予想 2.9%)

08:50 (日) 7-9月期 日銀短観・大企業製造業業況判断 (4-6月 14、予想 13)

08:50 (日) 7-9月期 日銀短観・大企業製造業先行き (4-6月 13、予想 14)

08:50 (日) 7-9月期 日銀短観・大企業非製造業業況判断 (4-6月 1、予想 0)

08:50 (日) 7-9月期 日銀短観・大企業非製造業先行き (4-6月 3、予想 5)

08:50 (日) 7-9月期 日銀短観・大企業全産業設備投資 前年度比 (4-6月 9.6%、予想 9.3%)

10:30 (豪) 8月 持家住宅ローン件数 前月比 (8月 -0.4%)

14:00 (日) 9月 消費者態度指数・一般世帯 (8月 36.7)

16:55 (独) 9月 製造業PMI改定値 (速報 58.5)

17:00 (欧) 9月 製造業PMI改定値 (速報 58.7)

17:30 (英) 9月 製造業PMI改定値 (速報 56.3)

18:00 (欧) 9月 消費者物価指数速報値 前年同月比 (8月 3.0%)

18:00 (欧) 9月 消費者物価コア指数速報値 前年同月比 (8月 1.6%)

21:30 (米) 8月 個人消費支出(PCE) 前月比 (7月 0.3%、予想 0.6%)

21:30 (米) 8月 PCEデフレーター 前年同月比 (7月 4.2%)

21:30 (米) 8月 PCEコア・デフレーター 前月比 (7月 0.3%、予想 0.2%)

21:30 (米) 8月 PCEコア・デフレーター 前年同月比 (7月 3.6%、予想 3.6%)

21:30 (米) 8月 個人所得 前月比 (7月 1.1%、予想 0.2%)

22:45 (米) 9月 マークイット製造業PMI改定値 (速報 60.5)

23:00 (米) 9月 ミシガン大学消費者信頼感指数確報値 (速報 71.0、予想 71.0)

23:00 (米) 9月 ISM製造業景況指数 (8月 59.9、予想 59.5)

23:00 (米) 8月 建設支出 前月比 (7月 0.3%、予想 0.3%)

24:00 (米) ハーカー・フィラデルフィア連銀総裁、オンライン討論会

24:30 (欧) シュナーベルECB理事、講演

26:00 (米) メスター・クリーブランド連銀総裁、オンライン討論会

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.09.27

続伸期待強い、ドルの年初来高値も意識(週報9月第4週)

先週のドル/円相場は、ドル買い優勢。9月高値の110.45円をしっかりと上抜けただけでなく、一時8月高値110.80円に面合わせする局面も。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.09.25

来週の為替相場見通し:『米利上げ観測台頭と中国リスク後退で上昇トレンド再開』(9/25朝)

ドル円は週末にかけて、約1ヵ月半ぶり高値となる110.79まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。