�w�Čٗp���v�����C���C�x���g�B�h�����ĊJ�ɗv���Ӂx

�Z��T�̃h���~�A�T��110.59�܂ŏ㏸��L�єY�ݔ����A�ꎞ109.36�܂ʼn���

�Z�����̓�A�Ē��������ቺ�Ďw�W�̕s�Ⴆ�AFOMC��̃p�E�G���c���̃n�g�h�ȃX�^���X���w�i

�Z���[���h���T����1.1763�܂ʼn�����A�T�㔼�ɂ���1.1910�܂ŏ㏸�A

�Z�Ďw�W�̕s�Ⴆ�AFOMC�̃n�g�h�X�^���X�̃h������Ɖ��Ċ��������T�|�[�g�A1.1871�O��ʼnz�T

�Z�h���~21����90��������v�ȃT�|�[�g����������A�����]�n�͖R������

�Z�t�@���_�����^���Y���Či�C���҂�R���i�����g��Ɋւ���ߓx�̔ߊς̌�ޓ��T�|�[�g�ޗ�����

�ZFOMC���������^�J�h�I���e�A�p�E�G���c���̉�ł̔����͉ߓx�̃e�[�p�����O�D�荞�ݖh�~��

�Z���T�͌ٗp���v�����C���C�x���g�A���ʂ��ǍD�ł���h�����ĊJ��

�Z���T�̗\�z�����W�iUSDJPY�j�F108.50�[111.00�A�iEURUSD�j�F1.1750�|1.2000

���T�̃��r���[�i7/26�|7/30�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��110.57�Ŋ��t������A���X�ɏT�ԍ��l110.59�܂ŏ㏸���܂����B�������A��T�����j���ɋL�^�������ߍ��l110.60���o�b�N�ɐL�єY�ނƁA�@���`���y�ђ������̋}���ɒ[�����O���[�o���ȃ��X�N������[�h�i�A�W�A�����������Ċ��������N���X�~�������h���~�A����j��A�A�Ē��������̋}�ቺ�A�B��6���V�z�Z��̔������i����67.6�����A�\�z80.0�����j�̕s��Ȍ��ʁA�C��6���ϋv���i����0.8%�A�\�z2.1%�j�̑啝�����A�D�Ē��Η����O�̍ĔR���X�N�A

�E��FOMC�̃n�g�h�I�Ȍ��ʁi�������ł́u�Čo�ς̉������ł��邱�Ɓv�u���㕡����̉�ŕČo�ς̐i�W���m�F���邱�Ɓv�u�e�[�p�����O�J�n�Ɍ������c�_���p������ӌ������邱�Ɓv����������܂������A�p�E�G��FRB�c�������̌�̒��L�҉�Łu�e�[�p�����O�̊J�n�����͍���̃f�[�^����v�u�Čo�ς̐i�W�ɒB����ɂ͌��ɂ߂�ׂ����Ƃ��܂��c���Ă���B�ٗp�ʂ͐i�W�ɒ������v�u���グ����������͎̂��������v�Ƃ������T�d�ȃX�^���X�����������Ƃ���s��ł̓n�g�h�I�Ǝ~�߂��A�Ύ�v�ʉ݂Ńh�����肪�������j�A�F��4�[6����GDP����l�i����6.5%�A�\�z8.5%�j�̍Ⴆ�Ȃ����ʁA�G�ĐV�K���ƕی��\�������i����40.0�����A�\�z38.0�����j�̗\�z�O�̑������d�ƂȂ�A�T�㔼�ɂ����āA�T�Ԉ��l109.36�i7/20�ȗ��̈��l���j�܂ʼn������܂����B�T���ɂ����Ď����������߂�͓݂��A����109.72�ߕӂł̉z�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1778�Ŋ��t������A�@���`���y�ђ������̋}���ɒ[�����O���[�o���ȃ��X�N������[�h�i���X�N�I�t�̃h�����������[���h�������j��A�A�h�C�c7��Ifo�i�����w���i����100.8�A�\�z102.1�j�̍Ⴆ�Ȃ����ʂ��d�ƂȂ�A�T�������X�ɏT�Ԉ��l1.1763�܂ʼn������܂����B�������A����ꏄ��ɉ����a��ƁA�B�Čo�ώw�W�̍Ⴆ�Ȃ����ʁi��6���V�z�Z��̔������A��6���ϋv���A��4�[6����GDP����l�A�ĐV�K���ƕی��\�������Ȃǁj��A�C�n�g�h�I�ȕ�FOMC�����h�����舳�́A�D���[����7���o�ϐM�����w���i����119.0�A�\�z118.5�j�̗ǍD�Ȍ��ʁA�E�h�C�c7������ҕ����w���i����0.9%�A�\�z0.5%�j�̋}�㏸�A�F���Ċ��̌������ځi���X�N�I�D�̃h�����舳�́j���x���ޗ��ƂȂ�A�T�㔼�ɂ����āA6/30�ȗ��A��1�����Ԃ荂�l�ƂȂ�1.1910�܂ŋ}�L���܂����B�T���ɂ����Ĕ�����������l�͌����A����1.1871�O��ł̉z�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i8/2�|8/6�j

���h���~���ꁄ

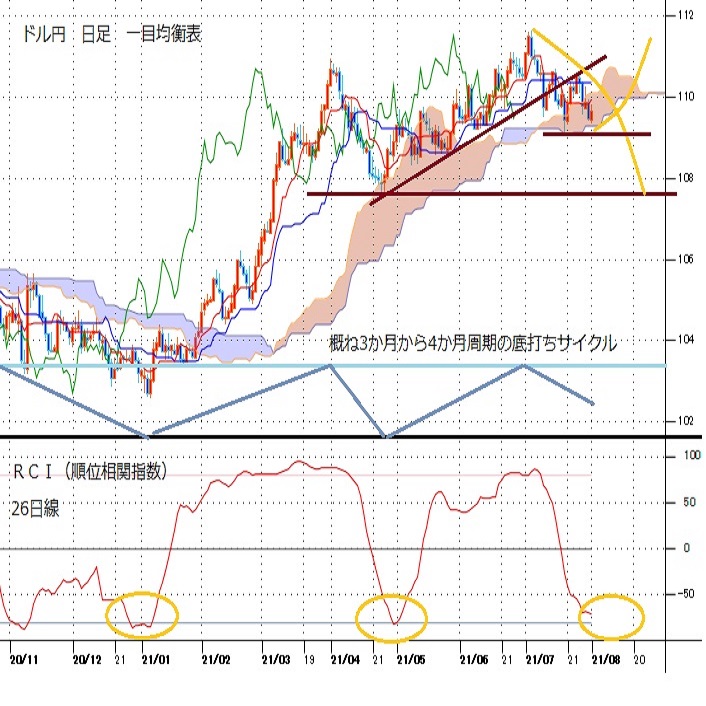

�h���~��7/23�ɋL�^�������l110.60���g�b�v�ɔ����ɓ]����ƁA���T���ɂ����āA�ꎞ109.36�i7/20�ȗ��A10���Ԃ���l���j�܂ʼn������܂����B���̊ԁA��ڋύt�\�����]�����A�{�����W���[�~�b�h�o���h��_����A21���ړ����ϐ���90���ړ����ϐ�������������ȂǁA�e�N�j�J���I�Ɍ��āu��l�̏d���v����ەt����`���[�g�`��ƂȂ����܂��B�A���A�����ɂ�7/19�ɋL�^�������߈��l109.07��A��ڋύt�\�_�������ʒu���Ă���ׁA�]�������h������E�~�����ޗ����o�Ă��Ȃ�����A��������̑����]�n�͖R�����Ɣ��f�ł��܂��i�����A�������ɑ�����j�܂��`�ŏT���ɂ����Ď��������W�J�Ɂj�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����i����w�i�Ƃ����h�����E�~�����́i�N���e�[�p�����O�J�n�����������D�荞�܂�Ă���č��ƁA���Z�ɘa�E�p�̏o���̌����Ȃ����{�Ƃ̋��Z����i���B�Z���g���C�X�A��u���[�h���ق̓e�[�p�����O�Ɋւ��āu���H�ɊJ�n���A���N�����ɏI������悤�ȑ����y�[�X�Ŏ��{���ׂ��v�Ɣ����j��A�A�Čo�ς̉��ҁi�T���ɔ��\���ꂽ��7���V�J�S�w��������i�C�w���A��7���~�V�K�������ҐM�����w���͋��ɗ͋������ʁj�A�B�Ď�v�����w���̒ꌘ�������A�C�V�^�R���i�E�C���X�̊����g�������ߓx�ȔߊϘ_�̌�ނȂǁA�h���~����̏㏸��z�N������ޗ����c���Ă��܂��i���T���\���ꂽ��FOMC�ɂ��Ă��A�������̓��e���͖̂��炩�Ƀ^�J�h�B�����̃h������̓p�E�G��FRB�c�����u�s�ꂪ�ߓx�Ƀe�[�p�����O��D�荞�ނ��Ƃ�}������ړI�v�Ńo�����X������Ă��邾���Ɣ��f�j�B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��8/2�ɗ\�肳��Ă����7��ISM�����ƌi���w����A8/4�̕�7��ADP�ٗp���v�A��7��ISM���ƌi���w���A��7���ٗp���v�ɒ��ڂ��W�܂�܂��B�s��\�z�����錋�ʂ��������A�đ����e�[�p�����O��D�荞�ތ`�ŁA�Ē��������㏸���ăh�����̗��ꂪ�ĊJ����\��������A���T�͓��ɃA�b�v�T�C�h���X�N�ɒ��ӂ��K�v�ł��傤�i�p�E�G��FRB�c����FOMC��̋L�҉�Ōٗp���i�W�ɒ������Əq�ׂĂ���ׁA���T���\�����ٗp�֘A�w�W���͋������ʂƂȂ�A8/26�[8/28�ɊJ�Â����W���N�\���z�[����c�ł̃e�[�p�����O�Ɋւ���ڍה��\��D�荞�ތ`�ň�C�Ƀh�������i�W����\������j�B

���T�̗\�z�����W�iUSDJPY�j�F108.50�[111.00

�����[���h�����ꁄ

���[���h�������7/21�ɋL�^�������߈��l1.1752�i��3�������Ԃ���l���j���{�g���ɔ����ɓ]����ƁA���T���ɂ����āA�ꎞ1.1910�i6/30�ȗ��A��1�����Ԃ荂�l���j�܂ŏ㏸���܂����B�A���A��������V�O�i������������O���t�]��A��C�̃p�[�t�F�N�g�I�[�_�[���p�����Ă��邱�Ƃ܂���A�e�N�j�J���I�Ɍ��āu�n�����͎ア�i���L�]�n�͖R�����j�v�Ɣ��f�ł��܂��i�����̏㏸�͉����g�����h�̉ߒ��Ō�����ꎞ�I�Ȕ����ǖʂƐ����j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����i����w�i�Ƃ������[������E�h���������́i�N���e�[�p�����O�J�n���ӎ������č��ƁA�T�d�X�^���X��������������ECB�Ƃ̋��Z����i���BECB�͐�T�̗�����Ńt�H���[�h�K�C�_���X��ύX���A�C���t���̈ꎞ�I�ȏ�U���e�F����p�������������Z�ɘa�̒������ϑ��j��A�A���B���ɂ�����V�^�R���i�E�C���X�̊����g�僊�X�N�A�B��L�A��w�i�Ƃ������B�o�ς̐�s���s�������ȂǁA���[���h���̉������ӎ�������ޗ��������c���Ă���܂��B

�ȏ�܂��A�����ł͈��������A���[���h������̔��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��8/3�ɗ\�肳��Ă��郆�[����6�����Y�ҕ����w����A8/4�̃��[����6���������㍂�ɉ����āA�č��̏d�v�o�ώw�W�i��7��ISM�����ƌi���w����A��7��ISM���ƌi���w���A��7���ٗp���v�Ȃǁj�Ȃǂɒ��ڂ��W�܂�܂��B���[�����o�ώw�W���Ⴆ�Ȃ����ʂƂȂ����ꍇ��A�Čo�ώw�W���s��\�z�����錋�ʂƂȂ����ꍇ�Ȃǂɂ́A���ċ��Z����̕������̈Ⴂ���ӎ������`�ŁA���[������E�h�����������܂�\��������A���T�̓_�E���T�C�h���X�N�ɒ��ӂ��K�v�ł��傤�B

���T�̗\�z�����W�iEURUSD�j�F1.1750�|1.2000

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.12.25

�����s��̃h����157�~��Ő��ځA�A�c����ق̗]�g�͎キ��i�̉~���͉�����i24/12/25�j

�������ԁi���{����8������15���j�̃h���E�~�́A�A�c����ق̔������āA���~���h�����ɐU��ꎞ157�~50�K��܂ŏ㏸�����B

![�����s��̃h����157�~��Ő��ځA�A�c����ق̗]�g�͎キ��i�̉~���͉�����i24/12/25�j](https://fx-rashinban.com/images/fxrashinbanimage/000/001/9/19312/fxrashinbanimage_19312.jpg?d=202412251537)

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.12.25

�h���~157�~��O���A��v�s��̃N���X�}�X�x�ɓ���Ŏs��ՎU (12/25�ߑO)

25���ߑO�̓����s��Ńh���~�͏������ɏI�n�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.12.25

�h���~���ʂ��@��ꎟ�g�����v�����ɂ�����~���̋��P�i24/12/25�j

�h���~�́A157�~�������25��������157.37�~�܂ō��l�����グ�Ċm�肵�Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.08.02

�h���~���ʂ��@�e�n�l�b�����ꕞ�����Ē��������ቺ�X���ʼnE��������̓W�J�������i�T��8����1�T�j

�Ē��������͒ቺ�X���͈̔͂ł̐��ڂ������Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.07.30

�Z���̃����W���������A�������҂̐���(7/30�[)

30���̓����s��̓h��������������B�S�g�[���ňꎞ���l�s���ϑ��Ȃǂ���荹�����ꂽ����l�͏d�������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B