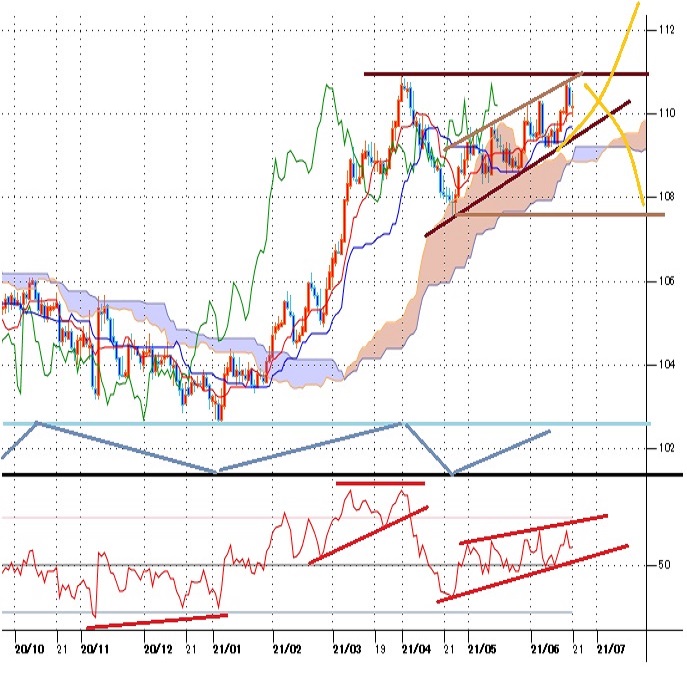

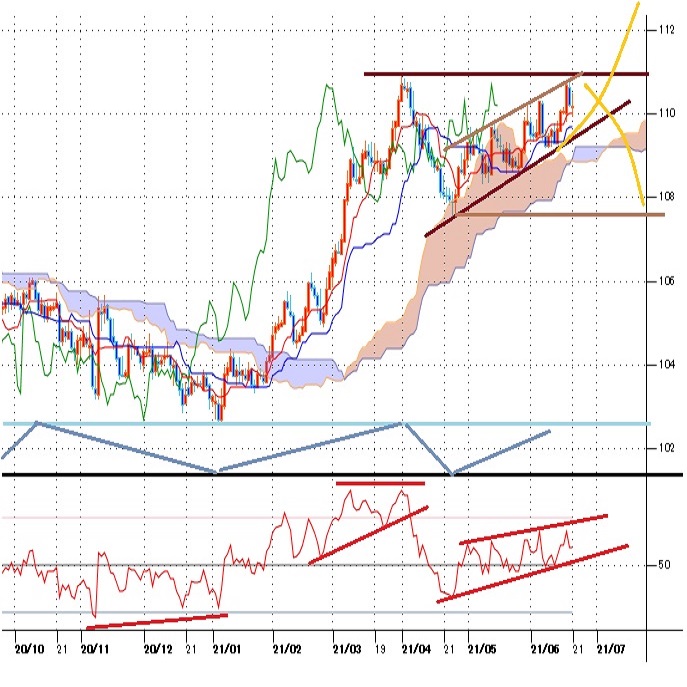

ドル円見通し 米FOMC後のドル全面高続くが、リスク回避的円高圧力もかかる

〇ドル円FOMC後110.81まで上伸するも、17日夜以降状況複雑化109.93まで切り下げ110円台序盤で越週

〇ドル全面高の中NYダウ大幅下落、米長期債は2年5年が騰勢を維持する反面10年30年は低下に転じる

〇ドル円は10年30年債の急低下で一旦下落、NYダウ下落からのリスク回避の円買いも影響

〇その後は他通貨に対しドル全面高が続く中で安値からは底上げの状況を維持

〇当面は米2年債、5年債の動きにも要注意

〇109.17を割り込まないうちは底上げパターンを維持、110.50越えから上昇再開

〇109.17割れで底上げパターン崩れダブル天井形成懸念、108.55、108.32等を順次試すか

【概況】

ドル円は6月17日未明の米連銀FOMCの声明発表及び議長会見からのドル全面高により6月16日夜安値109.79円から17日午前高値110.81円まで1円を超える急伸となり、17日夜までは110.50円以上を維持して高値圏にとどまっていたが、17日夜はドル全面高が続く一方でNYダウが大幅下落、米長期債利回りも2年債や5年債利回りの騰勢が続いたものの10年債や30年債利回りが低下に転じたことで複雑な状況となり17日深夜に110.15円へ下落、18日夕刻には109.93円まで安値を切り下げた。FOMC前の安値を割り込むところへは進まずに18日深夜には110.48円までいったん戻したものの早々に110.03円まで反落するなど上値が重く、110円台序盤にとどまって週を終えた。

【米長期債利回りは2年債と5年債が騰勢継続、10年債と30年債は低下に転じる】

米連銀(FRB)の金融政策決定会合=FOMCでは政策金利のFFレート誘導基準と量的緩和政策を現状維持としたもののFOMCメンバーの利上げ時期予想が前倒しされ、付利や翌日物レポレート等が引き上げられた。またパウエル米連銀議長は量的緩和縮小の議論が開始されるとした。市場予想よりもタカ派的な内容だったことから米長期債利回りが急伸、ドル全面高となった。ドル全面高は週末終盤まで続いたが、米長期債利回りは2年債と5年債、10年債と30年債とでは異なる動きとなった。

米10年債利回りは6月17日未明のFOMCを前後して1.48%から1.59%へ急伸したが17日深夜には1.47%まで急低下してFOMC前の水準を割り込んだ。18日も1.44%台まで続落した。30年債利回りも2.22%へ上昇した後に17日夜、18日へと急低下して2.01%で終了、6月11日の2.21%を割り込んで3月18日の2.45%以降の最低水準となった。

一方で利上げに敏感な2年債利回りはFOMCを前後して0.159%から0.21%へ急伸、18日には一時0.248%へと大幅続伸し、5年債利回りもFOMCを前後して0.772%から0.913%へ、18日には一時0.962%へ大幅続伸した。2年債及び5年債と10年債及び30年債との利回り格差は急激に広がった。NYダウが5日続落となり18日には前日比533.37ドル安と大幅下落したことにより、10年債や30年債は安全資産として買い戻されたことも利回り低下につながった。

通常は10年債利回り動向を見ながらの展開となる為替市場では、2年債と5年債利回りの急上昇を見てドル全面高が続き、ユーロドルやポンドドル、豪ドル米ドル等が週末終盤まで続落した。

ドル円としては10年債や30年債利回りが急低下したことの影響もあって18日夕にかけていったん下落したが、ドル全面高が続く中で16日夜安値からは底上げした状況を維持したといえそうだ。NYダウの大幅下落によるリスク回避感やクロス円全般の大幅下落による円の買い戻しも影響していると思われる。当面は10年債利回りの他にも2年債や5年債利回り動向も注目する必要がありそうだ。

【4月23日からのジグザグな上昇基調を継続できるか試す】

ドル円は3月31日高値110.96円から4月23日安値107.46円まで下げた後は、52日移動平均を割り込むところは買い戻されて5月7日、5月25日、6月7日と安値を切り上げてきた。戻り高値も5月3日、5月13日、6月4日、6月17日と切り上げを続けてきた。5月3日高値への上昇幅は直前安値から1.75円、6月4日高値への上昇幅は1.78円、6月17日高値への上昇幅は1.64円であり、概ね1.70円前後の上昇が繰り返されている。安値への下落幅は5月7日安値への1.37円、5月25日安値への1.23円、6月7日安値への1.16円であり、1円強の水準で繰り返している。

上昇チャネルにおいてジグザグの上昇を続けている状況にあるため、6月7日安値109.17円を割り込まないうちは底上げ基調の維持により次の上昇期で高値を切り上げる可能性が期待されるが、3月31日高値に迫るところまで来ているため、ダブルトップ形成に終わるのか、ダブルトップ破りによる一段高へ進むのか、今後の明暗も分かれるところに来ている。仮に3月31日高値を上抜けばチャート上の上値目途は昨年3月24日高値111.71円、2月20日高値112.21円となり、それらを超えれば2018年10月4日高値114.54円まで切り上がる可能性も出てくるかもしれない。しかし、2018年10月4日高値の後は高値更新に失敗して下落に転じており、6月7日安値を割り込む場合は高値更新失敗型による下落期入りとなる可能性も出てくると注意したい。

以上を踏まえて中勢のポイントを示す。

(1)中勢としては、6月7日安値109.17円を下値支持線、6月17日高値110.81円を上値抵抗線とする。

(2)109円台中盤へ下げても6月7日安値を割り込まないうちは4月23日安値以降の底上げパターンの維持として110.50円超えから上昇再開感を強め、6月17日高値を超えるところからは111円台後半、112円を目指す流れへ向かうとみる。

(3)6月7日安値を割り込む場合は底上げパターンが崩れるため、4月23日からの上昇はいったん仕切り直しに入り、3月31日高値とのダブル天井形成の懸念を抱えつつ5月25日安値108.55円、5月7日安値108.32円等を順次試す下落へ向かいやすくなるとみる。(了)<20日7:30執筆>

【当面の主な予定】

6/21(月)

08:01 (英) 6月 ライトムーブ住宅価格 前月比 (5月 1.8%)

10:30 (豪) 5月 小売売上高 前月比 (4月 1.1%、予想 0.4%)

22:30 (米) ブラード・セントルイス連銀総裁、講演

23:15 (欧) ラガルド欧州中銀総裁、欧州議会出席

28:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

6/22(火)

23:00 (欧) 6月 消費者信頼感速報値 (5月 -5.1、予想 -2.8)

23:00 (米) 6月 リッチモンド連銀製造業指数 (5月 18、予想 18)

23:00 (米) 5月 中古住宅販売件数・年率換算件数 (4月 585万件、予想 574万件)

23:00 (米) 5月 中古住宅販売件数 前月比 (4月 -2.7%、予想 -2.4%)

23:30 (米) メスター・クリーブランド連銀総裁、講演

24:00 (米) デーリー・サンフランシスコ連銀総裁裁、講演

26:00 (米) 財務省2年債入札

27:00 (米) パウエル米連銀議長、下院特別小委員会証言

6/23(水)

英中銀金融政策委員会(MPC)1日目

14:00 (日) 4月 景気先行指数CI・改定値 (速報 103.0)

14:00 (日) 4月 景気一致指数CI・改定値 (速報 95.5)

16:30 (独) 6月 製造業PMI速報値 (5月 64.4、予想 64.1)

16:30 (独) 6月 サービス業PMI、速報値 (5月 52.8、予想 54.8)

17:00 (欧) 6月 製造業PMI速報値 (5月 63.1、予想 62.5)

17:00 (欧) 6月 サービス業PMI速報値 (5月 55.2、予想 57.5)

17:30 (英) 6月 製造業PMI速報値 (5月 65.6)

17:30 (英) 6月 サービス業PMI速報値 (5月 62.9)

21:30 (米) 1-3月期 経常収支 (10-12月 -1885億ドル)

22:00 (米) ボウマンFRB理事、講演

22:45 (米) 6月 製造業PMI速報値 (5月 62.1)

22:45 (米) 6月 サービス業PMI速報値 (5月 70.4)

23:00 (米) 5月 新築住宅販売件数・年率換算件数 (4月 86.3万件、予想 89.0万件)

23:00 (米) 5月 新築住宅販売件数 前月比 (4月 -5.9%、予想 2.0%)

23:30 (米) EIA週間石油在庫統計

24:00 (米) ボスティック・アトランタ連銀総裁、講演

26:00 (米) 財務省5年債入札、2年物変動利付債入札

29:30 (米) ローゼングレン・ボストン連銀総裁、講演

6/24(木)

EU首脳会議、OPEC総会

08:50 (日) 5月 企業向けサービス価格指数 前年同月比 (4月 1.0%)

17:00 (独) 6月 IFO企業景況感指数 (5月 99.2、予想 100.2)

20:00 (英) 英中銀 政策金利 (現行 0.10%、予想 0.10%)

20:00 (英) 英中銀、資産買取プログラム規模 (現行 8950億ポンド、予想 8950億ポンド)

20:00 (英) 英中銀金融政策委員会(MPC)議事要旨

21:30 (米) 5月 耐久財受注 前月比 (4月 -1.3%、予想 2.1%)

21:30 (米) 5月 耐久財受注・輸送用機器除く 前月比 (4月 1.0%、予想 0.5%)

21:30 (米) 新規失業保険申請件数 (前週 41.2万件)

21:30 (米) 失業保険継続受給者数 (前週 351.8万人)

21:30 (米) 1-3月期 GDP確定値 前期比年率 (改定値 6.4%、予想 6.4%)

21:30 (米) 1-3月期 GDP個人消費確定定値 前期比年率 (改定値 11.3%)

21:30 (米) 1-3月期 コアPCE確定値 前期比年率 (改定値 2.5%)

22:30 (米) アトランタ連銀総裁、フィラデルフィア連銀総裁、アトランタ連銀総裁の講演

24:00 (米) ウィリアムズ・ニューヨーク連銀総裁、オンライン討論会参加

24:30 (欧) シュナーベルECB理事、講演

26:00 (米) 財務省7年債入札

26:00 (米) ブラード・セントルイス連銀総裁、講演

27:00 (メ) メキシコ中銀、政策金利 (現行 4.00%)

29:30 (米) 米連銀 ストレステスト結果発表

6/25(金)

07:45 (NZ) 5月 貿易収支 (4月 3.88億NZドル)

08:01 (英) 6月 GFK消費者信頼感 (5月 -9)

08:30 (日) 6月 東京区部消費者物価指数・生鮮食品除く 前年同月比 (5月 -0.2%)

15:00 (独) 7月 GFK消費者信頼感 (6月 -7.0、予想 -4.0)

17:00 (欧) 5月 マネーサプライM3 前年同月比 (4月 9.2%)

21:30 (米) 5月 個人所得 前月比 (4月 -13.1%、予想 -2.8%)

21:30 (米) 5月 個人消費支出(PCE) 前月比 (4月 0.5%、予想 0.5%)

21:30 (米) 5月 PCEデフレーター 前年同月比 (4月 3.6%)

21:30 (米) 5月 PCEコアデフレーター 前月比 (4月 0.7%、予想 0.6%)

21:30 (米) 5月 PCEコアデフレーター 前年同月比 (4月 3.1%)

23:00 (米) 6月 ミシガン大学消費者信頼感指数確報値 (速報 86.4、予想 87.2)

24:35 (米) メスター・クリーブランド連銀総裁、討論会参加

26:00 (米) ローゼングレン・ボストン連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.06.21

ドル上値再トライあるか、FRB議長発言注視(週報6月第3週)

先週のドル/円相場は、ドルが小高い。一時110.82円まで上昇し、年初来高値110.97円に迫るも週末にかけては伸び悩んだ。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.06.19

来週の為替相場見通し:『リスクオフのドル高を想定。米当局者発言に注目』(6/19朝)

ドル円は4/23に記録した安値107.47をボトムに反発に転じると、今週後半にかけて、約2ヵ月半ぶり高値となる110.82まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。