ドル円見通し 1月11日以降の下降チャンネル突破か継続か試す週に

〇ドル円20日深夜に持合い下放れ、翌日も103.32まで安値を切り下げたが、その後103円台後半へ戻す

〇米株は週後半にかけて上昇、米指標もおおむね好調で、足元の感染拡大に復興期待が優先された展開

〇基本は株高=リスク選好のドル安、一方米長期金利の上昇はドル高圧力ともなりうる

〇今後の相場展開は1/26-27開催のFOMC次第

〇103.50以上での推移中は上昇余地あり103.88越えからは104.10から順次高値を試す展開か

〇103.50割れからは下げ再開、103.32割れからは下落期入り103.00、1/6安値102.59を試す展開

【概況】

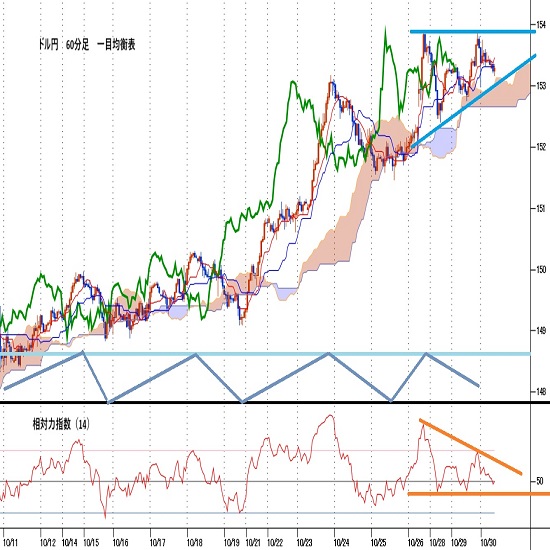

ドル円は1月11日夜高値104.39円から1月13日昼安値103.52円まで下落した後は103円台後半を中心として戻り高値が切り下がりつつも安値更新を回避するレンジ縮小型の持ち合いを1月20日夜まで維持していたが、20日深夜に13日昼安値を割り込んで持ち合いから下放れた。21日夜には103.32円まで安値を切り下げたがその後は103円台後半へ戻した。

1月22日はNYダウが下落したものの米経済指標は概ね強い数字となり、ナスダック総合指数が史上最高値を更新する中でドル高優勢の展開となり、104円には届いていないものの持ち合い下放れによる下落感がいったん仕切り直しに入っている。

【株高基調継続、米長期債利回りは高止まり】

NYダウは1月21日に前日比12.37ドル安、22日に179.03ドル安と続落したが、21日には3万1272.22ドルを付けて取引時間中の史上最高値を更新した。終値ベースでは1月20日に3万1188.38ドルで最高値とした。ナスダック総合指数は1月19日から22日まで4連騰となり、22日は取引時間中及び終値ベースで史上最高値を更新した。

米経済指標は概ね堅調に推移しており、足元の感染拡大への懸念よりも先行き復興期待を優先させた展開であり、バイデン政権発足と1.9兆ドルの追加経済対策への期待、米連銀との相性も良好となって実質ゼロ金利と量的緩和拡大も長期化するとの見方が支えだ。直近の週間失業保険申請件数、フィラデルフィア連銀景況指数、住宅着工許可件数、22日のマークイットPMIや中古住宅販売等は軒並み市場予想を上回った。1.9兆ドルの追加経済対策については議会審議の難航も警戒されているが、主要国による大規模金融緩和による過剰流動性供給と低金利状況が資産インフレ=株高と不動産市況を支えており、昨年3月のコロナショックを解消して史上最高値を更新してきた流れは感染拡大レベルが昨年3月水準をはるかに超えた現状でも維持されている。

ただ、懸念としては資産インフレだけでなく実体的なインフレ感も出始めていることであり、株高債券安が長期債利回り上昇を招きやすい局面でもあることだ。1月6日から1月12日への米長期債利回り急上昇に対する市場の反応も敏感だった。現状の米10年債利回り及び30年債利回りは高止まりとなり、為替市場の反応はやや落ち着いており、基本線は株高=リスク選好でのドル安と思われるが、もう一段水準を上げてくるようだと為替市場へのドル高圧力もかかりやすくなる点に注意がいる。

【1月11日からの下降チャンネルにとどまるか脱却か】

1月11日夜高値104.39円の後は1月14日昼高値104.19円、1月19日夕高値104.08円と戻り高値は切り下がっており、これら高値を結ぶ抵抗線を1月22日深夜高値103.88円では上抜けていない。一方で安値ラインは1月8日夜反落時の安値103.60円から13日昼安値103.52円、1月21日夜安値103.32円まで1直線となっている。この安値ラインとの平行線を1月11日夜高値から描けば下降チャンネルの上値抵抗線は104.10円前後に来ている。

104.10円を超えて続伸に入れば下降チャンネルからの脱却となり1月11日夜高値を超えてドル高円安基調を発展させる可能性が出てくるが、104.10円を超えないか一時的に超えても104円台を維持できずに103.50円以下へ失速するなら下降チャンネルの継続となり、チャンネル下限ラインを割り込んでドル安円高が加速してゆく展開に陥る可能性が残る。

現状は概ね2か月ないし3か月周期の底打ちサイクルで1月6日に底を付けて戻したが、1月11日高値で戻り一巡となって下げ再開に入るか、1月21日夜安値を押し目としてニ段戻しへ進むのかを試すところにある。月初安値からの反発と月前半での戻り一巡による失速という流れは11月6日安値から11月11日高値へ戻してから下落した時に近いが、その時よりも今回の反落は角度も鈍い。昨年5月6日安値でこのサイクルの底を付けた時には6月5日高値まで二段上げの戻りを続けており、7月31日安値からの反発時も8月13日高値の後8月28日にダブルトップを付けるところまで持ちこたえた経緯もある。いずれのパターンへ進むのか、1月26−27日のFOMC等を見定めながら進んでゆくのだろうと思われる。

【当面のポイント】

(1)当初、103.50円を下値支持線、104.10円を上値抵抗線とみておく。

(2)103.50円以上での推移中は上昇余地ありとし、22日深夜高値超えからは104.10円試しへ向かうとみる。104円台到達ないしは直前で売られるようなら戻り一巡による下げ再開を警戒するが、104円台を維持し始める場合は104.25円、1月11日夜高値104.39円を段階的に試す流れとみる。1月11日夜高値104.39円を超える場合は1月6日安値からの上昇が二段戻しに入るため、上値目途を104.60円台から105円手前の水準まで引き上げる。

(3)103.50円割れからは下げ再開を警戒して21日夜安値103.32円試しとし、底割れからは1月11日高値ですでに戻り一巡となっての下落期として103.00円、次に1月6日安値102.59円を試す流れとみる。米FOMC等をきっかけにドル安基調が勢いつく場合は1月6日安値を割り込んで102円台序盤へ向かう可能性も出てくるとみる。(了)<24日16:15執筆>

【当面の主な予定】

1/25(月)

世界経済フォーラム(WEF) 1月29日まで

EU外相理事会

17:45 (欧) ラガルドECB総裁、基調講演

18:00 (独) 1月 IFO景況指数 (12月 92.1、予想 91.4)

19:45 (欧) パネッタECB理事、講演

22:00 (欧) レーンECB理事、易中国人民銀行総裁、講演

25:15 (欧) ラガルドECB総裁、講演

1/26(火)

休場、豪

IMF、世界経済見通し改訂版

フューチャー・インベストメント・イニシアチブ(砂漠のダボス会議)1月28日まで、リヤド

米連邦公開市場委員会(FOMC)1日目

08:50 (日) 12月 企業向けサービス価格指数 前年同月比 (11月 -0.6%、予想 -0.6%)

16:00 (英) 12月 失業保険申請件数 (11月 6.43万件)

16:00 (英) 12月 失業率・英国方式 (11月 7.4%)

16:00 (英) 11月 失業率・ILO方式 (10月 4.9%、予想 5.1%)

23:00 (米) 11月 住宅価格指数 前月比 (10月 1.5%)

23:00 (米) 11月 ケース・シラー米住宅価格指数 前年同月比 (10月 7.9%、予想 5.4%)

24:00 (米) 1月 コンファレンス・ボード消費者信頼感指数 (12月 88.6、予想 89.1)

24:00 (米) 1月 リッチモンド連銀製造業指数 (12月 19)

1/27(水)

09:30 (豪) 10-12月期 消費者物価 前期比 (7−9月 1.6%、予想 0.7%)

09:30 (豪) 10-12月期 消費者物価 前年同期比 (7−9月 0.7%、予想 0.7%)

09:30 (豪) 12月 NAB企業景況感指数 (11月 9 )

14:00 (日) 11月 景気先行指数CI・改定値 (速報 96.6)

14:00 (日) 11月 景気一致指数CI・改定値 (速報 89.1)

16:00 (独) 2月 GFK消費者信頼感 (1月 -7.3、予想 -7.9)

22:30 (米) 12月 耐久財受注 前月比 (11月 0.9%、予想 1.0%)

22:30 (米) 12月 耐久財受注・輸送用機器除く 前月比 (11月 0.4%、予想 0.5%)

24:00 (欧) レーンECB理事、講演

28:00 (米) 米連邦公開市場委員会(FOMC) 政策金利 (現行 0.00-0.25%、予想 0.00-0.25%)

28:30 (米) パウエル米連邦準備理事会(FRB)議長、定例記者会見

1/28(木)

06:45 (NZ) 12月 貿易収支 (11月 2.52億NZドル、予想 8.00億NZドル)

08:50 (日) 12月 小売業販売額 前年同月比 (11月 0.7%、予想 -0.5%)

09:30 (豪) 10-12月期 輸入物価指数 前期比 (7−9月 -3.5%、予想 -1.0%)

19:00 (欧) 1月 経済信頼感 (12月 90.4、予想 89.5)

19:00 (欧) 1月 消費者信頼感確定値 (速報 -15.0)

22:00 (独) 1月 消費者物価指数速報値 前月比 (12月 0.5%、予想 0.4%)

22:00 (独) 1月 消費者物価指数速報値 前年同月比 (12月 -0.3%、予想 0.7%)

22:30 (米) 週間 新規失業保険申請件数 (前週 90.0万件、予想 87.5万件)

22:30 (米) 週間 失業保険継続受給者数 (前週 505.4万人)

22:30 (米) 10-12月期 GDP速報値 前期比年率 (7−9月 33.4%、予想 4.4%)

22:30 (米) 10-12月期 GDP個人消費速報値 前期比年率 (7−9月 41.0%、予想 3.0%)

22:30 (米) 10-12月期 コアPCE速報値 前期比年率 (7−9月 3.4%、予想 1.2%)

24:00 (米) 12月 コンファレンスボード景気先行指数 前月比 (11月 0.6%、予想 0.3%)

24:00 (米) 12月 新築住宅販売件数・年率換算件数 (11月 84.1万件、予想 86.0万件)

24:00 (米) 12月 新築住宅販売件数 前月比 (11月 -11.0%、予想 2.3%)

26:15 (欧) シュナーベルECB理事、講演

27:00 (米) カプラン・ダラス連銀総裁、講演

1/29(金)

08:30 (日) 1月 東京区部消費者物価指数・生鮮食料品除く 前年同月比 (12月 -0.9%、予想 -0.6%)

08:30 (日) 12月 失業率 (11月 2.9%、予想 3.0%)

08:50 (日) 12月 鉱工業生産速報値 前月比 (11月 -0.5%、予想 -1.5%)

08:50 (日) 12月 鉱工業生産速報値 前年同月比 (11月 -3.9%、予想 -3.2%)

09:30 (豪) 10-12月期 生産者物価指数 前期比 (7−9月 0.4%)

09:30 (豪) 10-12月期 生産者物価指数 前年同期比 (7−9月 -0.4%)

14:00 (日) 12月 新設住宅着工戸数 前年同月比 (11月 -3.7%、予想 -3.8%)

14:00 (日) 1月 消費者態度指数・一般世帯 (12月 31.8、予想 28.0)

16:00 (独) 10-12月期 GDP速報値 前期比 (7−9月 8.5%、予想 0.0%)

16:00 (独) 10-12月期 GDP速報値・季調済 前年同期比 (7−9月 -4.0%、予想 -4.0%)

16:00 (独) 10-12月期 GDP速報値・季調前 前年同期比 (7−9月 -3.9%、予想 -3.2%)

17:55 (独) 1月 失業者数 前月比 (12月 -3.70万人、予想 0.75万人)

17:55 (独) 1月 失業率 (12月 6.1%、予想 6.1%)

21:00 (メ) 10-12月期 GDP速報値 前期比 (7−9月 12.1%、予想 2.9%)

21:00 (メ) 10-12月期 GDP速報値 前年同期比 (7−9月 -8.6%、予想 -5.6%)

22:30 (米) 12月 個人所得 前月比 (11月 -1.1%、予想 0.1%)

22:30 (米) 12月 個人消費支出(PCE) 前月比 (11月 -0.4%、予想 -0.5%)

22:30 (米) 12月 PCEデフレーター 前年同月比 (11月 1.1%、予想 1.2%)

22:30 (米) 12月 PCEコアデフレーター 前月比 (11月 0.0%、予想 0.1%)

22:30 (米) 12月 PCEコアデフレーター 前年同月比 (11月 1.4%、予想 1.3%)

22:30 (米) 10-12月期 雇用コスト指数 前期比 (7−9月 0.5%、予想 0.5%)

23:45 (米) 1月 シカゴ購買部景況指数 (12月 59.5、予想 58.0)

24:00 (米) 12月 住宅販売保留指数 前月比 (11月 -2.6%)

24:00 (米) 12月 住宅販売保留指数 前年同月比 (11月 16.0%)

24:00 (米) 1月 ミシガン大学消費者信頼感指数確報値 (12月 79.2、予想 79.2)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.10.30

ドル円 基本は明日以降の材料にらみ、レンジ取引か(10/30夕)

東京市場はレンジ取引。153円台前半、40ポイントほどの小動きだった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.30

ドル円、153円台前半で方向感に欠ける動き (10/30午前)

30日午前の東京市場でドル円は153円台前半でのもみ合いに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.10.30

ドル円見通し 衆院選後の円安一服、153円台中心で揉み合う(24/10/30)

ドル円は28日の高安レンジ内で一段高状態を維持して推移している。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.01.25

ドル円 月間変動まだ2円以下、巻き返しなるか注目(週報1月第4週)

先週のドル/円相場は、小動き。週間を通した変動はわずか75銭にとどまり、今年の週間最小変動幅を記録している。

-

米ドル(USD)の記事

Edited by:上村 和弘

2021.01.23

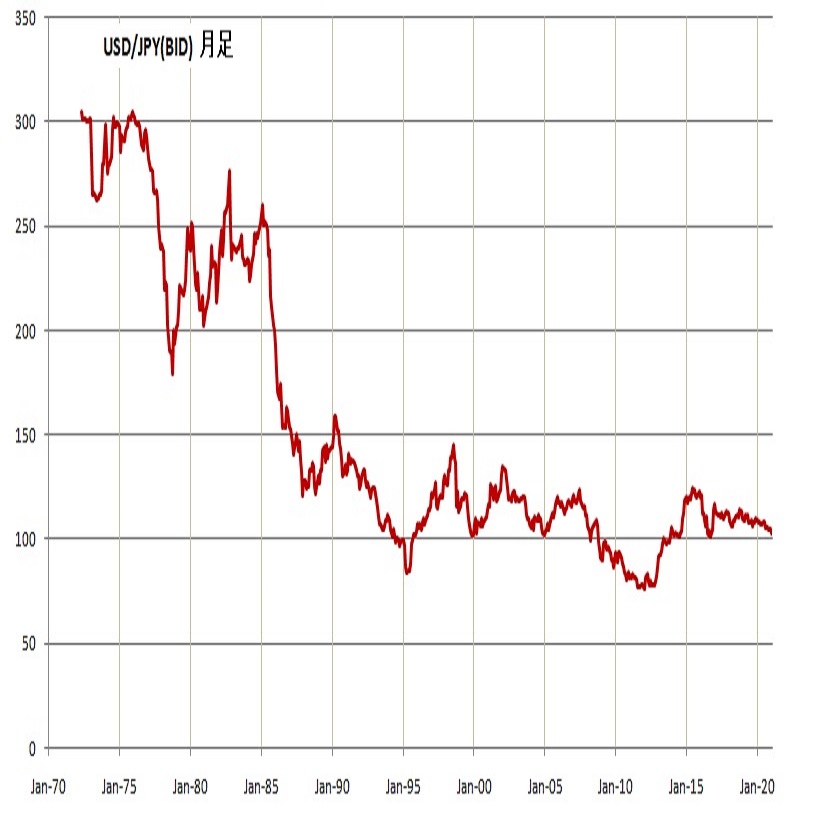

ドル円年間見通し 80週サイクルの底打ち期、10年周期の底打ちも近いところ

2011年10月31日に75.57円の安値を付けたところから今年で10年になる。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。