FRB議長証言と日銀会合、米雇用統計で年初からの上昇を継続できるか試す

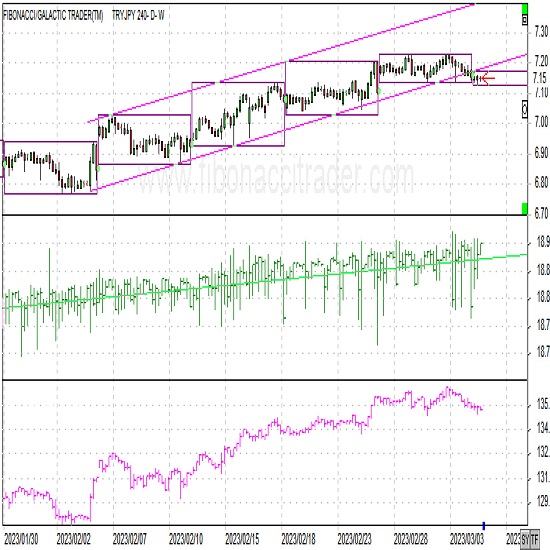

〇トルコリラ円、3日早朝に7.27をつけたところから下落に転じ4日早朝には7.18まで失速

〇対ドルは4日早朝終値18.82、トルコ中銀の介入でリラ安が抑えられるも最安値近辺での推移続く

〇中銀の外貨保有高が減れば市場介入による抑制効かずリラ安が勢いづく可能性も

〇3日発表の2月消費者物価指数の上昇率は前月比3.15%で1月から鈍化

〇短期的には7.17割れを回避し7.23を超える場合は年初来高値更新を試す上昇を想定

〇7.17割れからはいったん仕切り直しの下落期に入る可能性があると注意

【概況】

トルコリラ円の3月3日は概ね7.27円から7.18円の取引レンジ、4日早朝の終値は7.22円で前日終値と変わらずだった。週間では2月24日終値7.23円から0.01円の円高リラ安。

ドル円の騰落に合わせた展開が続いているが、ドル円が3月2日夜高値で137.09円を付けて1月16日安値127.21円以降の高値を更新した後はドル高一服により下落に転じ、3日夜は米長期債利回りの低下により4日早朝には135.73円まで失速したため、トルコリラ円は3月3日早朝に7.27円を付けたところから下落に転じて4日早朝には7.18円まで失速した。取引終了前にドル/トルコリラでリラ買いが入ったために7.22円へ反発して週を終えたが、週明けの3月6日午前序盤はドル/トルコリラがドル高リラ安へ切り返されたことで支えが外れて7.20円を割り込んでいる。

【対ドルではトルコ中銀の介入でリラ安が抑えられるも最安値近辺での推移続く】

ドル/トルコリラの3月3日は概ね18.92リラから18.79リラの取引レンジ、4日早朝の終値は18.82リラで前日終値の18.86リラからは0.04リラのドル安リラ高だった。週間では2月24日終値の18.87リラから0.05リラのドル安リラ高となった。

日々の取引中心値では徐々にリラ安が進行しており、手元のデータにおける取引時間中の史上最安値は2月27日に18.96リラへ切り下がったがその後の新たな安値更新へ進まずにいる。終値ベースでは2月27日と2月28日、3月1日につけた終値18.88リラが最安値となっている。

毎営業日において15時台から16時前後にかけての間と早朝の取引終了時に一時的なリラ買いによりレートが大きく切り上がるものの早々にリラ安へと押し返される展開が続いており、3月3日早朝に18.80リラ、3日午後に18.79リラへ一時的なリラ高が見られたもののいずれも早々に18.90リラ近辺へ押し返された。4日早朝はリラ高のまま取引を終了したが、週明けの3月6日朝には18.89リラ近辺へ切り返している。

トルコ中銀により非公式なリラ買い介入が繰り返されており、2月6日の大地震発生からの2週間で凡そ70億ドル規模のドル売りリラ買い介入があったとされるが、週次の外貨準備高は大地震発生前の水準から直近にかけてグロスでは779.3億ドルから719.8億ドルまで59.5億ドル減少し、ネットでは270.9億ドルから202.0億ドルまで68.9億ドル減少している。中銀の外貨保有高が減れば先行きのリラ安への抑止力が弱まり、市場介入による抑制が効かなくなるとリラ安が勢い付きかねないと思われる。

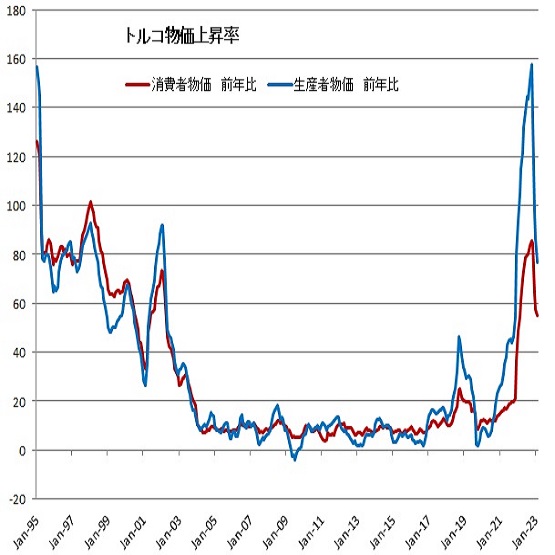

【トルコ2月CPI前年比は減速するも前月比のプラスは続く】

3月3日夕刻に発表されたトルコの2月消費者物価指数(CPI)の上昇率は前月比3.15%となり1月の6.65%から鈍化して市場予想の3.35%をわずかに下回った。前年同月比は55.18%で1月の57.68%から鈍化して市場予想の55.5%をわずかに下回った。しかし前月比でのプラスは2019年1月から4年連続であり、2月の3.15%は低い伸びではない。

消費者物価コア指数では前月比が2.1%上昇(1月は7.7%)、前年同月比が50.6%上昇(1月は53.0)だった。

生産者物価指数(PPI)の上昇率は前月比1.56%で1月の4.15%から鈍化したが、昨年12月にマイナス0.24%を付けた後は2か月連続でのプラスとなった。前年同月比は76.61%で1月の86.46%を下回り昨年10月に157.69%のピークをつけてからは大きく低下してきたが、依然として他国と比較すれば異常な高水準にとどまっている。

CPI前年同月比の内訳では住宅価格が69.33%、食品飲料品が70.08%、レストラン等が74.34%と平均を上回っている。前月比でも食品飲料品は7.36%で平均の倍以上の上昇率となっている。

生産者物価指数では電気ガス・スチームが前年同月比で152.11%。水道が103.6%と高水準にとどまっている。

2月6日の大地震により復興へ向けての人手不足とモノ不足が深刻化する可能性があり、欧米のインフレ率が高止まりしていることリラ安基調が継続していることを踏まえると、貿易赤字体質のトルコにとっては輸入インフレが継続しやすい状況にあると懸念される。

【当面は円安次第で年初来高値更新を試す】

トルコリラ円は1月16日安値6.74円を起点とした上昇を継続している。2月24日以降は7.25円超えに対する抵抗感も見られるが、3月3日に7.27円まで高値を伸ばしており、ドル円の騰勢次第では7.30円台を伺う位置に来ている。

2022年のトルコリラ円の上昇局面と比較すれば、2022年3月11日安値から4月28日までの上昇幅1.12円、2022年8月2日安値から10月21日高値までの上昇幅0.90円に対して、今年1月16日安値から3月3日高値までの上昇幅はまだ0.53円に過ぎない。ドル円の上昇に依存していることを踏まえれば、ドル円が昨年8月2日から10月21日まで大幅上昇した時の勢いを取り戻して上昇を継続すれば、トルコリラ円も同様の規模の上昇に発展して7.50円を超えてゆくことも考えられるが、ドル円がそこまでの勢いを示せないならトルコリラ円の上昇も途中で行き詰まることとなる。

ドル円の上昇がさらに勢い付くには、FRBが利上げペースをもう一度加速したり利上げ回数を増やす等のタカ派姿勢を強めることと、日銀が新体制に入っても暫くは金融政策の現状維持を続けることが必要であり、今週のパウエルFRB議長の半期に一度の議会証言、週末の日銀金融政策決定会合と米2月雇用統計が重要となってくる。

【中勢は26日基準線に支えられた上昇基調の範囲】

トルコリラ円の日足チャートは一目均衡表の26日基準線を超えてからは同線を下値支持線として上昇基調にある。遅行スパンが好転を継続していることと先行スパンを突破しつつある姿が強気優勢の印象をもたらしている。

このため、中勢としては、26日基準線を上回り、同線自身がステップアップ型の上昇を継続するうちは上向きとし、7.30円超えからは7.50円を目指す可能性もあるのではないかと考える。

ただし、2022年の3月底からの上昇や8月底からの上昇が一巡して下落に転じた際には終値ベースでの26日基準線割れがきっかけとなっていることも踏まえ、9日転換線を割り込んで続落に入る場合は弱気転換注意とし、終値ベースで26日基準線を割り込む場合は年初からの上昇一巡による下落期入りとして年初来安値更新を目指しに向かう流れと考える。

短期的には7.17円割れを回避して7.23円を超える場合は年初来高値更新を試す上昇を想定し、7.27円超えからは7.30円試しを想定するが、そのためにはドル円が年初来高値を更新する上昇で勢い付く必要がある。

7.17円割れからはいったん仕切り直しの下落期に入る可能性があると注意し、7.15円前後までの下げから7.20円台回復へ切り返す場合は押し目形成からの上昇再開とするが、円高勢い付く場合などでは7.10円台序盤(7.13円から7.10円)を試す下落を想定する。

【当面の主な予定】

3月7日

23:30 2月 財務省現金残 前月比 (1月 -543.1億リラ)

20:30 週次 外貨準備高 3月3日時点 グロス(2/24 719.8億ドル)

20:30 週次 外貨準備高 3月3日時点 ネット(2/24 202.2億ドル)

3月10日

16:00 1月 鉱工業生産 前月比 (12月 -0.2%)

16:00 1月 鉱工業生産 前年同月比 (12月 1.6%)

16:00 1月 失業率 (12月 10.3%)

3月13日

16:00 1月 経常収支 (12月 -59.1億ドル)

16:00 1月 小売売上高 前月比 (12月 4.8%)

16:00 1月 小売売上高 前年同月比 (12月 21.8%)

注注:ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.07.27

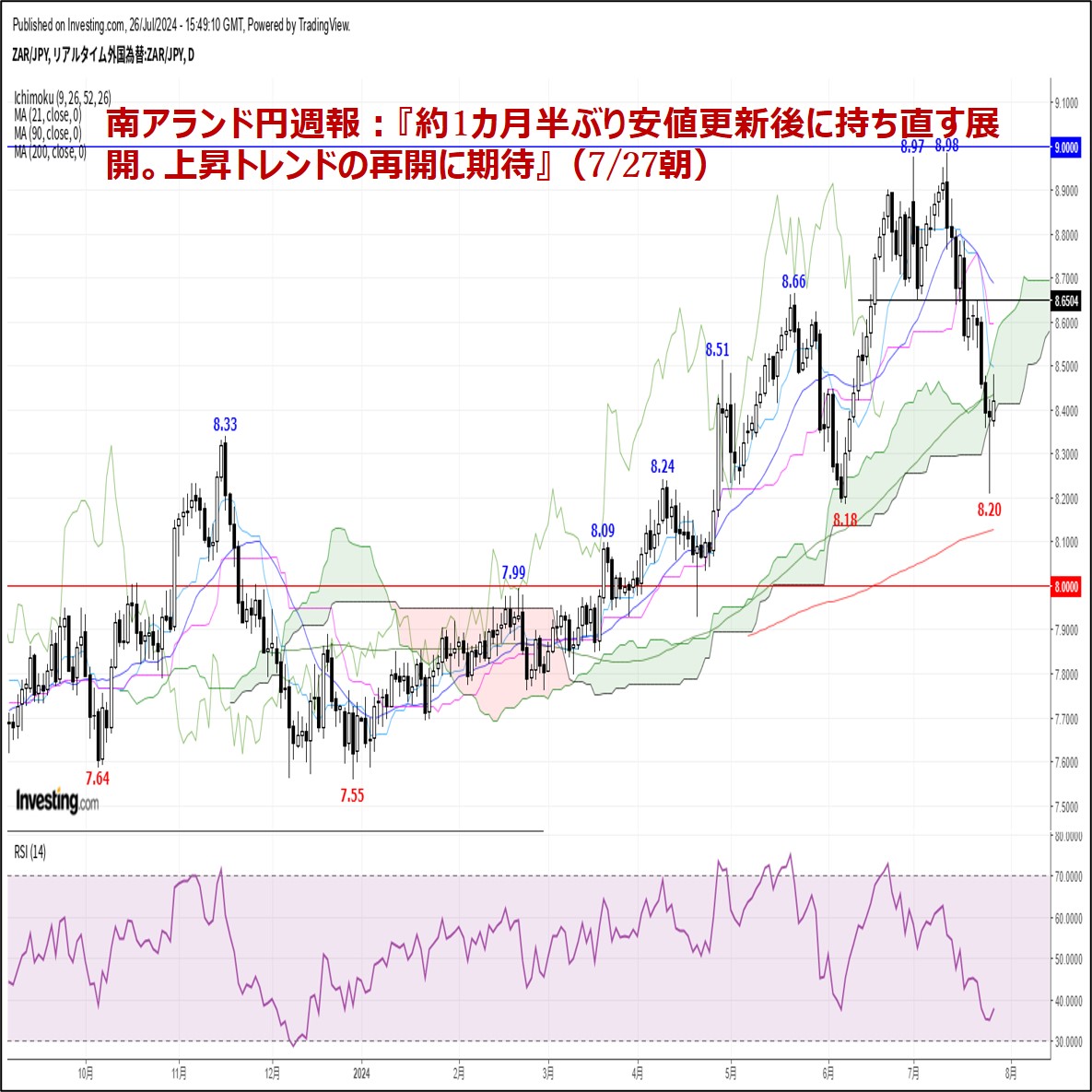

南アランド円週報:『約1カ月半ぶり安値更新後に持ち直す展開。上昇トレンドの再開に期待』(7/27朝)

南アランドの対円相場(ZARJPY)は、7/11に記録した高値8.98円をトップに反落に転じると、今週後半にかけて、約1カ月半ぶり安値となる8.20円まで急落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.07.27

トルコリラ円週報『ムーディーズによる格上げやトルコ中銀のタカ派姿勢継続がリラを下支え』(7/27朝)

トルコリラの対円相場は、7/3に記録した高値4.99円をトップに反落に転じると、今週後半にかけて、約4カ月ぶり安値となる4.59円まで急落しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.07.27

来週の為替相場見通し:『日米金融政策イベント通過後のドル買い・円売りトレンド再開を想定』(7/27朝)

ドル円は7/3に記録した約38年ぶり高値161.99をトップに反落に転じると、今週後半にかけて、一時151.94まで急落しました

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2023.03.06

トルコリラ円レポート月曜版(23/3/6)

先週のトルコリラ円は、安値が7.14レベル、高値が7.23レベルと、予想レンジより非常に狭いわずか9銭幅での取引となりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2023.03.04

トルコリラ週報:『ドル円との同調相場が継続中。世銀は大地震の被害額推計値を発表』(3/4朝)

トルコリラの対円相場は、ドル円との「シンクロ相場」が続いています

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。