�}�C�i�X���������܂ł̋c�_�Ɖe��

�Ռ��I�ȓ��{�̃}�C�i�X�����̓��������T�Ԏオ�߂��A�}�C�i�X�����ɂ܂�邢�낢��ȓ�����_�_�����炩�ɂȂ��Ă��Ă��܂��B���݂܂ł̉e���ƍ���̌��ʂ����܂Ƃ߂Č��܂��傤�B

�}�C�i�X�����̓��e�ƒ��ړ_

���߂Đ�������ƁA������₪���������}�C�i�X�����͈ȉ��̂悤�Ȃ��̂ł��B

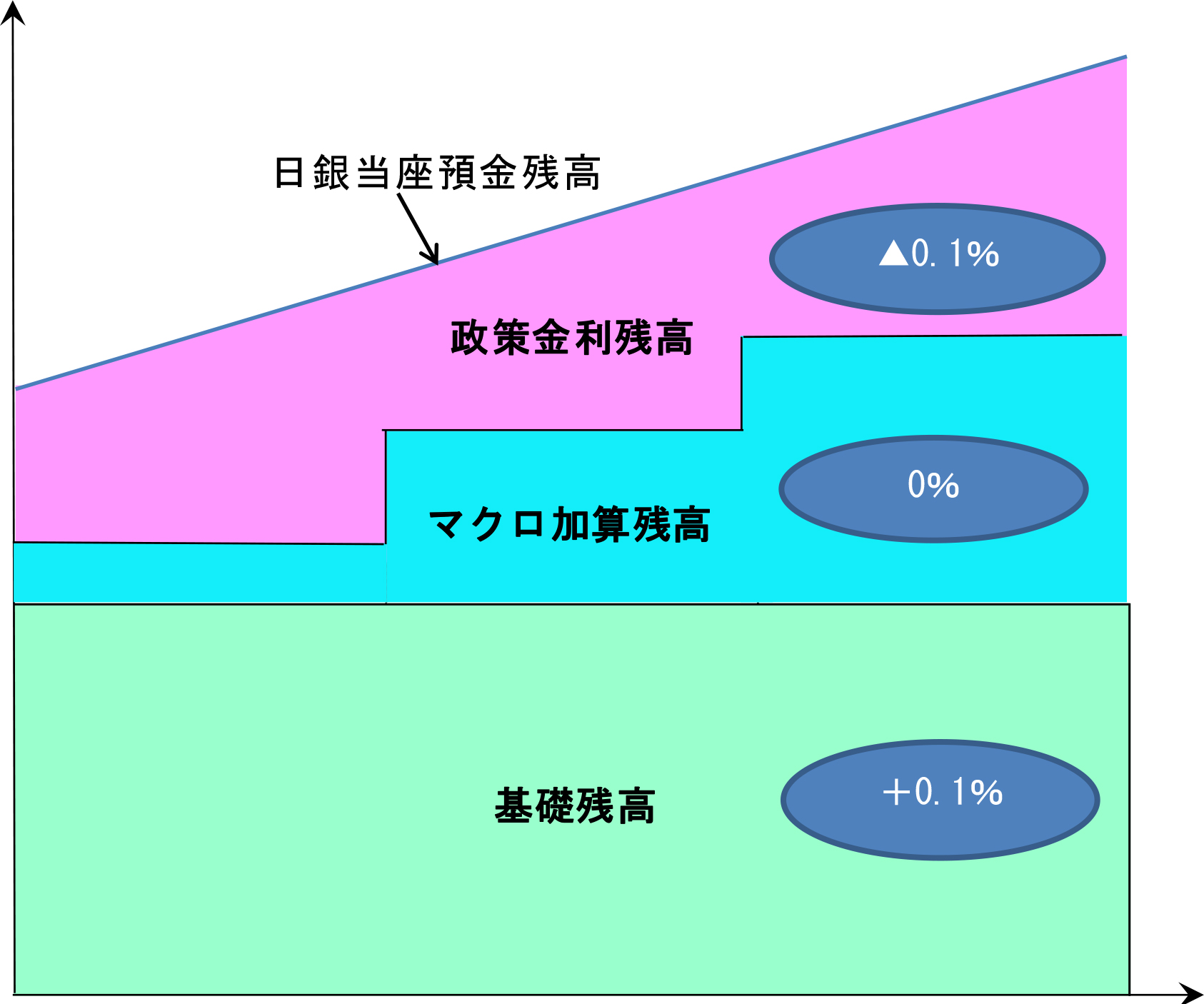

�}�C�i�X�����̑Ώۂ͖��Ԃ̋��Z�@�ւ�����Ɏ�����a����Ƃ��Ɏg�p����u���ⓖ���a���v������O�́u�K�w�v�ɕ����Ă��̂ЂƂɃ}�C�i�X0.1%�̋�����K�p����B

�u�K�w�\���v�̎d�g��

�@��b�c���@�v���X�����i0.1%�j�K�p�����i���ݖ�210���~�j

����܂ŋ��Z�@�ւ��a������Ă����c�������B��̓I�ɂ�2015�N�̕��ώc���܂ł̕���

�A�}�N�����Z�c���@�@�@�[�������K�p�����@�i���ݖ�40���~�j

�E���v���������E�E�E�a���ی�̂��ߋ��Z�@�ւ��`���t�����Ă��邢���鏀���a���B

�E�u�ݏo�x������v��u��Вn���Z�@�֎x���I�y�v�ɂ�苟������Ă�����z�B

�E�K�X�̃^�C�~���O�œ��₪�@�Ɋ|���ڂ������Č��߂�}�N�����Z�z

�B��������c���@�@�@�}�C�i�X�����i-0.1%�j�K�p�����@�i����̑������j�i�NjL�j�@10-30���~�ɗ}����2/4���o�B

��L�@�A�����镔���B

�@�@�@�@�@�@���ⓖ���a���́u�K�w�\���v�̐}�i���⎑�����j

���Ȃ킿�A�u���Z�@�ւ͍��㑝������a���ɂ��Ă͐��x��K�v�ȕ����ȊO�݂͑��o���Ȃ�ɉČ�������ⓖ���a���ɗV���Ȃ��悤�ɂ��Ȃ����B�v�Ƃ����̂���|�ł��B

�����ł̒��ӓ_�Ƃ��āA�܂����̃}�C�i�X�����̑Ώۂ����Z�@�ւ̈ꕔ�̗a���ɑ��Ăł��邱�ƁA�܂��A�A�̃}�N�����Z�c���̒��Ƀ^�C�~���O�����W�b�N�����炩�łȂ��u�}�N�����Z�z�v�Ƃ����镔��������A���₪���z���ł���d�g�݂ƂȂ��Ă��邱�Ƃ��グ���܂��B

����́A�}�C�i�X�����K�p�ɂ��܂��ŏ��Ɏ����������̌`�ŕ��̉e���������ނ���Z�@�ւɔz���������̂ł����A�}�Ō������}�N�����Z�����̓}�C�i�X�������[�������ɐU�ւ��Ă���悤�ɏ�����Ă��܂����A�t�Ƀ}�C�i�X���������𑝂₷�������s��Ȃ��Ƃ�������Ă��Ȃ����Ƃ������̍���̉^�p�����ڂ���܂��B

�܂��A���ԋ��Z�@�ւ��[�������������茳�̌����𑝂₷���Ƃ�����邽�߁A�����ۗL�z���傫���������ꍇ�ɂ͂��̑��������[�������K�p�������獷�������}�C�i�X������K�p�����邱�Ƃŋ��Z�@�ւ́u�������v���Ԃ��Ă���܂��B

���c���ق͂��̃X�L�[�����u������s�̗��j�̒��ł����炭�ł����͂Șg�g�݂��v�Ǝ��^���Ă��܂��B

�}�C�i�X���������̔w�i

�}�C�i�X���������̔w�i�ɂ��Ă͓���̐����ɂ���

�����}����V���������Łu�����̊�Ɉ��e�����y�ԃ��X�N�����債�Ă��邽�߁v�Ɂu�ʁE���Ƀ}�C�i�X�������������R�̎����ŁA�lj��ɘa���\�ȃX�L�[���Ƃ����v�Ƃ����̂������R�����g�ł��B

�����A�����ɔ��\���ꂽ�W�]���|�[�g�ł̓C���t���ڕW2%�̓��B������2016�N�x�㔼����2017�N�x�㔼�ւƕύX���Ă��邱�Ƃ�������炩�Ȃ悤�ɁA����̐���Ɏ�l�܂芴�����������Ƃ͎����ł��傤�B

�����2��3���ɔ��\�ƂȂ�����N12��17��18���J�Â̐����c���v�|�ł͕����̐�s���Ɋւ��Ă͂ނ���y�ϓI�Ȍ������Ȃ���Ă���A�}�C�i�X�������̋c�_���Ȃ��ꂽ�`�Ղ͂���܂���B

����̃}�C�i�X�������肪�N�����̒������X�N�̍��܂�⌴���}�����Ă̎s��̎��u����̎�l�܂芴�̃C���[�W���v��Ŕj����ً}�Ή����������Ƃ��f���܂��B�����āA�����ЂƂŋߐi�s���Ă����~�����̓����ɑ��邯�͖��炩�ɖړI�̂ЂƂł������Ǝv���܂��B

�}�C�i�X�����̊e�s��ւ̉e��

�}�C�i�X�����̔��\�������͗��������܂������A2��3�����݂͂قڔ��\�O�̐����ɖ߂��Ă��܂��B�בւ��ꎞ121�~50�K����~���ƂȂ������̂�120�~�ߕӂ܂ʼn����߂���܂����B

������͌p�����Ĕ����Ă��Ė{�����ݐV���Q�N�������ꎞ�}�C�i�X0.190���A�V���T�N���������̓}�C�i�X0.135���ɒቺ���A���ꂼ��ߋ��Œ�ƂȂ��Ă��܂��B

���݂̎s��̍����̌����̒��S�����O�v���ł���ȏ�A�ꎞ�I�Ɏs��͍D�����Ă��ŏI�I�ɂ͉e�����y�ڂ���͍̂����̋����s��݂̂Ƃ������Ƃ��킸�������Ŋm�F���ꂽ�`�ł��B

�܂��A�ʂɂ͎��v���̒����I���������O�����A�䂤�����s��n�����Z�@�ւ̊������������Ă��܂��B

���̑��̔���

�������̒ቺ�ɂ��A�����Ȃ�10�N���t���́u�V�������v�̕�W�𒆎~�B���R�͍ŏI����肪�}�C�i�X�ƂȂ邽�߂Ƃ̂��Ƃł��A�܂��A���Ѝ��M�̐V�K�w����t���~�AMMF�̎�t���~�ȂǍ��֘A�̌l�������i�ɂ��łɉe�����o�Ă���ق��A�O�H����UFJ��s�����ʗa���Ɏ萔���̐ݒ���������Ă���Ƃ̕�����Ă��܂��B

����\�z�����e��

�}�C�i�X�����̓����ɂ�钆���I�e���Ɋւ��Ă͂��܂��܂ȋc�_������Ă��܂��B

�v���X�ʂł�

��ƌ����̑ݏo��Z��[���̋����̒ቺ

���z�̎�����K�v�Ƃ���s���Y�ƂɂƂ��Ẵv���X����

�~���Ɗ����̏㏸

�����������Ă��܂���

�}�C�i�X�ʂƂ���

���Z�@�ւ̎��v�����ƃ��X�N���e�x�̒ቺ���Z���𑝂₷���ƂɂȂ���Ȃ����X�N

���Y�o�u���̏���

�Ȃǂ��c�_�̑ΏۂƂȂ��Ă��܂��B

�܂��A�ꕔ�̋��Z�@�֓��ɂ����Ă͋}�Ɍ��܂����}�C�i�X�����̐��E�Ɋ���n���̃V�X�e�����Ή����Ă��邩�ۂ������Z�V�X�e���̈��萫�Ƃ����Ӗ�������傫�Ȗ��ƂȂ肻���ł��B

�C�O�̃P�[�X

2012�N�̉ĂɃf���}�[�N�ŏ��߂ă}�C�i�X�������������ꂽ�Ƃ��̏Ռ��͖Y�ꂪ�������̂�����܂��B�����������͓��{���ŏI�I�Ƀ}�C�i�X�����ɓ��ݍ��ނƂ͎v���܂���ł����B���B�𒆐S�ɂ��łɉ����������}�C�i�X���������Ă���A�������O���ꂽ�Ŗ�I�ȕ���p�����̂Ƃ���͂Ȃ��A�בփ��[�g�̏㏸�h�~���Ɉ��̌��ʂ��o�Ă���Ƃ̌������唼�ł��B

�T���Č����邱�Ƃ�

�}�C�i�X�����̓����������ɋ��������������Ă���P�[�X���قƂ�ǂł��邱�Ɓi����̓f���}�[�N-0.65%�AECB-0.3%�A�X�E�F�[�f��-0.35%�A�X�C�X-0.75%������������}�C�i�X�̃P�[�X�j

�l�̗a���҂ւ̓]�ł͐i��ł��Ȃ����Ɓi�X�C�X�ł͈ꕔ�̋�s���a���萔�������Ă���P�[�X������j

�ݏo�������}�C�i�X�ɂȂ邱�Ƃ͋ɂ߂ė�O�I�ł��邱�Ɓi�f���}�[�N�ł͏���ҋ��Z�Ń}�C�i�X�������P�[�X����O�I�ɕ���Ă���j

�ł��B

�i�NjL�j

��������̓f���}�[�N�͏��n���a���AECB�͗a�������A�X�E�F�[�f���̓��|���[�g�A�X�C�X��3m/sLibor�i�^�[�Q�b�g�����W-1.25%����-0.25%�j�B���A�f���}�[�N����̓����a����0.0%�A�X�E�F�[�f������̓����a����-1.1%�ƂȂ��Ă���B

����̌��ʂ�

����͖{���̍��c���ق̍u���ɂ����Ă��u�K�v�ȏꍇ�ɂ͂���ɋ���������������v�Ɣ������Ă���Ƃ���B���Ԃ������i�̃}�C�i�X�����̐[�܂�͍���̉\���Ƃ��ď\������ł��傤�B

��������ɂ͎�i���قƂ�ǂȂ��Ǝs�ꂪ���f���������^�C�~���O�ŁA�ւ���Ƃ�������}�C�i�X������������r�͂�͂茩���ł���A���A�}�C�i�X���������e�������Ƃɂ�肠��Ӗ������Ɋɘa�̉\�����L���������Ƃ͕]���ł��܂��B

���]�Ȑ܂����Ă��~���A�����A�����Čo�ϊ����̊������ɂȂ��邱�Ƃ͏\�����҂ł��܂��B

����ō��̂Ƃ��냊�X�N�͒Ⴂ���̂̂����A�}���ȃC���t���������鎖�ԂƂȂ����Ƃ��Ɉَ����ɘa�̊����߂���v���ɍs�����Ƃ͂ł���̂�?�Ƃ����c�_�����낻��n�߂Ă����Ă�������������܂���B

�܂��A����������c�����̂́A�킸����T�ԑO�̎Q�c�@���Z�ψ���ō��c���ق��}�C�i�X�����ɑ��u���B������s�����������̌��ʂ��グ�Ă������A�ĘA�M����������̓}�C�i�X�����������Ɍo�ς��O���ɏ悹���Ǝw�E�B����Ƃ��Ắu�����_�Ń}�C�i�X��������̓I�ɍl���Ă���Ƃ������Ƃ͂Ȃ��v�Ɛ������������ł��B

�s��Ƃ̑Θb�Ƃ�����̎��^�ɂ����鋕�U�����H�Ƃ��͍���̓���̎s��Ƃ̃R�~���j�P�[�V�����Ɏx�����Ƃ����������ɂ��܂�Ӗ����Ȃ��Ȃ邱�Ƃ͔������Ȃ����̂Ǝv���܂��B

���A�uFX���j�Ձv�ɂ����Ă��e��e�҂̕��Ɂu�}�C�i�X�����v�����܂��܂Ȍ`�Ŏ��グ�Ă��������Ă��܂��B�^�O�u�~�}�C�i�X�����v�ňꗗ�ł��܂��̂ŁA�����ɂȂ��Ă݂Ă��������B

(�NjL�j�}�C�i�X�����K�p����

1��29���ɔ��\���ꂽ���ⓖ���a���̈ꕔ�����ւ̃}�C�i�X�����̓K�p���{�����n�܂�܂����B

���ڂ��ꂽ�����������s��̎���ɂ����Ă͑O���̉��d����0.074%����}�ቺ��0.001���Ŏ�����J�n����A���̌�0%�ł̎�����������܂������A�}�C�i�X�����ł̏o��͂Ȃ������͗l�ł��B

������ĉ��l��s��17���ڍs����0.02���̕��ʗa��������0.001���Ɉ���������ȂǑΉ����������������܂����B

���{��s���ˑR�̃}�C�i�X��������\����O����1��28������{���܂łɓ��{�̋����͑S���ԂŒቺ�A�ቺ���͑�����0.06������10�N���̖�0.2%�܂ł܂��܂��ł����A����̃C�[���h�J�[�u�̋N�_�������邱�Ƃɂ��S�^�[���̊��Ԃ�ቺ������Ƃ����ړI�͉ʂ�����Ă���悤�ł��B

�{���������Ń}�C�i�X�����̏o����Ȃ������̂́A�����l�q���C���������������߂ƁA�ꕔ�̋��Z�@�ւɂ����ă}�C�i�X�����ւ̃V�X�e���Ή����Ԃɍ���Ȃ��������ƂȂǂ̎���������Ă��܂����A���łɃW���p���v���~�A���������ɊO�₪�X���b�v�ň������B�����~���}�C�i�X�ŕ��o���������2000�N��̑O���̃[���������Ƀ}�C�i�X�ł̎���������������Ⴊ�������Ƃ̎w�E������A�����o�����X�@���ł͖����ȍ~������}�C�i�X�����ł̎������������Ƒz������܂��B

�Ȃ��A����͖{���u�����a���̃}�C�i�X�����K�p�X�L�[����16�N1�����̌v���ɓK�p�������Z�l�v�����\�B����ɂ��A�}�C�i�X�����K�p�c����23��1,940���~�Ŏ��O�ɓ��₪�z�肵�Ă���10-30���~�͈͓̔��ƂȂ��Ă��܂��B

�{���̂Ƃ���͓��o���ς��ǂ��ɂ��v���X�����ێ����܂������A������ۂɃ}�C�i�X�����̓K�p���J�n����邱�Ƃɂ�鎑���̓����Ɋ��҂������Ƃ���ł��B

- �L�[���[�h�F

�֘A�L��

-

���{�~�iJPY�j�̋L��

Edited by:�ҏW�lK

2016.04.28

����ى���Ƀh���~����i���i2016�N4��28���j

�������ԏI����ɍs��ꂽ����̍��c���قɂ����Z������̋L�҉�͉~���A�����ւ̎��~�߂Ƃ͂Ȃ�Ȃ������悤�ł��B

-

���{�~�iJPY�j�̋L��

Edited by:�ҏW�lK

2016.04.28

���o���σh���~�����~�܂�i2016�N4��28���j

���x�݂ɓ��{��s�����Z�����Œlj��ɘa���s��Ȃ����Ƃ����\���ꂽ��A

-

���{�~�iJPY�j�̋L��

Edited by:�ҏW�lK

2016.03.28

���{��s�́u5���œǂ߂�}�C�i�X�����v

���{��s�̓z�[���y�[�W���5���œǂ߂�}�C�i�X���������\

-

���{�~�iJPY�j�̋L��

Edited by:�ҏW�lK

2016.03.15

������Z����ێ��ł��~�����i2016�N3��15���j

���{��s�͖{�����A�����̌�������\�A��������A�}�l�^���[�x�[�X�̑����ێ��z�̌���ێ������߂܂����B

-

���{�~�iJPY�j�̋L��

Edited by:�ҏW�lK

2016.02.15

�{�M12���xGDP/�z�H�Ɛ��Y/��O���Y�Ɗ����w�� ���킸

�{�����\���ꂽ�{�M��12���x��GDP�A�z�H�Ɛ��Y�A��O���Y�Ɗ����w���͉������N���̓��{�o�ς̕s�Ⴆ�𗠕t����`�ƂȂ�܂����B

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B