ドル円見通し ドル安感再燃、2日連続の日足陰線で下落

〇ドル円、週明けに米10年債利回り低下、円高ドル安へ進み始めドル安感が再燃

〇米10年債利回り、8/17は0.69%、大量入札の第1週を通過し10年債利回り上昇も一巡しつつある

〇8/17発表の8月のNY連銀製造業景況指数3.7、予想を下回ったことで債券買い・ドル安に寄与

〇米中摩擦の激化懸念によりNYダウ下落、ナスダック総合指数は上昇、史上最高値を更新

〇105.91割れからは105.50前後試し、105円以下は反騰注意

〇106.30超えからは強気転換注意、106.50超えからは106.70台への上昇を想定、106.70以上は反落警戒

【概況】

ドル円は7月31日安値104.17円から8月13日高値107.05円まで2.88円の上昇幅で戻したが、8月14日、17日と2日連続で日足は陰線となって失速している。7月末までの下落はドル全面安によるものだったが、先週の米国長期債大量入札を意識して米長期債利回りが上昇に転じたことでドル高となり、ドル円も6月5日からの下落一服で戻していた。しかし米長期債の大量入札も概ね無難に終了したことで米10年債利回りは週明けに低下したためにユーロや豪ドルが上昇する中でドル円でも円高ドル安へ進み始めてドル安感が再燃してきた。

8月17日朝には日本の4−6月期GDPの発表があった。前期比はマイナス7.8%で市場予想のマイナス7.5%より悪く、年率換算もマイナス27.8%で市場予想のマイナス27.0%よりも悪かった。戦後最悪レベルの大幅な悪化であるが、想定されてきたことでもあり、発表当初の反応は限定的でドル円もさほど動かなかった。

【米10年債利回り低下】

8月17日の米10年債利回りは先週末比0.02%低下の0.69%となった。米財務省は8月11日に3年債を480億ドル、12日に10年債を380億ドル、13日に30年債を260億ドルの入札を実施した。いずれも過去最大規模の入札額だったために大量発行により債券需給が緩むとして債券売り・長期債利回り上昇となったことがドル安にブレーキをかけてドル円の上昇につながっていたが、ひとまず大量入札の第1週を通過したことで10年債利回り上昇も一巡しつつあるところだ。ただし、今週も19日には20年債250億ドルや20日にはインフレ連動30年債の入札があるため、長期債利回りの低下はまだ限定的であり、米30年債利回りは17日に前日比0.01%低下にとどまり、2年債利回りは前日比変わらずだった。

8月17日夜に発表された8月のNY連銀製造業景況指数は3.7となり7月の17.2から低下し、市場予想の15.0を下回った。2か月連続でのプラスではあったが、感染拡大による経済活動再規制の動き等を反映して伸びは鈍化した。同指数が予想を下回ったことは先行き不透明感として安全資産としての債券買い、ドル安に寄与した。

【米中対立】

米中対立の深刻化もドル円にとっては円高要因となっている印象だ。米商務省は8月17日に中国通信機器最大手・華為技術(ファーウェイ)に対する輸出禁止措置を一段と強化すると発表した。半導体等の米国製の装置や技術を利用した製品の販売を幅広く禁じ、5月に発表した制裁を厳格化するとして禁輸対象となる海外企業リストにファーウェイ関連38社を追加した。38社への禁輸措置はさらにそれらの関連会社152社にも影響を及ぼす模様で、中国側は反発しており米中摩擦の激化懸念が強まっている。米中対立懸念もあってNYダウは前週末比86.11ドル安と下落したが、ハイテク株中心のナスダック総合指数は米国IT企業に有利として110.43ポイント高と上昇して7日ぶりに史上最高値を更新している。

メドウズ米大統領首席補佐官は8月17日に中国系動画投稿アプリ「TikTok」の禁止に関連し、トランプ大統領が他の中国系アプリの禁止についても検討していると述べた。トランプ大統領は8月14日にTikTokを運営する中国の北京字節跳動科技(バイトダンス)に対して米国事業を90日以内に売却するよう命令した。15日には中国の電子商取引大手アリババ・グループ・ホールディングなどに対して米国での事業禁止を検討しているかとの記者質問に「そうだ、検討している」と述べている。ウイグルや香港を巡る人権問題での対立に加え、中国ハイテク企業の締め出しの動きが進んでいるが、11月の米大統領選挙が迫る中で対中強硬姿勢のアピールが米中対立を一層煽る状況を作り出している印象だ。

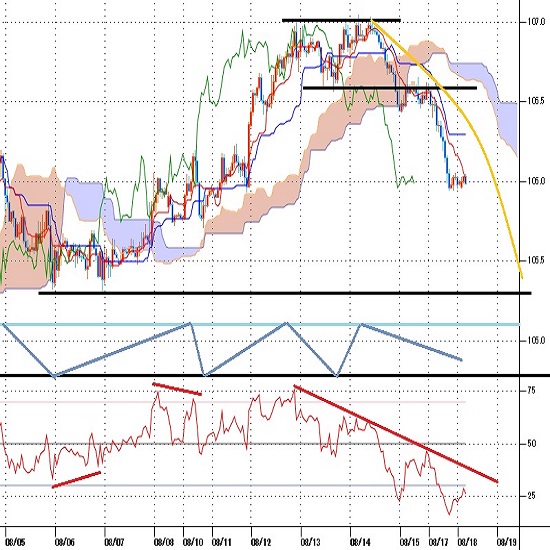

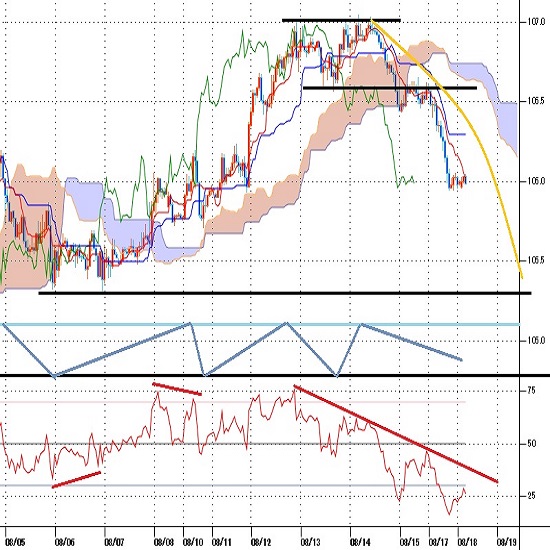

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、8月6月深夜安値からの上昇が続いたために12日朝時点では8月10日深夜安値ないしは11日夜安値を直近のサイクルボトムとした新たな強気サイクル入りとしたが、8月14日深夜の下落で13日午後安値を割り込んだため、17日朝時点では14日未明高値で直近のサイクルトップとした弱気サイクル入りとした。また11日夜安値を基準としてボトム形成期を14日夜から18日夜にかけての間と想定したが、12日夜と14日未明の両高値をダブルトップとした場合はボトム形成期が20日午後にかけての間へ延長される可能性もあるとした。

8月17日深夜へ一段安となり、その後も106円を挟んだ横ばいにとどまっているのでまだ一段安余地ありとし、強気転換は106.50円超えからとする。

60分足の一目均衡表では8月14日夜の下落で先行スパンから転落し、17日も続落している。このため先行スパンを上抜き返せないうちは一段安懸念が続くとみて遅行スパン悪化中の安値試し優先とする。ただし、26本基準線超えからは強気転換注意とし、先行スパンを上抜き返すところからは上昇再開とみて遅行スパン好転中の高値試し優先へ切り替える。

60分足の相対力指数は8月17日深夜の一段安で20ポイント割れまで急落し、その後も30ポイント以下にとどまっている。14日深夜安値から17日深夜安値への一段安に際して指数のボトムが切り上がる強気逆行は見られないため、まだ一段安余地ありと考える。強気転換は50ポイント台回復・維持からと考える。

以上を踏まえて当面のポイントを示す。

(1)当初、106.30円を上値抵抗線とし、下回るうちは一段安警戒とする。

(2)8月17日深夜安値105.91円割れからは105.50円前後試し、さらに急落商状に陥る場合は105.00円前後へ向かうとみる。105円以下は反騰注意とするが、106円以下での推移が続くうちは19日午前も安値試しへ向かいやすいとみる。

(3)106.30円超えからは強気転換注意とし、106.50円超えからはいったん戻しに入るとみて106.70円台への上昇を想定する、106.70円以上は反落警戒とするが、106.50円を超えた後も106.30円以上での推移なら19日午前も高値試しへ向かいやすいとみる。

【当面の主な予定】

8/18(火)

10:30 (豪) 豪準備銀行、金融政策会合議事要旨

21:30 (米) 7月 住宅着工件数・年率換算件数 (6月 118.6万件、予想 124.0万件)

21:30 (米) 7月 住宅着工件数 前月比 (6月 17.3%、予想 4.6%)

21:30 (米) 7月 建設許可件数・年率換算件数 (6月 124.1万件、予想 132.9万件)

21:30 (米) 7月 建設許可件数 前月比 (6月 2.1%、予想 5.6%)

8/19(水)

07:45 (NZ) 4-6月期生産者物価指数 前期比 (1-3月 0.1%)

08:50 (日) 7月 通関貿易統計・季調前 (6月 -2688億円、予想 -880億円)

08:50 (日) 7月 通関貿易統計・季調済 (6月 -4239億円、予想 -453億円)

08:50 (日) 6月 機械受注 前月比 (5月 1.7%、予想 2.3%)

08:50 (日) 6月 機械受注 前年同月比 (5月 -16.3%、予想 -17.5%)

15:00 (英) 7月 消費者物価指数 前月比 (6月 0.1%、予想 -0.1%)

15:00 (英) 7月 消費者物価指数 前年同月比 (6月 0.6%、予想 0.6%)

15:00 (英) 7月 消費者物価コア指数 前年同月比 (6月 1.4%、予想 1.3%)

15:00 (英) 7月 生産者物価コア指数 前年同月比 (6月 0.5%、予想 0.3%)

17:00 (欧) 6月 経常収支・季調済 (5月 80億ユーロ)

17:00 (欧) 6月 経常収支・季調前 (5月 -105億ユーロ)

18:00 (欧) 7月 消費者物価指数改定値 前年同月比 (速報 0.4%、予想 0.4%)

18:00 (欧) 7月 消費者物価コア指数改定値 前年同月比 (速報 1.2%、予想 1.2%)

27:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

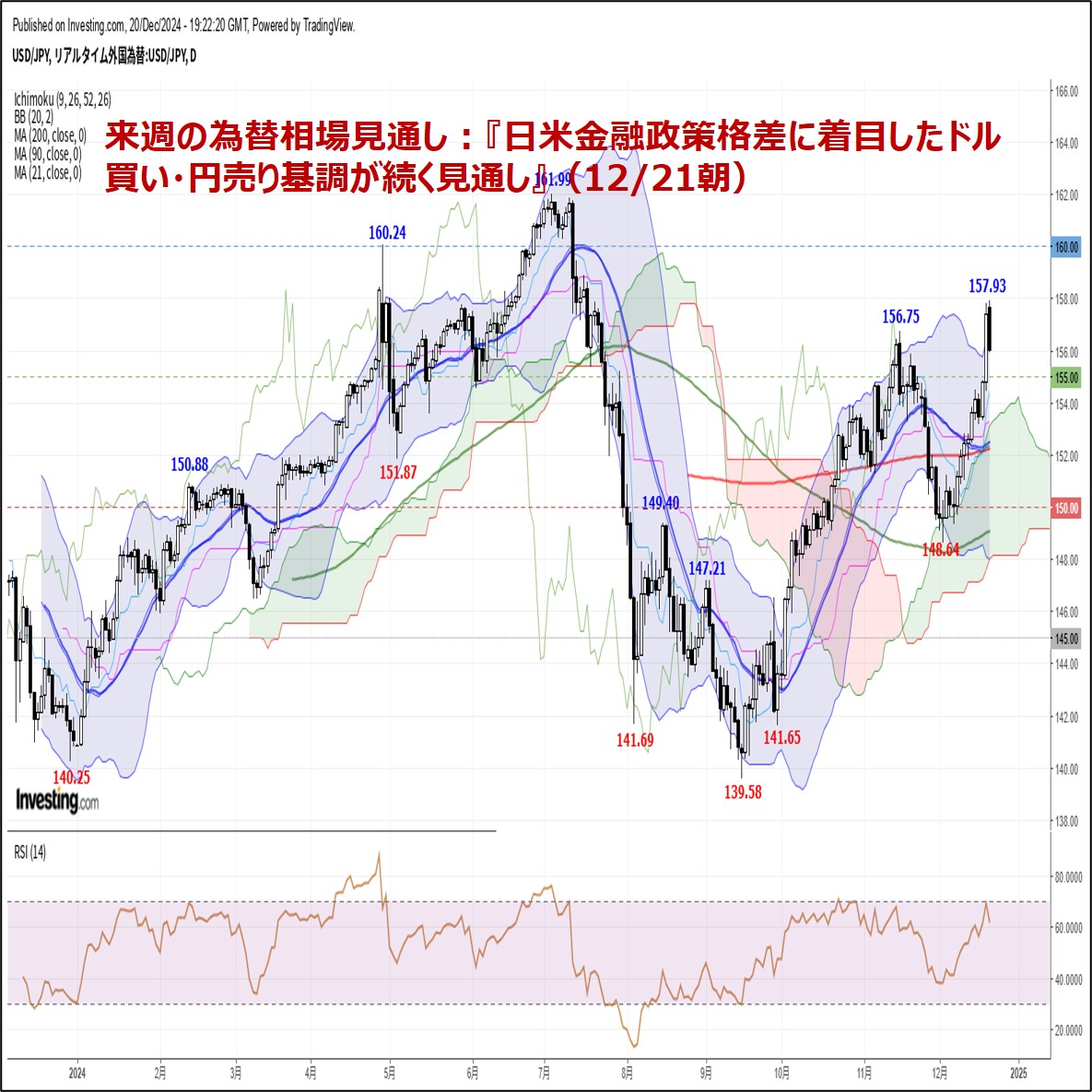

2024.12.21

来週の為替相場見通し:『日米金融政策格差に着目したドル買い・円売り基調が続く見通し』(12/21朝)

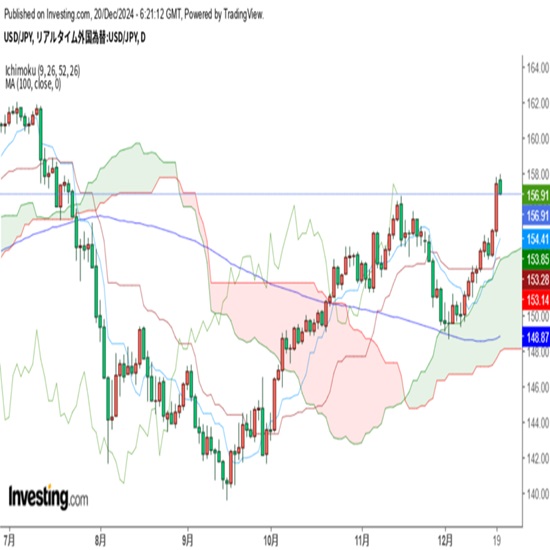

ドル円は12/3に記録した約2カ月ぶり安値148.64(10/11以来の安値圏)をボトムに反発に転じると、今週は一時157.93(7/17以来の高値圏)まで急伸しました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.20

東京市場のドルは一時156円台まで下落、口先介入の影響力は限定的で円安ドル高再燃か(24/12/20)

東京時間(日本時間8時から15時)のドル・円は、158円台に迫る場面が見られたものの、加藤財務大臣らによる口先介入などが重しとなり156円台まで下落する場面が見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.12.20

ドル円 上昇リスク高いが、調整の動きにも要注意(12/20夕)

東京市場はドルが弱含み。本邦要人からの口先介入もあり、円の買い戻しが優勢だった。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。