�ĘA�M���J�s��ψ���iFOMC�j���グ��̉e��

�i�P�jNY�������~�܂炸�A�בւ̓h���S�ʈ���

NY�_�E�́AFOMC���グ�O����18���I�l23,675�h������2���ԂŖ�800�h���̉����i�I�l22,859�h���Ł�3.5���j�A20���̃U���o���l�ł�1,031�h�����i��4.4���j�܂ł���܂����B10�����{�̔N�����l26,951�h������͖�16���̒����ɂȂ��Ă��܂��B

�בւ͖�7�T�Ԃ̝��ݍ���������112�~�`114�~�����W���o���A9�����{�܂ők��111�~�`114�~�����W�����Ő��ڂ��Ă��܂��B

�i�Q�j�����̌��O�ޗ��ɂȂ����̂́H

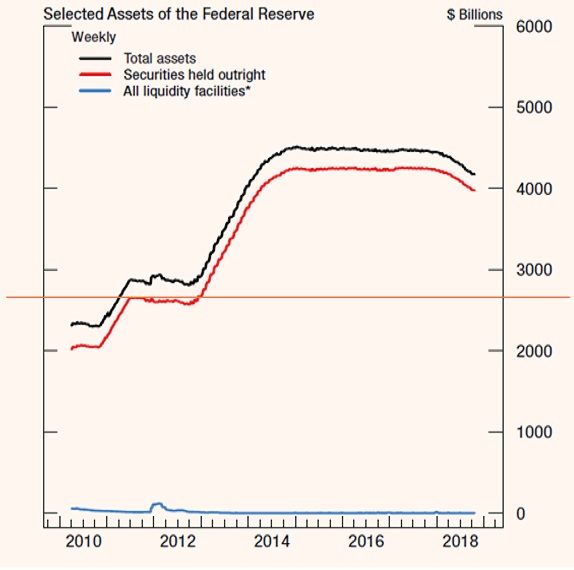

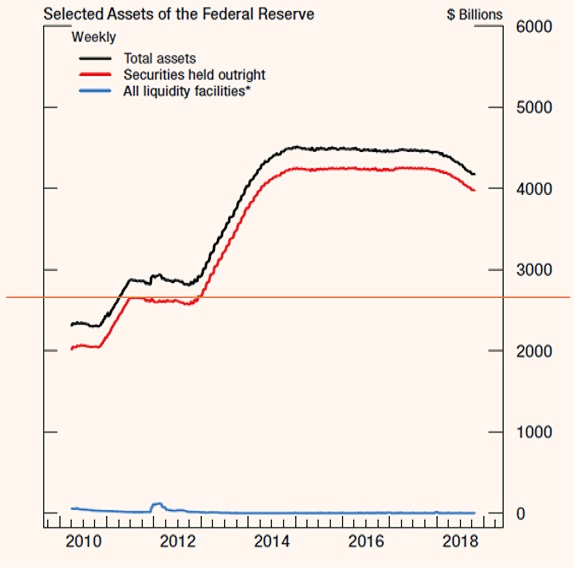

���}�̐Ԃ����͕�FRB���ۗL������̍��v�z�ł��B�ʓI�ɘa���{�ɂ��ő厞4��1,400���h���܂Ŗc��オ��܂������A2017�N10���ȍ~�̎��Y�k����3,650���h���������Ă��܂��B

�ˍ���͊����啝�����̂P�v���Ƃ��Ă��̃e�[�p�����O���������Ă��܂��B

�i�`���[�g�o���FFRB�j

���Y�k���͖���500���h�����������邱�Ƃ��o����Ƃ��Ă��܂��B������FRB�͗ʓI�ɘa��3�e���J�n����2012�N�ȑO�̐��l�i��}�̃I�����W���C���j�ł���3���h�������܂ŏ����k���������|�m�ɂ��Ă��܂��B�e�[�p�����O�͖����ő��500���h���ł�����N6,000���h���ɂȂ�A���Ȃ��Ƃ�2019�N�ɂ͖ڕW�Ƃ����3���h���ȉ��Ƃ͂Ȃ�܂���B

����ɑ��AFOMC�O�ɃG�R�m�~�X�g������������H���~�߂邽�߂�FRB���ł��o����1�ĂƂ��Ď��̍��ڂ�����܂����B�u�ʓI�ɘa�Ŏ��{�����w���ύ��̖������ɏ��Ҍ���ł��~�߂��A�ē�������v�ƁB

�������Ȃ���A�p�E�G��FRB�c���̓e�[�p�����O���p������|�L�҉�ŏq�ׂĂ��܂��B���ĉ��̗ʓI�ɘa�ɂ��A���E���ɑ�ʂ̎�������T����A���̌��������č��͈Ӑ}���Ă���̂ŁA�G�R�m�~�X�g�͂��̐�����~�߂�̂��d�v�ƃR�����g���Ă��܂����B

���ʁA�����̃G�R�m�~�X�g�́u�o�����X�V�[�g�̏k���v��̌p�����s��͌��O���Ă��邪�AFRB�͂���ɑ��ĉ��s�i�ӂ������Ȃ����j�������v�Ǝw�E���Ă��܂��B

���ɁA�ĉ^�p���Natixis������Ђ̎�C�G�R�m�~�X�g�́u�N�������̎s�ꂪ����ł���̂��̗��R��T���Ă���B�ʓI�ɘa����̈������ߐ���ւ̔��͂܂�������v�X�e�[�W�̎��Ԃł���v�ƃR�����g���Ă��܂��B

���N�ȍ~��FOMC�ł͂��̃e�[�p�����O����̌p�����̗L���ɂ��ď����Ԃ����Ǝv���܂��B

�i�R�j���̑��̌��O����

�@�N���W�b�g�J�[�h�̍���1���h������A�P���Ɍv�Z����25�x�[�V�X�̗��グ��25���h���̎x�������ɂȂ�B���ۂ̓v���C�����[�g�ɏ�悹�����̂ŁA������傫���Ȃ�\�������A���̕��͏���k������ƌv�Z���Ă��܂��B

�ANed�@Davis�����O���[�v�́A���E�̒�����s�̔����ȏオ�������ߐ���ɓ]���Ă���A�����ɂ͈��e���ƂȂ�Ɖߋ��̒��������Ƃɕ��͂��Ă��܂��B

�i2108�N12��21���@13:50�A�P�h����111�~35�K�A�P���[����1.1449�h���j

�I�[�_�[/�|�W�V������

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.27

���T�̈ב֑��ꌩ�ʂ��F�w�h���~��157�~��㔼�ւƋ}�㏸�B���T�͕�FOMC�����C���C�x���g�x�i4/27���j

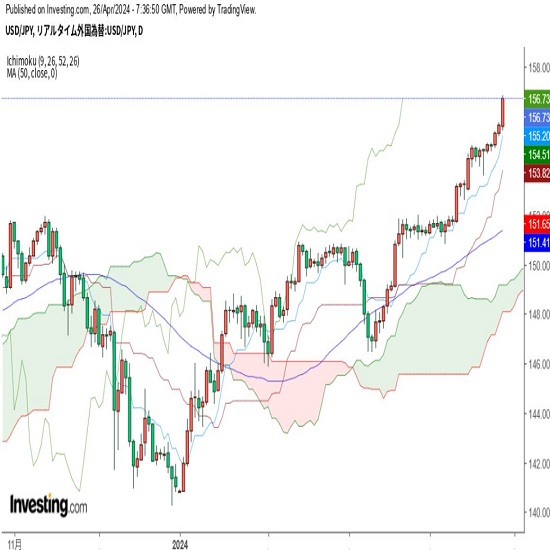

�h���~�iUSDJPY�j�͍�N12/28�ɋL�^�������l140.25���{�g���ɐ�Ԃ��ƁA���T���ɂ����āA��34�N�Ԃ荂�l�ƂȂ�157.79�i1990�N5���ȗ��̍��l���j�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.26

�����s��̃h����156�~��悹�A�C�O���Ԃł�157�~��悹�������W�J��(24/4/26)

�������ԁi���{����8������15���j�̃h���E�~�́A�����̌��ʂ��A�z����Łu�^�J�h�v�ȓ��e���m�F�ł��Ȃ��������Ƃʼn~�����������A156�~��ɓ˓������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.04.26

�h���~�@�����o�ĉ~�������A����Ñ�����̗l��(4/26�[)

�����s��̓h�������L��156�~��B�������A�s��ŊS���W�߂Ă���~��������͈ˑR�Ƃ��Ċϑ�����Ă��Ȃ��B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2018.12.21

���������������X�N�͉������A�����ɒ���(12/18�[)

21���̓����s��́A�h��������������B13�����l����l����1�T�Ԃ�3�~�߂��l�������Ă������ƂŁA�����Ǝv�����h�����������D���������B

-

�ăh���iUSD�j�̋L��

Edited by:�R�� �N�i

2018.12.21

�h���~�e�N�j�J��(18/12/21)

�ڂ����͏T�����̏T��ł������܂����A�h���~���v���̂ق������y�[�X�ł̉~���i�s�ƂȂ��Ă��܂��̂ŁA

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B