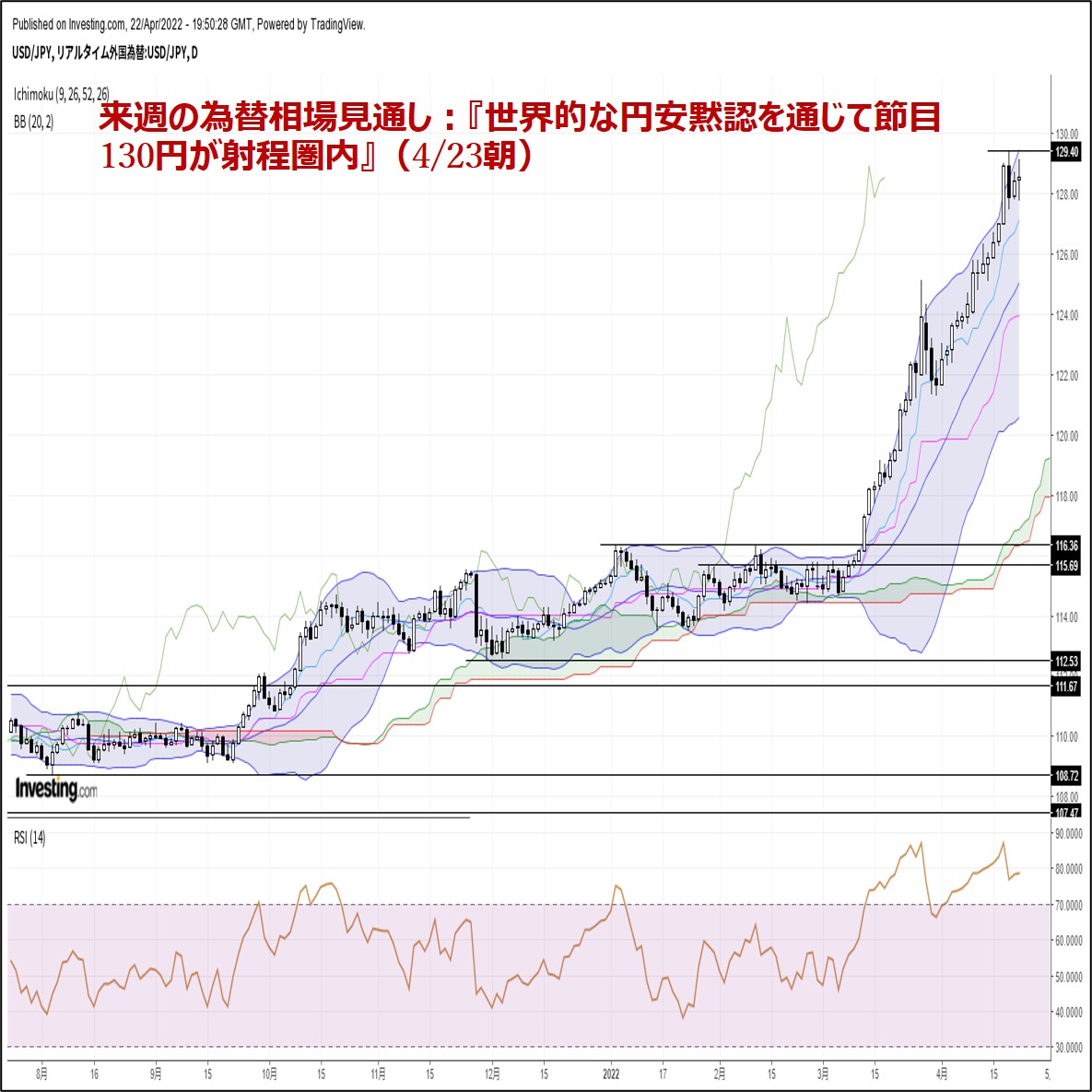

�w���E�I�ȉ~���ٔF��ʂ��Đߖ�130�~���˒������x

�Z���T�̃h���~�A�T�������X��126.25�܂ʼn�����T���ɂ�����20�N�Ԃ荂�l129.40�܂ŏ㏸

�ZFRB�W�҂̃^�J�h�����ƕĒ��������㏸�A�n���w���X�N���������O�����w�i

�Z���̌�͖{�M���{�W�҂ɂ��~����������G20�ւ̌x��������127.47�܂ŋ}��

�ZFRB�W�҂̃^�J�h���������A���{�ȊO�̉~���e�F�p��������T����128�~�䔼�ɔ���

�Z���[���h���A�T�O����1.0761�܂ʼn�����ECB�W�҂̃^�J�h����������1.0937�܂ŋ}�L

�Z�T���ɂ����Ă�FRB�W�҂̃^�J�h��������̕Ē��������㏸��1.08����

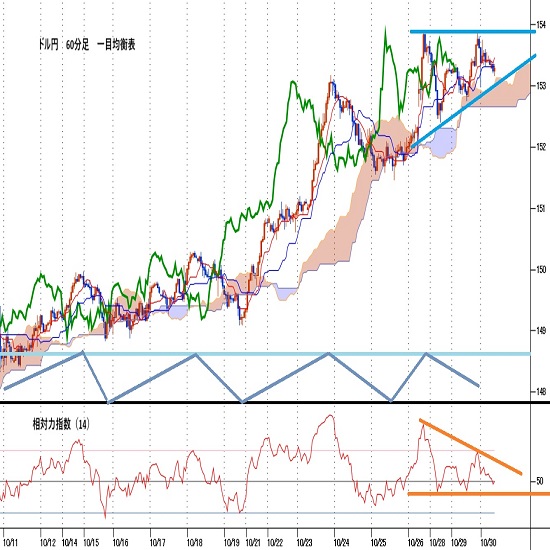

�Z�h���~�A3�����Ŗ�16�~�̒l�������j�I�}���A�e�N�j�J���̒n�����ɂ߂ċ���

�Z�t�@���_�����^���Y���h���~�㏸�ޗ������A���E�I�~���ٔF�p�����I���

�Z�h�����g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�A���T�͓�����A���c���ى�v����

�Z���T�̗\�z�����W�iUSDJPY�j�F127.00�[131.00�A�iEURUSD�j�F1.0550�|1.0950

���T�̃��r���[�i4/18�|4/22�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��126.43�Ŋ��t������A�@��؍������ɂ��u���i�]�łł����������L�тȂ��͗ǂ��~���Ƃ͌����Ȃ��v�Ƃ̉~������������A�A���c����قɂ��u�傫�ȋ}���ȉ~���ɂ̓}�C�i�X���傫���Ȃ�v�Ƃ̉~�������������d�ƂȂ�A�T�������X�ɁA�T�Ԉ��l126.25�܂ʼn������܂����B�������A����ꏄ��ɉ����a��ƁA�B���ċ��Z����̕������̈Ⴂ�ɒ��ڂ����h�������E�~����i�ċ����㏸�ɔ����h�����ƘA���w�l�I�y���{�ɔ����~����j��A�C���V�A�E�E�N���C�i������n���w�I���X�N�̒��������O�i�L���̃h�������j�A�D�Z���g���C�X�A��u���[�h���قɂ��u���Ȃ�̃X�s�[�h�Œ��������ɒB����K�v������v�u��{�V�i���I�ł͂Ȃ����A75bp�̗��グ��r�����Ȃ��v�Ƃ̃^�J�h�I�Ȕ����A�E�Ē��������̋}�㏸�i��10�N������2018�N12���ȗ��A��3�N4�J���Ԃ荂�����ƂȂ�2.98���}�㏸�j�A

�F�������i�㏸�ɔ����~���舳�́i�f�ՐԎ��̊g�匜�O�j�A�G�A����Ƃɂ������̃h�������E�~����A�H�Z���ɂ�鎸�]�̉~����i��؍������⏼�슯�[�������~������������������������͌���I���~���Ɏ��~�߂�������ꂸ�j�A�I�V�J�S�A��G�o���Y���قɂ��u���������ȏ�̗��グ���K�v�ɂȂ�v�Ƃ̃^�J�h�I�Ȕ������x���ޗ��ƂȂ�A�T���ɂ����āA2002�N�T���ȗ��A��20�N�Ԃ荂�l�ƂȂ�129.40�܂ŋ}�L���܂����B�����Ƃ��A�S���I�ߖ�130.00���o�b�N�ɐL�єY�ނƁA�J��芯�[�������ɂ��u�בւ̋}���ȕϓ��͖]�܂����Ȃ��v�Ƃ̉~������������A�K�ݓc�ɂ��u�}���ȉ~���ɂ͌��O�������Ȃ��琭�{�Ƃ��Ă�������Ή�����v�Ƃ̉~�����������A�L�،����[�������ɂ��u�בւ̈��肪�]�܂����v�Ƃ̉~�����������A�M20�J���E�n��������E������s���ى�c���T�����x�������d�ƂȂ�A�T�㔼�ɂ����āA�ꎞ127.47�܂ŋ}�������ʂ������܂����B

�������A���������Ƃ���ł͉����ڔ����ӗ~���������A�����ɔ����ɓ]����ƁA�N�T���t�����V�X�R�A��f�C���[���قɂ��u5���Ƀo�����X�V�[�g�k���\���邱�Ƃ��\�v�Ƃ̃^�J�h�I�Ȕ�����A�O�p�E�G��FRB�c���ɂ��u5��FOMC��50bp�̗��グ����������v�Ƃ̃^�J�h�I�Ȕ����A�P�Z���g���C�X�A��u���[�h���قɂ��u75bp�̗��グ�͉ߋ��ɂ���v�Ƃ̃^�J�h�I�Ȕ����A�Q���E�I�ȉ~���ٔF�ϑ��i��؍������ɂ��~���ɑ���i���ɂ��W��炸�e������̔����͂Ȃ���G7���������Ɉבւ̈��肪���荞�܂ꂸ�j���x���ޗ��ƂȂ�A�{�e���M���_�i���{����4/23�ߑO5��30�����݁j�ł́A128.50�O��܂Ŏ������������ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0805�Ŋ��t������A�@���V�A�E�E�N���C�i������n���w�I���X�N�̍��܂�i�v�[�`���I�哝�̂�5/9�̑ΓƐ폟�L�O���ɏ����錾���s���Ƃ̌x�����j��A�A��L�@��w�i�Ƃ������B�o�ς̐�s���s�������i�G�l���M�[���i�㏸�ɔ������B�o�ςւ̉��������́j�A�B�ċ����㏸�ɔ����h�������͂��d�ƂȂ�A��4/19�ɂ����āA�T�Ԉ��l1.0761�܂ʼn������܂����B�������A4/14�ɋL�^������2�N�Ԃ���l1.0758�܂ł��ƈ���̂Ƃ���ʼn����a��ƁA�C�C�[�X�^�[�}���f�[�������B���̔����߂��i�V���[�g�J�o�[�U���j��A�D�Ď�v�����w���㏸�ɔ������X�N�I�D�̃N���X�~�����i���[���~�㏸�����[���h���A�ꍂ�j�A�E�h�C�c3�����Y�ҕ����w���i����30.9���A�\�z28.2���A�O��25.9���A���O�N��j�̐L�ї��V�i�i1949�N�̓��v�J�n�ȗ��A�ő�̐L�ї��j�A

�F���g�r�A����J�U�[�N�X���ق�h�C�c�A��i�[�Q�����فA�f�M���h�XECB�����قɂ��7�[9���̗��グ����������^�J�h�I�Ȕ����A�G��L�E�F��w�i�Ƃ���ECB�ɂ�鑁�����グ�ϑ��ĔR�i���B�����㏸�����[�������j���x���ޗ��ƂȂ�A�T�㔼�ɂ����āA�T�ԍ��l1.0937�i4/11�ȗ��̍��l���j�܂ŋ}�L���܂����B�����Ƃ��A�����ꏄ��ɐL�єY�ނƁi4/11���l1.0951���o�b�N�ɖ߂蔄�舳�͂����܂�Ɓj�A�H��FRB�ɂ��^�J�h�X�Ίϑ��i�p�E�G��FRB�c����5��FOMC�ł�50bp���グ�������j��A�I��L�H��w�i�Ƃ����Ē��������̋}�㏸�A�J���V�A�E�E�N���C�i������틵�����i���V�A�R���E�N���C�i�쓌���̓s�s�}���E�|���̏�����錾�j�A�K���K���hECB���قɂ��u�������ʂ�������Ɉ��������Ȃ��Ă͂Ȃ�Ȃ��v�Ƃ̔ߊϓI�Ȕ����A�L�Ď�v�����w�������ɔ������X�N�I�t�ĊJ�i�s��S��������VIX�㏸�j���d�ƂȂ�A�{�e���M���_�i���{����4/23�ߑO5��30�����݁j�ł́A1.0794�O��܂Œl������W�J�ƂȂ��Ă���܂��B

���T�̌��ʂ��i4/25�|4/29�j

���h���~���ꁄ

�h���~��1/24�ɋL�^�����N�������l113.47���{�g���ɔ����ɓ]����ƁA���T���ɂ����āA��20�N�Ԃ荂�l�ƂȂ�129.40�܂ŋ}�L���܂����B�킸��3�����Ŗ�16�~�̒l�������j�I�}�����������Ă���܂��B���̊ԁA��v�e�N�j�J���|�C���g�������ݏ㔲���������A���������V�O�i�������������ڋύt�\�O���D�]��ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[���p������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂ċ����v�Ɣ��f�ł��܂��i�A�x�m�~�N�X��̍��l�Ƃ��Ďs��Q���҂ɒ��ڂ���Ă������c�V�[�����O����C�ɓ˔j�j�B�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A�E�E�N���C�i������n���w�I���X�N�̈������O�i���V�A���ΓƐ폟�L�O����5/9�ɏ����錾���s���Ƃ̌x�������L���̃h�������j��A�A��L�@�ɔ����������i�̋}�㏸�i���V�A�ɑ��鐧�ْ������������A�����ł�����{�̖f�Վ��x�������\���I�ȉ~����蒅���j�A

�B��FRB�ɂ��^�J�h�X�Ίϑ��i�ē��ǎ҂͌����݃^�J�h�I�Ȕ�������FOMC�ł̘A���E�啝���グ�ϑ���o�����X�V�[�g�����k���J�n�ւ̌x�����j�A�C����ɂ����Z�ɘa�̒��������j�i�A���w�l�I�y���p�����j�A�D��L�B�C��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�����E�~���j�A�E�����A����Ƃɂ������̃h�������i�}�s�b�`�ȃh�������E�~������Ď蓖�ł��Ă��Ȃ��A����Ƃ���ʔ����j�A�F���E�I�ȉ~���ٔF�ϑ��i��؍������͂���܂ő����̋}���ȉ~���ɂ��āu�f7�̍��ӂɉ����ċٖ��Ȉӎv�a�ʂ�}���Ă����v�Ƃ̋����p������܂��Ă��܂������A����̂f7���������Łu�בւ̈���v�͐��荞�܂ꂸ�����E�I�ȉ~���ٔF���~�ƕ����ĊJ���X�N�j�ȂǁA�h���~����̏㏸��A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h�����E�~���g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B

���A���T�͓��{�T�C�h�ł�4/27�[28 �ɗ\�肳��Ă��������Z�����ɒ��ڂ��W�܂�܂��B���ɓW�]���|�[�g�̒��ŕ������ʂ��������グ����̂��ۂ��A���c����ق��L�҉�ő����̉~���ɂ��Ăǂ̂悤�ȃX�^���X�������̂��ɂ��Ďs��̊S���W�܂��Ă��܂��B�܂��A�č��T�C�h�ł�4/28�ɔ��\�����đ�1�l����GDP����l��A4/29�̕�3��PCE�f�t���[�^�ɒ��ڂ��W�܂�܂��BGDP����l�APCE�f�t���[�^���Ɏs��\�z�����錋�ʂƂȂ�ꍇ�ɂ́A�Ď�v�����w���㏸�ƕĒ��������㏸���g�ݍ��킳�邱�Ƃ���A�h���~�ɂ͋����㏸���͂��������̂Ɛ��@����܂��i�{�����u���b�N�A�E�g���Ԃɓ˓����邽�߁A���T�͕ē��ǎ҃C�x���g���Ȃ��j�B���E�I�ȉ~���ٔF�X�^���X�����炩�ƂȂ钆�A���T���A�b�v�T�C�h���X�N�ɒ��ӂ�v���鎞�ԑт����������ł��i�S���I�ߖ�130.00�˔j�����������˒������j�B

���T�̗\�z�����W�iUSDJPY�j�F127.00�[131.00

�����[���h�����ꁄ

���[���h������͏T�㔼�ɂ����Ĉꎞ1.0937�i4/11�ȗ��̍��l���j�܂ŏ�l��L�����A4/11���l1.0951���o�b�N�ɐL�єY�ނƁA�T���ɂ����čĂсA���߈��l���ƂȂ�1.0757�܂Ŕ������܂����B��l�g���C�Ɏ��s�������Ƃ�A��v�e�N�j�J���|�C���g�������݃��[�\�N���̏㑤�Ɉʒu���Ă��邱�Ɓi����ɕ����̃��W�X�^���X�|�C���g���T���Ă��邱�Ɓj�A��������V�O�i�������������ڋύt�\�O���t�]��A�ړ����ϐ��̃p�[�t�F�N�g�I�[�_�[���������Ă��邱�ƂȂǂ܂���ƁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂Ďア�v�Ɣ��f�ł��܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A�E�E�N���C�i������n���w�I���X�N�̌p���i���V�A�R���E�N���C�i�쓌���̓s�s�}���E�|���̏�����錾�B5/9��X�f�[�Ɍ����Đ틵����i�ƈ�������Ƃ̌x�����j��A

�A��L�@��w�i�Ƃ������B�o�ς̐�s���s�������i���B�e���ɂ��ΘI���ً��������B���ɂ�����G�l���M�[�s���ƃC���t���V�i���X�N�����B�o�ςւ̉��������́j�A�B��FRB�ɂ��^�J�h�X�Ίϑ��i�啝�A�����グ�Ƒ����o�����X�V�[�g�k���̑g�ݍ��킹�j�A�C���ċ��Z����̕������̈Ⴂ�iECB�ɂ�闘�グ�͔N3��܂ł��D�荞�ݍς݁��X�Ȃ闘�グ��D�荞�܂Ȃ����胆�[�������ł̔����͌���I�j�ȂǁA���[���h������̉�����A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A���[������E�h�������g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��4/24�ɗ\�肳��Ă���t�����X�哝�̑I�̌��I���[�i�}�N������vs���y�����j��A���B���ǎҔ����i�t�����X����r�������h�K���[���فA�x���M�[����E���V�����قȂǁj�A�h�C�c4��IFO�i���w���A���[����4������ҕ����w���Ȃǂɒ��ڂ��W�܂�܂��B

�t�����X�哝�̑I�Ń��y�������t�]���鎖�ԂƂȂ�A�t�����X�̐��Ǖs�������̍��܂��ʂ��ă��[���h���ɉ��������͂������W�J���z�肳��܂��B����A���B���ǎ҂��^�J�h�I�Ȕ�����A���B�o�ώw�W���s��\�z������ꍇ�ɂ́A�ꎞ�I�Ƀ��[�������Ŕ�������\����������̂́A�s��͊���ECB�ɂ��N�����グ��3����x�D�荞��ł��邽�߁A���������������i�X�Ȃ闘�グ��D�荞�ށj���e�ɂȂ�Ȃ�����A���[�������ɂ͌q����Ȃ��Ɨ\�z����܂��B���T�̓��[���h���̉������X�N�Ɍx�����K�v�ł��傤�i4/14�ɋL�^������2�N�Ԃ���l1.0758����������W�J��z��j�B

���T�̗\�z�����W�iEURUSD�j�F1.0550�|1.0950

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.10.30

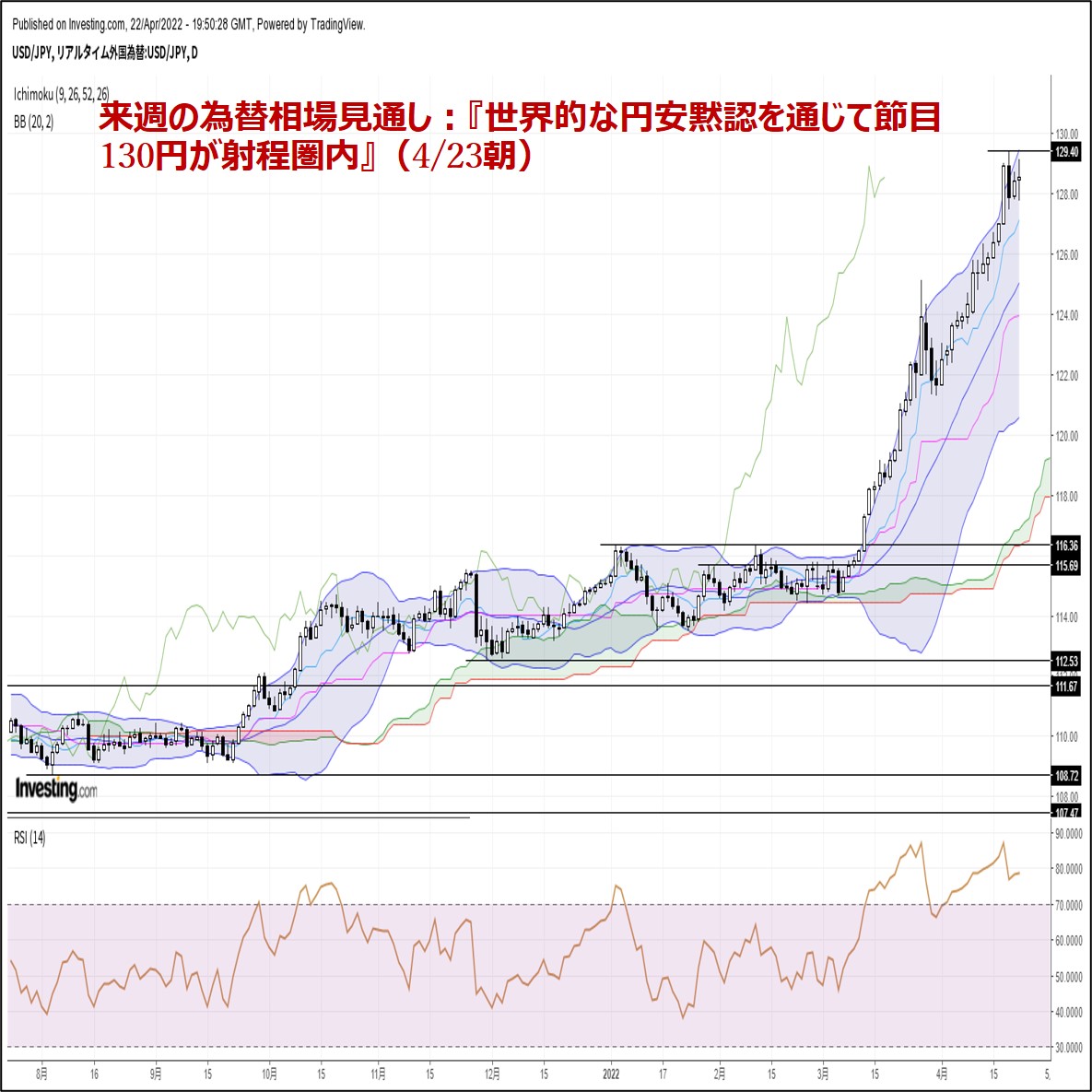

�h���~�@��{�͖����ȍ~�̍ޗ��ɂ�݁A�����W������i10/30�[�j

�����s��̓����W����B153�~��O���A40�|�C���g�قǂ̏������������B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.10.30

�h���~�A153�~��O���ŕ������Ɍ����铮�� (10/30�ߑO)

30���ߑO�̓����s��Ńh���~��153�~��O���ł̂��ݍ����ɏI�n�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.10.30

�h���~���ʂ��@�O�@�I��̉~���ꕞ�A153�~�䒆�S�ŝ��ݍ����i24/10/30�j

�h���~��28���̍��������W���ň�i����Ԃ��ێ����Đ��ڂ��Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.04.25

�h���~���ʂ��@130�~�悹�ւ��T�d�A���l��グ��̒�グ����ێ��ł��邩�����i�T��S����4�T�j

129�~����ێ��ł����ɏT���I�������̂́A3���㔼����̏㏸�g�����h���ێ����Ă���A4��28���̓�����Z�������\��҂��Ȃ�������l�X�V�������ʒu���ƂȂ��Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.04.22

�u���ċ�������v�x���̓������B�h����l�͏d����(4/22�[)

22���̓����s��̓h�����������B�I�Ղɂ����ăh�����肪�f���I�ɎU�������ƁA�ꎞ128�~������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B