��FOMC�����C���C�x���g�B�e�[�p�����O�ϑ��ĔR�Ȃ邩

�Z���T�̃h���~�O�T���̌ٗp���v�s�Ⴆ�̗]�g�ŏT����109.18�܂ʼn���

�Z���̌��CPI�̏㏸�ƃe�[�p�����O�ϑ��ĔR�A���[���ł̃h���������͂ɏT���ɂ���109.85�܂Ŕ���

�Z���[���h��ECB�̃e�[�p�����O�ϑ��ɏT���ɂ���1.2219�܂ŏ㏸

�ZECB������̓e�[�p�����O�ϑ���R�A�T���ɂ���1.2093�܂ʼn����A����������1.21���

�Z�h���~�e�N�j�J���̒n�����������l�]�n�͌���I

�Z���T�͕�FOMC�A�C���t�����ʂ��A�h�b�g�v���b�g�̔z�u�ɒ���

�Z���ɂ��ă���]��k�A������Z�������C�x���g�ڔ�����

�Z���T�̗\�z�����W�iUSDJPY�j�F108.50�[111.00�A�iEURUSD�j�F1.1975�|1.2225

���T�̃��r���[�i6/7�|6/11�j

���h���~���ꁄ

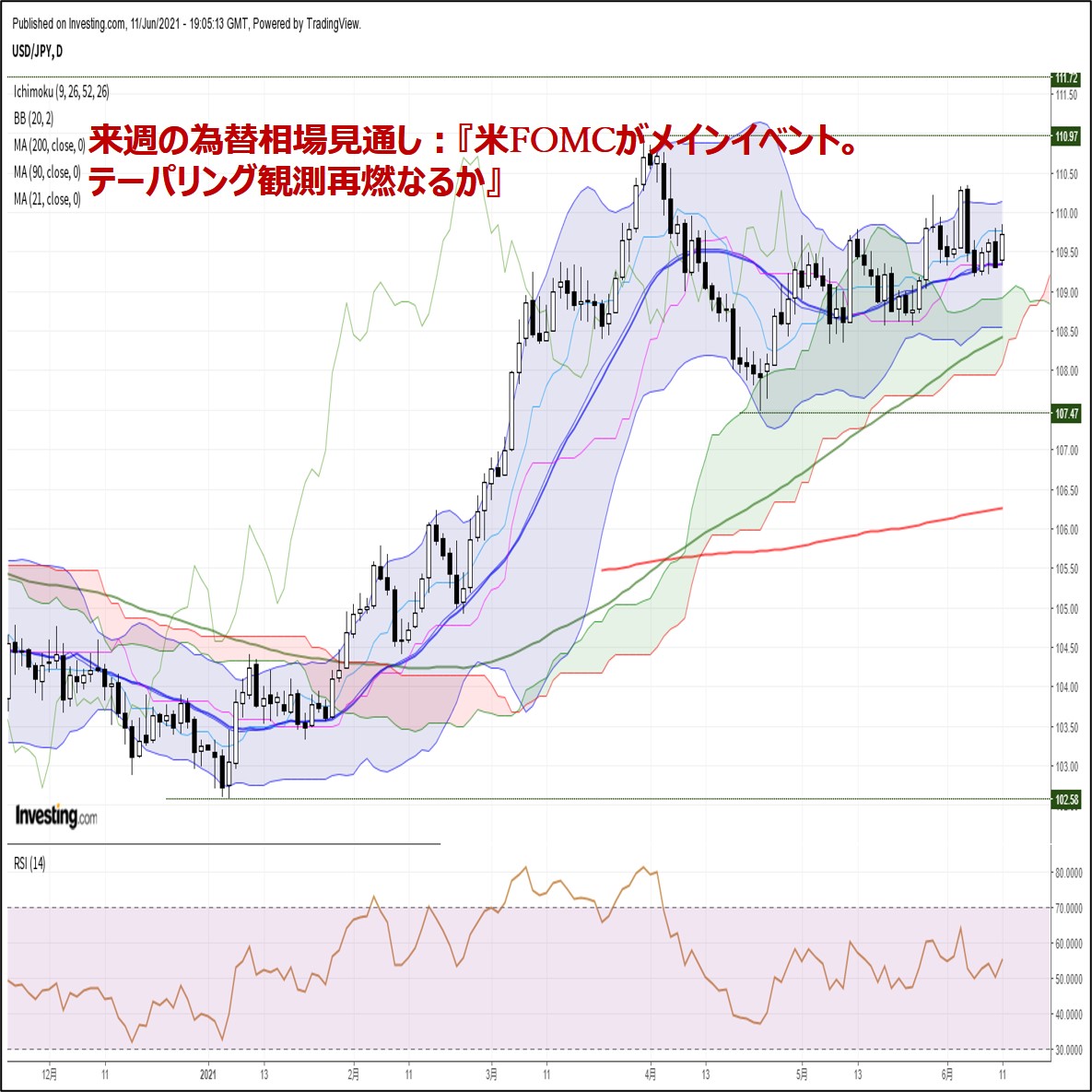

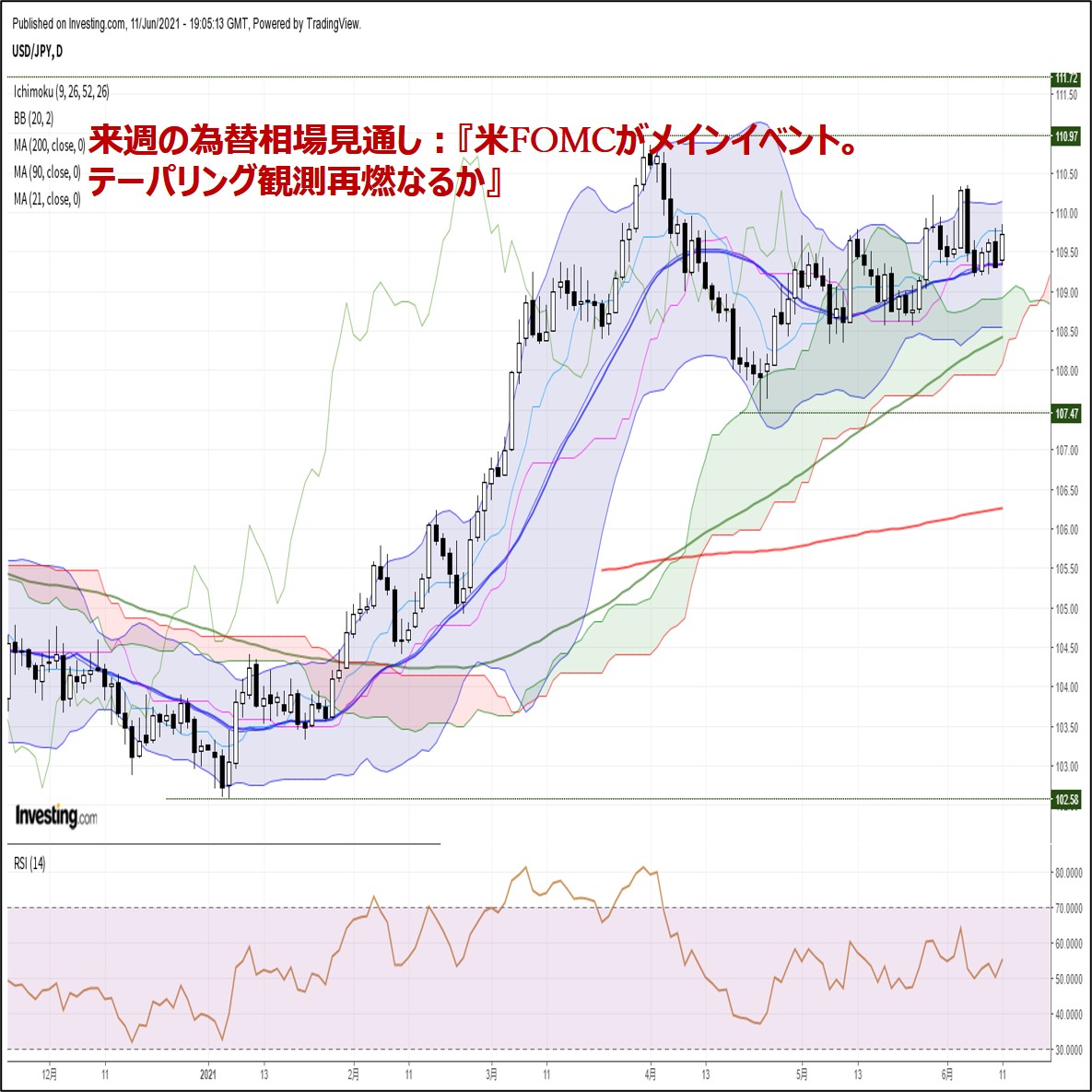

���T�̃h���~����iUSDJPY�j�́A�T��109.51�Ŋ��t������A�@��T�����j���ɔ��\���ꂽ�Ⴆ�Ȃ��Čٗp���v��̃h������̗���i�đ����e�[�p�����O�ϑ���ށ��Ē��������ቺ���ăh������j��A�A��l�̏d�������C�����Z���̌��蔄��A�B��T6/3�ɔ��\���ꂽ�u���V�A���{�n�t�@���h�ł��鍑����������̃h�����Ď��Y�ۗ̕L�����[���ɂ��A���[����l�����A���ɃV�t�g����v�u���Y�\���̕ύX�͍���1�����ȓ��Ɏ��{�\��v�Ƃ̔������d�ƂȂ�A�T�����C�O���ԂɁA5/27�ȗ��ƂȂ���l109.18�܂ʼn������܂����B

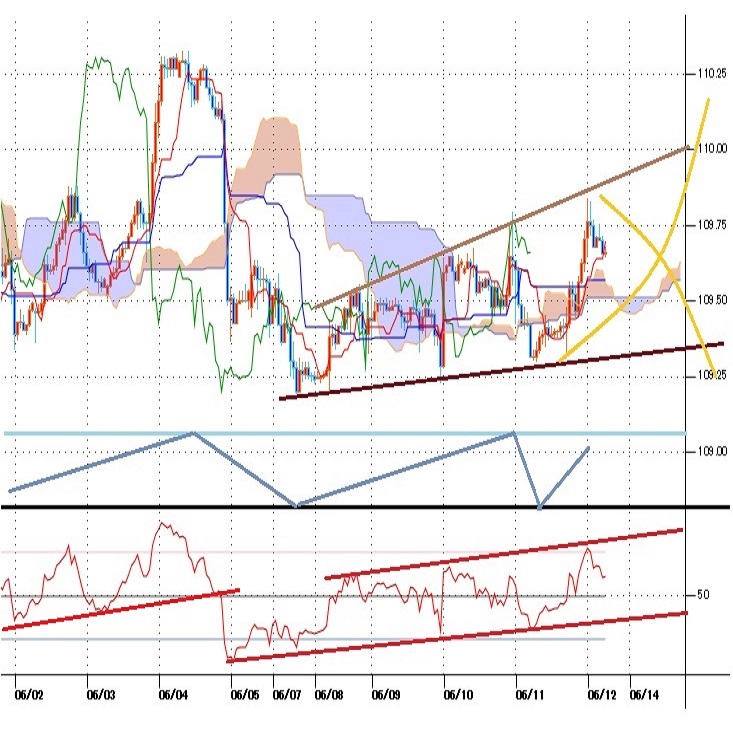

�������A��ڋύt�\����ɑ�����j�܂��ƁA�C�d�v�C�x���g�iECB�������ď���ҕ����w���A6/15�[6/16��FOMC�A6/17�[6/18�̓�����Z�����j���T�����|�W�V����������A�D��5������ҕ����w���i����5.0%�A�\�z4.7%�A�O��4.2���A���O�N������j����сA�E���R�A�w���i����3.8%�A�\�z3.4%�A�O��3.0%�A���O�N������j�̐L�ї��㏸�A�F��L�D�E��w�i�Ƃ����đ����e�[�p�����O�ϑ��̍ĔR�i�ăC���t�����O���Ē��������̒ቺ���k�����ăh�����B��10�N�����͕Čٗp���v�O�ɋL�^����1.63%����1.43%�}�ቺ������A1.46%�։��������k���j�A�G���[���ł̃h���������́iECB�������̃��[������E�h�������j���x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l�ƂȂ�109.85�܂Ŕ������܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����6/12�ߑO4��40�����݁j�ł�109.70�ߕӂŐ��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.2168�Ŋ��t������A�@���B���ɂ�����V�^�R���i�E�C���X�̏I�����҂�A�A��L�@��w�i�Ƃ���ECB�ɂ�鍪�����e�[�p�����O�ϑ��iECB��������T�����x�����j�A�B��T�����j���ɔ��\���ꂽ�ᒲ�ȕČٗp���v��̃h������̗���i�đ����e�[�p�����O�ϑ���ށ��Ē��������ቺ���ăh������j���x���ޗ��ƂȂ�A�T���ɂ����āA�T�ԍ��l1.2219�܂ŏ㏸���܂����B

�������A6/2���l1.2227���o�b�N�ɐL�єY�ނƁA�C��5������ҕ����w�����s��\�z�����������Ƃɔ����h���������́i�Ē��������ቺ�Ɏ��~�߂�������A���̌�㏸�ɓ]�������Ɓj��A�DECB������ɂČ��s�̋��Z�������u���ꂽ���Ƃɔ������[�����舳�́iECB�͐�������𐘂��u���Ƌ��ɁA�p���f�~�b�N�ً}�w���v���O����PEPP�̍w���K�͂����s�����ɗ��߂邱�Ƃ�����B���K���hECB���ق��A�uPEPP�I���c�_�͎��������v�ƈ�R�B�s��ł́AECB�ɂ�鑁���e�[�p�����O�ϑ���ނ�w�i�Ƀ��[�����肪�������B�A���A���[�����i�C���ʂ��ɂ��ẮA2021�N��4.0����4.6%�A2022�N��4.1%��4.7%�ւ��ꂼ�����C���j���d�ƂȂ�A�T���ɂ�����5/14�ȗ��A��1�����Ԃ���l�ƂȂ�1.2093�܂Ŕ������܂����B�����ɂ����ď�����������߂�͓݂��A�{�e���M���_�i���{����6/12�ߑO4��40�����݁j�ł́A1.2107�ߕӂŐ��ڂ��Ă���܂��B

���T�̌��ʂ��i6/14�|6/18�j

���h���~���ꁄ

�h���~��6/4�ɋL�^������2�����Ԃ荂�l110.34���g�b�v�ɔ����ɓ]����ƁA���T���ɂ����Ĉꎞ109.18�܂ʼn������܂����B�������A���������V�O�i������������O���D�]���p�����Ă��邱�ƁA�_�E���T�C�h�ɋ��͂Ȏx���тƂ��Ĉӎ�������ڋύt�\�_������T���Ă��邱�ƁA�_�E���_�ɂ�����㏸�g�����h���p�����Ă��邱�Ɓi��l�Ɖ��l���ɐ�グ��W�J�B5/25�ɋL�^�������l108.57���������Ȃ�����A�㏸�g�����h�͌p���j�Ȃǂ܂���ƁA�e�N�j�J���I�Ɍ��āA���l�]�n�͌���I�Ɣ��f�ł��܂��i�����A�T���ɂ�����109.85�܂Ŏ��������W�J�Ɂj�B

�����������A���T��6/15�|6/16�ɗ\�肳��Ă����FOMC�ɒ��ڂ��W�܂�܂��i���{����6/17�̌ߑO3����FOMC���������Summary of Economic Projections�����\�B��3��30������p�E�G��FRB�c���L�҉�j�B6/4�̕Čٗp���v���ĕđ����e�[�p�����O�ϑ��͂ЂƂ܂���ނ��܂������A6/10�̕ď���ҕ����w�����s��\�z�����������ƂŁA�đ����e�[�p�����O�ϑ����ĕ��サ����܂��BFOMC�ɂ����钍�ڃ|�C���g�͈ȉ�2�ƍl���Ă���܂��B��ڂ�Summary of Economic Projections�ɂ�����C���t�����ʂ��̍��ځBFRB���ǎ҂͍ĎO�ɂ킽��u�C���t�����X�N�͈ꎞ�I�v�Ƃ̌������q�ׂĂ��܂����A2022�N�̃C���t�����ʂ��������グ��ꂽ�ꍇ�AFRB���ǎ҂̂���܂ł̔����Ƃ̕s��v���o�Ă��邱�Ƃ���A�s��Q���҂́u�����e�[�p�����O�̃V�O�i���v�Ɖ��߂���\���������ł��傤�B

��ڂ�Summary of Economic Projections�ɂ�����h�b�g�v���b�g�̔z�u�B�O��3�����_�ł�2022�N���܂ł̗��グ���[�҂�4���A2023�N���܂ł̗��グ���[�҂�7���ł������A�����̐l�����������邩�ۂ��A���d���ϒl�������グ���邩�ۂ��ɒ��ڂ��W�܂�܂��B�l������d���ϒl�����������ꍇ�A�s��Q���҂́u�����e�[�p�����O�̃V�O�i���v�Ƒ����邱�Ƃ���A8���W���N�\���z�[���ł̃e�[�p�����O�錾��12����ł̃e�[�p�����O�J�n�Ƃ������V�i���I�����サ�A�Ē��������㏸���ăh�����̌o�H�Ńh���~����̏㏸�Ɍq����W�J���z�肳��܂��B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��i6/4�ɋL�^�������ߍ��l110.34�������V�i���I��z��j�B���A���T�́AFOMC�ȊO�ɂ��A6/15�ɗ\�肳��Ă����5���������㍂��A6/16�̕ĘI��]��k�i6/3�Ƀ��V�A���{�n�t�@���h�ł��鍑������������h�����Ď��Y�ۗ̕L�����[���ɂ��邱�Ƃ\���Ă���ׁA�W���P�Ȃ�h���̔����߂��v���A�W�����Ȃ�h������v���Ƃ��Čx���j�A6/17�[6/18�̓�����Z�����ȂǁA���ڃC�x���g�ڔ������ƂȂ�ׁA�{���e�B���e�B�̊g��ɒ��ӂ��K�v�ł��傤�B

���T�̗\�z�����W�iUSDJPY�j�F108.50�[111.00

�����[���h�����ꁄ

���[���h�������5/25�ɋL�^������4�������Ԃ荂�l1.2267���g�b�v�ɔ����ɓ]����ƁA���T���ɂ����āA��1�����Ԃ���l�ƂȂ�1.2093�܂ŋ}�����܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h������������ȂǁA�e�N�j�J���I�Ɍ��āA�Z���I�ȉ������X�N���x������܂��i�����T�͒x�s����26���O�̃��[�\�N���ڐG��A��ڋύt�\�]�����̊����������ʂ��āA���������V�O�i������������O���D�]���I������\����j�B�ڐ�́A�_�E���T�C�h�ɍT����90���ړ����ϐ��i1.2037�j��A��ڋύt�\�_����i1.2000�j�A200���ړ����ϐ��i1.1991�j�A5/5�ɋL�^�������߈��l�i1.1985�j�������V�i���I���z�肳��܂��i����5/5���l1.1985�����������ꍇ�A�_�E���_�ɂ�����㏸�g�����h����Œn��������i�ƈ������鋰��j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@ECB�ɂ�鑁���e�[�p�����O�ϑ��̌�ށi���K���h���ق��e�[�p�����O�c�_�J�n�͎��������Ƃ̃X�^���X��ς����j��A�AECB�ɂ�郆�[���������̎v�f�A�B�ăC���t�����O�ɒ[�����������e�[�p�����O�ϑ��i6/15�|6/16�̕�FOMC�ւ̌x�����j�A�C�k�A�C�������h������pEU�Ԃ̏Փ˃��X�N�i�p���̖k�A�C�������h�̒ʏ����������āA�p����EU�͂��ꂼ�ꋭ�d���������6/17�ɗ\�肳��Ă��郆�[������������ւ̌x�����j�ȂǁA���[���h���̉������ӎ�������ޗ�����������܂��B

�ȏ�̒ʂ�A���[���h������́A�e�N�j�J���I�ɂ��t�@���_�����^���Y�I�ɂ��A�������X�N���x������܂��B���B���̌o�σC�x���g�i6/14�̃��[����4���z�H�Ɛ��Y��A6/17��EU�V�ԓo�^�䐔�Ȃǁj��A���B���ǎҔ����i6/14�̃V���i�[�x��ECB�ꖱ�����u���A6/15�̃t�@�C�������h����[�����ٍu���A�p�l�b�^ECB�ꖱ�����u���A�I�[�X�g���A����z���c�}�����ٍu���A6/17�̃t�����X����r�������h�K���[���ٍu���A�C�^���A����r�X�R���ٍu���Ȃǁj�A��FOMC�̌��ʂ��ɂ݂Ȃ�����A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��B

���T�̗\�z�����W�iEURUSD�j�F1.1975�|1.2225

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.09.06

�����s��̃h����142�~��ɓ˓��A�Čٗp���v���\�ŏ㉺�ɐU���n�����͕K����(24/9/6)

�������ԁi���{����8������15���j�̃h���E�~�́A�Čٗp���v�ւ̌x��������s�����{��������ꂽ���Ƃʼn~���h�������i�݁A142�~41�K�܂Ńh���͔���ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.09.06

�h���~�@8�����l�����E���ɁA�h�������ɂ�����(9/6�[)

�����s��̓h������i���B�I�Ղɂ����ăh�����肪�����ޓW�J�ƂȂ�A�O�����l�������ƈꎞ142.25�~���x���B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.09.06

�h���~���ʂ��@�Čo�ώw�W���痐�����A3�c�Ɠ��A���A����8��15���ȍ~�̈��l�X�V(24/9/6)

�h�������i�s���Ă������A6����̕�8���ٗp���v���T����5����͏��g���Ȃ���T�d�ȓ����ɗ��܂�����ۂ��B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.06.14

�h���~���ʂ��@�Ē��������͑啝�ቺ�̂܂܂����h�����Ɂi�T��6����2�T�j

6��7���ȍ~�̓W�J��60�����Ō���u���l�x����������オ��A��l��R������オ�郌���W�g���^�̋t�O�p���������v�̗l���ł�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.06.11

�h��/�~�̓����W������ꂸ�A�������p����(6/11�[)

11���̓����s��͂قډ������ځB�킸��15�|�C���g���x�̃����W����ŁA���ӂ炵�����ӂ͂قڂ��������Ȃ������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B