ドル円見通し 米長期債利回りは大幅低下のままだがドル高に

〇先週のドル円雇用統計不冴えの余波続き7日深夜に109.17まで値を下げる

〇その後は新たな安値更新を回避し、10日米CPIが強かったことで109.79まで一旦上昇するも乱高下

〇11日夜には米長期金利低下の中、109.83まで高値を切り上げる場面も

〇今後のドルは6/15-16のFOMCでの今後の金融政策の行方を示唆するコメント次第か

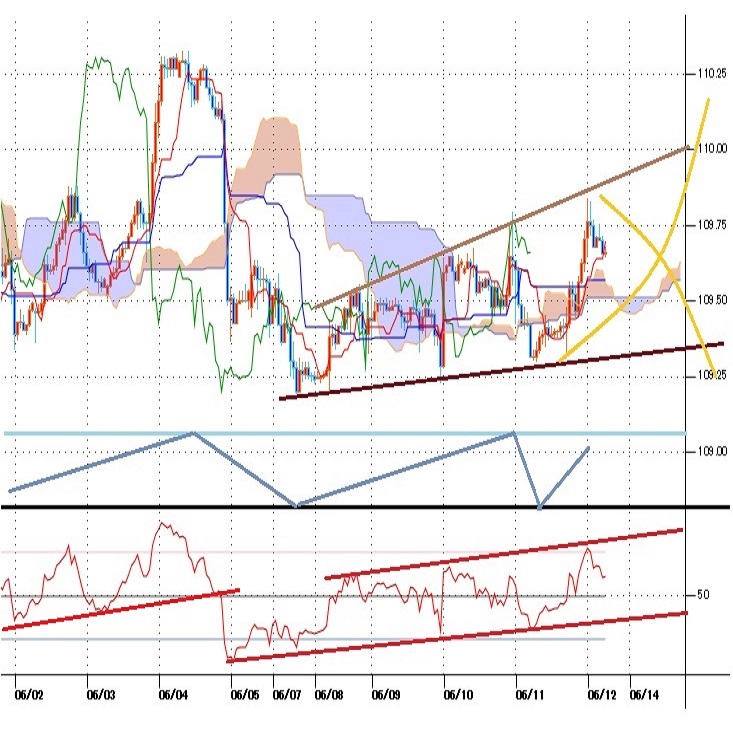

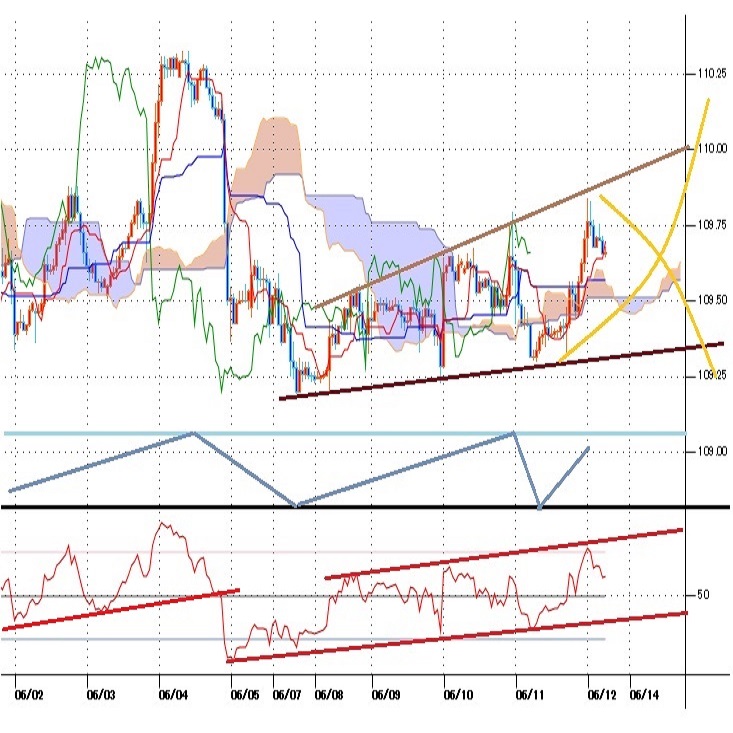

〇ドル円現状は6/7安値109.17を起点とするレンジ拡張型逆三角持ち合いの様相

〇6/17未明のFOMC結果、議長会見を経て上放れまたは下放れを試すか

〇109.50以上か割り込んでも切り返すうちは110円前後を目指しFOMC後は110.33、110.50越えを目指す

〇109.50割れから続落の場合109.30台序盤を試し、109.17割れの場合には108.50-80を目指す流れか

【概況】

ドル円は6月4日夜の米雇用統計がさえなかったことによる下落基調を続けて7日深夜には109.17円まで安値を切り下げて6月4日朝への上昇起点となった6月1日午前安値109.31円も割り込んだ。その後は新たな安値更新を回避し、6月9日夜の反落時も109.21円までで下げ止まり10日夜の米5月消費者物価上昇率発表待ちとなっていた。

米5月消費者物価上昇率は予想以上に上ブレしたものの前月比は4月から伸びが鈍化したこともあり発表直後にいったん109.79円まで上昇して6月7日深夜安値以降の高値を更新したものの早々にドル安に転じて11日早朝には109.29円まで反落した。だが、ここでも6月7日深夜安値と9日夜安値を結ぶやや右肩上がりの下値支持線を維持して持ち直し、11日夜にはドル高がぶり返す動きとなったことで深夜に109.83円まで高値を切り上げた。米連銀がこれまで繰り返してきたように、インフレの上ブレは景気回復途中における需給ギャップによる一時的なもので、雇用は回復しているもののパンデミック前の水準には程遠い状況であり、インフレ率が今後は伸びが鈍化してゆく予想を踏まえて米連銀は雇用回復まで金融緩和政策を続ける、という状況認識が為替市場にも織り込まれてきたことで為替市場の反応も徐々に冷静なものに変わってきたことを示す結果となった。

6月7日以降の展開は60分足で見れば「下値支持線がやや切り上がり、上値抵抗線が切り上がるレンジ拡張型の逆三角持ち合い」の様相でもある。

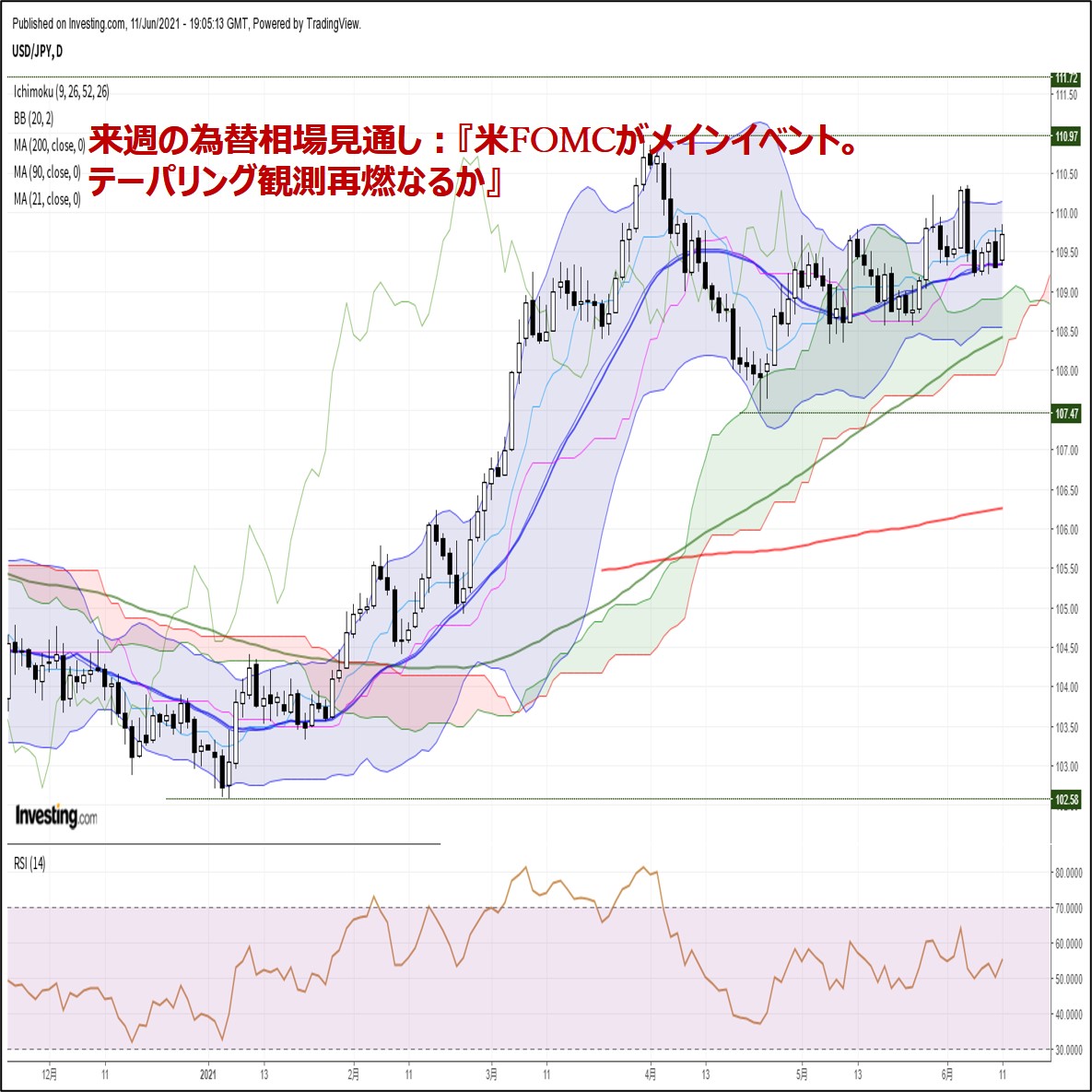

日足においては4月23日底以降、5月7日、5月25日と底上げをしつつ5月3日、5月13日、6月4日と高値を切り上げるジグザグ型の上昇基調を維持しての展開であり、52日移動平均に絡んだ水準で下げ止まりを繰り返しているところだ。

【米長期債利回り大幅低下でも欧州各国長期債利回りも大幅低下でドル高】

米10年債利回りは6月8日には1.51%、9日には1.47%、10日には1.43%へ低下、11日も一時1.42%まで低下を続けた。5月7日の米4月雇用統計がさえなかったことで一時的に急落した時の1.46%を割り込み、3月30日に1.77%を付けたところからの低下基調が一段と鮮明になった。しかし為替市場ではこれほど米10年債利回りが低下したにもかかわらずドル安へはさほど進まずに週末はかえってドル全面高の様相となった。

ユーロドルは10日の米CPI発表とECB金融政策発表が重なったところで乱高下した後の11日は1.210ドル割れへ大幅下落となり6月4日の米雇用統計発表から急騰する前の安値を割り込んだ。ポンドドルは6月10日夜の反騰前の安値を割り込まなかったものの6月3日以降の壁となっている1.420ドルに届かずに失速して底割れへの余裕が乏しくなった。豪ドル米ドルも6月11日夕刻に6月4日安値以降の高値を切り上げたものの深夜への急落で上昇幅の半値以上を解消した。

米長期債利回りが大幅低下しても、同様に欧州主要国の長期債利回りも大幅低下している。6月10日のECBが長期的な金融緩和姿勢を継続したことも影響しているが、米長期債利回りが単独で顕著な低下に入れば当然ながらドル全面安となるべきだが、独、仏、英、豪、NZ等の長期債利回りも大幅低下してくると却ってドル買い材料に変わってくる。

メジャー通貨の加重平均であるドル指数は5月25日に89.53まで低下して1月6日安値89.21へ迫ったが、底割れを回避してやや戻しているため、両安値でダブル底を付けた可能性がある。ドル指数と逆相関のユーロドルは5月25日高値1.2266ドルから下落に転じて6月11日に安値を切り下げたが、1月6日高値1.2349ドルとのダブルトップを形成しての下落期入りとなっている印象がある。ポンドドルも6月1日に2月24日高値をわずかに超えたところからは失速して上値が重くなり、豪ドル米ドルは5月10日へ戻したところでは2月25日高値に届かずに失速基調にある。これら全般にみられることは中勢レベルのドル安感の一巡であり、そのことがドル円の上昇基調をジグザグのブレを含みながらも継続させていると思われる。

6月15-16日には米FOMCがある。そこで前回会合よりもよりタカ派的で量的緩和縮小開始への布石がなされて年内にも開始される可能性が出てくるようだと、米長期債利回りが再び上昇し、他の主要国の長期債利回りもつられて上昇したとしてもドル高感が強まる可能性がある。前回並みでさほどドル高を刺激しないものであっても、8月のジャクソンホール会合でのパウエル米連銀議長講演でタカ派的なスタンスの変更が示唆される可能性が意識されればドル高へ傾斜しやすくなるのではないかと思われる。

【ジグザグ型の上昇基調を維持しつつFOMCへ向かう】

米10年債利回りは3月30日の1.77%をピークに二段下げ型で6月11日には1.42%台へ低下したが、4月23日以降は米10年債利回り低下局面では売り圧力もかかりつつも安値を切り上げて高値も切り上げる上昇基調を維持している。ドル円の上昇が本格化したのは1月6日安値からだが、米10年債利回りが年初に1.0%を超えるまでは利回り上昇には鈍感な展開で円高ドル安傾向をたどってきたものの、1.0%を超えたところからは無視できなくなって上昇に転じた。このため、現在の米10年債利回り低下も、まだ年初と比較すれば相当に高い水準にあること、米連銀の量的緩和縮小が先送りされているとしてもいずれは始まるであろうことを踏まえれば、ドル円も多少の調整安を消化しつつも4月23日安値からのジグザグ上昇を継続して3月31日高値110.96円を試しに向かってもよいのではないかと考える。

以上を踏まえて、当面のポイントを示す

(1)現状は6月7日夜安値を起点としてやや右肩上がりの展開で下値支持線がほぼ1直線となるレンジ拡張型の逆三角持ち合いの様相と考え、当面はこの持ち合いにおける抵抗線、支持線を試しつつ騰落を繰り返し、6月17日未明のFOMC声明発表と議長会見から持ち合い上放れないしは下放れを試す流れと考える。

(2)109.50円以上での推移か一時的に割り込んでも切り返すうちは上向きとして110円前後を目指すとみる。FOMC後に上昇基調なら6月4日高値110.33円、さらに110.50円超えを目指す可能性もあるとみる。

(3)109.50円割れから続落の場合は持ち合いの支持線が来る109.30円台序盤を試すとみるが、11日早朝安値109.29円を割り込まないうちは底上げ基調の維持としてその後の上昇で戻り高値切り上げへ向かうとみる。ただし109.29円を割り込んで続落に入る場合、特にFOMC後に下落反応の場合は6月7日深夜安値109.17円試しとし、底割れの場合は108円台中後半(108.80円から108.50円)を目指す流れと考える。(了)<13日17:40執筆>

【当面の主な予定】

6/14(月)

休場、中国、香港、オーストラリア

北大西洋条約機構NATO首脳会議(ブリュッセル)

13:30 (日) 4月 鉱工業生産・確報値 前月比 (速報 2.5%)

13:30 (日) 4月 鉱工業生産・確報値 前年同月比 (速報 15.4%)

13:30 (日) 4月 設備稼働率 前月比 (3月 5.6%)

18:00 (欧) 4月 鉱工業生産 前月比 (3月 0.1%、様相 0.4%)

18:00 (欧) 4月 鉱工業生産 前年同月比 (3月 10.9%、予想 37.4%)

22:00 (英) ベイリー英中銀(BOE)総裁、企業財務関連会合に参加

22:00 (欧) シュナーベルECB理事、講演

6/15(火)

米連邦公開市場委員会(FOMC)1日目

米・EU首脳会議(ブリュッセル)

10:30 (豪) 1-3月期 住宅価格指数 前期比 (10-12月 3.0%、予想 5.5%)

10:30 (豪) 1-3月期 住宅価格指数 前年同期比 (10-12月 3.6%、予想 7.8%)

10:30 (豪) 豪準備銀行、金融政策会合議事要旨公表

13:30 (日) 4月 第三次産業活動指数 前月比 (3月 1.1%、予想 -0.5%)

15:00 (英) 5月 失業保険申請件数 (4月 -1.51万件)

15:00 (英) 5月 失業率 (4月 7.2%)

15:00 (英) 4月 失業率・ILO方式 (3月 4.8%、予想 4.7%)

15:00 (独) 5月 消費者物価指数改定値 前月比 (速報 0.5%)

15:00 (独) 5月 消費者物価指数改定値 前年同月比 (速報 2.5%)

18:00 (欧) 4月 貿易収支・季調済 (3月 130億ユーロ、予想 150億ユーロ)

18:00 (欧) 4月 貿易収支・季調前 (3月 158億ユーロ)

21:15 (英) ベイリー英中銀(BOE)総裁、発言

21:30 (米) 5月 生産者物価指数 前月比 (4月 0.6%、予想 0.5%)

21:30 (米) 5月 生産者物価指数 前年同月比 (4月 6.2%、予想 6.3%)

21:30 (米) 5月 生産者物価コア指数 前月比 (4月 0.7%、予想 0.5%)

21:30 (米) 5月 生産者物価コア指数 前年同月比 (4月 4.1%、予想 4.8%)

21:30 (米) 5月 小売売上高 前月比 (4月 0.0%、予想 -0.7%)

21:30 (米) 5月 小売売上高・除自動車 前月比 (4月 -0.8%、予想 0.4%)

21:30 (米) 6月 ニューヨーク連銀製造業景況指数 (5月 24.3、予想 22.0)

22:15 (米) 5月 鉱工業生産 前月比 (4月 0.7%、予想 0.6%)

22:15 (米) 5月 設備稼働率 (4月 74.9%、予想 75.0%)

21:15 (英) ベイリー英中銀総裁、講演

22:50 (欧) パネッタECB理事、講演

23:00 (米) 4月 企業在庫 前月比 (3月 0.3%、予想 -0.1%)

23:00 (米) 6月 NAHB住宅市場指数 (5月 83、予想 83)

26:00 (米) 財務省30年債入札

29:00 (米) 4月 対米証券投資 (3月 1464億ドル)

29:00 (米) 4月 対米証券投資・短期債除く (3月 2622億ドル)

6/16(水)

休場、南ア

米露首脳会談(ジュネーブ)

07:45 (NZ) 1-3月期 経常収支 (10-12月 -26.95億NZドル、予想 -23.50億NZドル)

08:50 (日) 5月 通関貿易収支・季調済 (4月 652億円、予想 2418億円)

08:50 (日) 5月 通関貿易収支・季調前 (4月 2553億円、予想 -900億円)

08:50 (日) 4月 機械受注 前月比 (3月 3.7%、予想 2.5%)

08:50 (日) 4月 機械受注 前年同月比 (3月 -2.0%、予想 8.0%)

11:00 (中) 5月 小売売上高 前年同月比 (4月 17.7%、予想 14.0%)

11:00 (中) 5月 鉱工業生産 前年同月比 (4月 9.8%、予想 9.2%)

15:00 (英) 5月 消費者物価指数 前月比 (4月 0.6%、予想 0.3%)

15:00 (英) 5月 消費者物価指数 前年同月比 (4月 1.5%、予想 1.8%)

15:00 (英) 5月 消費者物価コア指数 前年同月比 (4月 1.3%、予想 1.5%)

15:00 (英) 5月 小売物価指数 前月比 (4月 1.4%。予想 0.3%)

15:00 (英) 5月 小売物価指数 前年同月比 (4月 2.9%、予想 3.3%)

21:30 (米) 5月 住宅着工件数・年率換算件数 (4月 156.9万件、予想 164.0万件)

21:30 (米) 5月 住宅着工件数 前月比 (4月 -9.5%、予想 4.5%)

21:30 (米) 5月 建設許可件数・年率換算件数 (4月 176.0万件、予想 173.0万件)

21:30 (米) 5月 建設許可件数 前月比 (4月 0.3%、予想 -0.2%)

21:30 (米) 5月 輸入物価指数 前月比 (4月 0.7%、予想 0.8%)

21:30 (米) 5月 輸出物価指数 前月比 (4月 0.8%、予想 0.8%)

23:30 (米) EIA週間石油在庫統計

27:00 (米) 米連邦公開市場委員会(FOMC)、政策金利 (現行 0.00-0.25%、予想 0.00-0.25%)

27:30 (米) パウエル米連邦準備理事会(FRB)議長、定例記者会見

6/17(木)

日銀・金融政策決定会合 1日目

07:45 (NZ) 1-3月期 GDP 前期比 (10-12月 -1.0%、予想 0.5%)

07:45 (NZ) 1-3月期 GDP 前年同期比 (10-12月 -0.9%、予想 0.8%)

10:30 (豪) 5月 新規雇用者数 (4月 -3.06万人、予想 3.00万人)

10:30 (豪) 5月 失業率 (4月 5.5%、予想 5.5%)

16:30 (ス) スイス国立銀行 政策金利 (現行 -0.75%、予想 -0.75%)

18:00 (欧) 4月 建設支出 前月比 (3月 2.7%)

18:00 (欧) 4月 建設支出 前年同月比 (3月 18.3%)

18:00 (欧) 5月 消費者物価指数改定値 前年同月比 (速報 2.0%)

18:00 (欧) 5月 消費者物価コア指数改定値 前年同月比 (速報 0.9%)

20:00 (ト) トルコ中銀、政策金利 (現行 19.00%、予想 19.00%)

21:30 (米) 新規失業保険申請件数 (前週 37.6万件、予想 36.0万件)

21:30 (米) 失業保険継続受給者数 「前週 349.9万人、予想 342.1万人)

21:30 (米) 6月 フィラデルフィア連銀製造業景況指数 (5月 31.5、予想 31.0)

23:00 (米) 5月 コンファレンスボード景気先行指数 前月比 (4月 1.6%、予想 1.3%)

26:00 (米) 財務省3年債入札

26:00 (米) 財務省インフレ指数連動5年債入札

6/18(金)

未 定 (日) 日銀金融政策決定会合、政策金利 (現行 -0.10%、予想 -0.10%)

08:30 (日) 5月 全国消費者物価指数 前年同月比 (4月 -0.4%、予想 -0.2%)

08:30 (日) 5月 全国消費者物価指数・生鮮食品除く 前年同月比 (4月 -0.1%、予想 0.0%)

08:30 (日) 5月 全国消費者物価指数・生鮮食品エネルギー除く 前年同月比 (4月 -0.2%、予想 -0.3%)

15:00 (独) 5月 生産者物価指数 前月比 (4月 0.8%、予想 0.7%)

15:00 (英) 5月 小売売上高 前月比 (4月 9.2%、予想 1.6%)

15:00 (英) 5月 小売売上高 前年同月比 (4月 42.4%、予想 29.0%)

15:00 (英) 5月 小売売上高・除自動車 前月比 (4月 9.0%、予想 1.4%)

15:00 (英) 5月 小売売上高・除自動車 前年同月比 (4月 37.7%、予想 27.1%)

15:30 (日) 黒田東彦日銀総裁、定例記者会見

17:00 (欧) 4月 経常収支・季調済 (3月 178億ユーロ)

17:00 (欧) 4月 経常収支・季調前 (3月 310億ユーロ)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.06.14

先週は今年の週間ドル最小変動、米FOMC注目(週報6月第2週)

先週のドル/円相場は、レンジ取引。1週間を通した値動きはわずか66ポイントにとどまったが、これは今年の「週間最小変動幅」だった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.06.12

来週の為替相場見通し:『米FOMCがメインイベント。テーパリング観測再燃なるか』(6/12 朝)

ドル円は6/4に記録した約2ヵ月ぶり高値110.34をトップに反落に転じると、今週初にかけて一時109.18まで下落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。