100�~����͒ʉߓ_�B�h�����~����\�z����5�̗��R

�����P��́uFX���j�Ձv�̔N�ԑ���\�z�B��N�����̌������N���N�n�̑��ꂪ�I������������ŁA�uFX���j�Ձv�̎��M�҂̊F�l�ɔN�Ԃ̑��ꌩ�ʂ��������Ă��������Ă��܂��B���e�͓��X�̊C�O�s���A�h���~���[���̏T�����ʂ��������M���������Ă���Ɨt�I������̔N�ԗ\�z�B�~���h�����ł��B(�ҏW���j����

�͂��߂�

2020�N�́A�V�^�R���i�E�C���X�̊����g��i���E�I�ȃ��b�N�_�E���j����ăg�b�v�̓������i���{�ޔC�����A�C�A�g�����v���s�k���o�C�f���������j�A�ߋ��ő�K�͂̋��Z�ɘa�ƍ����o���A�����I�����s�b�N�ً̋}���~�A�������i�̃}�C�i�X���Ƃ��������j�I�����������������ɂ��W��炸�A�h���~����̒l���́A�킸��11�~���x�Ɏ��܂�܂����B

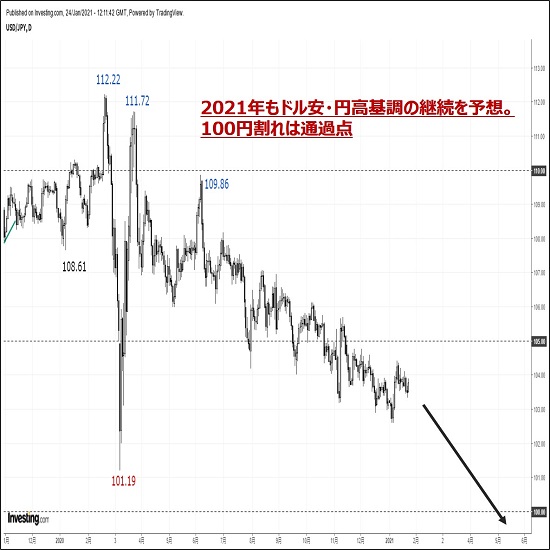

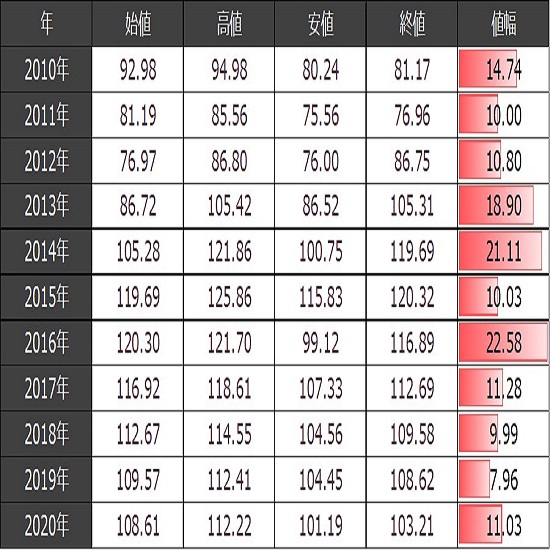

�}�\�P�F�h���~����̒���11�N�Ԃ̂S�{�l�ƔN�Ԓl���i���l�ƈ��l�̍��j

�ߋ�47�N�Ԃōł������l�����L�^�����O�N�i2019�N�j���͊�炩�{���e�B���e�B�����܂������A���{�~�y�ѓ����s��̃v���[���X�ቺ��A���p�x����̋}���A���X�N����E���X�N�I�D�ǖʂŃh���Ɖ~����������ɓ����K���i���X�N�I�D�̃h������E�~����A���X�N����̃h�������E�~�����j�A�{�M�ɂ�����o����x�̍\���ω��̉e���Ȃǂ���A�h���~����̒�{���e�B���e�B���̗����2021�N�ȍ~���������Z���傫���ƍl�����܂��B

��N�̃��r���[�i2020�N�j

2020�N�̃h���~����iUSDJPY�j�́A�N��108.61�Ŋ��t������A�@�č��E�C�����������Η�������]�܂Ȃ��p�������������Ƃɔ����n���w�I���X�N�̌�ށi�č��R�ɂ��\���C�}�j�i�ߊ��E�Q�ɒ[�����ْ��̊ɘa�j��A�A�č����Ȃɂ�钆���̈ב֑��썑�F��E�����i�Ē��W�̉��P���ҁj�A�B��1��ISM�����ƌi���w���̗ǍD�Ȍ��ʁA�C�������ǂɂ���K�͂ȗ����������i�����哱�̌i�C���x�����ҁ��O���[�o���ȃ��X�N�I�D���[�h�j���x���ޗ��ƂȂ�A2/20�ɔN�ԍ��l112.22�܂ŏ㏸���܂����B

�������A�D�V�^�R���i�E�C���X�̊����g���w�i�Ƀ��X�N������[�h���ĔR����ƁA�E���E�o�ς̈������O�iOECD�ɂ�鐢�E�o�ό��ʂ��̉����C���j��A�F��L�D�E��w�i�Ƃ������X�N�A�Z�b�g�̑�\���i�����ƐS�����}���Ɉ����������s��⏤�i���ꂪ�傫���l���ꂵ�A�ב֎s��ł̓��X�N����̉~�������E���j�A�GFRB�ɂ��ً}�������i�Ē��������̋}�ቺ���h������j���d�ƂȂ�A3/9�ɂ́A2016�N11/9�ȗ��A��3�N4�����Ԃ���l�ƂȂ�101.19�i�N�Ԉ��l�j�܂ŋ}�����܂����B

���̌�́A�H���Y���������v�̍��܂�����h���������́i���X�N����̉~�����ȏ�ɁA���X�N����̃h���������E���j��A�I��FRB�ɂ�閳�����ʓI�ɘa�̔��\�������X�N������[�h�̌�ށi�ʓI�ɘa�g�偨�ߏ藬��������ė����Ď�v�����w���㏸�����X�N�I�D���[�h���N���X�~�㏸���h���~�A�ꍂ�j�A�J�ė^��}���Q���h���K�͂̑�^�o�ϑ�ɍ��ӂ���Ƃ̊��Ҋ��i�č����Ԏ��g���D�荞�ޕĒ��������㏸���h�����j���x���ޗ��ƂȂ�A3/24�ɂ́A�ꎞ111.72�܂ŋ}���������ʂ������܂����i�͂��P������10�~�������āE10�~�߂��s��ȉ����ė�������j�B

�����Ƃ��A�N���ȍ~�́A�K�Ē��Η������i���`�j��w�i�Ƃ����n���w�I���X�N�̍ĔR��A�L�V�^�R���i�E�C���X�̑�2�g�E��3�g�����������E�o�ς̌������O�i���b�N�_�E���̒������j�A�M��FRB�ɂ��lj����Z�ɘa������v�f�i�Ē��������ቺ���h������̔g�y�o�H�ƁA�Ē��������ቺ���Ď�v�����w���㏸�����X�N�I�D�̃h������̔g�y�o�H�j���d�ƂȂ�A����103.21�܂Œl������Ẳz�N�ƂȂ��Ă���܂��i�h���w���͖�2�N�Ԃ�ᐅ���j�B

�}�\2�F2020�N�̃h���~����̓����`���[�g

���N�̌��ʂ��i2021�N�j

2021�N�̃h���~����iUSDJPY�j�́A�@�V�^�R���i�E�C���X�̊����g��A�A�~�̎��������㏸�A�B�č��Ŋg�傷��o�q�̐Ԏ��A�C��ʉݕăh���̃v���[���X�ቺ�A�D�č��̃e�[�p�����O�ϑ���w�i�ɁA�h�����E�~����������Ɨ\�z�������܂��B

�h���~�����v���@�F�V�^�R���i�E�C���X�̊����g��

�V�^�R���i�E�C���X�������ẮA��N3������5���ɂ����Ắu��1�g�v�A��N6������9���ɂ����Ắu��2�g�v���o�āA���݂́u��3�g�v�̐^�������ɍ����|�����Ă���܂��B���E�e���Ń��b�N�_�E�����ĊJ�����ȂǁA���N�`�����y�ɔ����y�σ��[�h�͉e����߂���܂��i�V�^�R���i�E�C���X�̑����������҂���ށj�B�����ł͊����͂�v�����������Ƃ����ψَ킪�g�傷��ȂǁA��4�g�A��5�g�q���郊�X�N���o�Ă��܂����B

�����������A�s��Q���҂Ɍx������Ă���̂��A���b�N�_�E���̒��������O�ł��B�h�C�c�A�M��s��1/18�A�u�����[�u���Ăщ������ꂽ�ꍇ�A�h�C�c�o�ς͑傫����ނ��鋰�ꂪ����v�Ƃ̌��O��\���܂����B���E�e���̐��{�E����ɂ���K�͍����o���A��K�͋��Z�ɘa�ɂ���āA�����܂Őh�����Ď����������Ă��鐢�E�o�ςł����A�R���i�V���b�N���璚�x1�N�A���悢�搳�O����}������ƌ��������ł��B

���X�N�I�t�ĊJ�̃^�C�~���O�Ƃ��ẮA��v���̃��b�N�_�E���������W������2�����{�����x������܂��i���{�ً̋}���Ԑ錾�����\���2/7�A�p���̃��b�N�_�E�������\���2/15�A�h�C�c�̃��b�N�_�E�������\���2/14�A�I�����_�̃��b�N�_�E�������\���2/9�j�B�������������肷�鍑�X���������ꍇ�A��N3���̃R���i�V���b�N���Ɠ��l�A���X�N�A�Z�b�g�����ʂ��āA���X�N����̉~�����������N�������X�N���z�肳��܂��i�����A�p���̃{���X�E�W�����\���̓��b�N�_�E�����č��܂ő����\����ے肹���j�B

�h���~�����v���A�F�{�M�̎��������㏸

����1/7�A��9�����Ԃ�ɋً}���Ԑ錾�߂��܂����i2020�N�t�ȗ�2�x�ځj�B�O�H�E��y�E���s�Y�Ƃ𒆐S�ɓ��{�o�ς̐�s���s���������L���钆�A�����������I�ɉ�������f�t�����X�N���ĔR������܂��B

�����A�����Ȃ�1/22�ɔ��\����2020�N�̏���ҕ����w���́A�ϓ��̑傫�����N�H�i�������x�[�X�őO�N�䁣0.2%�� 4�N�Ԃ�̃}�C�i�X���L�^���܂����B�܂��A1/14�ɓ��{��s�����\����2020�N12���̍�����ƕ������A�O�N�䁣2.0%��10�����A���̃}�C�i�X�ƂȂ�܂����B�����I�����s�b�N�̍ĉ������\����钆�A�f�t�����̗���͈�i�Ƌ��܂肻���ł��B

�h���~����͓��Ď��������i���j���Ƃ̑��֊W���������Ƃ���A�{�M�ɂ�����f�t�����̗���́A�u�~�̎��������㏸���~���v�̔g�y�o�H��ʂ��āA�h���~�����������������ʂ������炵�܂��B

�����������ia�j�����ڋ����ib�j�[�����㏸���ic�j

���f�t���ɂȂ�Ɓic�j���}�C�i�X�ɓ]���邱�ƂŁA�ia�j���㏸�B�ia�j�̏㏸�͉~���������炷���ʁB

�h���~�����v���B�F�č��Ŋg�傷��o�q�̐Ԏ�

���ڂ��ꂽ�đ哝�̑I�ł̓o�C�f�������������A�哝�́A��E���@�̑����h���S�Ė���}�Ő�߂�g���v���u���[���������܂����B�o�C�f���哝�̂�1/14�A1.9���h���i200���~�j�̐V�^�R���i�E�C���X��Ă\����ȂǁA�������o�C�f�m�~�N�X�̎n�����m�F����܂��B

�������A�����������̕����̗����ŁA�č��ł͒��X�Ɓu�o�q�̐Ԏ��v���g��𑱂��Ă��܂��B2020�N�x�̍����Ԏ��͉ߋ��ő�ƂȂ�3.1���h�����L�^���AGDP��15%�֖c��݂܂����B�o�C�f���V�����͍X�Ȃ�����o���Ɏ��g�ލ\���������Ă���A�����Ԏ��͍���������̈�r��H�邱�Ƃ��\�z����܂��B�����Ԏ��ƌo��Ԏ������Ɋg��𑱂���u�o�q�̐Ԏ��v�́A�h���̐M�F�ቺ��ʂ��āA�����Ƃ̃h���������i�Ɖ��������鋰�ꂪ����ׁA�\���I�ȃh������v���Ƃ��Ĉ��������x�����K�v�ł��傤�B

�h���~�����v���C�F��ʉ݃h���̃v���[���X�ቺ

�g�����v�đ哝�̏A�C��̖�4�N�Ԃɘj��ی��`�̌��ʁA�ăh���̃v���[���X�͑啝�ɒቺ���܂����B�o�C�f���V�哝�̂̓g�����v�����f�����H������̒E�p���u�����Ă��܂����A�v���[���X�ቺ�̗���͎~�܂�Ȃ��ƍl�����܂��B

�����A�u�ăh���̕s�M�C�x�����v���f�����Ƃ��Ē��ڂ����u���v�́A2016�N12���ɋL�^�������l1122.7�h������A2020�N8���ɂ́A2073.4�h���܂ŋ}�����܂����i�{84.6���j�B�܂��A���Ƌ��ɁA�ăh���̓���ʉ݂Ƃ��Ē��ڂ����u�r�b�g�R�C���v���A2016�N11���ɋL�^�������l670�h������A2021�N1���ɂ�41921�h���܂ō������܂����i�{6156%�j�B

�����āA�����ł�Facebook�Ђɂ���ĊJ�����i�߂��Ă���Í����YLibra�i2020�N12��1�����Diem�ɖ��̕ύX�ς݁j��A�����Ńf�W�^���ʉ�DCEP�iDigital Currency Electronic Payment�j�ȂǁA��ʉݕăh�������������݂���������܂��B2021�N��CBDC�i������s�f�W�^���ʉ݁j���N�ɂȂ�Ƃ������Ă���ׁACBDC�̕��y��ʂ��āA�ăh���e���́u�I���̎n�܂�v���ӎ������A�O���ב֎s��Ńh������i�Ɣ��荞�܂��W�J���z�肳��܂��B

�h���~�����v���D�F�č��̃e�[�p�����O�ϑ�

���������������ɂ͑OFRB�c���̃C�G���������A�C���錩�ʂ��ƂȂ�܂����B��FRB�c���̃p�E�G�����Ɣn�������Ƃ̌������������A����͐��{�E����̈�̉^�c�E�A�g���������҂���܂��B�����������A�s��Œ��ڂ���Ă���̂��A�o�C�f���V�������ł̋��Z���������ł��B�s��ł�1/6�Ɍ��\���ꂽFOMC�c���v�|�Ńe�[�p�����O�̉\���ɂ��Ă̋L�q�����������A�V�J�S�A��G�o���X���فA�A�g�����^�A��{�X�e�B�b�N���ق�����e�[�p�����O�Ɋւ��锭�������������Ƃ���A�₩�Ƀe�[�p�����O�ϑ������サ����܂��i��10�N�����́A��N�����_��0.91%����A�{�N1/12��1.18%�܂ŋ}�㏸�j�B

�����Ƃ��A�p�E�G��FRB�c���͎s��ł����Ԃ���O�̂߂�̃e�[�p�����O�ϑ���}������ړI�ŁA1/14�Ɂu�e�[�p�����O�̋c�_�͎��������v�Ƃ̍l���������܂����B�܂��A�C�G���������������������A1/19�ɍs��ꂽ�w�����F������ɂāA�n�g�h�I�ȃX�^���X����܂��܂����B���̌��ʁA�����Ńe�[�p�����O�ϑ��͂ЂƂ܂���ނ��錋�ʂƂȂ��Ă���܂��B

�Ƃ͌����A�}�[�P�b�g�͐�ǂ݂̐������ł��邽�߁A�N�㔼�ȍ~�̕Či�C�����z���āA�\�z��葁���i�K�ōÑ�����Ɉڍs����V�i���I���z�肳��܂��iFRB�̈ӌ��ɉ���Ȃ��`�Ń}�[�P�b�g���e�[�p�����O��D�荞�ޑ���W�J�j�B���̏ꍇ�A2013�N�̃o�[�i���L�V���b�N�i2013�N5���ɓ����̃o�[�i���L�c�����ʓI�ɘa�̏k���ɂ��Č��y�������Ƃ���|���Ɉ����N�����ꂽ�s��̍������e�[�p�[�E�^���g�����j�̍ė����ӎ�����邱�Ƃ���A������Ē��������̋}����ʂ��āA�Ċ��⏤�i�s���Ȃǃ��X�N�A�Z�b�g���N���b�V�����A�O���ב֎s��Ń��X�N����̉~�������L����W�J���z�肳��܂��i����͑O��ȏ�ɉߏ藬�������ꂪ�i��ł����ׁA�����߂��ꂽ�ۂ̃}�O�j�`���[�h�͂��Ȃ�[���ɂȂ�Ɨ\�z�j�B

�܂Ƃ�

�ȏ�̒ʂ�A�h���~����́A�@�V�^�R���i�E�C���X�̒��������O��A�A�~�̎��������㏸�A�B�č��̑o�q�̐Ԏ��A�C��ʉ݃h���̃v���[���X�ቺ�A�D�č��̃e�[�p�����O�ϑ��ȂǁA�t�@���_�����^���Y�ʂł̃h�����E�~���ޗ�����������܂��B�e�N�j�J���ʂł��A�����x�[�X�ŁA��������V�O�i������������A�E��ڋύt�\�O���t�]�i���[�\�N���̈�ڋύt�\�_�������A�]�����̊���������A�x�s����26�J���O�̃��[�\�N�����������S�đ�����ԁj�̓_����A�F200�J���ړ����ϐ��i103.85�j�̉����u���C�N�A�G��C�̃o���h�E�H�[�N�i�{�����W���[�o���h�����ɉ����ĉ����𑱂����ԁj�̏o���ȂǁA�n�����̎コ���m�F����܂��B

�ȏ�܂��A�����ł�2021�N���h�����E�~����������Ɨ\�z�������܂��i6�����܂łɐS���I�ߖ�100�~�����荞�݁A�N���ɂ�����95�~���x�܂Ńh�����E�~�����i�ރV�i���I��z��B�N���x�[�X�ł̓h���~�j�㏉�ƂȂ�6�N�A�������ցj�B

�}�\3�F�h���~����y�ѓ���10�N�����̎l�����ʒ��n�\�z

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.12.21

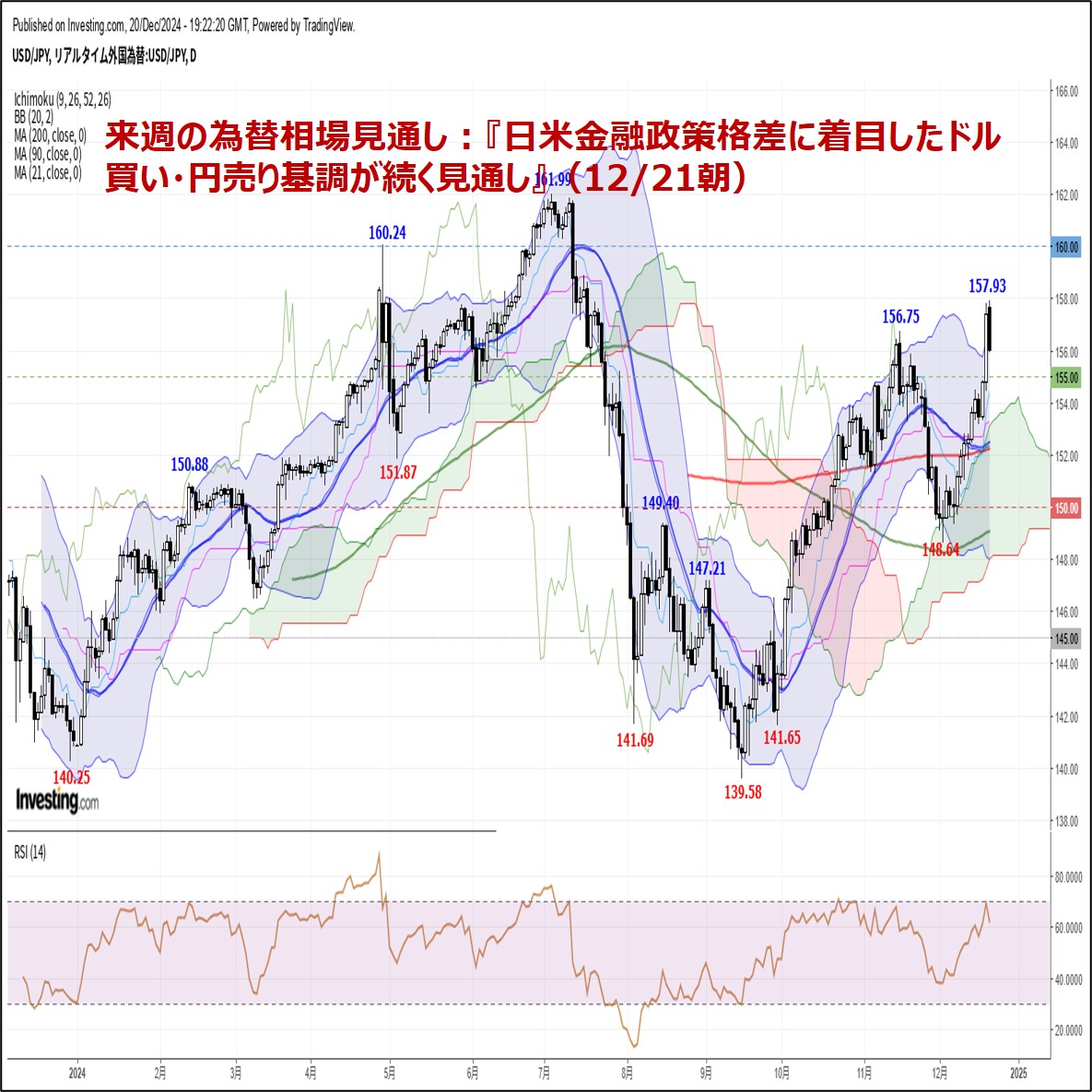

���T�̈ב֑��ꌩ�ʂ��F�w���ċ��Z����i���ɒ��ڂ����h�������E�~�������������ʂ��x�i12/21���j

�h���~��12/3�ɋL�^������2�J���Ԃ���l148.64�i10/11�ȗ��̈��l���j���{�g���ɔ����ɓ]����ƁA���T�͈ꎞ157.93�i7/17�ȗ��̍��l���j�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.12.20

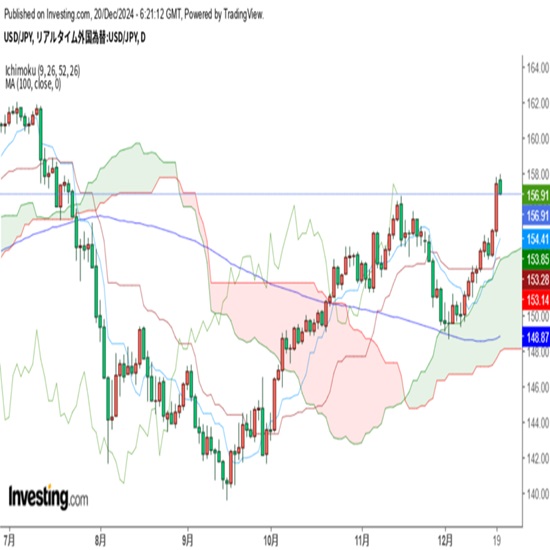

�����s��̃h���͈ꎞ156�~��܂ʼn����A�������̉e���͂͌���I�ʼn~���h�����ĔR��(24/12/20)

�������ԁi���{����8������15���j�̃h���E�~�́A158�~��ɔ����ʂ�����ꂽ���̂́A����������b��ɂ��������Ȃǂ��d���ƂȂ�156�~��܂ʼn��������ʂ�����ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.12.20

�h���~�@�㏸���X�N�������A�����̓����ɂ��v���Ӂi12/20�[�j

�����s��̓h������܂݁B�{�M�v�l����̌�����������A�~�̔����߂����D���������B

-

�ăh���iUSD�j�̋L��

Edited by:���{ ����

2021.01.28

�ĘA�M���J�s��ψ���iFOMC�j�̋��Z����L�Ҕ��\(21/1/28)

����AFOMC�̋��Z����Ɋւ���L�Ҕ��\������܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.01.28

2021�N�̔N�Ԍ��ʂ��@�u�h���̂�⋭�C�v��\�z�A5�N�Ԃ�告���

�N�Ԃ�ʂ����h��/�~�̌��ʂ��́A�w�h���̂�⋭�C�x�Ȃ����́w�h���̒����x�N�ԃ����W��97-113�~�v�|�|�Ɨ\�z����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B