「日銀文学」リスク顕在化で円安加速、介入実施の影響は前回を大きく超えると想定

【今回のポイント】(内容訂正)

〇 現状の金融政策を維持

〇 展望レポートの各年度の見通しを引き上げ(26年度は+1.9%に新しく設定)

〇 植田日銀総裁は「基調的な物価に円安は今のところ大きな影響が出ていない」と発言

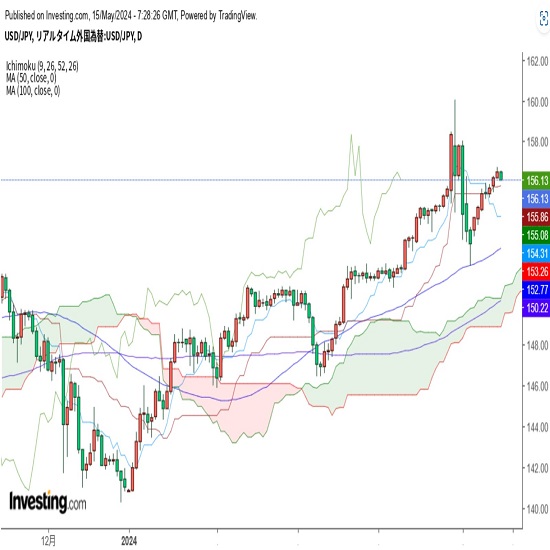

〇 円安是正無しと市場は解釈し円安加速、29日には160円台到達

【日銀会合の結果】

今回、日銀金融政策決定会合(日銀会合)の内容が公表されたのは、12時22分頃だった。「マイナス金利の解除」など金融政策の正常化に踏み出した前回(公表は3月19日12時35分)よりは早かった。

日銀は、全員一致で、無担保コールレート(オーバーナイト物)を0〜0.1%程度で推移するよう促すことを決定。長期国債およびCP等・社債等の買入れについては、2024年3月の金融政策決定会合において決定された方針に沿って実施する。つまり「現状維持」とした。同時に発表した「経済・物価情勢の展望(展望レポート)」では、24年度CPIを+2.4%から+2.8%に、25年度CPIを+1.8%から+1.9%に引き上げ、26年度CPIは+1.9%と新たに設定した。

15時30分から16時30分ほどまで開催された植田和男日銀総裁の記者会見でのコメントは下記の通りである。

「景気は一部に弱めの動きに見られるが、緩やかに回復している」

「消費者物価の前年比、24年度が前回見通しから上振れ」

「基調的な物価上昇率が上昇ならば、緩和度合いを調整していく」

「為替はインフレ率に関係するが一時的、長期化もある。」

「来年の春闘まで待たなく、金融政策の変更もある」

「24年度物価見通し上振れ、主な理由は原油高だが、一部円安の影響も含まれる」

「基調的な物価に円安は今のところ大きな影響が出ていない」

「国債買い入れ、政策の能動的な手として使いたくない」

発言のなかで、市場及び出席していた記者が最も反応したのは「基調的な物価に円安は今のところ大きな影響が出ていない」及び、影響は無視できる範囲だったか?という質問に対して「はい」と答えた直後だった。その後、出席した記者の一人は「聞き捨てならない」と表現し植田日銀総裁に質問する場面も見られた。

【市場の反応】

日銀会合の結果は、市場の想定線の内容だったが、一部で伝わっていた「国債買い入れ額の減額検討」は目立った言及がなかったことで、市場は「想定したほど「タカ派」ではない」と捉え、ドルは156円台まで上昇した。

記者会見で、植田日銀総裁は頻繁にメモを取っている姿が目立ったが、質問に対する回答はいつも通りのポーカーフェイスで淡々と行っていた。足元の情勢が考慮されて、為替に関する記者の質問が半分ほどを占めており、ETF(上場投資信託)売却に関する質問は一つもなかった。記者会見スタート時点、156円10銭ほどでスタートしたドル・円は、会見中に一時156円80銭台まで円安が進行した。

記者会見終了後の26日の海外時間では、一時155円00銭まで急落する場面が見られたものの、2022年9月の日銀会合後の円買い介入に似せた投機筋の動きが入ったとの観測。瞬間的なドル急落に留まり、その後、海外時間では157円台を通過点にあっさり158円台に突入。ドル・インデックスは106.0台と前日比では0.5%ほどの上昇に留まっており、基本、全主要通貨に対する「円売り」が、ドル・円の水準を一気に押し上げた。

【今後、円はどう動く?】

今回の決定内容を受けて、投機筋はより円売りポジションを積み増していると推測する。4月27日に米商品先物取引委員会(CFTC)が発表した23日時点の投機筋の円売りポジションは前週比1万4300枚増の17万9919枚。先週の円安加速を受けて、29日時点ではこのポジションはより増加し、19万枚近くまで膨れ上がっていることだろう。

東京時間29日10時35分、ドルは160円20銭まで急上昇した。ドル・インデックスは動いていないことから円売り加速の状況だ。29日のオセアニア市場で、政府・日銀が円買い介入を実施しなかったことで、投機筋の円売りが再加速した格好だ。目先のターゲットでもある160円にあっさりと乗せた。

植田日銀総裁の発言にあった「基調的な物価に円安は今のところ大きな影響が出ていない」を受けて、市場は「円安対応に慎重」と判断した。一方、「基調的な物価」とは「一時的な要因を除いた、長い目での「物価の実力」」を指す。足元の物価上昇率は目標の2%を超えているが、「基調的な物価」という概念では2%には届かないとの見込みだ。

植田日銀総裁を筆頭に日銀は、輸入物価上昇の価格転嫁よる物価上昇圧力を指す「第一の力」と、景気の改善が続くもとで賃金と物価が相互に関連しつつ高まっていくメカニズムを指す「第二の力」の話を頻繁に行っている。この「第二の力」と「基調的な物価」が同じ意味合いである。つまり、足元の円安は「第一の力」に作用しているが、「第二の力(=「基調的な物価」)」には作用していない、という説明を植田日銀総裁は記者会見で行ったのだが、うまく伝わっていなかったように思える。決して「失言」ではないが、改めて伝える難しさを日銀は感じているかもしれない。足元の円安加速は、「日銀文学」リスクが顕在化したと考える。

26日から29日の2日で、5円超の円安ドル高進行は十分「過度な急変動」の条件を満たしている気はするが、政府・日銀の円買い介入はまだ実施されない。仮に実施された際、投機筋が保有している円売りポジションのボリュームを考慮すると、2022年の5円幅以上の円高ドル安が進むと推測する。為替市場は未知の領域に足を踏み入れつつある。

【2023年以降の日銀会合終了時間一覧】

以下は、2023年以降の日銀会合の終了時間一覧である。なお、速報が市場に伝わるのは、終了してから7分ほど経過してからだ。

【2023年】

1月18日(水)・・・11時33分終了、前回会合の方針を維持

3月10日(金)・・・11時23分終了、最後の黒田日銀総裁の日銀会合、前回会合の方針を維持

4月28日(金)・・・12時53分終了、最初の植田日銀総裁の日銀会合、前回会合の方針を維持、金融緩和策のレビューを多角的に実施することを決定

6月16日(金)・・・11時40分終了、前回会合の方針を維持

7月28日(金)・・・12時21分終了、長短金利操作の修正を決定(長期金利の上限を1.0%まで引き上げ)

9月22日(金)・・・11時45分終了、前回会合の方針を維持

10月31日(火)・・・12時20分終了、長短金利操作の修正を決定(長期金利の上限1.0%をメドに変更)

12月19日(火)・・・11時42分終了、前回会合の方針を維持

【2024年】

1月23日(火)・・・12時02分終了、前回会合の方針を維持

3月19日(火)・・・12時28分終了、マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月26日(金)・・・12時15分終了、

【2024年スケジュール】

※米国は現地時間なので、金利発表及び記者会見は日本時間で翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・FOMC声明及びパウエルFRB議長は「3月利下げの可能性は低い」とけん制

3月19日−20日・・・2024年利下げ見通し「3回」変更無し、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日

6月11日−12日

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日

7月18日

9月12日

10月17日

12月12日

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.05.16

ドル円、米CPIの鈍化や米小売売上高の悪化を受けて急落。米長期金利の急低下がドルの重石(5/16朝)

ドル円は不冴な米経済指標の結果を受けて156円台半ばから154.69まで急落する大相場となりました(日足ローソク足が一目均衡表基準線や21日移動平均線を下方ブレイク)。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.05.15

ドル円 157円乗せなるか、米消費者物価に注目(5/15夕)

東京市場はレンジ取引。次の材料をにらみつつ、156円前半を中心とした一進一退だった。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.05.15

東京市場のドルは156円台前半で推移、米CPIや政府高官の発言で大きく動きそうな地合い(5/15)

東京時間(日本時間8時から15時)のドル・円は、156円台半ばから156円前半でのもみ合いとなった。

-

日本円(JPY)の記事

Edited by:廣田 眞弥

2024.05.01

Monthly Market Insights(24/5)日米金利差や介入不在、それ以外に歴史的円安の底流にあるもの

5月の大型連休を前に、円安が加速している。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。