材料的にもペース的にも調整の売りが入りやすい

〇先週は週初安値から週末高値まで270pips以上の上げ幅を演じるユーロ高の一週間

〇欧州委員会の復興基金提案が好材料とされユーロ上昇をサポートするもやや思惑が先行し過ぎの感も

〇米国内における暴動拡大や、全人代で国家安全法の採択からの米中対立懸念のドル売りもでたか

〇今週はイベント前の先週上昇分の調整、テクニカル等からユーロ買いの勢いは緩みやすいか

〇テクニカルには3月下旬の戻り高値1.1147レベルと先週高値はほぼ同水準

〇また、3月高値と安値の61.8%戻しが1.1168でいったん達成感が出やすい地合い

〇ユーロドル今週は1.1020レベルをサポートに、1.1180レベルをレジスタンスとする週か

〇ユーロ円も週初安値の117.09から週末高値の119.90まで2円80銭以上の大幅上昇

〇テクニカルには年初来高値122.87と年初来安値114.43の61.8%戻しを上抜け大台120円を目指す展開

〇大台達成後は達成感も出て反落しやすいか

今週の週間見通しと予想レンジ

先週のユーロは、ドイツとフランスによるEU経済復興基金提案に対して反対する国が出たことから週初こそ下押しの展開となりましたが、その後は反転上昇の動きとなり欧州委員会による復興基金の話もユーロ買い材料とされ、週初安値から週末高値まで270pips以上の上げ幅を演じるユーロ高の一週間となりました。

ユーロは対ドルだけでなく対円でも強い動きを見せましたが、週初はドイツ・フランスによる復興基金に反対する国がいることでユーロ売りになりましたが、その後の欧州委員会により同様の提案はおそらく協議が難航するであろうにも関わらず好材料とされ、ユーロ上昇に一躍買うこととなりました。欧州委員会の案では7500億ユーロのうち、5000億ユーロを補助金として新型コロナウイルス被害の大きい国にばらまく予定です。

欧州内では金融政策にしても財政支出にしてもかなり温度差があり、ドイツ・スペイン案でも反対している国が出た以上、欧州委員会の案とはいえすんなりと決まるとはとても思えず、実際に決まるまでには時間がかかることは容易に想像がつきます。先週の動きだけを見ているとやや思惑が先行し過ぎている感が強いのですが、米国内における暴動の広がりや、全人代で国家安全法の採択から米中間の対立という懸念のドル売りが対ユーロで出ていたと考えるとある程度は納得いくところです。

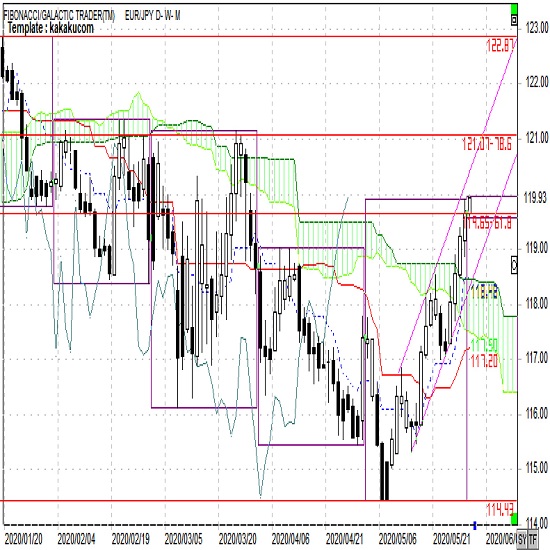

今週は米国雇用統計で失業率の大幅悪化が予想されていることから、そうした動きを先取りしたという面もあるかもしれません。ただ、今週はその前にECB理事会とラガルド総裁の会見もあり、現在の欧州の景気と先行きの見通しにも言及されるでしょうから、週後半に続くイベントを前に先週上昇分の調整が入ってもおかしくはありません。また、テクニカルにもそろそろいったん止まりやすい水準にもなっていますので、ユーロ買いの勢いは緩みやすいというイメージでいます。日足チャートをご覧ください。

4月以降は先週初まで1.10の大台が強いレジスタンスとなり3回ほど反落していましたが、先週の上昇により1.10の大台を明確に上抜け、現状は1.10の大台が逆にサポートとなってきた流れとなっています。いっぽうで上値側を見ると先週高値1.1145レベルは3月下旬の戻り高値1.1147レベルとほぼ同水準ですし、3月高値と安値の61.8%戻しが1.1168となっていることから、今回のユーロ高はいったん同水準で達成感が出やすい地合いにあると見ています。

さらに一段の上昇となるには、欧州内の一段の好材料とドル売り材料が必要だと考えられますが、現時点ではそこまでの強い材料は見当たらず、特段の材料が出て来ない場合には週後半のイベントを前にした押しが入りやすいでしょう。今週はこれまでのレジスタンスとなっていた1.1020レベルをサポートに、上述したテクニカルなターゲットに近い1.1180レベルをレジスタンスとする週を見ておきます。

今週のコラム

今週もユーロ円の日足チャートを見てみましょう。

ドル円が動かずユーロドルが大幅高となったことからユーロ円も大幅上昇し、週初安値の117.09から週末高値の119.90まで2円80銭以上もの上昇を演じ、週明け月曜もわずかに高値を更新する動きとなっています。

テクニカルには年初来高値122.87と年初来安値114.43の61.8%戻しを上抜け大台120円を目指す展開となっています。角度的にはやや急なところは引っかかりますが、5月中旬からの上昇チャンネル(ピンクの平行線)の中で、上値の目途を探っている最中という感じです。

しかし、ユーロドルのコメントでも書きましたが、このまま積極的にユーロ高を見込む材料があるとも思えませんし、ユーロドル自体の上昇もスピードが速い点は気になります。あとわずかですから、ユーロ円も一度は120円の大台を見ることになるでしょうが、大台達成後は達成感も出て反落しやすいのではないかという見方をしています。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

6月1日(月)

**:** ドイツ、フランス市場休場

16:50 フランス5月製造業PMI

16:55 ドイツ5月製造業PMI

17:00 ユーロ圏5月製造業PMI

17:30 英国5月製造業PMI

6月2日(火)

15:00 英国5月住宅価格指数

6月3日(水)

16:55 ドイツ5月失業率

17:30 英国5月サービス業PMI

18:00 ユーロ圏4月失業率

18:00 ユーロ圏4月PPI

6月4日(木)

16:50 フランス5月サービス業PMI

16:55 ドイツ5月サービス業PMI

17:00 ユーロ圏5月サービス業PMI

17:30 英国5月建設業PMI

18:00 ユーロ圏4月小売売上高

20:45 ECB理事会

21:30 ラガルドECB総裁会見

6月5日(金)

15:00 ドイツ4月製造業新規受注

21:30 米国5月雇用統計

前週のユーロレンジ

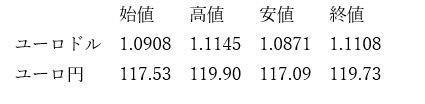

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

先週の概況

5月25日(月)

ユーロドルは、東京市場では動きは無かったものの欧州市場に入り、EUの4か国が共同でドイツとフランスが提案した経済復興基金に反対を表明したことから売りが先行。金曜安値を下回るとストップオーダーも出て1.0870レベルの安値をつけました。しかし主要市場が休場となる中ですぐに買い戻しが入り逆に1.0915レベルまで反転上昇する動きを見せ、その後は目立った動きは無くなり1.0895レベルで膠着のまま引けました。

5月26日(火)

ユーロドルは、東京市場から底堅い動きとなっていたものの、欧州市場序盤に特段の材料がない中でポンドドルの買いが入り、それをきっかけに欧州通貨全般が上昇、ユーロドルも若干の遅れはあったものの1.09台半ばへと上昇しました。その後もペースは鈍くなったものの底堅い展開が続き、NY市場ではユーロが対ドル、対円ともに買いが目立ち、後場には1.0996レベルの高値をつけましたが、大台は試しきれずに若干押しての引けとなりました。

5月27日(水)

ユーロドルは東京市場ではやや上値の重たい動きとなっていましたが、欧州市場に入り欧州委員会が5000億ユーロの補助金を計画とのヘッドラインに反応し、ユーロドルは大幅高、一時1.1031レベルの高値をつけました。しかし、1.10台の売りを吸収しての上昇にも無理があり、その後は再び安値圏へと反落、引けにかけては改めて買い戻しも見られる動きでの引けとなりました。

5月28日(木)

ユーロドルは、東京市場では前日高値をわずかに上抜ける動きは見られたものの、1.10台前半では売りも出て上値の重い地合いとなっていました。欧州市場に入り下値も限定的で底固めをしていたところ、NY市場に入りポンド高がきっかけとなりユーロドルも日中高値を上抜け。テクニカルにも買いが強まる展開となったことから、後場には1.1094レベルと3月30日以来のユーロ高を見た後に若干押しての引けとなりました。

5月29日(金)

ユーロドルは基本的にドル円と同様のドルの動きを示し、米国内の暴動やトランプ大統領の会見を控えてのドル売りからじり高となり、NYの朝方には1.1145レベルの高値をつけました。その後はドル買い戻しの動きに沿って東京前場の水準へと押す場面も見られましたが、ドル円とともにユーロ円の買いも目立ったことから、ユーロドルは比較的底堅い地合いでの週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。