史上最安値から4連騰、4か月サイクルの反発期

〇トルコリラは対ドルで四連騰、対ドルで7.0割れまで回復

〇ひとまずは対ドル、対円で当面の安値を出し切ってリバウンドを試している可能性

〇トルコ円は4か月前後の底打ちサイクルでリバウンドに入った可能性

〇トルコの感染者増加数は4月11日の5138人増をピークに減少傾向が顕著

〇当面の下値支持線15.16、上値抵抗線15.37

【概況】

トルコリラ円は5月7日午後に14.61円へ続落して史上最安値を更新したが、翌日からは4日連続の日足陽線で反発した。

5月7日への安値更新はトルコリラが対ドルで7.27リラを付けて2018年8月のトルコ通貨危機時の安値7.23リラを割り込んだことがきっかけだったが、トルコリラの対ドルでの下落もその後は一服し、5月7日から12日まで4連騰となり、終値では7.0リラを割り込むところまで回復した。

今回のトルコリラ急落は、新型コロナウイルスの感染拡大に伴う経済活動停滞の世界的な広がりによる新興国通貨全般への売り圧力、トルコ自身の感染拡大と経済活動停滞、トルコ中銀による8会合連続での利下げで政策金利が消費者物価上昇率を下回る実質的なマイナス金利状態が発生したこと、外貨準備高の減少による通貨防衛力への懸念が背景だったといえる。これらの問題は解決しているわけではないが、万人総弱気のなかで安値を出し切れば暴落商状も落ち着き、やや狼狽して売られ過ぎたものは冷静さを取り戻して買い戻される。トルコリラ売りの中長期的な趨勢はまだ継続するのだろうと思われるが、ひとまずは対ドル、対円で当面の安値を出し切ってリバウンドを試している可能性があるだろう。

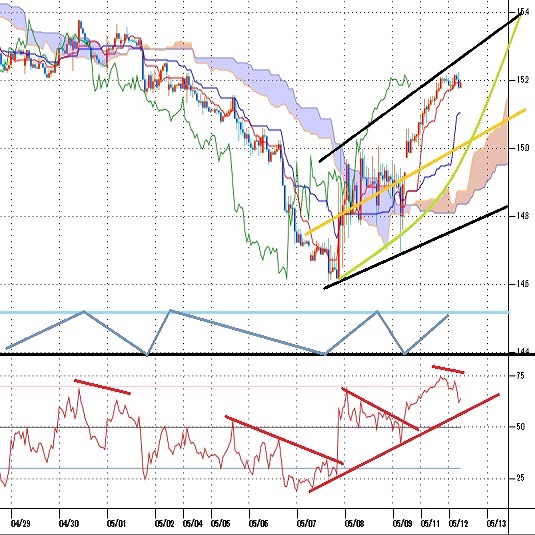

【4か月サイクルの反騰と3分の1戻し】

昨日も指摘したが、トルコリラ円は概ね4か月周期で重要な底を付けてきた。2018年8月の通貨危機以降では、2019年1月3日底、5月9日底、8月26日底、今年1月6日底とほぼ4か月周期で推移してきたが、1月6日底からちょうど4か月目にあたる5月7日に史上最安値を更新してから4日連騰している。対ドルでも史上最安値更新から4連騰していることを踏まえれば、4か月前後の底打ちサイクルにおいて底打ちしてリバウンドに入った可能性があると思われる。

前回のサイクルトップは今年1月17日高値18.82円であり、1月6日の前回サイクルボトムからは10日目でサイクルトップを付けてしまった。また4か月サイクルの途中における中間反騰でも、今年3月9日安値から3月25日高値まで13日間戻してから一段安している。これらを踏まえれば、今回のリバウンドも2週間程度の可能性がある。5月7日安値から2週間目となる5月21日には次回のトルコ中銀による金融政策決定会合があり、9会合連続の利下げが決定される可能性も予想されているので、21日前後へ戻し、金融政策や他の経済指標及び新興国通貨全般の動向を見定めながら戻りを試し、あるいは戻りが一巡するような展開へ進むとイメージしておきたい。

1月17日高値から5月7日安値までの下げ幅は4.21円であり、3分の1戻しが16.01円、半値戻しが16.71円にある。日足の26日移動平均が15.40円で現状の抵抗となっているが、その上の52日移動平均が16.10円あたりへきているため、15.50円を超えて続伸に入る場合は16円を目指す可能性も出てくるかもしれない。ただし、5月7日以降の反発幅に対する半値を削るところか、ないしは15円割れから続落に入る場合は下げ再開を疑うべきであり、5月7日安値を割り込めば4か月サイクルは新たな下落期入りとなり、次のボトム形成期となる9月序盤へ向けた下落と史上最安値追及を続けてゆく可能性が高まると注意する。

【トルコ国内の感染者、日々2千人を切るペースで鈍化】

5月12日時点での世界の感染者数は433万人を超え、死者は29万人を超えた。欧米での感染爆発は峠を越えた印象もあるが新興国での感染増加ペースは緩んでいない。

トルコの感染者数は5月12日時点で前日比1704人増の14万1475人、死者は53人増の3894人となった。12日の検査数は3万7351人に行われている。退院は3109人で回復者の累計は9万8889人となった。感染者増加数は4月11日の5138人増をピークに減少傾向が顕著であり、5月7日以降は2000人を切っている。

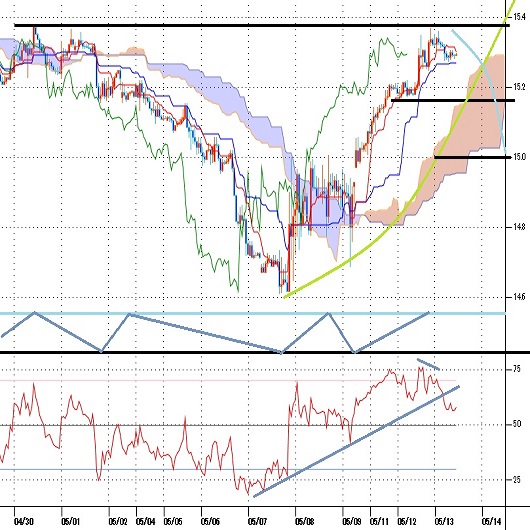

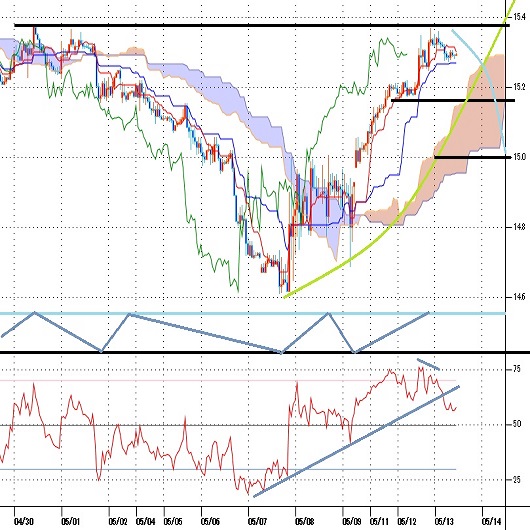

【60分足一目均衡表、サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、5月7日午後の史上最安値から反発した後に5月8日夜へ反落したが、底割れを回避して戻り高値を切り上げてきたため、12日朝時点では7日午後と8日夜の両安値をダブルボトムとした強気サイクル入りとした。またサイクルトップ形成期は13日から15日にかけての間と想定したが、12日夜へ続伸し、その後も15.20円以上を維持しているのでまだ上昇余地が残るところだ。ただし、日足で4連騰しているので反動安にも注意が必要で、12日朝安値15.16円を割り込む場合はいったん弱気サイクル入りとみて13日夜から15日夜にかけての間への下落を想定する。

60分足の一目均衡表では5月11日早朝への上昇で遅行スパンが好転し先行スパンも上抜き、その後も両スパンそろっての好転を維持してきたが、12日夜高値の後は新たな高値更新へ進めずにいるので遅行スパンは悪化しやすい位置にある。遅行スパン悪化からは安値試し優先とし、先行スパンへ潜り込む下落を想定するが、遅行スパンがいったん悪化した後に再び好転するところからは上昇再開と一段高を見込む。

60分足の相対力指数は12日夜への上昇で70ポイント台後半に付けたが、その後は50ポイント台へ失速している。50ポイントを維持するうちは60ポイント超えから上昇再開とするが、50ポイント割れから続落の場合は4連騰に対する調整安入りと見て30ポイント台後半への下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、5月12日朝安値15.16円を下値支持線、12日夜高値15.37円を上値抵抗線とする。

(2)15.20円以上での推移か一時的に割り込んでも切り返すうちは上昇余地ありとし、15.37円超えからは15.50円前後への上昇を想定する。15.50円以上は反落注意とするが、15.20円以上での推移なら14日も高値試しを続けやすいとみる。

(3)15.20円割れから続落の場合は弱気転換注意とし、15.16円割れからは弱気サイクル入りとみて15.00円前後への下落を想定する。15.00円以下は買い戻しも入りやすいとみるが、15.16円以下での推移が続く場合は14日も安値試しを続けやすいとみる。

【当面の主な経済指標等の予定】

5月13日

16:00 3月経常収支 (2月 −12.3億ドル、予想 -32.0億ドル)

5月14日

16:00 3月鉱工業生産 前年比 (2月 7.5%、予想 -4.7%)

16:00 3月小売売上高 前年比 (2月 10.6%、予想 -4.4%)

16:00 3月小売売上高 前月比 (2月 1.4%、予想 -6.8%)

5月20日

16:00 5月消費者信頼感指数 (4月 54.9)

19:30 4月自動車生産 前年比 (3月 -21.8%)

5月21日

20:00 トルコ中銀金融政策決定会合(TCMB) (現行 8.75%、予想 7.75%)

5月22日

16:00 5月景況感 (4月 66.8)

16:00 5月設備稼働率 (4月 61.6)

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2020.05.14

トルコリラ円見通し 史上最安値から5連騰したが上値も重くなり始める(20/5/14)

13日も日足は5日連続陽線として前日比もプラスだったが、12日の高値を超えられずに反騰一服でやや上値の重い状況となている。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2020.05.12

トルコリラ円見通し 史上最安値からの反騰、4か月サイクルの反発期(20/5/12)

5月8日夜には14.68円まで再び失速したが、その後の反騰で15円の壁を超えてからは続伸に入り、12日朝も15.20円台へ上昇している。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。