�h���~�A���������������������o�����B�ċ������ɂ݂Ȃ���̐_�o���ȓW�J

�Z�h���~�A��4������ҕ����w�����s��\�z���������ƂȂǂ��獂�l130.82�܂ŋ}�L

�Z�����ꏄ��͐L�єY�݈��l129.46�܂ŋ}���A�ă_�E���ϊ����̋}�����Ȃǂ��d��

�Z���[���h���A1.0503�܂ŋ}����A���B���ǎ҂̑������^�J�h�����Ȃǂō��l1.0577�ɋ}�L

�Z�h���~�A��������܂�Ȃ��W�J�Ȃ���A�e�N�j�J���I�ɂ͋����n����

�Z�t�@���_�����^���Y���A��FRB�̃^�J�h�X�^���X���m���ȂǁA�h���~����㏸��A�z������ޗ�������

�Z�h���~����̏㏸�A�{���e�B���e�B�̍�������W�J��\�z�A�{���̗\�z�����W�F129.50�[131.00

�C�O���Ԃ̃��r���[

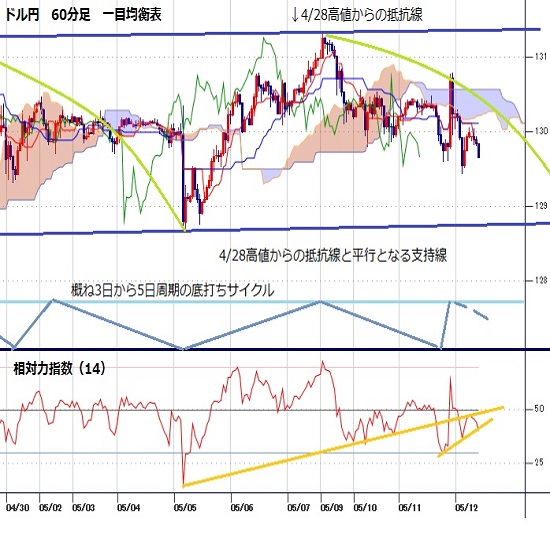

11���i���j�̃h���~����͗��������������������o�����B�@���ڂ��ꂽ��4������ҕ����w���i���ʁ{8.3���A�\�z�{8.1���j����ѕ�4���R�A����ҕ����w���i���ʁ{6.2���A�\�z�{6.0���j���s��\�z�����������Ƃ�A�A��L�@��w�i�ɕĒ����������}�㏸�������Ɓi�č��ɂ��C���t�����~�܂聨��FRB�ɂ�鎟��6��FOMC�ł�75bp���グ�D�荞�ݍĊJ����10�N����肪2.92������3.07���}�㏸���ăh���}���j�Ȃǂ��x���ޗ��ƂȂ�A�č����Ԓ����ɂ����āA���l130.82�܂ŋ}�L���܂����B�������A�����ꏄ��ɐL�єY�ނƁA�B�Ď�v�����w���̍Ⴆ�Ȃ������i�ꎞ�O����420�h�����㏸���Ă����ă_�E���ϊ������O���䁣360�h�����܂ŋ}�����j��A�C��L�B��w�i�Ƃ������X�N����̉~�������́A�D�Ē��������̋}�ቺ�i��10�N����肪3.07������2.91���}�ቺ�j���d�ƂȂ�A�č����Ԍߌ�ɂ����āA���l129.46�܂ŋ}�����܂����B�����Ƃ��A����ꏄ��ɉ����a��ƁA�����ɂ����Ď��������A�{�e���M���_�i���{����5/12�ߑO6��00�����݁j�ł́A130.00�O��Ő��ڂ��Ă���܂��B

11���i���j�̃��[���h������͗��������������������o�����B�@��4������ҕ����w���̎s��\�z�����錋�ʂ�A�A��L�@��w�i�Ƃ����Ē��������̋}�㏸���d�ƂȂ�A�č����Ԓ����ɂ����āA���l1.0503�܂ŋ}�����܂����B�������A�S���I�ߖ�1.0500���o�b�N�ɉ����a��ƁA�B�ċ����ቺ��w�i�Ƃ����h�����舳�͂�A�C���B���ǎ҂ɂ�鑊�����^�J�h�����i�t�����X����r�������h�K���[���قɂ��uECB�͍��Ă��i�K�I�ɗ��グ���J�n����v�Ƃ̔�����A�G�X�g�j�A����~�����[���قɂ��uECB�͂V���ɗ��グ���ׂ��v�u6/9��ECB������ō��㐔�J���̗��グ���ʂ����������\��������v�Ƃ̔����A�h�C�c�A��i�[�Q�����قɂ��u�h�C�c�̃C���t�����͍��N����7���߂��܂ŏ㏸����v�u6�����Ŏ��Y��������v���O�������I�����A7���ɗ��グ���s���ׂ��v�Ƃ̔����A���K���hECB���قɂ��uECB�͎��Y�w���I�����琔�T�Ԉȓ��ɗ��グ����\������v�u�C���t�����ʂ��͒����I�ɖڕW��傫�������Ă���v�Ƃ̔����Ȃǁj

�D��L�C��w�i�Ƃ���ECB�ɂ����Z�������퉻�ϑ����x���ޗ��ƂȂ�A��]���č��l1.0577�܂ŋ}�L�����ʂ������܂����B�����Ƃ��A�����ꏄ��ɐL�єY�ނƁA�E�����s��̍Ⴆ�Ȃ�������A�F��L�E��w�i�Ƃ������Y���������v�̃h���������́A�G���V�A�E�E�N���C�i������n���w�I���X�N���d�ƂȂ�A�{�e���M���_�i���{����5/12�ߑO6��00�����݁j�ł́A1.0520�O��܂Œl����������ƂȂ��Ă���܂��B

�{���̌��ʂ�

�h���~�͗��������������������o���Â炢�����ƂȂ�܂����i�A�W�A���ԂɋL�^�������l129.60���{�g���ɕ�CPI���130.82�܂ŋ}�L������A���̌��]����129.46�܂ŋ}�����A�����ɂ�����130.00�܂Œl��߂��{���^�C���ȑ���W�J�j�B�A���A�_�E���T�C�h�ɕ����̃T�|�[�g�|�C���g���T���Ă��邱�Ɓi�������ڋύt�\�]�������T�|�[�g�Ƃ��ċ@�\�j��A�����E�T���E�����̑S�Ăŋ��������V�O�i���i��ڋύt�\�O���D�]�{���C�̃p�[�t�F�N�g�I�[�_�[�j���_�����Ă��邱�ƂȂǂ܂���ƁA�e�N�j�J���I�Ɍ��āA�n�����͋����Ɣ��f�ł��܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ��^�J�h�X�^���X�̖��m���i��CPI�͗\�z��������e���r�n�C���h�U�J�[�u�������ړI�ŕ�FRB������FOMC��75bp�̗��グ�ɓ��ݐ�Ƃ̌������ĔR�j��A�A����ɂ��n�g�h�X�^���X�̌p���p���A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g�偨�h�������E�~����j�ȂǁA�h���~����̏㏸��A�z������ޗ��������Ă��܂��i��L�ȊO�ɂ��A�������i�㏸�ɒ[�����{�M�f�ՐԎ��̊g�匜�O��A�ߏ藬��������t���ɔ������Y���������v�̃h���������͂Ȃǂ��h���~����̏㏸�v���j�B

�����������A�{���͕�4�����Y�ҕ����w����A�T���t�����V�X�R�A��f�C���[���ٔ����Ȃǂɒ��ڂ��W�܂�܂��B����̕�CPI��̃v���C�X�A�N�V���������Ă�������ʂ�A�s��Q���҂̕ăC���t���w�W�ւ̊S�x���ɓx�ɍ��܂��Ă��邽�߁i����T���\���ꂽ��FOMC�Ő������̒��Ɂgthe committee is highly attentive to inflation risks�h���u�ψ���̓C���t�����X�N�ɍ����S���Ă���v�Ƃ̕������lj����ꂽ���Ƃ��w�i�j�A�{���\�肳��Ă����PPI���s��\�z�����錋�ʂƂȂ�ꍇ��A�T���t�����V�X�R�A��f�C���[���ق��C���t���ւ̌x�����������ꍇ�Ȃǂɂ́A�Ē��������㏸���ăh�����̌o�H�Ńh���~�ɍĂя㏸���͂��������̂Ɛ��@����܂��i����ł�5/9�ɋL�^������20�N�Ԃ荂�l130.36�������V�i���I���z��j�B�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��i���������{���e�B���e�B�̍�������W�J�̌p����\�z�j�B

�{���̗\�z�����W�F129.50�[131.00

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

��A�t���J�����h�iZAR�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

��A�����h�~�T��F�w��1�J���Ԃ���l���X�V����ȂǏ�l�̏d���W�J���p�����x�i11/23���j

��A�����h�̑Ή~����́A11/7�ɋL�^������4�����Ԃ荂�l8.86�~���g�b�v�ɔ����ɓ]����ƁA���T�O���ɂ����āA�ꎞ8.44�~�܂ʼn������܂����B

-

�g���R�����iTRY�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

�g���R�����~�T��F�w�g���R����͐�������̐����u��������B�ꏄ��̔����Ɋ��ҁx�i11/23���j

�g���R�����̑Ή~����́A9/16�ɋL�^�����j��ň��l4.10�~���{�g���ɐ�Ԃ��ƁA11/15�ɂ����āA��3�J�����Ԃ荂�l4.56�~�i8/1�ȗ��̍��l���j�܂ŏ㏸���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.05.12

�h���~���ʂ��@��CPI���\���痐����������Ē�������葱����9�����l�ȍ~�̈��l���X�V(22/5/12�j

�h���~��5��11���[����129.57�~�։�������10���ߑO���l129.79�~���������荞�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.05.11

�ď���ҕ����̔��\�����A�h�����ĔR��!?(5/11�[)

11���̓����s��̓����W����B���̂��Ƃm�x���ԂɁA���ڂ̕ď���ҕ����w�����\���T���Ă��邱�Ƃ������Ă��A�����͑S�ʓI�Ɏ�T�����Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B