トルコリラ円見通し 1月3日の高安レンジ内だが3日連続の日足陰線で軟調推移

〇トルコリラ円、1/3安値以降新たな安値更新回避、1/3の高安レンジ内にとどまるが3日連続陰線で下落

〇戻り高値を切り下げており、1/3安値割れへの余裕乏しい

〇対ドルも安値更新回避しているものの、3日連続の日足陰線でジリ安の推移

〇本日夜発表の米12月雇用統計きっかけにドル高が進むなら、対ドルでのリラ安が再び勢い付く可能性

〇8.50以下での推移中は下向きとし、8.20割れからは8.00前後への下落を想定する

〇8.50台では戻り売りにつかまりやすく、8.57超えから戻しに入るとみて8.70前後への上昇を想定する

【概況】

トルコリラ円の1月6日は8.57円から8.26円の取引レンジ、7日早朝の終値は8.33円で前日終値の8.46円からは0.13円の円高リラ安となった。

12月20日に6.17円の史上最安値を付けるところまで大暴落した後、12月23日高値11.14円まで反騰したものの再び失速して1月3日には8.13円まで安値を切り下げた。高インフレ下での連続利下げ強行によるリラ売りで暴落し、12月20日にエルドアン大統領がリラ預金の為替差損補填政策を発表したことでリラの買い戻しが殺到したためにV字反騰したものの、先行き不透明感は払しょくできないとしてリラ買いが一巡すると揺れ返しの下落に陥っている。

1月3日安値以降、新たな安値更新を回避しているものの1月3日の高安レンジ内にとどまりつつ、日足は1月4日から6日まで3日連続の陰線で下落、戻り高値を切り下げており、1月3日安値割れへの余裕が徐々に乏しくなっている。

【対ドルでは13円を挟んだ揉み合い続くが上値重い】

ドル/トルコリラの1月6日は13.88リラから13.20リラの取引レンジ、7日早朝の終値は13.82リラで前日終値の13.64リラからは0.18リラのドル高リラ安となった。

12月20日に18.36リラまで史上最安値を更新する暴落ののち、リラ預金保護政策発表からのリラ買い戻しで12月23日高値10.05リラまで急反騰したが、戻り一巡後は再び軟調推移となっている。

1月3日には13.91リラまで下落した後は新たな安値更新を回避しているものの1月4日から6日までは戻り高値を切り下げつつ3日連続の日足陰線でジリ安の推移となっている。

1月7日夜には米12月雇用統計の発表があるが、1月6日早朝の米FOMC議事録公開から米連銀による想定よりも早いペースでの利上げ姿勢と総資産圧縮による引き締め姿勢が示されたことで米長期債利回りが連日の上昇となっており、為替市場ではドル高感が強まりつつあるところだ。主要中銀が徐々に引き締め化を図り、新興国も利上げに入っている中でトルコ中銀が通常ではありえない高インフレ下での連続利下げを強行したこと、今後も低金利政策を継続する姿勢を崩していないことは主要国中銀とのスタンスの乖離、経済政策の常識とかけ離れた状況を印象付けるものであり、米雇用統計をきっかけにドル高が進むようだと、対ドルでのリラ安も再び勢い付く可能性があると注意したい。

【トルコ経済団体の政策批判】

トルコ産業企業家協会(TUSIAD)のカスロウスキ会長が1月5日に「インフレ率が前年比36.1%に跳ね上がったことは政策手段を再検討する必要性を明確に示している」「これまでの政策が正しいものならなぜこれほどインフレ率が高いのか」とトルコ中銀による連続利下げとトルコ政府がインフレを抑制できないことへの批判をぶち上げた。

エルドアン大統領は昨年から繰り返し利下げがインフレを抑制すると主張、利下げを渋るトルコ中銀の副総裁らを解任するなどして中銀による4会合連続の利下げを強いてきた。

1月5日にはネバティ財務相がインフレ対策については「正統派の政策を無視して独自の道を歩んでいく」と述べ、利下げ姿勢の継続姿勢を示しており、エルドアン大統領の強権的な立ち位置の前に政権内では無理筋の利下げ強行を批判することも難しくなっている状況にあるが、経済団体の批判表明は国民生活の窮状も踏まえて政権批判の高まりを示しているといえる。

【トルコ外貨準備高の減少】

1月6日に発表された12月31日時点の外貨準備高はグロスで725.6億ドルで前週と変わらず、ネットでは83.4億ドルで前週の86.3億ドルからは減少した。ネットの外貨準備高は昨年11月時点で326億ドルだったところから急減しており、トルコ中銀によるリラ暴落局面での市場介入で外貨を減らしたことが示されている。名目上の外貨準備高はまだプラスだが、実際には枯渇している可能性もある。

エルドアン大統領は2月にサウジを訪問すると報じられている。サウジのジャーナリストであるカショギ氏がトルコのイスタンブールのサウジ総領事館で殺害された問題から両国関係はこじれてきたが、トルコはUAEやカタール等に通貨スワップ等での協力を求める等周辺諸国との関係改善を急いでおり、サウジ訪問も資金的な支援要請を踏まえたことではないかと推察される。

リラ預金保護政策でひとまず落ち着いたリラ暴落状況も、まだ確りと底打ちできたとまでは言えない状況にあり、しばらくは混迷が続くのではないかと懸念される。

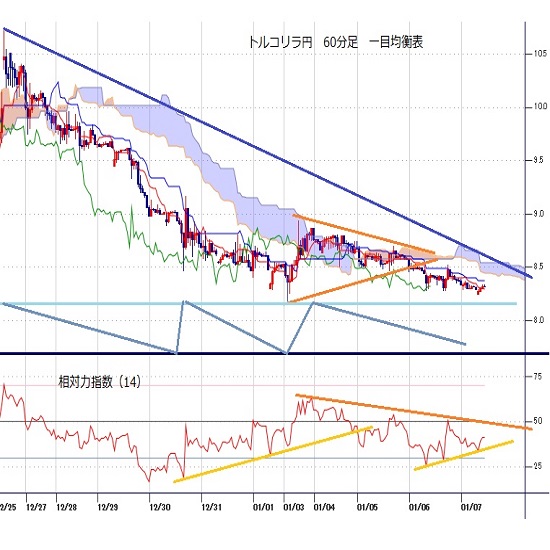

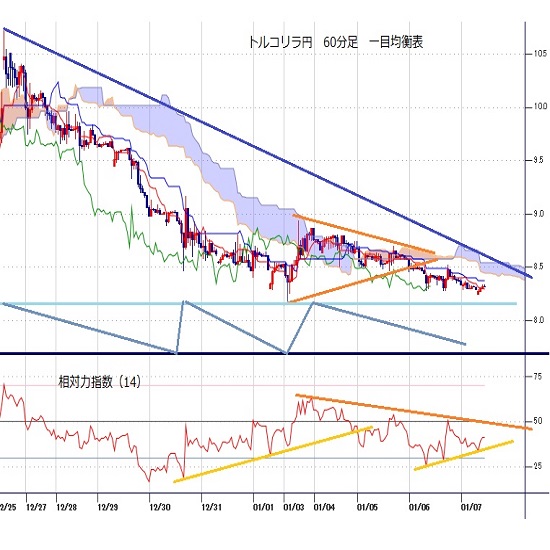

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、1月3日へ続落したところから9.00円まで戻したために1月4日午前時点では1月3日夕安値を直近のサイクルボトムとした強気サイクル入りとしたが、高値形成期を1月4日から6日夕にかけての間として戻りは短命の可能性があるとし、8.50円割れを弱気転換注意とした。

1月3日夜高値からのジリ安が続いて8.50円を割り込んだために6日午前時点では1月3日夜高値を直近のサイクルトップとした弱気サイクル入りとして6日午後から10日午後にかけての間への下落を想定したが、7日午前も下落基調にあるためまだ一段安余地ありとし、強気転換は6日夕刻高値8.57円超えからとする。

60分足の一目均衡表では1月3日夜高値からの下落が続いて遅行スパンが悪化、先行スパンからも転落しているので遅行スパン悪化中は安値試し優先とするが、先行スパンを上抜き返すところから反騰入りとみて遅行スパン好転中の高値試し優先へ切り替える。

60分足の相対力指数は1月6日早朝に30ポイントを割り込んでからやや戻したものの50ポイントを下回った状況が続いているのでまだ一段安余地ありとみるが、50ポイント超えからはいったん戻しに入るとみて60ポイント台への上昇を想定する。

以上を踏まえて当面のポイントを示す。

(1)8.20円を下値支持線、8.57円を上値抵抗線とする。

(2)8.50円以下での推移中は下向きとし、8.20円割れからは8.00円前後への下落を想定する。8.00円以下は反騰注意とするが8.20円以下での推移が続くなら週明けも安値試しへ向かいやすいとみる。

(3)8.50円台では戻り売りにつかまりやすいとみるが、8.57円超えからはいったん戻しに入るとみて8.70円前後への上昇を想定する。

【当面の主な予定】

1月10日

16:00 11月 失業率 (10月 11.2%)

19:00 12月 自動車生産 前年比 (11月 -19.7%)

1月11日

16:00 11月 経常収支 (10月 31.56億ドル)

1月13日

16:00 11月 鉱工業生産 前年比 (10月 8.5%)

16:00 11月 小売売上高 前月比 (10月 0.9%)

16:00 11月 小売売上高 前年比 (10月 16.2%)

20:30 週次 外貨準備高(グロス) 1/7時点

注:ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2022.01.08

トルコリラ週報:『CPI加速でリラ売り再開。通貨安防止策の効果は限定的か』(1/8朝)

トルコリラの対円相場は昨年12/23に一時11.25円まで急伸するも、足元では再び心理的節目8.00円の下方ブレイクを伺う水準まで下げ幅を広げつつあります。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2022.01.06

トルコリラ円見通し 乱高下一服で8円台での揉み合い続くが上値重い(22/1/6)

トルコリラ円の1月5日は8.71円から8.35円の取引レンジ、6日早朝の終値は8.46円で前日終値の8.61円からは0.15円の円高リラ安となった。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。