ドル全面高続き115.50円を超える、2017年1月以来高値に到達

〇ドル円、24日夜の米経済指標強く25日早朝115.51をつけ2017年1月以来の高値水準に

〇10月米個人消費支出物価指数は前年同月比5.0%上昇、31年ぶりの高水準で記録更新的な強さ

〇ユーロドル年初来安値更新、ポンドドルと南アランドは6月以降の安値更新などドル高感増す

〇サンフランシスコ連銀総裁「来年末の利上げ実施、事実上ゼロ金利解除に前向きな姿勢」示す

〇115.51超えからは115.70台、勢い付く場合は116円台乗せを目指すとみる

〇24日夕安値114.81を割り込む場合はいったん調整安に入るとみて114.50割れを試すとみる

【概況】

ドル円は11月24日午前に115.23円を付けて年初来高値を更新、夕刻にいったん114.81円まで下げたところを買われて24日夜の米経済指標が軒並み強かったことからさらに高値を伸ばして25日早朝には115.51円を付け、2017年1月以来の高値水準に達した。

先週末は欧州の感染再拡大等によりリスク回避感が強まったことでドルストレートでのドル高と共にクロス円全般で円高となりドル円においても売り優勢となって113.57円まで下げたが、そこを起点として22日からは米長期債利回り再上昇とドル高の加速感からドル円も切り返しに入って高値更新へと進んできた。24日夜の米経済指標では週間新規失業保険申請件数が1969年11月以来最小となる改善、10月の米個人消費支出(PCE)物価指数が前年同月比5.0%上昇で1990年11月以来の高水準となるなど記録更新的な強さを示したことでドル高感が一段と強まった印象だ。

米10年債利回りは前日比0.03%低下の1.64%となったが連騰一服で高水準を維持、2年債利回りは0.02%上昇の0.64%となり23日の0.68%を超えていないものの終値ベースでは年初来の最高となっている。NYダウは前日比9.42ドル安、ナスダック総合指数は続落から持ち直して70.09ポイント高と上昇。

ユーロドルが年初来安値を更新、ポンドドルと南アランドが6月以降の安値を更新、豪ドルとNZドルが10月以降の安値を更新するなど、ドル高感が増している。

【米経済指標軒並み強い】

米労働省が発表した11月20日までの週間新規失業保険申請件数は前週比7万1000件減の19万9000件となり1969円11月以来52年ぶりの低水準となった。1週遅れの週間失業保険受給者総数は204万9000人で市場予想の203万3000人を上回ったが前週の208万人から減少した。

米商務省による7-9月期のGDP改定値は年率換算で前期比2.1%増となり予想の2.2%を下回ったものの速報値の2.0%増から上方修正され、5四半期連続でプラス成長となった。7-9月期個人消費は1.7%増で速報値の1.6%増から上方修正された。GDP伸び率は4-6月期の急回復時における6.7%増から鈍化したが着実な改善がみられる。

米商務省による10月耐久財受注額は前月比0.5%減となり市場予想の0.2%増に反して減少となり9月の0.4%減からのマイナスが続いたが、設備投資の先行指標である航空機を除く非国防資本財受注で0.6%増で市場予想の0.5%を上回った。

米商務省による10月の個人消費支出(PCE)物価指数は前年同月比5.0%上昇となり予想の5.1%には届かなかったものの9月の4.4%から伸びが加速して1990年11月以来31年ぶりの高水準となった。食料品とエネルギーを除いたコア指数も前年同月比4.1%上昇となり9月の3.7%上昇から加速して1991年1月以来の高水準となった。

米商務省による10月の新築一戸建て住宅販売件数(年換算)は前月比0.4%増の74万5000戸となり市場予想の80万戸は下回ったが前月比のプラスは4か月連続となった。

米ミシガン大学による11月の消費者信頼感指数確報値は67.4となり速報値の66.8から上方修正されて市場予想の66.9を上回った。また1年先の期待インフレ率は4.9%で前月の4.8%から上昇した。

【米連銀によるテーパリング早期終了と利上げ準備感が増す】

11月24日の米経済指標は景気回復による求人増と就業のギャップがまだ大きいとされる中でもキャッチアップが進んで雇用改善が顕著である印象が強まり、高い物価上昇率もピークアウトしていない印象となり、米連銀にとっては物価上昇への対処要請に加えて雇用回復感も満たされつつある状況で利上げ時期を前倒しする可能性を強める内容となった。

11月25日早朝に公開された11月2-3日開催のFOMC議事要旨では、「様々な参加者がインフレ高進が続くようならば資産購入を通じた量的金融緩和策の縮小ペースを速め、想定よりも早期の利上げに備えるべき」と主張していた事が示された。一部には経済指標について「忍耐強く見極めるべき」という慎重姿勢も見られたが、12月会合ではテーパリングによる資産購入縮小規模の拡大や利上げ想定時期の前倒しの議論も進むと思われる。

米サンフランシスコ連銀のデイリー総裁は24日に公開されたインタビューにおいて、「テーパリングのペースを加速させるとともに、来年末にも利上げを実施し事実上のゼロ金利を解除することに前向きな姿勢」を示した。11月16日に同氏は「インフレに対する予防的な利上げは経済を損ねる可能性がある」と慎重姿勢を述べていたが、今回のインタビューでは「雇用改善と物価上昇が続けばテーパリングのペースを加速させることを支持する」と述べており、ハト派とみられる同氏も利上げ時期の前倒しへスタンスを変えてきている印象となった。

バイデン大統領は22日夜にパウエル米連銀議長の再任とブレイナード理事の副議長昇格を発表したが、その際に議長、理事ともにバイデン大統領の掲げるインフレ対策を最重要課題とする姿勢に同調した金融政策をとる姿勢を示している。パウエル氏再任が決定してからドル高は一段と加速し始めている。

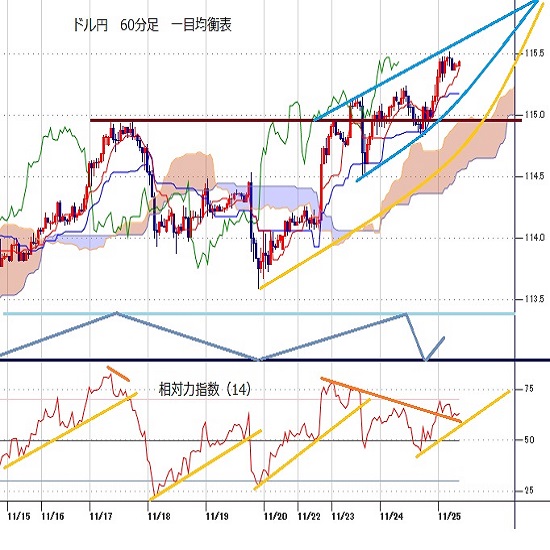

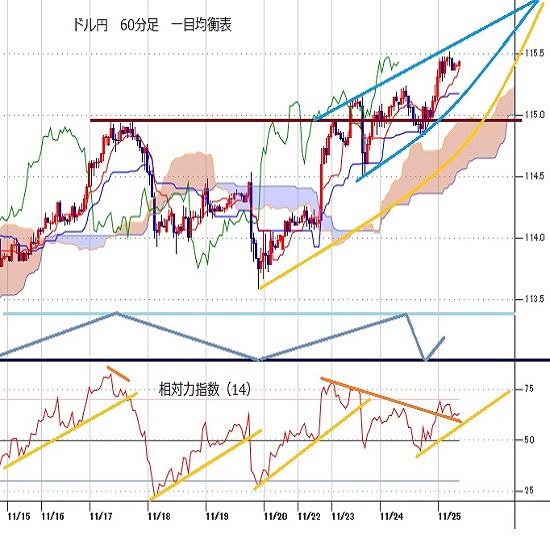

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、11月19日夜安値で前回のサイクルボトムを付けて上昇してきたが、24日午前高値から夕刻へいったん下げてから一段高しており、11月17日午前高値から5日を経過しているため24日午前高値を直近のサイクルトップ、19日夜から3日目となる24日夕安値を同サイクルトップとして新たな強気サイクル入りしたと仮定する。次のトップ形成期は24日午前高値を基準として29日午前から12月1日午前にかけての間とし、弱気転換は24日夕安値割れからとする。

60分足の一目均衡表では11月22日夜の急伸で遅行スパンが好転、先行スパンからも上抜けてきたがその後も両スパン揃っての好転を維持しているので遅行スパン好転中の高値試し優先とする。また先行スパンを上回るうちは遅行スパンが一時的に悪化してもその後に好転するところから上昇再開とし、先行スパンへ潜り込むところからは弱気転換注意として遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は24日夕刻の下落時に50ポイントを割り込んだが切り返している。23日早朝からの高値切り上がりに際しては指数のピークが切り下がり基調にあり弱気逆行の気配だが、70ポイントを超えてくると弱気逆行ブレイクとなって80ポイント台を目指して上昇が勢い付く可能性がある。弱気転換は45ポイント割れからとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、11月24日夕安値114.81円を下値支持線、115.51円を上値抵抗線とする。

(2)115.0円以上での推移中は上向きとし、115.51円超えからは115.70円台、勢い付く場合は116円台乗せを目指すとみる。116円到達では売られやすいと注意するが、115円台前半で確りするうちは26日も高値試しへ向かいやすいとみる。

(3)115円をわずかに割り込んでも回復する内は115.25円超えから上昇再開とするが、24日夕安値を割り込む場合はいったん調整安に入るとみて114.50円割れを試すとみる。また24日夕安値を割り込んだ後も115円以下での推移なら26日は安値試しへ向かいやすくなるとみる。

【当面の主な予定】

11/25(木)

休場 米国 感謝祭、ニューヨーク市場は外為、債券、株式、商品が休場

14:00 (日) 9月 景気先行指数CI・改定値 (速報 99.7)

14:00 (日) 9月 景気一致指数CI・改定値 (速報 87.5)

16:00 (独) 7-9月期 GDP改定値 前期比 (速報 1.8%、予想 1.8%)

16:00 (独) 7-9月期 GDP改定値。季調済 前年同期比 (速報 2.5%、予想 2.5%)

16:00 (独) 7-9月期 GDP改定値・季調前 前年同期比 (速報 2.5%、予想 2.5%)

16:00 (独) 12月 GFK消費者信頼感 (11月 0.9、予想 -1.0)

17:00 (欧) ヴィルロワ・ド・ガロー仏中銀総裁、講演

17:10 (欧) エルダーソンECB理事、講演

21:30 (欧) 欧州中銀、議事要旨公表(10月28日分)

22:30 (欧) ラガルドECB総裁、EU司法関連会議参加

26:00 (英) ベイリー英中銀総裁、イベント参加

11/26(金)

感謝祭翌日で米市場は短縮取引(債券、株式、商品)、為替は通常取引

08:30 (日) 11月 東京区部消費者物価指数・生鮮食料品除く 前年同月比 (10月 0.1%、予想 0.3%)

09:30 (豪) 10月 小売売上高 前月比 (9月 1.3%、予想 2.5%)

16:00 (独) 10月 輸入物価指数 前月比 (9月 1.3%、予想 1.9%)

16:00 (独) 10月 輸入物価指数 前年同月比 (9月 17.7%、予想 19.6%)

17:00 (欧) ラガルドECB総裁、講演

17:30 (欧) シュナーベルECB理事、講演

22:00 (英) ピル英中銀理事、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

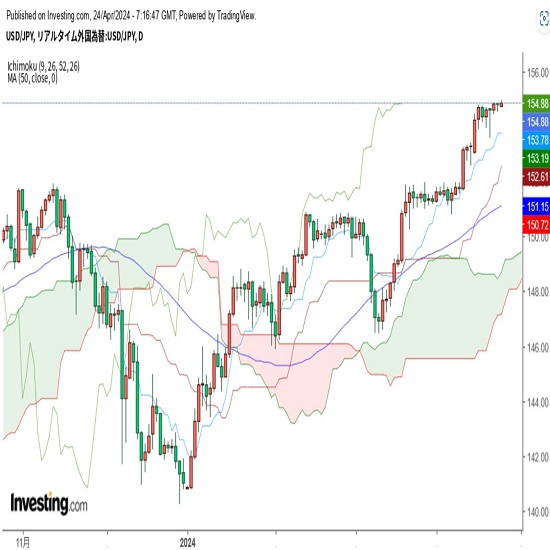

2024.04.24

ドル円 155円に急接近、円買い介入の行方は如何に(4/24夕)

東京市場はドルが小幅に続伸。連日の高値更新で、155円まであと数ポイントへと接近する局面も。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.24

東京市場のドルは154円90銭台での攻防、高値こう着想定だが一気に156円台まで走る可能性も(23/4/24)

東京時間(日本時間8時から15時)のドル・円は、こう着感の強い地合いながら、一時154円91銭まで買われる場面が見られた。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.11.25

ドル円、約4年10ヵ月ぶり高値圏へ急上昇。米長期金利上昇がドル高の背景(11/25朝)

24日(水)のドル円相場は堅調な展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。