対ドルで史上最安値を更新、対円で4月29日以降の安値を更新

〇先週のトルコリラ円、4/29の戻り高値13.38以降の安値を更新

〇28日のトルコ格付け見直し報道で対ドルではトルコリラ史上最安値更新

〇トルコ10年債利回りは落ち着いた水準で推移していたが、28日は17.92%へ上昇

〇40週サイクルの戻り一巡による下落期入りの印象が益々強まってきたと思われる

〇13円以下での推移中は下向きとし、12.70割れからは12.67試し

〇12.90円台から13円手前にかけては戻り売りにつかまりやすいとみる

【概況】

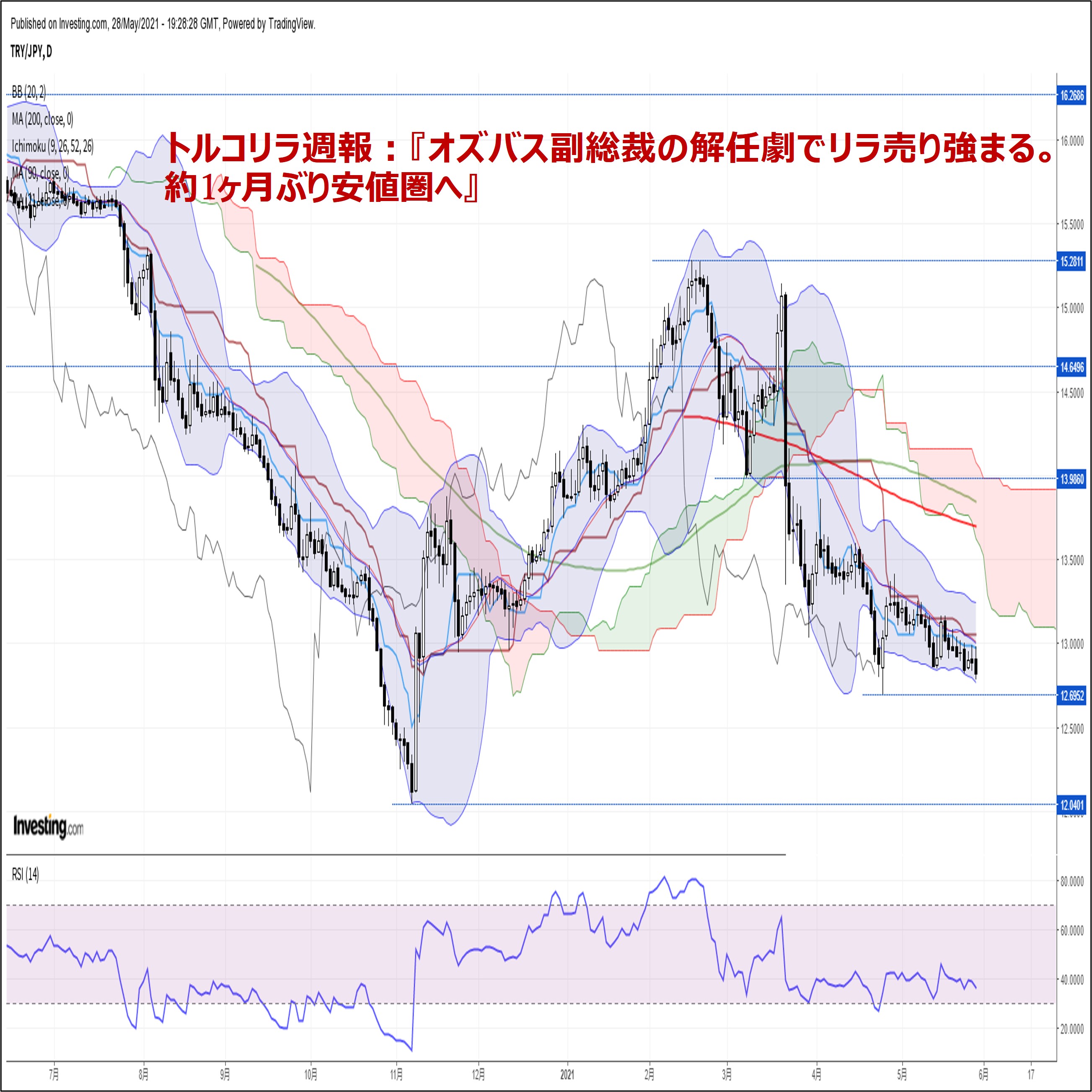

トルコリラ円の5月28日は12.97円から12.75円の取引レンジ。トルコ中銀副総裁2人目の解任交代報道から売られてきたが、28日はSPによるトルコの格付け見直し報道をきっかけに対ドルでトルコリラが史上最安値を更新する中でトルコリラ円も売られて4月29日の戻り高値13.38円以降の安値を更新した。

3月20日の中銀前総裁更迭と3月30日の一人目の副総裁更迭による金融政策不信で暴落して4月26日安値12.67円まで下げたところから小反発したもののリラ売りの流れは変わらず、徐々に安値更新へと迫ってきている。

【対ドルでのトルコリラは昨年11月底を割り込む】

ドル/トルコリラの5月28日は8.61リラから8.43リラの取引レンジ。5月27日に8.54リラへ下落して5月13日安値8.51リラを割り込んで2月16日以降の安値を更新していたが、28日は格下げ検討報道をきっかけに昨年11月6日に付けた史上最安値8.57リラを割り込んで安値更新となった。

中銀前総裁の解任と4人いるうちの一人目の副総裁解任が続いたことで3月30日に8.45リラへ暴落、いったん戻したものの4月26日に8.48リラへ安値を切り下げ、その後の戻り高値も切り下げつつ5月13日に8.51リラへ安値を更新する展開だったが、安値ラインが徐々に切り下がり、戻り高値も切り下がるレンジ縮小型の三角持ち合いを構成していたところ、安値ラインを割り込んで下げ足が早まる持ち合い下放れ状態に陥ったようだ。

5月28日に発表された5月の経済信頼感指数は92.6となり4月の93.9から悪化、市場予想の95.1への改善期待を裏切った。同日発表の4月貿易収支は30.6億ドルの赤字で3月の46.6億ドルの赤字からはやや減った。それらの発表よりも当日は格付け会社SPによるトルコの格下げ検討報道がリラ売りを加速させたようだ。

S&Pグローバル・レーティングスがトルコに関する最新の格付けを見直すとの報道もあった。同社の他、フィッチとムーディーズの3つの主要格付け機関はすべてトルコの債務をジャンク級としているが、金融政策の不透明感が増している中で見通しを引き下げる可能性も懸念される。

また、トルコが外債の返済のためにドルを調達したことでリラ売りドル高が加速したとの見方もなされているようだ。

いずれにせよ、中銀総裁の解任交代から副総裁の入れ替え等によるトルコ金融政策への不信任感は益々強まっている。トルコ10年債利回りは3月22日の総裁解任ショック当初に20%へ上昇した後は落ち着いた水準で推移していたが、28日は17.6%台から17.92%へ上昇した。

【40週サイクルレベルの下落感強まる】

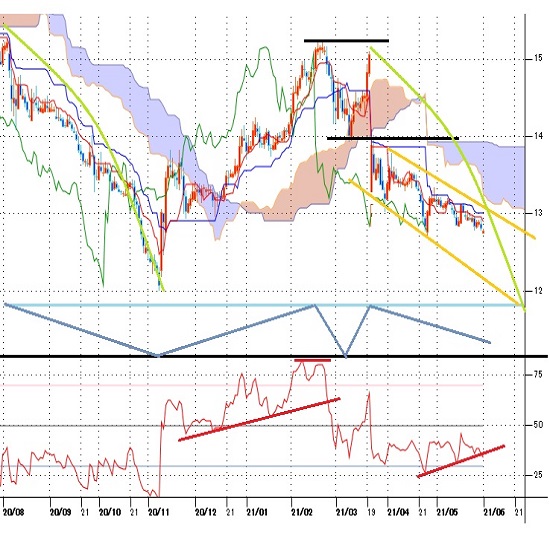

トルコリラ円の週足においては、概ね40週前後の底打ちサイクルがみられ、最近では2018年8月13日、2019年5月9日、2020年1月8日、2020年11月6日に底打ちをしている。2018年8月13日底からの上昇は同年11月29日高値まで16週の上昇で終わっており、2017年4月14日底からの上昇も同年9月15日まで23週の上昇に終わったことから、昨年11月底からの上昇も半年に満たない程度に終わる可能性が警戒され、特に11月6日底から16週目の2021年2月16日高値と3月19日高値がダブルトップ型となったところでアーバル前中銀総裁解任騒動による急落が発生したため、2018年の16週の上昇一巡による下落再開時に近い展開となる可能性が考えられた。

既に対ドルでは11月6日底を割り込んでおり、トルコリラ円は円安分で底上げされているとは言え、徐々に安値を更新してきていることにより、40週サイクルの戻り一巡による下落期入りの印象が益々強まってきたと思われる。昨年11月6日底から先週までが30週目であり、40週平均のサイクルとしては後10週前後、短い場合で5週、長い場合だと15週から20週の下落余地もあり得るところと思われる。

日足レベルにおいては4か月前後の底打ちサイクルでの推移がみられるが、2月16日高値と3月19日高値によるダブルトップの中間点にある3月8日安値が前回のボトムであり、次の底打ち期は7月序盤を中心に6月後半から7月中後半にかけての期間と想定されるので、40週サイクルレベルの下落期と合わせて考えれば、まだしばらくは安値試しが続きやすいのではないかと思われる。

【当面のポイント】

(1)当初、4月26日安値12.67円を下値支持線、13.0円を上値抵抗線とみておく。

(2)13円以下での推移中は下向きとし、12.70円割れからは12.67円試しとし、底割れから下げ足が早まる場合は12.50円前後へ向かうとみる。12.50円以下は反騰注意とするが、13円以下での推移が続くうちは安値試しへ向かいやすいとみる。

(3)12.90円台から13円手前にかけては戻り売りにつかまりやすいとみて、その後に12.80円を割り込むところからは下げ再開と考える。

【当面の主な予定】

5月31日

16:00 1-3月期 GDP 前期比 (10-12月期 1.7%)

16:00 1-3月期 GDP 前年比 (10-12月期 5.9%)

6月1日

16:00 5月 イスタンブール製造業PMI (4月 50.4)

6月3日

16:00 5月 消費者物価上昇率 前月比 (4月 1.68%)

16:00 5月 消費者物価上昇率 前年比 (4月 17.14%)

16:00 5月 生産者物価上昇率 前月比 (4月 4.34%)

16:00 5月 生産者物価上昇率 前年比 (4月 35.17%)

※ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2021.05.31

トルコリラ円レポート月曜版(2021年5月31日)

実際のレンジは、安値が12.76レベル、高値が12.97レベルとなり、ほぼ予想レンジの中で若干狭い値幅での取引となった一週間でした。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2021.05.29

トルコリラ週報:『オズバス副総裁の解任劇でリラ売り強まる。約1ヶ月ぶり安値圏へ』(5/29朝)

トルコリラの対円相場は、一時12.78円まで下落するなど、4/26に記録した直近安値(12.69円)に迫りました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。