11月9日夜急伸時の高値を僅かに超え、3月以降の下降チャンネル抵抗線に迫る

〇ドル円、11日深夜に105.67をつけ105円台前半から中盤までの三角持合いから上抜けつつある印象

〇ドル全面安にブレーキ、ドル高感再燃も

〇新興通貨高が一旦止まりメジャー通貨もまちまちの動き、通貨ペア間の協調性薄れる

〇105.00割れ回避のうちは上昇余地あり、105.67超えからは106円台序盤への上昇を想定

〇105.00割れからは104.50〜104.25にかけての下落を想定

【概況】

ドル円は11月6日夜に103.17円まで下落して3月コロナショック暴落時以来の安値水準となったところから米ファイザー社のワクチン治験の有効性と早期承認申請見込みとの報道から急伸に転じ、9日深夜には105.64円まで大幅上昇した。NYダウが一時1600ドルを超える急騰となり2月高値を超えて史上最高値を更新する中で、リスク選好の円安感が急回復したことと株高債券安による米長期債利回り上昇が押し上げ材料となった。

11月10日昼に104.81円までいったん下げたが、その後は9日深夜高値と10日昼安値までのレンジ内での推移で三角持ち合いの様相となっていたが、11日深夜には105.67円を付けて9日深夜高値をわずかに上抜いた。105.50円以上では戻り売りも見られてその後は新たな高値更新へ進めずにいるが、105円台前半から中盤までのレンジ内で三角持ち合いから上抜けつつある印象だ。

【ドル全面安の流れにブレーキ】

11月9日まではドル全面安の流れが続いてきたが、その後はまちまちの様相になってきておりドル全面安にはブレーキがかかりドル高感が再燃している。

ユーロドルは11月9日に1.1919ドルまで上昇していたが、9日深夜にNYダウ急伸と逆相関して急落となり、10日夜、11日深夜と安値を切り下げている。11日夜は欧州中銀(ECB)のラガルド総裁がECB年次フォーラムの講演で12月のECB定例理事会においてコロナ不況対策として導入したパンデミック緊急購入プログラム(PEPP)を拡大する姿勢を示したことで売られている。

ポンド/ドルは11日夕刻にこの間の高値を更新した後はやや下げたが、11月入りしてからの上昇基調を継続している。ユーロ売りポンド買いの裁定も押し上げ要因となっているようだ。

豪ドル米ドルは9日夜高値の後は新たな高値更新へ進んでいないものの0.73ドルを挟んだ高値圏を維持している。NZドル米ドルはNZ中銀による利下げ見送りで11日昼にはこの間の高値を更新してその後も高値圏を維持している。

新興国通貨では南アランドが9日までの上昇基調から下落に転じ、メキシコペソも9日深夜から反落している。トルコリラが中銀総裁や財務相更迭をきっかけに対ドルで急伸しているのは個別事情だが、新興国通貨高の流れがいったん止まり、メジャー通貨もまちまちの展開となっているところをみると、為替市場全般が全体としての協調性が薄れている印象だ。

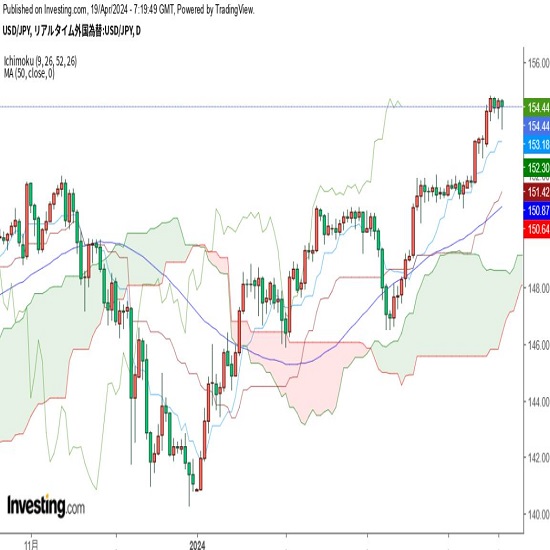

【3月以降の下降チャンネルの上限に迫る】

ドル円は3月のコロナショック暴落からV字反騰となり、3月24日に戻り天井を付けて以降は、5月6日、7月31日、9月21日、11月6日と安値を切り下げてきた。また戻り高値も6月5日、7月1日、8月13日、10月8日と切り下がってきた。4月1日と5月6日及び7月31日の安値はほぼ1直線であり、3月24日高値と6月5日高値を結ぶ抵抗線とほぼ平行となっているため、現状は3月24日高値を起点とした右肩下がりの下降チャンネルの範囲での推移となってきている。

下降チャンネルの抵抗線は106円前後に来ており、現状はその一歩手前まで戻したところにある。また6月5日高値と8月13日及び10月8日高値を結ぶ抵抗線に対しては11月9日深夜高値及び11月11日深夜高値ではわずかに上抜いており、日足の先行スパンからもわずかに頭を出したところとなった。11月6日に103円割れ寸前まで下げて9月21日安値を割り込んだところではさらに一段安へ進みかねない状況となっていたが、9日の日足大陽線で一挙に切り返しており、上記の下降チャンネルにおける上値抵抗線を突破する可能性も浮上してきたところだ。ただし、逆にそれだけ抵抗感の強い領域に来たことで、戻りが短命ならそろそろ上値がつかえて失速に転じても不思議ないところでもある。106円到達からさらに続伸なら下降チャンネルからの脱却、再び105円割れへ失速するなら下降チャンネルからの脱却失敗による下げ再開から一段安へ向かう可能性が浮上するという分岐点に来たという状況だろうか。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、11月6日夜安値と9日午前安値をダブルボトムとした急伸で強気サイクル入りとなったが、9日深夜高値以降は高値圏での三角持ち合いの様相となったため、11日朝時点では9日深夜高値を直近のサイクルトップと仮定し、高値更新からは新たな強気サイクル入りとした。11日深夜への上昇でわずかに9日深夜高値を上抜いたため、三角持ち合いの終点となる11日午前安値を直近のサイクルボトムとした新たな強気サイクル入りと仮定する。高値形成期は12日夜から16日深夜にかけての間と想定されるが、わずかな高値更新にとどまったためダブルトップ形成に終わる可能性もあると注意し、11日午前安値割れからは弱気サイクル入りとして16日午前から18日午前にかけての間への下落を想定する。

60分足の一目均衡表では9日深夜高値の後は105.50円を挟んだ騰落が続いているため遅行スパンは実線と交錯を繰り返しているが12日朝時点では実線を上抜いて好転している。また先行スパンを上抜いた状況も維持している。このため先行スパンを上回るうちは遅行スパン好転中の高値試し優先とし、遅行スパンが一時的に悪化してもその後の好転からは上昇再開とするが、先行スパンへ潜り込み始めるところからはいったん下落に入る可能性があるとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は9日深夜高値を11日深夜高値でわずかに上抜いたものの指数のピークは切り下がりとなっているため弱気逆行を形成している可能性がある。50ポイント以上を維持するかわずかに割り込んでも回復するうちは上昇余地ありとし、65ポイント超えからは上昇継続とみるが、45ポイント割れへ下げるところからは下げ再開を警戒して30ポイント台序盤への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)11月11日午前安値105.00円を下値支持線、11日深夜高値105.67円を上値抵抗線とする。

(2)11日午前安値割れ回避のうちは上昇余地ありとし、11日深夜高値超えからは106円台序盤への上昇を想定する。106円以上は反落注意とみるが、11日午前安値割れ回避の状況が続くうちは13日も高値試しへ向かいやすいとみる。

(3)11日午前安値割れからはいったん調整安に入るとみて104.50円から104.25円にかけてのゾーンへの下落を想定する。104.50円以下は反騰注意とするが、105円以下での推移が続く場合は13日も安値試しへ向かう可能性ありとみる。

【当面の主な予定】

11/12(木)

13:30 (日) 9月 第三次産業活動指数 前月比 (8月 0.8%、予想 1.2%)

16:00 (英) 9月 月次GDP 前月比 (8月 2.1%、予想 1.5%)

16:00 (英) 7-9月期 GDP速報値 前期比 (4-6月 -19.8%、予想 15.8%)

16:00 (英) 7-9月期 GDP速報値 前年同期比 (4-6月 -21.5%、予想 -9.4%)

16:00 (英) 9月 鉱工業生産指数 前月比 (8月 0.3%、予想 1.0%)

16:00 (英) 9月 鉱工業生産指数 前年同月比 (8月 -6.4%、予想 -6.0%)

16:00 (英) 9月 製造業生産指数 前月比 (8月 0.7%、予想 1.0%)

16:00 (英) 9月 商品貿易収支 (8月 -90.10億ポンド、予想 -93.00億ポンド)

16:00 (英) 9月 貿易収支 (8月 13.64億ポンド、予想 8.50億ポンド)

16:00 (独) 10月 消費者物価指数改定値 前月比 (9月 0.1%、予想 0.1%)

16:00 (独) 10月 消費者物価指数改定値 前年同月比 (9月 -0.2%、予想 -0.2%)

19:00 (欧) 9月 鉱工業生産 前月比 (8月 0.7%、予想 0.7%)

19:00 (欧) 9月 鉱工業生産 前年同月比 (8月 -7.2%、予想 -5.8%)

22:30 (米) 10月 消費者物価指数 前月比 (9月 0.2%、予想 0.1%)

22:30 (米) 10月 消費者物価指数 前年同月比 (9月 1.4%、予想 1.3%)

22:30 (米) 10月 消費者物価コア指数 前月比 (9月 0.2%、予想 0.2%)

22:30 (米) 10月 消費者物価コア指数 前年同月比 (9月 1.7%、予想 1.7%)

22:30 (米) 週間 新規失業保険申請件数 (前週 75.1万件、予想 73.5万件)

22:30 (米) 週間 失業保険継続受給者数 (前週 728.5万人、予想 690.0万人)

25:45 (欧) ラガルドECB総裁。ECBフォーラムで講演

25:45 (英) ベイリー英中銀(BOE)総裁、ECBフォーラムで講演

25:45 (米) パウエル米連邦準備理事会(FRB)議長、ECBフォーラムで講演

27:00 (米) エバンス・シカゴ連銀総裁、講演

28:00 (メ) メキシコ中銀、政策金利 (現行 4.25%、予想 4.00%)

28:00 (米) 10月 月次財政収支 (9月 -1246億ドル、予想 -2750億ドル)

11/13(金)

16:00 (ト) 9月 鉱工業生産 前月比 (8月 3.4%、予想 0.2%)

19:00 (欧) 9月 貿易収支・季調済 (8月 219億ユーロ、予想 224億ユーロ)

19:00 (独) バイトマン独連銀総裁、講演

19:00 (欧) 9月 貿易収支・季調前 (8月 147億ユーロ)

19:00 (欧) 7-9月期 GDP改定値 前期比 (速報 12.7%、予想 12.7%)

19:00 (欧) 7-9月期 GDP改定値 前年同期比 (速報 -4.3%、予想 -4.3%)

22:30 (米) 10月 生産者物価指数 前月比 (9月 0.4%、予想 0.2%)

22:30 (米) 10月 生産者物価指数 前年同月比 (9月 0.4%、予想 0.4%)

22:30 (米) 10月 生産者物価コア指数 前月比 (9月 0.4%、予想 0.2%)

22:30 (米) 10月 生産者物価コア指数 前年同月比 (9月 1.2%、予想 1.2%)

22:30 (米) ブラード・セントルイス連銀総裁、講演

24:00 (米) 11月 ミシガン大学消費者信頼感指数・速報値 (10月 81.8、予想 82.0)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.19

NZドルWeekly 100MAと50MA間でのもみ合い相場となりそうだが、乱高下の可能性も(24/4/19)

NZドルは、第1四半期消費者物価指数(CPI)が前期を上回ったことや、100日移動平均線が下値支持線として意識されたことなどから、91円台でのしっかりと推移となった。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.11.12

ドル円、約3週間ぶり高値圏へ上昇。90日移動平均線を巡る攻防に注目(11/12朝)

11日(水)の外国為替市場でドル円は上昇。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。