対ユーロと対ドルでリラ反発、ドル円の反騰も加わってトルコリラ円は下げ一服

〇トルコ円、3日午前15.21、深夜15.22とわずかずつ高値切り上げる

〇対ユーロ、対ドルでのリラ安が加速するとトルコ円への売り圧力も強まる可能性

〇7月消費者物価、イスタンブール製造業PMI、8/7に週次の外貨準備高発表、内容注意

〇15.10以上は上昇余地あり、15.22越えから15.30後半を目指す可能性

〇15.10割れからは下げ再開、15.00、14.89へ向かう流れと考える

【概況】

トルコリラ円は7月30日早朝に14.89円の安値を付けて6月2日高値以降の安値を更新し、31日朝も14.90円まで下げたものの新たな安値更新を回避し、31日夜にかけてはドル円が急反発したことで1日未明には15.20円まで上昇、週明けの8月3日も午前に15.21円、深夜には15.22円とわずかずつ高値を切り上げている。

コロナショックによる新興国通貨売りを背景にトルコリラ円は5月7日安値14.61円まで下落して2018年8月のトルコ通貨危機時に付けた安値15.52円を割り込み史上最安値を更新したが、コロナショック安が一服する中で6月2日高値16.23円までいったん戻した。その戻りが一巡したことで下落基調に転じ、7月中盤までは15.60円を挟んでの横ばいが続いていたものの、円高が加速して対ユーロ及び対ドルでトルコリラが下落する中で7月23日から30日まで6日連続の日足陰線で一段安となり、今年5月7日安値以来となる15円割れに至った。週末にドル円が反騰、対ユーロ及び対ドルでのトルコリラ安が一服したことで戻しに入っているところだが、今のところは下げ一服による小反発という印象だ。

【対ユーロ、対ドルでのリラ安一服】

7月30日までのトルコリラ円の下落要因は第一にメジャー通貨におけるドル全面安を背景にドル円が7月31日午前に104.17円まで大幅下落したためだが、第二には対ユーロ及び対ドルでトルコリラが急落したことが背景だった。

対ドルでのトルコリラはトルコ通貨当局の規制の動きもあって6月中旬からの1か月間は6.85リラを中心としてわずかな小動きに止まって横ばい推移が続いてきた。7月3日に一時的に急落する場面もあったが早々に元の水準へ押し戻されていた。しかし対ユーロでのリラ安が加速し始める中で対ドルでの値動きも規制が効かなくなり、7月24日から30日まで5日連続の下落となり、30日には7.01リラへ急落したが、31日、8月3日は下げ一服となり6.95リラまで戻している。

対ユーロではトルコの外貨準備高不足や消費者物価上昇率が政策金利を上回る実質マイナス金利状態に陥ったことを焦点化して欧州勢のリラ売りが加速したために、7月17日から7月30日まで10日連続のユーロ高リラ安となり、7月31日序盤には8.30リラまで下落して2018年8月の通貨危機時に付けた安値8.23リラを割り込む下落となった。しかし31日当日から8月3日にかけては反発しており、ユーロ高リラ安一服となっている。トルコリラに対する上昇材料が出たわけではなく、7月30日夜からユーロが対ドルで下落したことでメジャー通貨におけるドル安に一服感が出たことでトルコリラへの売り圧力も一服したというところだろう。

小規模の調整安を消化しつつも対ユーロ、対ドルでのリラ安が一段と加速するようだとトルコリラ円への売り圧力も再び強まりかねないが、8月4日夕刻にはトルコの7月消費者物価、イスタンブール製造業PMIの発表があり、8月7日には週次の外貨準備高発表もあるため、それらの内容次第ではリラ売りが再燃する可能性もあると注意したい。

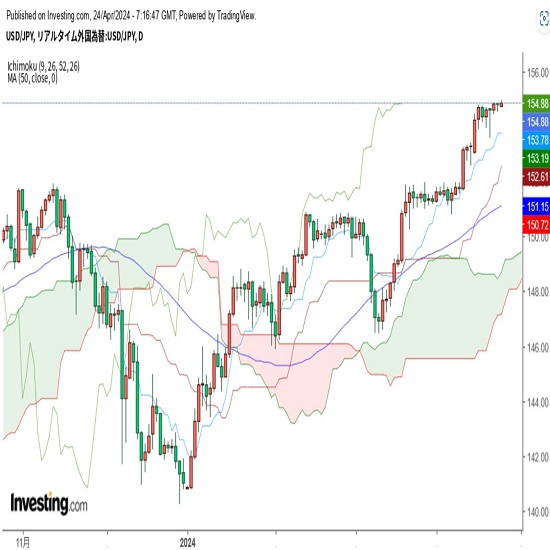

【ドル円の反騰一服か】

ドル円は7月31日に104.17円の安値まで一段安していたが、31日夜にはドル安一服感が強まる中で買い戻しの動きが殺到して106円台を回復、3日午前に106.42円を付け、3日夜に105.57円まで小反落してから3日深夜高値106.46円まで一段高した。

当日の安値から高値まで2円近い上昇となったのは昨年8月26日の底打ち反騰時以来であり、3月24日からの下落も4か月を経過して下げ幅も7.54円となったが、昨年8月の反騰開始時も4月高値から4か月の下落で7.94円の下げ幅を実現してから今年2月にかけての上昇期に入ったため、今回も同様の上昇に発展する可能性も考えられるが、そのためにはドル全面安が一巡してドル全面高へ進む必要がある。短期的な反騰後に戻り幅の半値を削る反落となる場合は下げ道中の一時的な反発にとどまって下降トレンド継続となるケースも多い。今週末の米雇用統計へ向けて重要経済指標の発表も相次ぐこと、米中対立や感染拡大動向等を見定める必要があるところだが、トルコリラ円としてもドル円が当面の底を付けて上昇期に入るのか、一時的な反発から下げ再開へ向かうのか、重要な週となりそうだ。

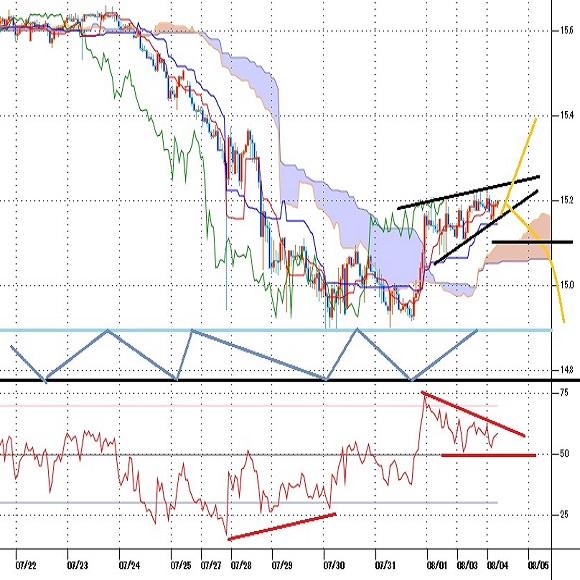

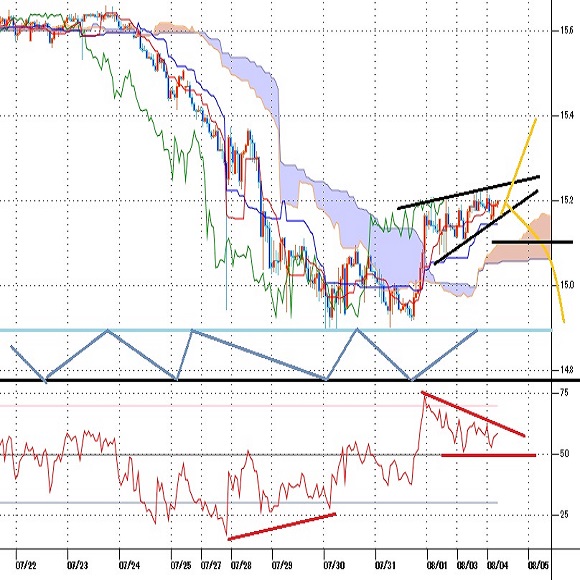

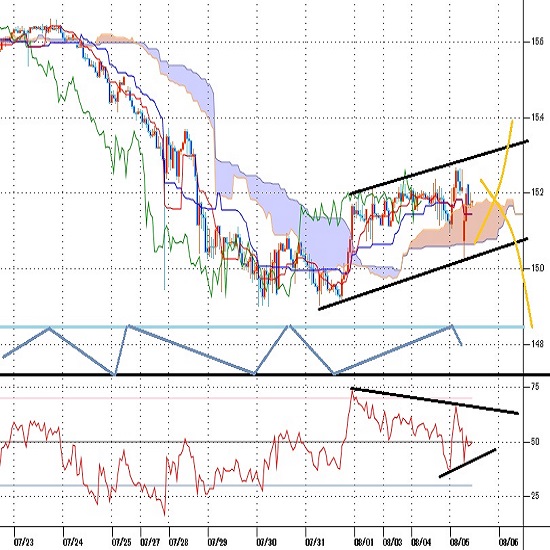

【60分足の一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、7月25日未明安値を割り込んだために底割れによる弱気サイクル入りとして30日未明から8月3日朝にかけての間へ下落を想定してきたが、31日夜の反騰により8月3日朝時点では30日早朝と31日朝の両安値をダブルボトムとした強気サイクル入りとした。またトップ形成期は8月4日午後から6日午後にかけての間と想定した。8月3日深夜へ戻り高値を若干切り上げているためまだ上昇余地ありとするが、前回サイクルトップからも3日目に入るので15.10円割れを弱気転換注意とし、15.00円割れからは弱気サイクル入りとして8月5日朝から7日朝にかけての間への下落を想定する。

60分足の一目均衡表では7月31日深夜への反騰で遅行スパンが好転し、先行スパンも上抜いたが、その後も両スパンそろっての好転を維持しているので、遅行スパン好転中は高値試し優先とし、先行スパンから転落しないうちは一時的に遅行スパンが悪化してもその後に好転するところからは上昇再開とする。ただし先行スパンから転落するする場合は戻り一巡による下落再開とみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は7月31日深夜以降の戻り高値切り上げに対して指数のピークが切り下がる弱気逆行が見られるため、50ポイント以上での推移中は上昇余地ありとするが、50ポイント割れからは下げ再開と考える。

以上を踏まえて当面のポイントを示す。

(1)当初、15.10円を下値支持線、8月3日深夜高値15.22円を上値抵抗線とする。

(2)15.10円以上での推移中は上昇余地ありとし、15.22円を超える場合は15.30円台後半を目指すとみる。15.35円以上は反落注意とするが、15.10円以上での推移なら5日も高値試しを続けやすいとみる。

(3)15.10円割れからは下げ再開とみて当初は15.00円、次いで7月30日安値14.89円試しへ向かう流れと考える。14.90台前半は買い戻しも入りやすいとみるが、15.10円以下での推移なら5日の日中も安値試しへ進みやすいとみる。

【当面の主な経済指標等の予定】

8月4日

16:00 7月消費者物価指数 前年比 (6月 12.62%、予想 12.0%)

16:00 7月消費者物価指数 前月比 (6月 1.13%、予想 0.8%)

16:00 7月生産者物価指数 前年比 (6月 6.17%、予想 8.3%)

16:00 7月生産者物価指数 前月比 (6月 0.69%、予想 1.0%)

16:00 7月イスタンブール製造業PMI (6月 53.9、予想 53.2)

8月7日

20:30 外貨準備高、7月31日時点 (前週 509.3億ドル)

8月10日

16:00 5月失業率 (4月 12.8%、予想 16.3%)

8月13日

20:30 外貨準備 8月7日時点

8月14日

16:00 6月経常収支 (5月 −37.60億ドル)

16:00 6月鉱工業生産 前年比 (5月 -19.9%)

16:00 6月小売売上高 前月比 (5月 3.8%)

16:00 6月小売売上高 前年比 (5月 -16.7%)

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.24

ドル円 155円に急接近、円買い介入の行方は如何に(4/24夕)

東京市場はドルが小幅に続伸。連日の高値更新で、155円まであと数ポイントへと接近する局面も。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.24

東京市場のドルは154円90銭台での攻防、高値こう着想定だが一気に156円台まで走る可能性も(23/4/24)

東京時間(日本時間8時から15時)のドル・円は、こう着感の強い地合いながら、一時154円91銭まで買われる場面が見られた。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2020.08.05

トルコリラ円見通し ドル円の失速でトルコリラ円は15円台序盤に留まる(20/8/5)

4日深夜に小反発したところから5日未明には15.26円まで高値をさらに切り上げたが、5日朝には15.02円までいったん下げる等、15.20円以上では上値の重い状況となっている。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2020.08.03

トルコリラ円ショートコメント(2020年8月3日)

安値が14.88レベル、高値15.49レベルと、下値を大きく広げ15円の大台を割り込んでから大台を回復しての引けとなりました。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。