トルコリラ円見通し 米雇用統計後の円安一服で売られるも7.50円近辺維持

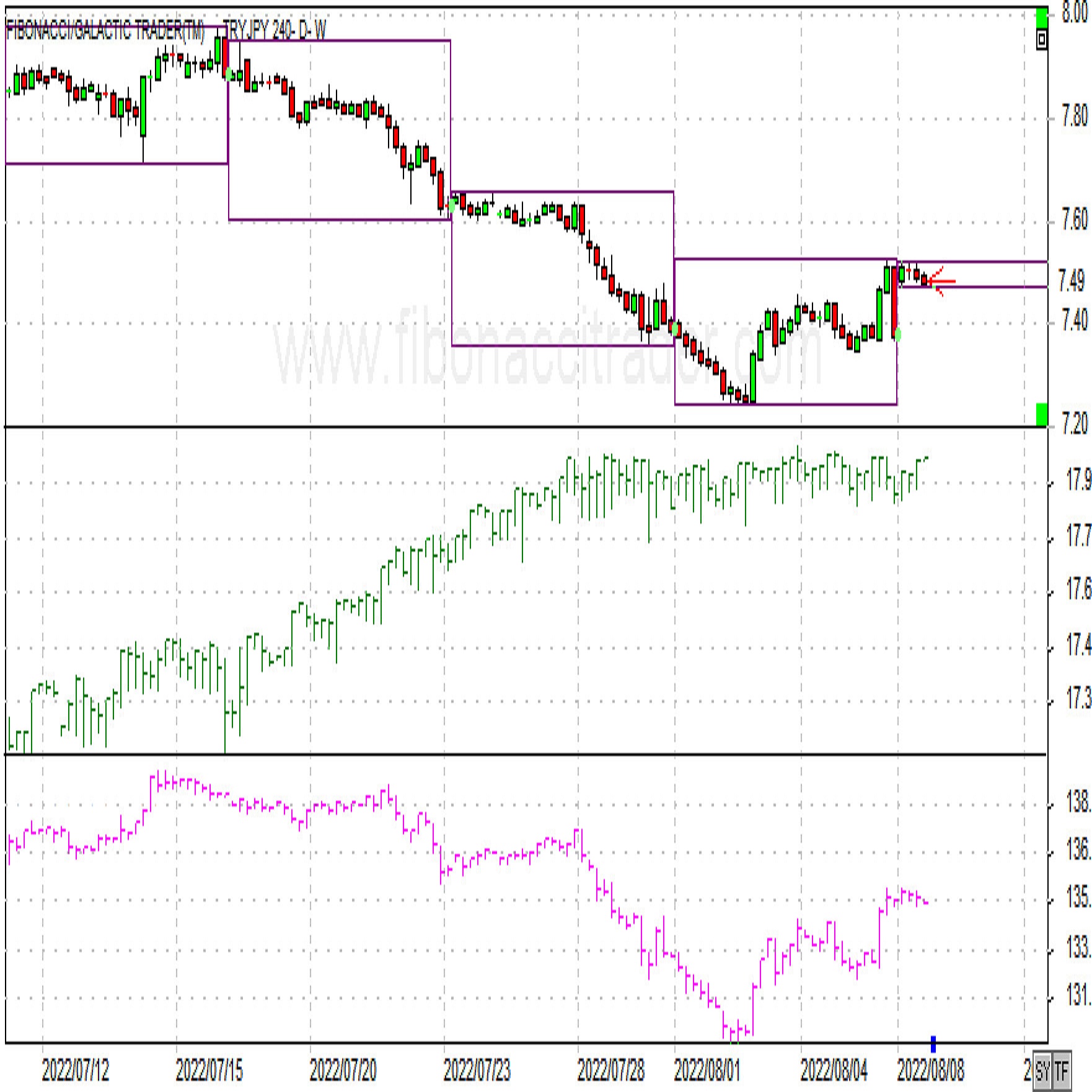

〇トルコリラ円、ドル円と同調した動き、8/8午前7.56まで上昇するもドル円反落により夜7.48へ下落

〇8/9早朝にかけてドル円が135円到達まで戻すと、トルコリラ円も7.52まで持ち直す

〇対ドル、8/8は17.98から17.84の取引レンジ、1ドル18リラ突破を試す攻防続く

〇ドル/トルコリラは膠着状態にあるが、史上最安値更新へ向かう前夜情勢という見方も

〇7.47以上での推移中は上昇余地ありとし、7.56超えからは7.60前後試しを想定する

〇7.47割れからは下落期入りとみて、7.40前後への下落を想定する

【概況】

トルコリラ円の8月8日は7.56円から7.48円の取引レンジ、9日早朝の終値は7.52円で5日終値の7.54円からは0.02円の円安リラ高だった。

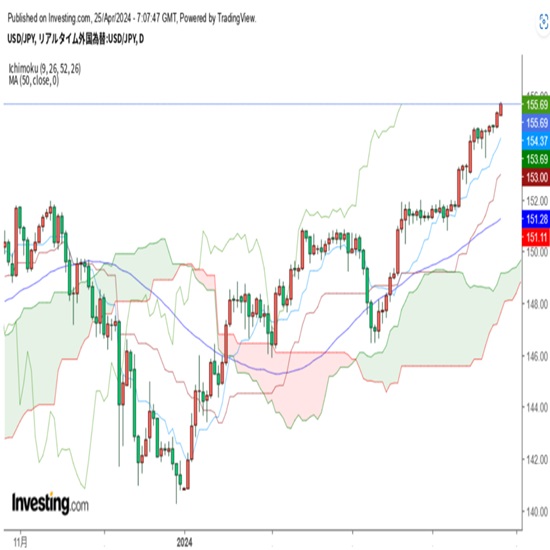

ドル/トルコリラが1ドル18リラ手前での攻防を続けて膠着状態にある中、トルコリラ円はドル円の動向とほぼ同調した動きとなっており、ドル円が8月2日安値130.39円から反騰入りした流れと同調して8月2日安値7.27円から切り返してきた。8月5日夜の米雇用統計が強い内容だったことでドル円は5日夜に135.49円へ一段高となり週明けの8日午前には135.57円まで高値を伸ばしたため、トルコリラ円も5日夜高値で7.55円をつけ8日午前には7.56円まで高値を伸ばした。しかし米雇用統計に対する反応が一巡したことでドル円は8日夜に134.34円まで反落したためにトルコリラ円も7.48円まで下げ、9日早朝にかけてドル円が135円到達まで戻すと7.52円まで持ち直している。

【ドル高リラ安は1ドル18リラ手前での膠着状態続く】

ドル/トルコリラの8月8日は17.98リラから17.84リラの取引レンジ、9日早朝の終値は17.91リラで先週末終値の17.91リラと変わらずだった。

1ドル18リラ突破を試す攻防が続いているが、一部ベンダーで18リラ台の安値提示は見られるものの18リラ超えへは進めず、17.90リラ以下ではドル買いリラ売りで上値が抑えられる状況で膠着状態といえる。

ここまで小動きが続いているのはトルコ中銀が1ドル18リラをリラ安加速阻止の防衛ラインとして設定して何らかの介入的な動きをとっている可能性も推察されるが、中銀はめったに公式介入を表明することがない。

今週は8月10日の失業率、11日の経常収支、12日の鉱工業生産と小売売上高とトルコ経済指標の発表も続くが、8月18日の次回トルコ中銀MPC(金融政策委員会)を前後しての金融政策スタンスを見定め、リラ売り攻勢で1ドル18リラを突破してゆくか、いったん下値も固いとしてリラ買い戻し優勢の流れになるのか試されるまで膠着状態での推移が続くことも考えられる。

外部要因としては8月10日の米CPI発表から為替市場全般が動き、特に新興国通貨売りが勢い付く場合にはリラ安が加速するきっかけとなる可能性も考えられる。

【ドル/トルコリラでの史上最安値更新への挑戦期】

ドルトルコリラが膠着状態にあるため、トルコリラ円の当面する動きはドル円と同調したものとなりやすいのだが、ドル/トルコリラの膠着状態が解けて史上最安値を更新してゆく可能性も徐々に高まっており、膠着状態がブレイクされると堤防決壊的なリラ売りが加速しても不思議ない状況ともいえ、史上最安値更新へ向かう前夜情勢という見方もできる。

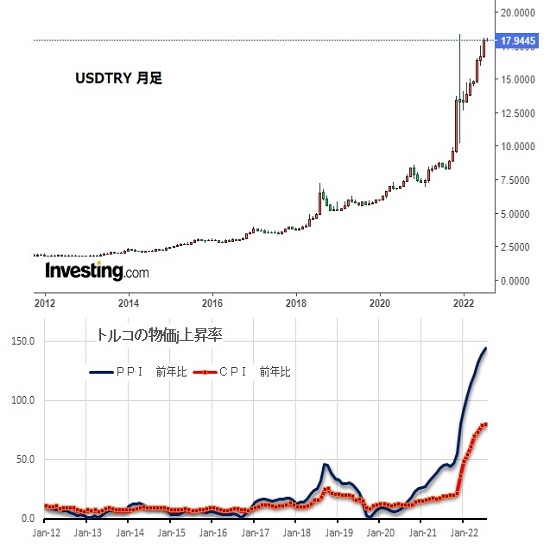

ドル/トルコリラの推移は概ねトルコの物価上昇率=インフレと同調し、インフレがリラ安を招き、リラ安がインフレをさらに助長する悪循環となっている。トルコ中銀が昨年9月から12月にかけて政策金利を19%から14%まで大幅に引き下げたとはいえ、まだ主要国と比較すれば高金利状態にあり、食料品や日用品の価格高騰と特に燃料費の高騰等が国民生活を圧迫しているもののG20の中での高成長を実現するという、常識的には考え難い経済環境を作っているともいえる。

しかし、7月のCPI前年比は79.60%、PPIに至っては144.61%まで高騰していることを踏まえれば、現状からインフレが劇的に収まる状況が見えないならインフレ進行と同調したリラ安も、1ドル18リラの防衛ラインがいずれ決壊してリラの史上最安値更新へ向かう環境がとともっているともいえる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、8月5日朝に弱気転換目安とした7.40円を割り込んだために8月5日午前時点では8月3日深夜高値を直近のサイクルトップとした弱気サイクル入りとした。またボトム形成期は8月5日の日中から9日の日中にかけての間と想定されるので7.45円超えからは強気転換注意として8月3日夜高値試しとし、高値更新からは強気サイクル入りとした。

8月5日夜の急伸で3日夜高値を上抜いたため、現状は8月5日午前安値を直近のサイクルボトムとして強気サイクル入りしたと思われる。トップ形成期は8日夜から10日夜にかけての間と想定されるのですでに反落注意期にあり、8月8日午前高値でやや短めのサイクルトップを付けた可能性がある。

このため、7.47円以上での推移中は一段高余地ありとするが、7.47円割れからは弱気サイクル入りと仮定して10日午前から12日午前にかけての間への下落を想定する。

60分足の一目均衡表では、遅行スパンが悪化しているが先行スパンの上限に到達したところにとどまっているので遅行スパンが好転するところからは上昇再開とするが、先行スパン転落からは下落期入りとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は8月5日深夜高値から8日午前高値への高値切り上げに際して指数のピークが切り下がる弱気逆行が見られていったん40ポイントまで低下しているのですでに下落期入りしている可能性がある。60ポイントを上抜き返す場合は上昇再開とするが、再び40ポイントを割り込むところからは下落期入りとみて20ポイント台への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、7.47円を下値支持線、7.56円を上値抵抗線とする。

(2)7.47円以上での推移中は上昇余地ありとし、7.56円超えからは7.60円前後試しを想定する。7.60円前後は反落警戒とするが、7.50円以上での推移なら10日の日中も高値試しへ向かいやすいとみる。

(3)7.47円割れからは下落期入りとみて7.40円前後への下落を想定する。7.40円前後は買い戻しも入りやすいとみるが、7.47円以下での推移なら10日も安値試しへ向かいやすいとみる。

【当面の主な予定】

8月10日

16:00 7月 失業率 (6月 10.9%)

8月11日

16:00 6月 経常収支 (5月 -64.68億ドル)

20:30 週次 外貨準備高 8/5時点 グロス (7/29時点 611.0億ドル)

20:30 週次 外貨準備高 8/5時点 ネット (7/29時点 91.2億ドル)

8月12日

16:00 6月 鉱工業生産 前月比 (5月 0.5%)

16:00 6月 鉱工業生産 前年同月比 (5月 9.1%)

16:00 6月 小売売上高 前月比 (5月 1.9%)

16:00 6月 小売売上高 前年同」月比 (5月 20.8%)

16:00 7月 トルコ中銀 年末インフレ率予想調査 (7月 69.94%)

8月15日

17:00 7月 財政収支 (6月 -310億リラ)

8月18日

20:00 トルコ中銀 政策金利 (現行 14.0%)

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.25

東京市場のドルは155円75銭まで円安加速、投機筋は「日本当局は介入できず」を見透かした格好か(24/4/25)

東京時間(日本時間8時から15時)のドル・円は、目立った材料は観測されないなか、円安が加速し155円75銭までドルは上昇した。

-

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.25

ドル円、155円乗せ後も介入等の動き無く、155円台半ばに続伸 (4/25午前)

25日午前の東京市場でドル円は155円台前半を続伸。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2022.08.10

トルコリラ円見通し ドル高リラ安やや緩みドル円確りでトルコリラ円は若干高(22/8/10)

トルコリラ円の8月9日は7.55円から7.49円の取引レンジ、10日早朝終値は7.54円で前日終値の7.52円からは0.02円の円安リラ高だった。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2022.08.09

トルコリラ円ショートコメント(22/08/09)

先週のトルコリラは週を通して17.90前後でのもみあいを続け、18.0の大台をトライしそうでしないという流れを続けました。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。