米連銀利上げを受けてトランプラリーの2016年12月高値を超える

〇ドル円、米連銀による0.25%の利上げ発表で17日未明に119.12へ急伸

〇2016年12月のトランプラリー時につけた高値118.65を超え約6年ぶりに119円到達

〇ウクライナ情勢進展期待での株高と米長期債利回り上昇による日米金利差拡大で円売り加速

〇FOMCにて政策金利0.25%引き上げ、年内利上げ回数も7回に増加、2023年は4回の想定

〇利上げ発表受け米10年債利回り2.24%へ上昇、2019年5月以来の高水準に

〇チャート上の上値目途となる高値は2015/11/18高値123.73、同年6/5高値125.84に

〇118.50以上での推移中は上向きとし、119.20超えからは120円台を目指す流れとみる

【概況】

ドル円は3月17日未明の米連銀による0.25%の利上げと年内7回の利上げ想定発表を受けて119.12円へ急伸、いわゆるトランプ・ラリーによる急騰で付けた2016年12月15日高値118.65円を超えて2016年2月以来の119円到達となった。その後はやや利益確定売りに押されたが、ウクライナとロシアの停戦協議の進展期待での株高と米長期債利回り上昇による日米金利差拡大からの円売りが加速している。

【米連銀は今年7回の利上げ想定】

米連銀は3月15-16日開催のFOMC(連邦公開市場委員会=金融政策決定会合)において政策金利を従来の0.00〜0.25%だった水準から0.25〜0.50%へと0.25%引き上げた。2018年12月以来の利上げであり、利上げ幅は市場予想と一致した。FOMCメンバー9名のうち1人が0.50%への大幅利上げを主張したために全会一致ではなかったが、今回の利上げを含めた2022年における利上げ回数についてのメンバー想定中央値は7回とされて12月時点の3回から大幅に増え、2023年についても4回の利上げ想定とされた。

2023年の政策金利見通しの中央値は2.8%とした。またインフレ見通しについては2022年10-12月期を4.3%として12月時点の2.6%から大幅に上方修正し、GDP見通しについては2.8%として12月の4.0%から下方修正、失業率は前回と同様の3.5%と予想された。

パウエル米連銀議長はFOMC後の記者会見で、「高インフレが今年半ばまで続く」「物価安定を回復する必要がある」とし、「物価安定なくしては持続的な雇用最大化はない」と述べた。米消費者物価上昇率が1982年以来40年ぶりの高水準に達していることについては「突然で予想外の急上昇だった」と述べて金融引き締め姿勢を一段と強化した。

【米10年債利回りは2019年5月以来の高水準に】

米FOMCによる利上げ発表を受けて米10年債利回りは一時2.24%へ上昇、その後やや落ち着いて前日比0.04%上昇の2.19%で終了した。2019年5月以来の高水準となり既にパンデミック発生前の水準に来ている。30年債利回りは上昇一巡で前日比0.02%低下の2.46%。2年債利回りは前日比0.09%上昇の1.94%となったが、一時は1.99%まで急伸した。

当面のイベント通過により長期債利回り上昇が一服する可能性もあるが、年7回利上げ想定となったことや今後のウクライナ情勢、原油価格動向次第ではさらに利上げペースが加速する可能性もあるため、長期債利回り上昇基調は継続しやすいと思われる。

一方でNYダウは前日比518.76ドル高と大幅上昇、ナスダック総合指数も同487.93ポイント高と上昇した。米長期債利回りが高水準に達していることは圧迫要因ではあるが、インフレを伴った景気回復に対する後手に回った利上げであることや、ウクライナを巡る停戦合意への期待感から先高期待が優先されているようだ。

ドル円としては日銀が金融緩和から抜け出せない中での欧米等主要中銀による利上げ及び金融引き締めが進むことにより長期金利差からの円売りへと進みやすい状況にある。2016年12月高値を超えたことでチャート上の上値目途となる高値は2015年11月18日高値123.73円、同年6月5日高値125.84円まで見当たらなくなった。

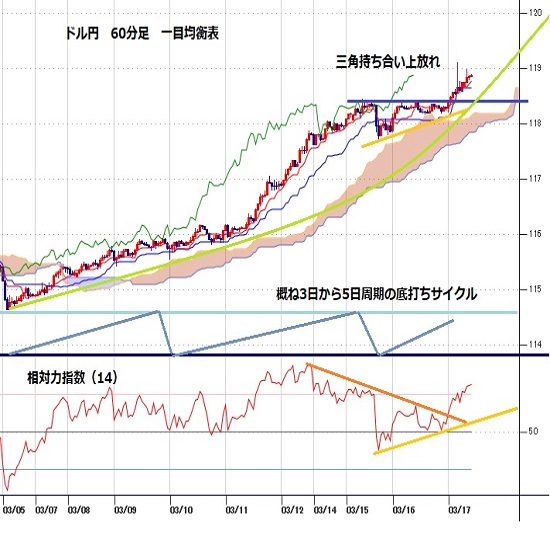

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、3月15日夕刻にいったん118円を割り込んでから切り返したために、3月14日夕安値を直近のサイクルボトムとした新たな強気サイクル入りとして18日午前から22日午前にかけての間への上昇を想定した。

3月17日未明へ一段高となり、その後も118円台後半を維持しているので引き続きトップ形成中とみる。118.50円以上での推移中か、直前高値から0.70円を超える急落となる場合は弱気転換注意として15日夕安値試しを想定する。

60分足の一目均衡表では3月17日未明への上昇で遅行スパンが再び好転、先行スパンを上回る状況も維持しているので遅行スパン好転中は高値試し優先とする。先行スパンへ潜り込まないうちは遅行スパンが一時的に悪化してもその後に好転するところから上昇再開とするが、先行スパンへ潜り込むところからは下落期入りを警戒して遅行スパン悪化中の安値試し優先とする。先行スパンから転落する場合は下げ足が早まる可能性もあると注意する。

60分足の相対力指数は3月15日夕刻に40ポイント台まで低下したところから切り返しに入って70ポイント台に到達している。15日のピーク時には80ポイント台後半へ上昇しているので再び80ポイント台を目指すとみるが、60ポイント割れからは弱気転換注意として50ポイント割れを試すとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、118.50円を下値支持線、119.20円を上値抵抗線とする。

(2)118.50円以上での推移中は上向きとし、119.20円超えからは120円台を目指す流れとみる。119.75円以上は反落警戒とするが、119円以上での推移なら18日の日中も高値試しを続けやすいとみる。

(3)118.50円割れから続落の場合は上昇一巡による調整安入りの可能性もあると注意しつつ118円前後試しとみるが、118円前後は買い拾われやすい水準とみる。

【当面の主な予定】

3/17(木)

日銀・金融政策決定会合(初日)

ブラジル中銀、台湾中銀、インドネシア中銀の政策金利発表

19:00 (欧) 2月 消費者物価指数改定値 前年同月比 (速報 5.8%、予想 5.8%)

19:00 (欧) 2月 消費者物価コア指数改定値 前年同月比 (速報 2.7%、予想 2.7%)

20:00 (ト) トルコ中銀、政策金利 (現行 14.00%、予想 14.00%)

21:00 (英) 英中銀 政策金利 (現行 0.50%、予想 0.75%)

21:30 (米) 2月 住宅着工件数・年率換算件数 (1月 163.8万件、予想 170.0万件)

21:30 (米) 2月 住宅着工件数 前月比 (1月 -4.1%、予想 3.8%)

21:30 (米) 2月 建設許可件数・年率換算件数 (1月 189.9万件、予想 185.0万件)

21:30 (米) 2月 建設許可件数・前月比 (1月 0.7%、予想 -2.4%)

21:30 (米) 新規失業保険申請件数 (前週 22.7万件、予想 22.0万件)

21:30 (米) 失業保険継続受給者数 (前週 149.4万人、予想 148.0万人)

21:30 (米) 3月 フィラデルフィア連銀製造業景況指数 (2月 16.0、予想 15.0)

21:45 (欧) シュナーベルECB理事、討論会参加

22:15 (米) 2月 鉱工業生産 前月比 (1月 1.4%、予想 0.5%)

22:15 (米) 2月 設備稼働率 (1月 77.6%、予想 77.8%)

3/18(金)

未 定 (日) 日銀金融政策決定会合、政策金利 (現行 -0.10%、予想 -0.10%)

08:30 (日) 2月 全国消費者物価指数 前年同月比 (1月 0.5%、予想 0.9%)

08:30 (日) 2月 全国消費者物価指数・生鮮食品除く 前年同月比 (1月 0.2%、予想 0.6%)

08:30 (日) 2月 全国消費者物価指数・生鮮食品エネルギー除く 前年同月比 (1月 -1.1%、予想 -1.0%)

13:30 (日) 1月 第三次産業活動指数 前月比 (12月 0.4%、予想 -1.0%)

15:30 (日) 黒田東彦日銀総裁、定例記者会見

19:00 (欧) 1月 貿易収支・季調済 (12月 -97億ユーロ、予想 -90億ユーロ)

19:00 (欧) 1月 貿易収支・季調前 (12月 -46億ユーロ)

19:30 (露) ロシア中銀、政策金利発表

23:00 (米) 2月 中古住宅販売件数・年率換算件数 (1月 650万件、予想 610万件)

23:00 (米) 2月 中古住宅販売件数・前月比 (1月 6.7%、予想 -6.1%)

23:00 (米) 2月 コンファレンスボード景気先行指数 前月比 (1月 -0.3%、予想 0.3%)

26:20 (米) バーキン・リッチモンド連銀総裁、講演

27:00 (米) ボウマン連銀理事、講演

27:00 (米) エバンズ・シカゴ連銀総裁、討論会参加

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

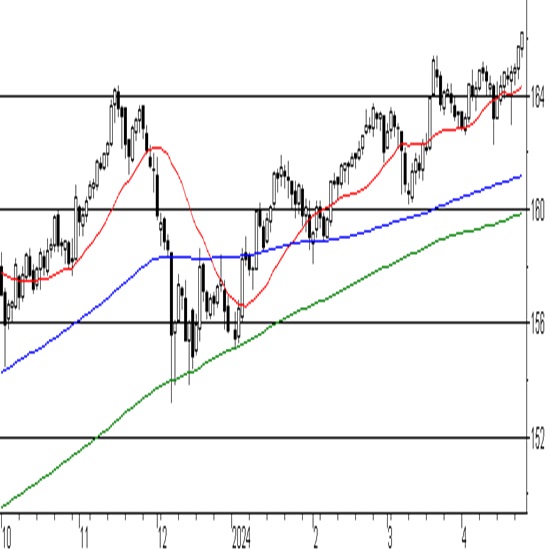

2024.04.25

ドル円、155円乗せ後も介入等の動き無く、155円台半ばに続伸 (4/25午前)

25日午前の東京市場でドル円は155円台前半を続伸。

-

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2024.04.25

トルコリラ円見通し ドル円の一段高に支えられるもドル高リラ安継続で円安への反応は鈍い(24/4/25)

トルコリラ円の4月24日は概ね4.77円から4.75円の取引レンジ、25日早朝の終値は4.77円で前日終値の4.74円からは0.03円の円安リラ高だった。

-

米ドル(USD)の記事

Edited by:橋本 光正

2022.03.17

米連邦公開市場委員会(FOMC)政策金利議事要旨(22/3/17)

昨日開催されたFOMC金融政策会合の記者発表要旨が公表されました。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。