2月17日から4日連続陰線で下げるも23日は5日ぶり陽線で持ち直す

〇ドル円、23日に104.91まで安値を切り下げるも持ち直し日足は陽線引けに

〇為替市場は株高基調が続くうちは米長期債利回り上昇を警戒もコロナ復興期待によるリスク選好感を優先

〇22日発表の米1月景気先行指数は前月比0.5%上昇、前月と市場予想を上回る

〇23日発表の12月S&Pケース・シラー住宅価格指数(全米主要20都市)は前年比1.1%上昇

〇23日発表の2月消費者信頼感指数は91.3、前月と市場予想を上回る

〇パウエル議長の議会証言は当面の緩和政策維持を強調

〇105円台を維持する間は105.50超えから105.75、106円手前を目指す流れ

〇105円割れから104.90試し、割り込む場合104.50前後、104.25前後への下落を想定

【概況】

2月17日高値で106.21円まで上昇したところから2月22日までは4日連続の日足陰線で下落、22日に104.97円まで下げてから23日には104.91円まで安値を切り下げたが、その後は持ち直して23日の日足は5日ぶりの陽線引けとなった。

1月6日安値からの反騰は1月11日までを一段目の上昇とし、1月21日安値から2月5日までを二段目、2月10日からの反騰で三段目に入った状況だが、1月21日安値は26日移動平均をザラバで割り込んだところから切り返し、2月10日安値も26日移動平均手前から切り返してきた。今回も2月23日安値は26日移動平均に迫ったものの割り込まずに持ち直しつつあるため、直前の下げ幅の半値戻しとなる105.56円を超えて続伸に入れば調整を消化して四段目の上昇へ向かう可能性が高まると思われるが、全般的なドル安感の再燃が上値を抑えている印象だ。

【米長期金利上昇でもドル安】

米長期金利が一段と上昇する中でも為替市場ではリスク選好感を優先してユーロやポンド、豪ドル等が上昇している。ユーロドルは2月22日に独IFO景況指数が予想を上回ったことで19日夜高値を超えて2月23日夕高値で1.2179ドルへ上昇して2月5日安値以降の高値を更新した。1月6日に昨年3月以降の最高値を更新してから調整安に入ってきたが、他通貨からは出遅れているものの2月5日安値を押し目として上昇再開感が強まってきている。

ポンド/ドルは2月18日から23日まで4連騰で23日高値で1.4116ドルを付けて昨年3月来最高値を更新、既に2019年12月天井を超えており2018年4月天井1.4375ドル以来の高値水準に来ており、1月中旬からは前週まで6週連続の陽線で上昇している。豪ドル米ドルは1月6日高値から2月2日安値へ調整を入れたがその後の反騰を継続して2月19日には1月6日高値を超え、2月23日まで日足は4日連続陽線で高値を更新している。またNZドル米ドルも22日、23日と連日の昨年3月来最高値更新となっている。新興国通貨はやや上昇一服で上げ渋りだが昨年来の上昇基調の範囲で高値更新を伺うところとなっている。

米10年債利回りは2月22日に1.39%台へ上昇、23日は1.34%台までやや下げたものの昨年8月の0.50%及び昨年3月コロナショック時の0.31%台からの上昇基調を続けている。1%を超えた段階からは為替市場も主要通貨が米10年債利回りが急上昇する場面ではドル高反応で一時的に売られるものの売り一巡後には次の上昇に入る展開を繰り返している。

為替市場としては株高基調が続くうちは米長期債利回り上昇を警戒しつつもアフターコロナの復興期待によるリスク選好感を優先し、米連銀等主要国中銀による実質ゼロ金利と量的緩和拡大による過剰流動性供給が金余りと投資マネーの市場流入を加速させるために投機通貨買いを助長する。最近は原油高によるコモディティー通貨の上昇感も目立ってきている。

主要国の長期債利回りも米長期債利回り上昇に煽られて上昇しているため、金利差面では極端な乖離には至っていないこいともドル安基調を継続させていると思われる。特に豪ドルは豪10年債利回りが2月23日に1.65%まで上昇しており金利差面では豪ドル買い米ドル売りの様相だ。

日本の10年債利回りは2月21日時点で0.11%まで上昇したがマイナス金利状態から脱却しているとはいえ利回り上昇で円を買うというレベルにはない。このためユーロはポンド、豪ドル等が米長期債利回り上昇にも関わらず上昇基調を継続する一方、ドル円は米長期債利回り上昇を日米金利差拡大問題として意識するためドル高円安へなびきやすい状況ともいえる。

【NYダウ堅調、米経済指標も良好、米FRBは緩和継続姿勢を強調】

米長期債利回り上昇はIT大手には資金調達コスト増への懸念となるとしてナスダック総合指数が2月22日に341.42ポイント安(2.46%安)と下げたが、23日は前日比67.85ポイント安(0.50%安)で終了したものの安値からは400ポイント以上の反騰で長い下ヒゲを付けた日足陽線で切り返している。優良株によるNYダウは22日に27.37ポイント高と上昇して取引時間中の最高値を更新、23日も15.66ドル高と堅調さを見せた。徐々に上値が重くなりバブルの声も高まるところだが、欧米の新規感染者数が減少傾向にある中でワクチン普及も進み、これからバイデン政権による1.9兆ドル規模の追加経済対策も始まるとすれば高値追及の流れがまだ続きやすく、金融市場全般のリスク選好優先感も続くと思われる。

2月22日に米コンファレンスボードが発表した1月の景気先行指数は前月比0.5%上昇となり12月の0.4%上昇及び市場予想の0.3%上昇を上回った。2月23日にS&Pダウ・ジョーンズ・インデックスが発表した12月のS&Pケース・シラー住宅価格指数(全米主要20都市)は前年比1.1%上昇となり市場予想の9.9%上昇を上回った。前月比は1.3%上昇で市場予想と一致した。2月23日に米コンファレンス・ボードが発表した2月の消費者信頼感指数は91.3となり1月の88.9から上昇して市場予想の90.0を上回った。

米FRBのパウエル議長が半期に一度の議会証言を行ったが、23日の上院証言では「米景気の完全回復には程遠く、雇用と物価の目標達成へ忍耐強く金融緩和を継続する」こと、「先行きは著しく不透明で物価上昇も強く持続的とは思わない」とし、「ワクチン普及で年内に経済活動が正常化すれば今年の成長率は6%台に回復する可能性がある」としたものの「量的緩和の変更はかなり事前に告知する」として当面の緩和政策維持を強調した。

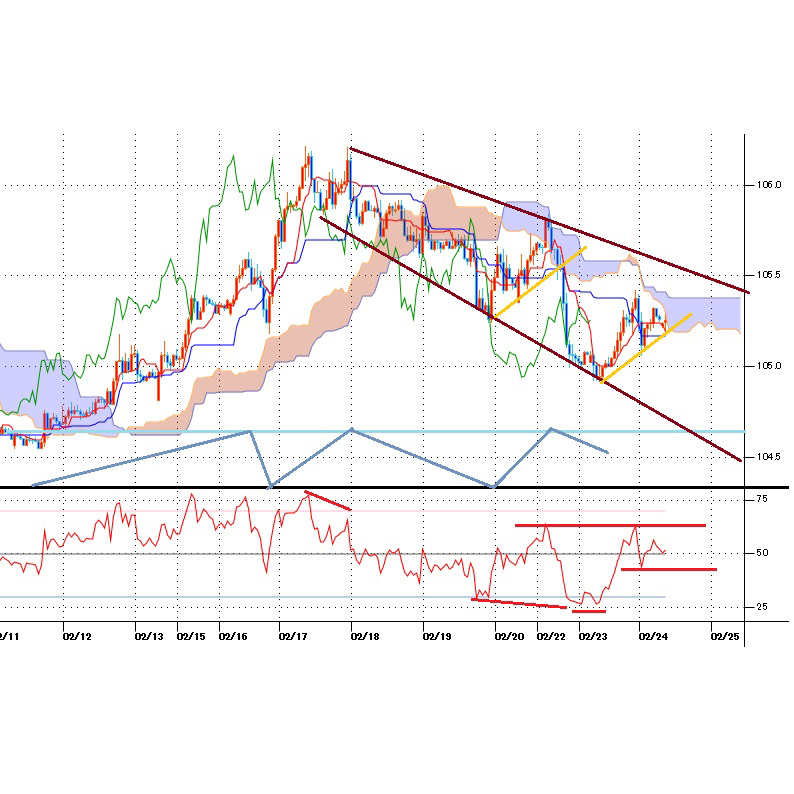

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、2月17日午前高値と17日深夜高値をダブルトップとして下落期に入った。22日夕高値で105.84円までいったん戻してから23日午前安値104.91円まで一段安しているため、19日夜安値を直近のサイクルボトムとしてすでに底割れにより新たな下落期に入っている可能性があるものの、16日夜安値から4日半となる23日午前安値でボトムを付けて反騰入りする可能性も残るところだ。このため105.50円以下での推移中は次の105円割れから下げ再開とし、23日午前安値割れの場合は24日夜から26日夜にかけての間への下落を想定するが、105.50円を超える場合は23日午前安値を起点とした反騰入りとして24日の日中から25日にかけての間への上昇を想定する。

60分足の一目均衡表では2月23日午前安値からの反発で遅行スパンは好転したが先行スパンが抵抗となっている。先行スパン突破からは上昇再開感が強まるとみて遅行スパン好転中の高値試し優先とするが、先行スパン突破へ進めないか一時的に突破しても再び転落するところからは下げ再開を警戒して遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は2月19日夜から23日への一段安に際して指数のボトムは切り下がっているのでまだ強気逆行は見られない。60ポイント前後を抵抗とするうちは40ポイント割れから下げ再開とし、65ポイント超えからはさらに高値試しへ向かうとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、104.90円下値支持線、105.50円を上値抵抗線とする。

(2)105円台を維持するうちは105.50円超えから105.75円、次いで106円手前を目指す流れとみる。105.75円以上は反落注意圏とみるが、105.40円以上での推移なら25日も高値試しへ向かいやすいとみる。

(3)105円割れからは104.90円試しとし、さらに割り込む場合は104.50円前後、次いで104.25円前後への下落を想定する。この場合は1月6日からの上昇がいったん仕切り直しに入る可能性が出てくると注意する。

【当面の主な予定】

2/24(水)

10:00 (NZ) ニュージーランド準備銀行(RBNZ、NZ中銀) 政策金利 (現行 0.25%、予想 0.25%)

16:00 (独) 10-12月期 GDP改定値 前期比 (速報 0.1%、予想 0.1%)

16:00 (独) 10-12月期 GDP改定値・季調済 前年同期比 (速報 -3.9%、予想 -3.9%)

16:00 (独) 10-12月期 GDP改定値・季調前 前年同期比 (速報 -2.9%、予想 -2.9%)

21:00 (英) ホールデン英中銀理事、講演

24:00 (米) 1月 新築住宅販売件数・年率換算件数 (12月 84.2万件、予想 85.5万件)

24:00 (米) 1月 新築住宅販売件数 前月比 (12月 1.6%、予想 2.1%)

24:00 (米) パウエルFRB議長、下院金融委員会で半期議会証言

2/25(木)

09:30 (豪) 10-12月期 民間設備投資 前期比 (7-9月期 -3.0%、予想 0.5%)

14:00 (日) 12月 景気先行指数(CI)・改定値 (速報 94.9)

14:00 (日) 12月 景気一致指数(CI)・改定値 (速報 87.8)

16:00 (独) 3月 GFK消費者信頼感 (2月 -15.6、予想 -14.0)

19:00 (欧) 2月 経済信頼感 (1月 91.5、予想 92.0)

19:00 (欧) 2月 消費者信頼感確定値 (速報 -14.8)

22:30 (米) 週間 新規失業保険申請件数 (前週 86.1万件、予想 82.3万件)

22:30 (米) 週間 失業保険継続受給者数 (前週 449.4万人)

22:30 (米) 10-12月期 GDP改定値 前期比年率 (速報 4.0%、予想 4.1%)

22:30 (米) 10-12月期 個人消費改定値 前期比年率 (速報 2.5%、予想 2.5%)

22:30 (米) 10-12月期 コアPCE改定値 前期比年率 (速報 1.4%、予想 1.4%)

22:30 (米) 1月 耐久財受注 前月比 (12月 0.2%、予想 1.1%)

22:30 (米) 1月 耐久財受注・輸送用機器除く 前月比 (12月 0.7%、予想 0.7%)

24:00 (米) 1月 住宅販売保留指数 前月比 (12月 -0.3%、予想 -0.8%)

24:00 (米) 1月 住宅販売保留指数 前年同月比 (12月 22.8%)

24:30 (米) ブラード・セントルイス連銀総裁、講演

29:00 (米) ウィリアムズ・ニューヨーク連銀総裁、バーチャル討論会

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

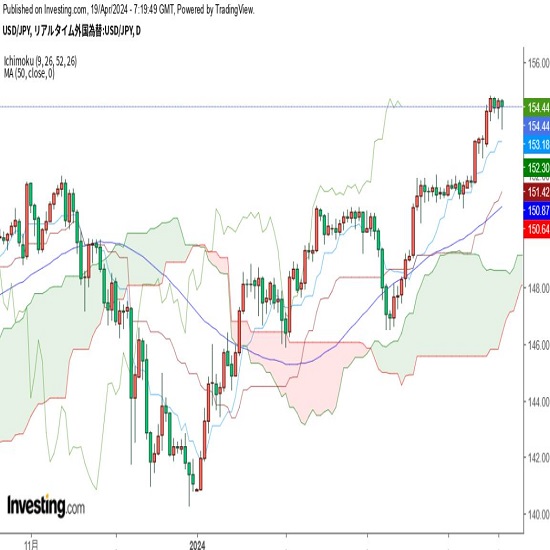

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.19

NZドルWeekly 100MAと50MA間でのもみ合い相場となりそうだが、乱高下の可能性も(24/4/19)

NZドルは、第1四半期消費者物価指数(CPI)が前期を上回ったことや、100日移動平均線が下値支持線として意識されたことなどから、91円台でのしっかりと推移となった。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.02.24

ドル円、105円台前半で方向感に欠ける展開。議会証言はサプライズ無く通過(2/24朝)

23日(火)の外国為替市場でドル円は反発。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。