ユーロドルは反転下落、一段安へ

〇先週のユーロドル、米金利高とドル高から大きく下落、1.1755レベルと7月安値に迫る水準

〇ユーロ安はテーパリング思惑再燃によるドル高が要因、引き続き各国の金融政策が最大のテーマ

〇経済指標など景気回復の数字面では米国が一足先に改善、材料面ではユーロ安要因のほうが多い

〇7月安値を割り込んだことで下値目途は年初来安値1.1703レベル

〇上値は米国雇用統計発表前日のもみあい水準1.1830レベルが買い戻しの限界点に

〇今週は1.1700レベルをサポートに、1.1830レベルをレジスタンスとする流れ

今週の週間見通しと予想レンジ

先週のユーロは、週前半は1.18台後半の狭いレンジの中でもみあいを続けていました。水曜にドイツ金利の動き、ADP全国雇用者数、クラリダFRB副議長の発言とユーロドルは降らされる展開となりましたが、クラリダFRB副議長のタカ派発言によるユーロドルの下げが、その後の動きを決定づけました。

翌木曜は米国雇用統計を前に動きが鈍かったものの米国雇用統計が思った以上に強くNFPは前月の数字が上方修正、失業率に至っては5.4%と大きく改善し、米金利高とドル高の動きからユーロドルは大きく下落、1.1755レベルと7月安値に迫る水準となり、週明けの早朝には7月安値を割り込んで4月5日以来のユーロ安の水準となっています。

先週のユーロ安は、上述の通りテーパリング思惑が再燃したことによるドル高がそもそもの要因と言えますが、今後米国の後は英国、そして現段階ではECBは早期の緩和縮小を否定しているものの、状況次第では市場参加者の思惑は高まる可能性もあり、引き続き各国の金融政策が最大のテーマとなっています。

またドル円の週報でも書きましたが、英国では社会実験とも言える経済活動の正常化を進めていますが、いっぽうで新型コロナの感染者はデルタ株に移ってきたことで増加しており、フランスやスペインでは1日あたりの感染者が2万人を超えてきています。ワクチン効果もあって死者は少ないものの、今後ラムダ株になるとどうなるかわからないというしかなく、一時期のような楽観から懸念が強まっている段階です。

米国との対比で考えると感染拡大は米国で目立つものの、経済指標など景気回復の数字面では明らかに米国のほうが一足先に改善していることは確かで、材料面ではユーロ安要因のほうが多いと言えるでしょう。

テクニカルにはどうか、いつもの日足チャートをご覧ください。

先々週から先週初めまでの上昇でそれまでのレジスタンスラインは上抜けたものの、先週後半の下げで結局は上値トライに失敗し、現状は6月下旬の戻り高値と7月末高値とを結んだレジスタンスラインと、それに平行に引いたラインとで構成される下降チャンネルに引き直しました。

現状は7月安値を割り込んだことで、下側のラインを試しやすい展開になってきたと考えられますが、今週末にはこのラインが年初来安値1.1703レベルと交差することとなり、下値の目途として年初来安値を考えることとなります。いっぽうで上値については米国雇用統計の発表される前日のもみあい水準であった1.1830レベルが買い戻しの限界点になっていると考えられます。

今週は上記の両水準を参考にして、1.1700レベルをサポートに、1.1830レベルをレジスタンスとする流れを見ておきます。

今週のコラム

今週はドイツ10年債の利回り日足チャートを見てみます。

先週前半にはドイツ国債の利回り低下でユーロ売りといった動きもありましたので、ドイツの10年債利回りのチャートを見てみます。

金曜の雇用統計後には米金利上昇の影響でドイツ金利も上昇しましたが、7月初めのマイナス0.2%から直近ではマイナス0.52%台まで0.3%以上の利回り低下となりました。金利の低下幅としては米国10年債利回りと同程度ですが、絶対的な水準を考えるとドイツ国債の利回り低下のほうが大きい印象です。

つまり金利差は拡大する動きで、この傾向は7月中旬以降顕著です。それまでは金利差縮小方向でしたが、最近では改めて金利差が拡大し、そうした動きもドル買い・ユーロ売りに動きやすくする材料と言えるでしょう。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

8月9日(月)

15:00 ドイツ6月貿易収支

8月10日(火)

08:01 英国7月小売売上高

18:00 ドイツ8月ZEW景況感

18:00 ユーロ圏8月ZEW景況感

8月11日(水)

15:00 ドイツ7月CPI ☆

8月12日(木)

08:01 英国7月住宅価格

15:00 英国4〜6月期GDP速報値 ☆

15:00 英国6月鉱工業生産、貿易収支

18:00 ユーロ圏6月鉱工業生産

8月13日(金)

15:45 フランス7月CPI

18:00 ユーロ圏6月貿易収支

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

8月2日(月)

ユーロドルは東京市場から若干買いが先行する動きとなっていましたが、欧州市場序盤にはユーロドルだけでなくユーロ円でも買いが目立ち、それぞれ1.1897レベル、130.42レベルの高値をつけました。しかし、NY市場に入りドル円の下げとともにユーロ円でも売りが広がり、ユーロドルも押されて買われる前の水準に押して引けました。

8月3日(火)

ユーロドルは欧州市場前場まではドル円と歩調を揃えてドル安の動きとなっていましたが、NY市場前場のドル円の下げがユーロ円の下げも招いたため1.1893レベルから1.1853レベルへと下げました。その後はユーロドル、ユーロ円とも上値の重たい流れのまま引けました。

8月4日(水)

ユーロドルは、欧州市場序盤にドイツ国債の利回りが一段と低下したことから売られ、その後NY市場では弱いADPに反応してユーロ買い、さらにはクラリダFRB副議長によるタカ派な発言からユーロ売りと、忙しい展開が続きました。ユーロドルは結局一日の安値となる1.1833レベルまで水準を下げ安値引けとなりました。

8月5日(木)

ユーロドルは東京市場では動かず、その後は米金利とポンドに引っ張られた動きとなりましたが1日の値幅はわずか29pipsに留まりました。ポンドはややタカ派への変化を見込む向きもいて、MPC前に買いが入ったものの発表後には現状維持かつそれほどタカ派でもなかったことから一時下押し。しかし、議事要旨の中に予測期間中に小幅引き締めが必要となる可能性も示されていたことから、引けにかけては再び買い戻されての引けとなりました。

8月6日(金)

ユーロドルは東京朝方に前日安値を下回ったことで上値が重たい地合いが続きましたが値幅は伴わず。NY市場では強い雇用統計に反応したドル高の動きから、ストップオーダーも巻き込んで1.1755レベルの安値をつけた後に若干戻して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.04.20

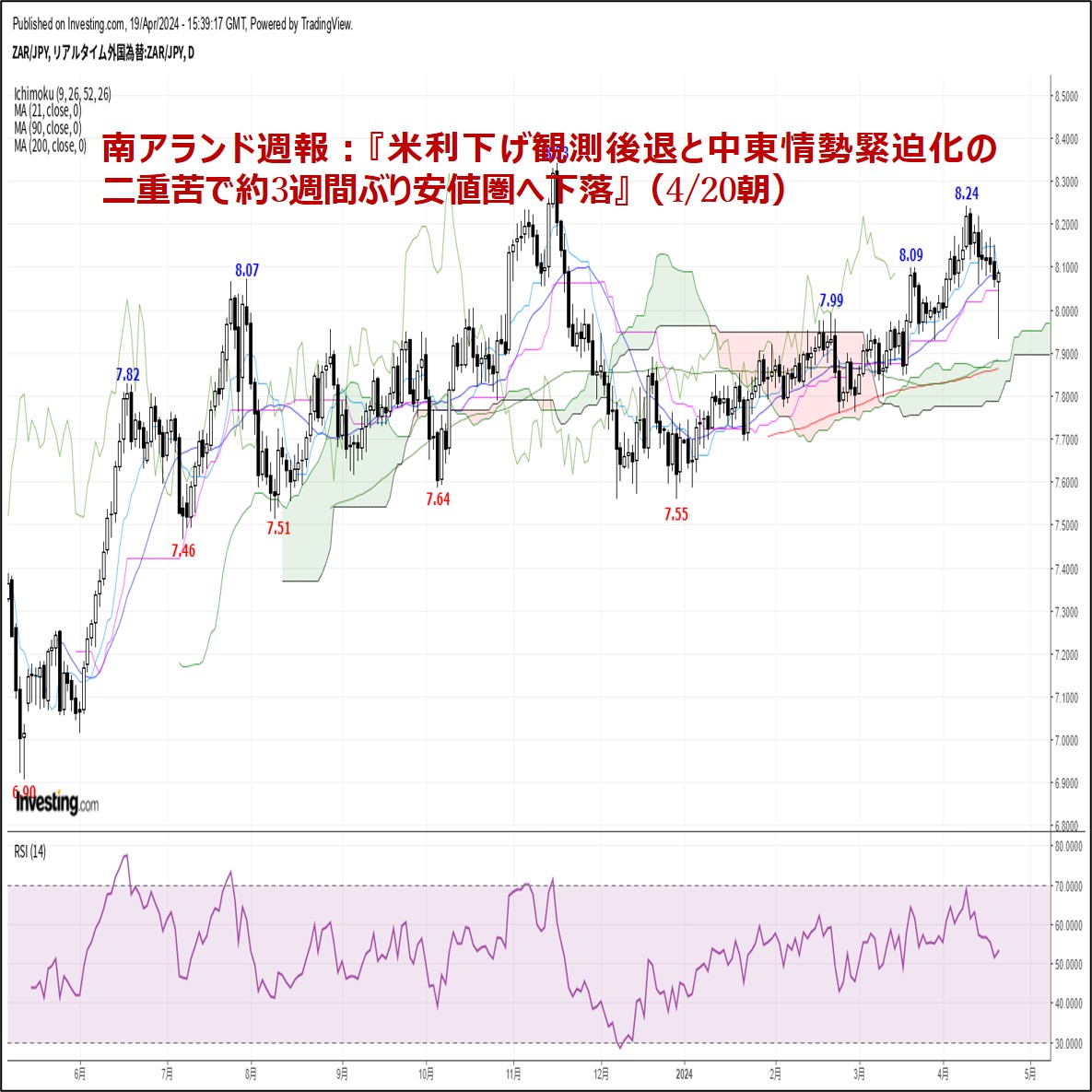

南アランド週報:『米利下げ観測後退と中東情勢緊迫化の二重苦で約3週間ぶり安値圏へ下落』(4/20朝)

今週の南アフリカランド円相場(ZARJPY)は、週初8.12円で寄り付いた後、早々に週間高値8.18円まで上昇しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.04.20

トルコリラ週報:『来週はトルコ中銀会合に注目。連続利上げなら一段高の可能性も』(4/20朝)

トルコリラの対円相場(TRYJPY)は3/13に記録した史上最安値4.52円をボトムに切り返すと、ここ数週間は4.70円台を中心とした底堅い動きが続いています。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

ユーロ(EUR)の記事

Edited by:編集人K

2021.08.10

ユーロドル小動きながら下値試し、直近安値を更新し年初来安値1.1704を射程に(8/10夕)

10日の東京市場でユーロドルは横ばい推移。

-

ユーロ(EUR)の記事

Edited by:編集人K

2021.08.06

ユーロドル1.1800に接近、小動きながら夕刻値を下げサポート帯を下抜け(8/6夕)

6日の東京市場でユーロドルは横ばい後に反落。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。