上値が重い調整局面入り

〇先週のドル円、月曜急騰後週末前に短期筋のドル買いポジションが決済され104円台へと押しての引け

〇主要国の超緩和が機関投資家の資金となりNYダウが史上最高値、日経平均も29年ぶり高値を更新

〇7〜9月期で世界企業の23%が最高益、IT関連を中心に好業績の企業増加で二極化が進んでいる状況

〇米大統領選、トランプ大統領は今週か来週あたりに敗北を認めると予想

〇12月の追加緩和期待から株式市場は押し目買い

〇ドル円は金融政策を見てのドル売りと、日経平均株価への円資金流入で緩やかな円高に動きやすい

〇今週は104.00レベルをサポートに、大台105.00レベルをレジスタンスとする流れか

今週の週間見通し

先週のドル円は月曜の新型コロナワクチンのニュースからNYダウが欧州時間の先物市場で急騰、リスクオンの動きから日経平均も先物が上伸、そして円相場は円大幅安という動きで一週間をスタートすることとなりました。それまでの円相場はどちらかというと円高に動きやすい地合いが続いていたこと、また短期筋のポジションも円買いに傾いていたこともあってかなりのストップオーダーも巻き込みながら一日のレンジが2円50銭ほどと、コロナショックで荒れ相場が続いた3月以来の値幅となっていました。

しかし、105円台半ばではドル売りオーダーも並んでいたことや、バフェット氏の日本株投資以降コンスタントに見られる海外投資家の日本株買いの動きは為替市場では円買いの動きとなることから、大きな流れは日経平均と円相場で似た動きとはなるものの、徐々にドル円と日経平均の動きは乖離し、金曜には株高の中でも円買いという動きとなり、週末前にこちらも短期筋のドル買いポジションが決済されることで104円台へと押してのひけとなりました。

しかし、新型コロナワクチンはいまだ治験段階で実際に承認されるのは早くても来年6月とも言われ、欧米を中心に感染者が急増する中で、この冬はワクチンが無い状態で迎えることとなります。ロックダウンを実施中、あるいは今後実施する可能性が高い国や大都市のことを考えると、10〜12月期の経済成長は再び鈍化せざるを得ず、追加経済対策もどの程度効果があるのかはかわかりません。このあたりはパウエルFRB議長が米国経済への効果を考えるには時期尚早と先週初の過熱した株式市場を冷ます発言の通りでしょう。

しかし、主要国の超緩和が本当に必要な人にではなく、マネーゲームを行う機関投資家のリスクオン資金となって株式市場はNYダウまでもが史上最高値更新、日経平均も29年ぶり高値を更新する流れにつながりました。今朝の日経朝刊1面では7〜9月期は世界の企業の23%が最高益と、IT関連を中心に好業績の企業が増えていて、企業収益もコロナによって2極化が進んでいる状況です。実体経済を見ていると不思議な感覚にとらわれますが、一部業界の好況がバブルを生みだしていることを考えると、いつ調整がやってくるのかということは常に気にしていなくてはならないでしょう。

また米国大統領選も週末で全米の開票がようやく終了し、すでに事実上決まっていたバイデン候補勝利が確定に等しい状態です。トランプ大統領はまだ敗北は認めていないものの、12月8日までに結果が変わることはほぼ不可能でしょうし、さすがに8日までに決まらない場合に各州で選挙人を独自に決める方向に持って行くこと(先週のレポート参照)はその後の全米での大規模抗議活動に繋がることを考えるとしないでしょうから、今週か来週あたりに敗北を認めることになりそうです。

ただ、金融市場は既にバイデン候補勝利で動いていますし、米国の金融業界はどちらが勝ってもすぐに株高シナリオを描くということは予めわかっていたようなものですから、今後も政治材料で金融市場が混乱するような動きは無さそうです。つまり、12月の追加緩和期待から株式市場は押し目買い、いっぽうでドル円は金融政策を見てのドル売りと、日経平均株価への円資金流入で緩やかな円高に動きやすいという見方で良さそうです。

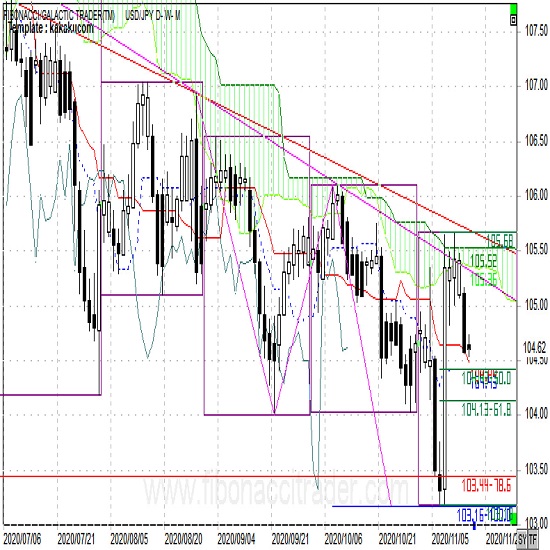

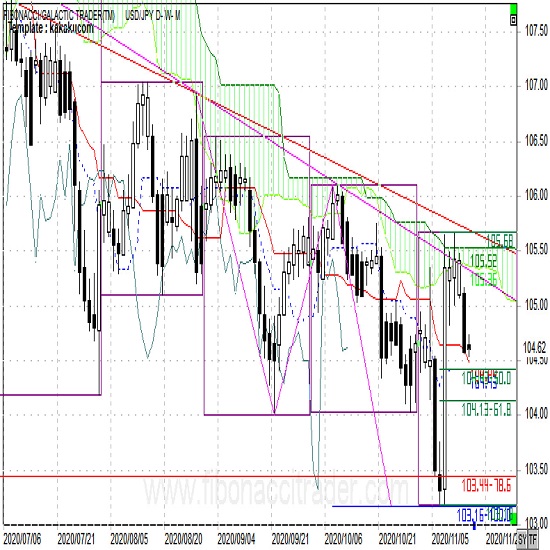

今週は特に大きなイベントもありませんので、あとはテクニカルな観点です。日足チャートをご覧ください。

ドル円(日足)チャート

※このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

7月高値からのレジスタンスライン(ピンク)は先週何度か試しましたが、上ヒゲでトライするのみで抜け切れずに反落しています。7月高値の翌週の高値と8月28日高値を結んだレジスタンスラインを赤いラインで追加してありますが、これまでのライン(ピンク)とはそれほど大きな違いはなく、依然として105円台半ばは強いレジスタンスであるという見方でよいでしょう。

いっぽうサポート側も直近の逆N波動(8月下旬の高値を起点に9月安値までの下げ、その後の10月高値の戻しを3点)による100%エクスパンション(青のターゲット)できれいに止められましたので、今は先々週の安値と先週の高値との押しを考える段階にあると考えられます。その場合、38.2%押しが104.43、半値押しが104.13(それぞれ緑のターゲット)で、大きく動いた後なので、半値押しを考えたいところです。

今週は上記半値押しの水準に近い104.00レベルをサポートに、大台105.00レベルをレジスタンスとする週を見ておきます。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2020年FOMCメンバー(ニューヨーク、フィラデルフィア、クリーブランド、ミネアポリス、ダラス)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

11月16日(月)

08:50 本邦7〜9月期GDP速報値

09:01 英国11月住宅価格

11:00 中国10月鉱工業生産、小売売上高

17:40 豪中銀総裁講演

22:00 ラガルドECB総裁講演

22:30 メルシュECB理事講演

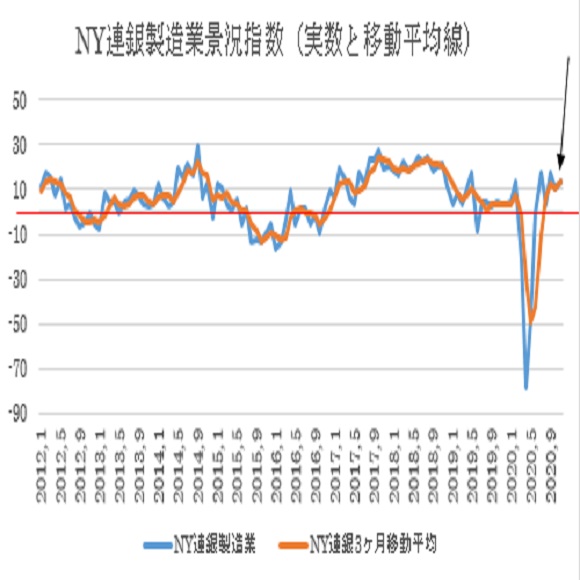

22:30 米国11月NY連銀製造業景況指数

28:00 クラリダFRB副議長講演

11月17日(火)

09:30 豪中銀理事会議事要旨公表

22:30 米国10月小売売上高、輸入物価指数

23:00 英中銀総裁講演

23:15 米国10月鉱工業生産、設備稼働率

24:00 米国11月NAHB住宅市場指数

24:00 米国9月企業在庫

30:45 NZ7〜9月期PPI

**:** BRICSサミット

11月18日(水)

07:00 豪中銀総裁講演

08:50 本邦10月貿易収支(通関統計)

16:00 英国10月PPI

19:00 ユーロ圏10月CPI

20:00 南ア9月小売売上高

22:30 米国10月住宅着工・建築許可件数

24:30 週間原油在庫統計

26:15 NY連銀総裁講演

27:20 (セントルイス連銀総裁講演)

11月19日(木)

08:00 ダラス連銀総裁講演

09:00 アトランタ連銀総裁講演

09:30 豪州10月失業率

18:00 ユーロ圏9月経常収支

20:00 トルコ中銀政策金利発表

**:** 南ア中銀政策金利発表

22:30 米国新規失業保険申請数

22:30 米国11月フィラデルフィア連銀製造業景況指数

24:00 米国10月景気先行指数、中古住宅販売件数

24:00 ラガルドECB総裁講演

24:00 フランス中銀総裁講演

25:00 シュナーベルECB理事講演

11月20日(金)

08:30 本邦10月CPI

09:01 英国11月GFK消費者信頼感

16:00 ドイツ10月PPI

16:00 英国10月小売売上高

24:00 ユーロ圏11月消費者信頼感速報値

27:30 (カンザスシティ連銀総裁講演)

**:** G20

**:** APECサミット

11月21日(土)

**:** G20サミット

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

11月9日(月)

週明けのドル円は金曜に29年ぶりの高値となった日経平均株価が堅調な動きを続けるとともに典型的なリスクオン相場によって円安が先行していました。欧州市場に入り、ファイザーの新型コロナワクチン治験の効果が90%というヘッドラインを受けダウ先物が急騰、それとともに日経先物も急騰、そしてドル円は円大幅安の動きとなりました。NY市場に入りダウ先物が一時30000ドルの大台にタッチし、日経先物も25900円と急騰を演じたことでドル円も105.65レベルと東京早朝の安値から2円50銭も円安の動きとなり、引けにかけては株式市場の調整とともに105円台前半へと押して引けました。

11月10日(火)

ドル円は前日に大きく上昇した反動もあって上値の重たい株価とともに売りが先行しました。しかし東京昼頃につけた104.82レベルを安値から株価が反転上昇となったことを支えに欧州市場では105.48レベルの高値をつけました。その後は上がりきらず、下がりきらずと大相場後のもみあいのまま引けました。

11月11日(水)

ドル円は日経平均(+先物)の動きに沿った一日となりました。東京前場は上値の重たい株式市場と実需売りから一時105.00レベルの安値をつけましたが105円は抜けられずに反転。東京後場以降はNY前場までは堅調な株価とともに円安に動き一時前日高値を上抜け105.67レベルの高値をつけましたが、引けにかけてはやや押して引けました。

11月12日(木)

前日に105円台後半で上値の重さを確認したドル円は株価とともにじり安の動きを辿りました。欧州市場に入りユーロ円の買いに引っ張られて一時的に買われる場面も見られましたが戻り売りも根強く、NY市場ではNYダウが下げたことから105円の大台に近付いての引けとなりました。

11月13日(金)

ドル円は東京前場に下げが先行した株価とともに円高に動いたものの、104.85レベルの買いが根強く株価が上昇に転じると105.15レベルと欧州市場序盤には東京早朝の水準を回復しました。しかし上値の重さも目立ち欧州通貨買い・ドル売りの動きからNY市場では104.56レベルへと水準を下げて安値引けの週末となりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

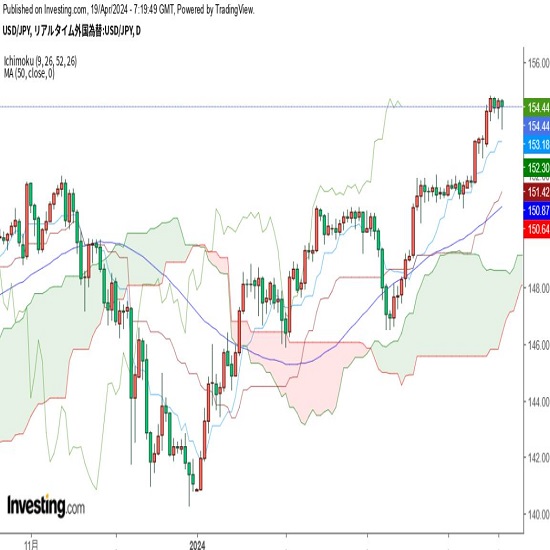

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.19

NZドルWeekly 100MAと50MA間でのもみ合い相場となりそうだが、乱高下の可能性も(24/4/19)

NZドルは、第1四半期消費者物価指数(CPI)が前期を上回ったことや、100日移動平均線が下値支持線として意識されたことなどから、91円台でのしっかりと推移となった。

-

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.11.16

ドル円 新型コロナとワクチン開発への一喜一憂継続(週報11月第3週)

先週のドル/円相場は、ドルが小じっかり。ただ、月曜日にドルは急騰したのちは伸び悩んだ格好で、むしろ頭の重いイメージだった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。