ドル円見通し 5月19日夜高値と20日深夜安値の範囲内で小動き続く

〇ドル円は上昇力がやや減じているものの上昇基調は維持

〇復興期待のリスクオン心理と足元の実体経済の悪化の狭間で方向感を失う

〇欧米の指標は改善傾向だが、米中懸念が重石となり米株は下落

〇中国が全人代で成立させようとしている香港を対象とした治安強化の国家安全法が米中の新たな火種に

〇当初107.43を下値支持線107.84を上値抵抗線とおく

注:ポイント要約は編集部

【概況】

ドル円は5月6日(7日未明)安値105.98円からのジリ高基調が続いている。5月1日未明高値107.49円から12日未明高値107.77円、19日深夜高値108.07円と高値ラインは若干切り上がり、5月7日未明安値の後は13日夜安値106.754円、15日夜安値106.85円、21日深夜安値107.50円と安値ラインも切り上がっている。高値ラインの上昇角度のほうが安値ラインの上昇角度よりもやや鈍く、上昇力がやや減速気味の印象もあるが、底上げからの高値切り上げを続けているため、今のところは上昇基調を維持した状況と思われる。

5月18日からはユーロドルでのユーロ高や豪ドル高が目立ち、新興国通貨安も落ち着いている印象だが、アフターコロナへ向けた復興期待のリスクオン心理と、足元の実体経済の悪化の狭間で全般的には方向感を欠いた展開となっている。その中でもドル円は7日未明安値からはやや戻し気味ではあるが、勢い付いた印象には欠ける。22日は日銀が臨時の金融政策決定会合を開催するので発表内容が注目されるが、為替市場を活気づける程のインパクトを示せるのかどうかは疑問だ。

【欧米の経済指標やや改善だが米中対立も気がかり】

5月21日に発表された欧州の景況感は概ね改善した。ドイツの5月製造業PMIは前月の34.5から36.8へ、同サービス業PMIも前月の16.2から31.4へ改善した。欧州の5月製造業PMIは前月の33.4から39.5へ、同サービス業PMIも12.0から28.7へ改善した。英国の5月製造業PMIも前月の32.6から40.6へ、同サービス業PMIも前月の13.4から27.8へ改善した。いずれも水準は低いままだが、感染爆月の峠を越えて経済活動が再開し始める中で景況感の改善もやや見られるところか。これらの数字は21日夜へのユーロ高ドル安、ユーロ円上昇に寄与した。

米経済指標も概ね前月から改善した。5月のフィラデルフィア連銀製造業景況指数は前月のマイナス56.6からマイナス43.1へ上昇したが市場予想のマイナス40.0を下回った。マークイットによる5月の米製造業PMIは前月の36.1から39.8へ、同サービス業PMIは前月の26.7から36.9へ改善した。

米コンファレンスボードによる4月の米景気先行指数は前月比マイナス4.4%となり3月のマイナス7.4%から改善して市場予想のマイナス5.5%を上回った。

4月の米中古住宅販売件数は年率換算で433万件で3月の527万件から減少し、前月比はマイナス17.8%で3月のマイナス8.5%から大幅に悪化したが、市場予想のマイナス18.9%を上回った。

5月16日までの1週間の失業保険申請件数は243.8万件となり前週の268.7万件からは減少したが市場予想の240万件は上回った。失業保険受給者数は5月9日までの1週間で2507.3万人となりその前の週の2254.8万人から増え、市場予想の2476.5万人を上回った。受給者数は1週遅れの数字になるが、引き続き戦前の大不況時代並みの高水準の失業申請が続いている状況だ。

これら発表を受けてのNYダウは前日比101.78ドル安と下落した。経済指標への反応は限定的でそれよりも米中対立懸念で上値が抑えられたようだ。

中国の全人代は22日に開幕するが、香港を対象とした治安強化の国家安全法を成立させようとしていることに対してトランプ米政権が批判を強めており、大統領は法案が成立するようなら非常に強く対処すると述べている。

米国はトランプ大統領だけでなく議会も新型コロナウイルス感染源を巡る中国への批判を強めており、コロナショックの影響もあって米中通商協議の第一段階合意による成果が上がらないことも米中対立の再燃につながっている。国難において排外主義的な外交政策がとられやすいものだが、11月の米大統領選挙も控えているために米トランプ政権による中国批判が今後も強まる可能性も警戒されるところだ。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、5月13日夜安値106.74円と14日午後安値106.76円をダブルボトムとして強気サイクル入りしてきたが、19日夜高値から20日朝へ下落してから午前にいったん戻したものの夜へ一段安となったため、21日朝時点では19日夜高値を直近のサイクルトップとした弱気サイクル入りとした。またボトム形成期は20日夜から22日夜にかけての間と想定されるので既に反騰注意期にあるとした。

5月21日夕刻に107.84円までいったん戻し、その後も107.50円以上を維持しており、前回ボトムからも4日を経過しているので20日深夜安値を直近のサイクルボトムとする。トップ形成期は22日夜から26日深夜にかけての間と想定するが、20日深夜安値を割り込む場合は底割れによる弱気サイクル入りとして25日夜から27日深夜にかけての間への下落を想定する。

60分足の一目均衡表では19日夜高値から20日深夜安値までの範囲内の推移のために方向感に乏しい。21日夕高値107.84円を超えるところからは上昇再開とみて遅行スパン好転中の高値試し優先とするが、107.50円割れからは両スパンそろっての悪化となるために下落再開注意として遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は小動きのために方向感に乏しく50ポイント前後10ポイント程度の範囲での推移となっている。60ポイント超えからは上昇再開とみて70ポイント超えを目指す上昇を想定するが、40ポイント割れからは下げ再開と仮定して30ポイント割れを目指す下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、5月20日深夜安値107.43円を下値支持線、21日夕高値107.84円を上値抵抗線とする。

(2)107.50円以上での推移中は上向きとし、107.84円超えからは19日夜高値108.07円試しとし、さらに高値更新へ進めば108.50円前後を目指す上昇期入りと考える。また20日深夜安値割れを回避しつつ107.70円以上での推移なら週明けも高値試しを続けやすいとみる。

(3)107.50円割れからは20日深夜安値107.43円試しとし、底割れからは107.00円、次いで13日夜安値106.74円等を段階的に目指す下落期入りと考える。107円前後は押し目買いも入りやすいところとみるが、日銀金融政策への反応や米中問題等から下落する場合は107円割れへ向かいやすくなると注意する。また20日深夜安値を割り込んだ水準での推移なら週明けも安値試しを続けやすいとみる。

【当面の主な予定】

5/22(金)

中国、全国人民代表大会(全人代)開幕

日銀金融政策決定会合(9時から)

15:00 (英) 4月 小売売上高 前月比 (3月 -5.1%、予想 15.0%)

15:00 (英) 4月 小売売上高 前年同月比 (3月 -5.8%、予想 -18.9%)

20:30 (欧) 欧州中央銀行(ECB)理事会議事要旨

5/25(月)

休場、トルコ、シンガポール、米国、英国

14:00 (日) 3月 景気先行指数CI・改定値 (速報 83.8)

14:00 (日) 3月 景気一致指数CI・改定値 (速報 90.5)

15:00 (独) 1-3月期 GDP改定値 前期比 (速報 -2.2%)

15:00 (独) 1-3月期 GDP改定値・季調前 前年同期比 (速報 -1.9%)

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.04.20

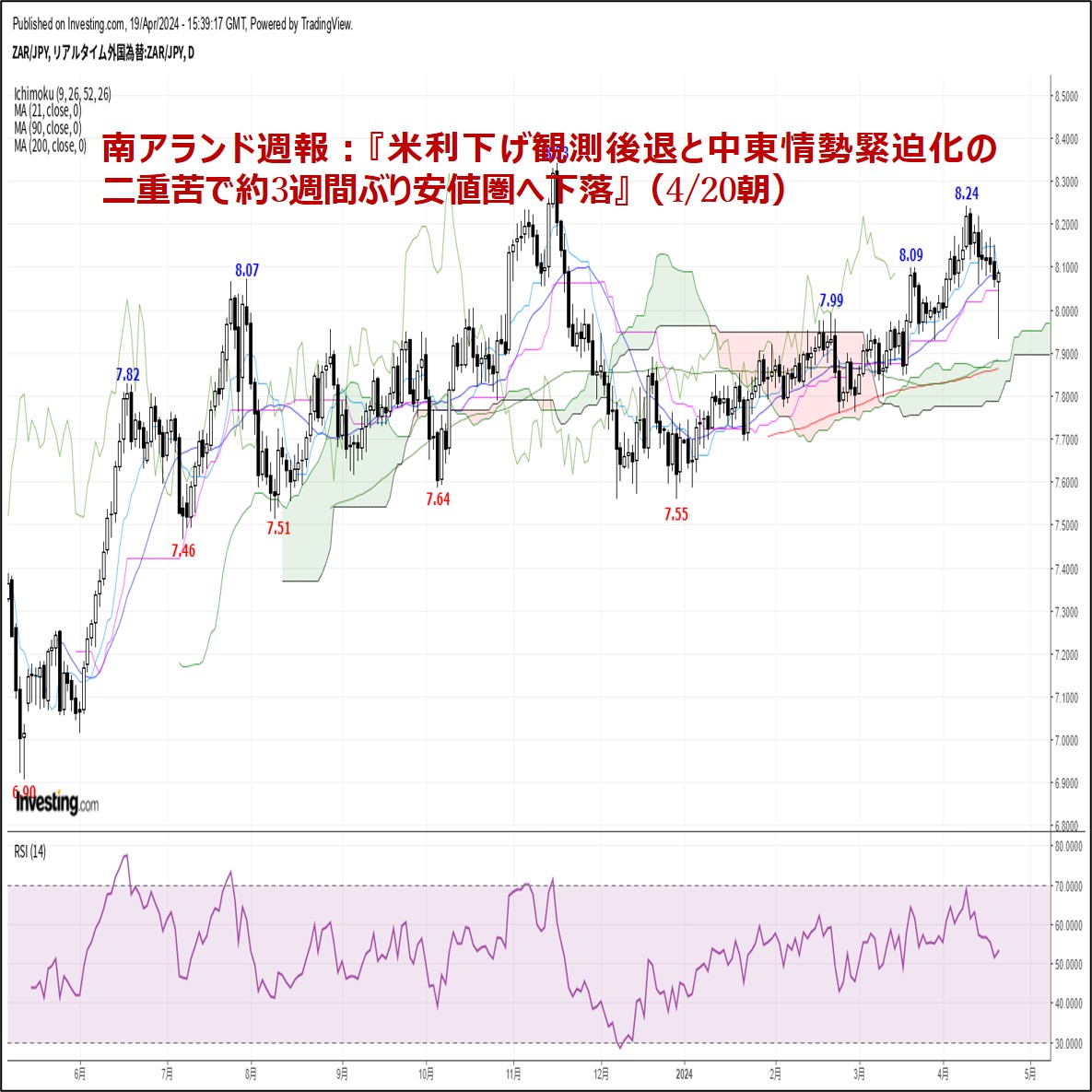

南アランド週報:『米利下げ観測後退と中東情勢緊迫化の二重苦で約3週間ぶり安値圏へ下落』(4/20朝)

今週の南アフリカランド円相場(ZARJPY)は、週初8.12円で寄り付いた後、早々に週間高値8.18円まで上昇しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.04.20

トルコリラ週報:『来週はトルコ中銀会合に注目。連続利上げなら一段高の可能性も』(4/20朝)

トルコリラの対円相場(TRYJPY)は3/13に記録した史上最安値4.52円をボトムに切り返すと、ここ数週間は4.70円台を中心とした底堅い動きが続いています。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:編集人K

2020.05.22

ドル円107円台後半、日銀臨時政策決定会合には反応薄(5/22午前)

22日午前の東京市場でドル円は107円台後半での取引。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.05.22

ドル円、イベントを前に様子見ムード。日銀臨時会合および全人代がメインイベント(5/22朝)

21日(木)の外国為替市場でドル円は方向感に欠ける展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。