ユーロ 緩やかな上昇傾向

〇先週のユーロドル、弱い米CPIの結果を受け急伸、週末にかけ1.0364まで値を伸ばし、高値圏で引ける

〇米国の引き締め速度鈍化観測広がるも、米欧金利の逆転はありえず、長期的なドル高基調に転換はないか

〇今週はECB関係者の講演での発言、ユーロ圏7-9月期GDP改定値等に注目

〇ドイツDAX指数は上昇傾向、景気後退背景に底堅い動きを維持できるか注視

〇今週は1.0150をサポートに、1.0450をレジスタンスとする週とみる

今週の週間見通しと予想レンジ

先週のユーロドルは、週初こそ底堅かったもの火曜のNY市場で高値をつけ、その後は木曜の米国CPIまでは上値が重く週初の水準に押してのCPI待ちとなっていました。米国CPIが予想よりも弱かったことをきっかけに、金利市場は金利低下、株式市場は株高、そして為替市場はドル円を筆頭のドル安の動きとなりました。

米国中間選挙についてはドル円週報で軽く触れましたので繰り返しませんが、もともと影響が少ないところに過半数判明に至らず最終結果が先送りとなったことで、現状ではますます材料とはならないという流れです。

そして、CPIが予想の8.0%に対して、7.7%という数字は確かに弱いのですが、FRBのターゲットは2.0%と程遠い状態です。タカ派のクリーブランド連銀総裁は、この数字でハト派にブレることの方が問題と市場参加者に過度の引き締め後退思惑につながることに警戒を発しました。引き締めのペースが鈍る方向であるとしてもピーク金利まではまだ米金利は上昇しますし、ECBも引き締めを維持したとしても米金利と逆転するようなことはあり得ないと考えると、長期的なドル高の動き自体が転換したわけではありません。

ドル円における極端な円高進行(週間レンジがリーマンショック以降最大)が顕著ですが、短期的にドル買いポジションが積みあがっていたことから、米国CPIをきっかけに大きなポジション調整につながったという見方で現時点は良いかと思います。ユーロドルの場合はドル円ほどポジションが積みあがっていなかったため、ユーロ買いの動きも限定的なもので終わったと言えるでしょう。このことはユーロ円が週初の水準から大きく下げていることからも明らかです。

今週は波乱要因となりそうなイベントはありませんが、ECB関係者の講演が多いこと、また経済指標ではユーロ圏の7〜9月期GDP改定値と英国の10月CPIが比較的影響のありそうな指標となっています。経済指標は出て見ないとわかりませんが、米国ではインフレがピークアウトして今後も低下が予想されるのに対して、インフレ率が高い英国では前回から更に上昇し10.6%という予想が出ています。

英国の更なる金利上昇にはつながるでしょうが、このことが英国の景気後退リスクを高めるとも見られていることから、素直に高いCPIがポンド買いとはならないと思われます。CPIに続いて英中銀総裁の議会証言もありますので、そこで英国経済や金融政策についてどのような見方が示されるのか、それを見てからというところではあります。

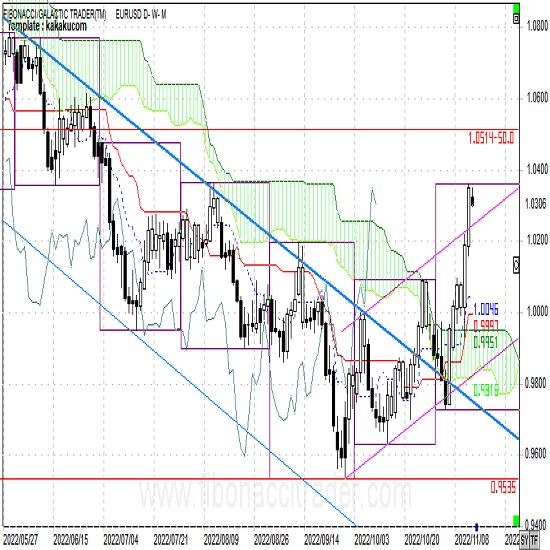

テクニカルにはいつもの日足チャートをご覧ください。

流れとしては、年初来高値からの下降チャンネルのレジスタンスライン(青の太線)を上抜けたことで、それまでのユーロ売りからユーロ買いに転換、その後はピンクの上昇チャンネルの中での動きとなり、道中レジスタンスラインの水準まで下げた動きがプルバックとなって一段高という動きです。特に先週の上げは上昇チャンネルの上限を上抜けての週末クローズとなったことから、テクニカルにはユーロが強い地合いにあると言えます。

次のターゲットとしては、年初来高値1.1494と年初来安値0.9535の半値戻しとなる1.0514と重なる1.05の大台をターゲットとする流れにありますが、ここまでの上昇ペースがやや速い感じもしますので、1.05のトライ自体は今週中というよりも、もう少し時間をかけてということになるのではないかと見ています。

いっぽうで下値については10月高値1.0093を上抜けてからの買いが加速しているため、現状は同水準をサポートとしやすい流れです。今週のユーロドルは上記ターゲットをそれぞれ内側に狭め、動きとしては押しを挟みながら緩やかに一段高の展開を予想し、1.0150レベルをサポートに、1.0450レベルをレジスタンスとする週を見ておきます。

今週のコラム

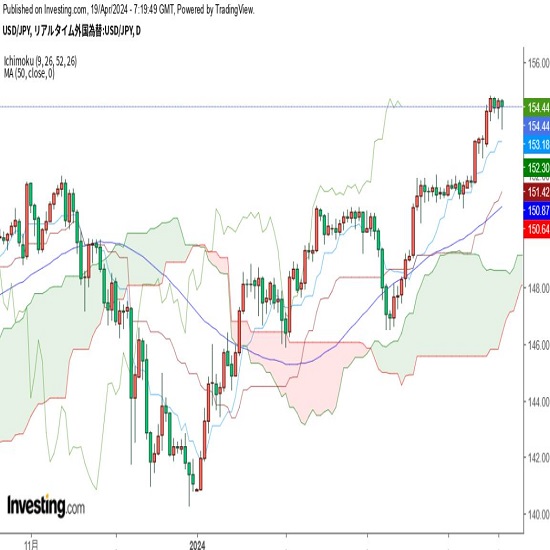

今週はDAX指数の週足チャートを見ておきましょう。

米国の引き締めペースが減速する動きから米国株を中心に世界の主要株価指数も上昇傾向を見せています。ドイツの株価指数であるDAXも例外ではなく上昇していますが、テクニカルにもきれいな反発となっています。

コロナショック時の安値と2022年高値との半値押し(赤のターゲット)で下げ止まり、その後上昇に転じ先々週には2022年高値からのレジスタンスライン(ピンク)を上抜けと、テクニカルには上昇に転じた格好です。

ECBも引き締めで欧州の景気は後退する予想ですが、株価は思いのほか強い地合いとなっていることがわかります。果たして今後景気後退が現実のものとなった際に株価は底堅い動きを維持できるのか、注意深く見守りたいところです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

11月14日(月)

19:00 ユーロ圏9月鉱工業生産

19:00 パネッタECB理事講演

25:15 デギンドスECB副総裁講演 ☆

11月15日(火)

12:00 フランス中銀総裁講演

16:00 英国10月失業率

16:45 フランス10月CPI

19:00 ユーロ圏7〜9月期GDP改定値 ☆

19:00 ドイツ11月ZEW景況感

19:00 ユーロ圏11月ZEW景況感

19:00 ユーロ圏9月貿易収支

26:30 エルダーソンECB理事講演

11月16日(水)

16:00 英国10月CPI ☆

23:15 英中銀総裁議会証言 ☆

24:00 ラガルドECB総裁講演 ☆

11月17日(木)

19:00 ユーロ圏10月CPI

19:00 ユーロ圏9月建設支出

11月18日(金)

09:01 英国11月消費者信頼感

16:00 英国10月小売売上高

17:30 ラガルドECB総裁講演 ☆

22:00 ドイツ連銀総裁講演 ☆

22:15 オランダ中銀総裁講演

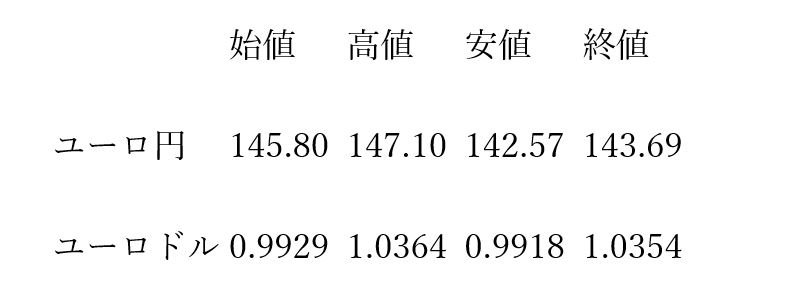

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

11月7日(月)

ユーロドルは東京市場では動かず、欧州市場に入り複数のECB関係者がインフレ率が高すぎると発言したことから金利先高観につながりユーロドルは上昇。米金利の動きとは離れユーロドルはじり高を続け、欧州市場前場にはパリティを回復。その後も底堅い地合いを続け1.0035レベルの高値をつけた後、若干押して引けました。

11月8日(火)

ユーロドルは欧州市場まで鈍い動きが続いていましたが、NY市場ではドル円同様に米株からユーロ買いの動きとなり1.0096レベルまで上昇後、高値圏でもみあいのまま引けました。

11月9日(水)

ユーロドルは終日ユーロ安(ドル高)の流れとなっていました。ロシア軍のウクライナ南部からの一部撤退のニュースには特に反応は見せず、10日の米国CPI待ちという流れでした。

11月10日(木)

ドル円は米国CPIを控えて若干底堅い程度でNY市場入りとなりましたが、CPIが7.7%と予想の8.0%から下振れし、ピークから着実に低下している結果となりました。この結果を受けた金利低下からドル買いポジションの投げが発生し、引け間際には140.19レベルと140円の大台目前まで水準を切り下げました。引けにかけては141円近くに戻しました。

ユーロドルは東京時間は動意薄でしたが欧州市場では米国CPI発表を前にここまでユーロを買っていた短期筋のポジション調整から一時0.9936レベルの安値をつけました。予想よりも低かったCPIを受けドルが急速に値を失ったことからユーロドルも1.0222レベルまで上伸後に高値圏で引けました。

11月11日(金)

ユーロドルは東京朝方にドル買い戻しの動きから若干押しを挟みましたが、それ以降は大引けまで一貫してユーロ買いの動きが続きました。ストップオーダーを巻き込んだ買いとなり、引け間際には1.0364レベルまで上昇し、高値圏での引けとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.19

NZドルWeekly 100MAと50MA間でのもみ合い相場となりそうだが、乱高下の可能性も(24/4/19)

NZドルは、第1四半期消費者物価指数(CPI)が前期を上回ったことや、100日移動平均線が下値支持線として意識されたことなどから、91円台でのしっかりと推移となった。

-

-

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。