日銀レートチェックによるドル円の反落でトルコリラ円も失速

〇トルコリラ円、ドル円に合わせ7.93まで高値を伸ばした後下落に転じ14日夜安値7.81まで急落

〇深夜以降はドル円の下落一服でトルコリラ円も7.85までいったん戻したものの上値の重い状況

〇対ドルでは15日午前序盤に18.27まで安値更新、リラ安基調はジワジワと継続

〇22日未明のFOMCで引き締め姿勢継続、その後トルコ中銀が利下げならドル高リラ安が一段と加速か

〇7.90以下での推移中は下向き、7.80割れからは7.70台中盤(7.77から7.73)への下落を想定

〇7.90超えからは上昇再開の可能性ありとみて9/14朝高値7.93試しとみる

【概況】

トルコリラ円の9月14日は7.94円から7.81円の取引レンジ、15日早朝の終値は7.85円で前日終値の7.92円からは0.07円の円高リラ安となった。

9月13日夜の米CPI上昇率が予想を上回ったことによるドル全面高でドル円が直前安値141.83円から144円台序盤へ急伸したためにトルコリラ円はドル円と同調して7.77円まで下げていたところから7.93円へ急伸した。

9月14日朝にはドル円が144.95円を付けて9月7日夜高値144.98円に迫り145円乗せを試したが、鈴木財務相の円安けん制発言が従来よりも厳しくなった直後に日銀がレートチェックを入れたために政府・日銀による市場介入への警戒感が強まりドル円は144円を割り込み、深夜には142.54円まで失速した。ドル円の急落に合わせてトルコリラ円も14日朝に7.93円まで高値を伸ばしたところから下落に転じて14日夜安値で7.81円まで急落した。深夜以降はドル円の下落が一服したことでトルコリラ円も7.85円までいったん戻したものの上値の重い状況となっている。

【ドル高リラ安継続で15日早朝に昨年末以降の安値更新】

ドル/トルコリラの9月14日は18.26リラから18.22リラの取引レンジ、15日早朝の終値は18.23リラで前日終値の18.24リラからは0.01リラのドル安リラ高だった。

9月13日はトルコの7月鉱工業生産と小売売上高が冴えない内容だったことと米CPI上昇率が予想を上回ったことによるドル買いリラ売りにより18.26リラへ下落して9月2日に付けた昨年12月23日以降の取引時間中の最安値に並んだが、14日は米7月PPIでコア指数の伸びが予想を上回ったところで18.26リラの安値を付けてからいったんリラ買い戻しの動きとなり15日早朝に18.22リラまで上げ、その後はリラ売り再開となったものの前日比ではわずかにドル安リラ高で終わった。しかし15日午前序盤には18.27リラまで安値を更新しており、リラ安基調はジワジワと継続している。

【米国の大幅利上げ継続見込みとトルコ中銀の利下げ継続懸念】

9月13日の米CPIと14日の米PPIが共にインフレ深刻化と高止まりの可能性を示したことにより、9月20-21日の米FOMCにおける0.75%利上げの可能性が高まり、11月1-2日のFOMCでも0.75%利上げが続く可能性があるのではないかとの見方が浮上している。

米FOMCは今年3月に0.25%の利上げを決定してから利上げサイクルに入り、5月に0.50%利上げ、6月と7月に0.75%ずつの利上げを決定してきた。通常は0.25%利上げのところを3倍の利上げ幅で金融引き締め状態を前倒しで実現しようとしている。インフレ深刻化による米国民の不満も高まっているためにバイデン政権は昨年末からインフレ抑制を政権の最重要課題としてきたが未だ実現せず、11月の中間選挙へ向けてインフレの低下を目に見える形で実現することが米FRBに望まれている。しかしウクライナ戦争勃発時の新たなオイルショック型のインフレ進行は回避されているものの、ドル高の進行にもかかわらずインフレ率は高止まりが続いておりさらに上昇しかねない状況にある。このため9月20-21日のFOMCでもかなり強いインフレ抑制姿勢が示されるのではないかと思われる。

一方でトルコ中銀は8月18日に政策金利を14%から13%へ引き下げた。消費者物価上昇率が前年比で80%を超えているにもかかわらず利下げに踏み切り、8月22日にはエルドアン大統領が「利上げの必要無し」と強調したために9月22日の次回トルコ中銀MPC(金融政策委員会)でも1%の追加利下げが決定される懸念もある。このため、9月22日未明の米FOMCによる利上げと今後の引き締め姿勢継続が示された後の22日夜にトルコ中銀が利下げするようだと、ドル高リラ安が一段と加速するきっかけになりかねない。来週に迫ったこれら重要イベントを踏まえ、1ドル18リラ台序盤で徐々に終値ベースの史上最安値を更新しながら取引時間中の史上最安値である昨年12月20日の18.36リラへと迫る流れで推移しやすい状況と思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、9月13日夜の急伸により9月9日夜と13日夜の両安値をダブルボトムとして強気サイクル入りしたが、日銀レートチェックによる介入警戒感からドル円が急落してトルコリラ円も失速したため、既に14日朝高値で直近のサイクルトップを付けて弱気サイクル入りしたと思われる。ボトム形成期は9日夜安値を基準とすれば14日夜から16日夜にかけての間と計測されるが、13日夜を基準とすれば16日夜から20日夜にかけての間へ延びる可能性がある。このため7.90円以下での推移中は一段安警戒とし、13日夜安値割れからは週末ないし週明けへの続落を想定する。ただし、7.90円超えからは上昇再開の可能性ありとみて9月14日朝高値超えを目指す上昇を想定する。、

60分足の一目均衡表では、9月14日朝高値からの急落で遅行スパンが悪化、先行スパンから転落した。このため先行スパンを上抜き返せないうちは遅行スパン悪化中の安値試し優先とし、遅行スパンが一時的に好転してもその後に悪化するところからは下落再開とする。先行スパンを上抜き返した状況を維持し始める場合は上昇再開の可能性ありとして遅行スパン好転中の高値試し優先へ切り替える。

60分足の相対力指数は9月14日夜に30ポイント台序盤へ低下した後も50ポイント以下での推移が続いているのでまだ一段安余地ありとするが、50ポイント超えからは上向きとし、60ポイント超えからは上昇再開とみる。

以上を踏まえて当面のポイントを示す。

(1)当初、7.80円を下値支持線、7.90円を上値抵抗線とする。

(2)7.90円以下での推移中は下向きとし、7.80円割れからは7.70円台中盤(7.77円から7.73円)への下落を想定する。7.75円以下は買い戻しも入りやすいとみるが、7.80円を割り込んだ後も7.83円以下での推移なら16日も安値試しへ向かいやすいとみる。また円高が厳しくなる場合は7.70円前後へ下値目途を引き下げる。

(3)7.88円から7.90円手前は戻り売りにつかまりやすいとみるが、7.90円超えからは上昇再開の可能性ありとみて9月14日朝高値7.93円試しとみる。高値更新からは7.90円台後半へ向かう流れとみるが、そのためにはドル円が145円突破を再び試す上昇となりトルコリラ円もその流れに乗るような展開が必要と思われる。

【当面の主な予定】

9月15日

17:00 8月 財政収支 (7月 -640億リラ)

20:30 週次 外貨準備高 9/9時点 グロス (9/2時点 723.0億ドル)

20:30 週次 外貨準備高 9/9時点 ネット (9/2時点 140.8億ドル)

9月20日

23:30 8月 中央政府債務 (7月 362.1億リラ)

9月22日

16:00 9月 消費者信頼感指数 (8月 72.2)

20:00 トルコ中銀 政策金利 (現行 13.0%)

20:30 週次 外貨準備高 9/16時点

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.23

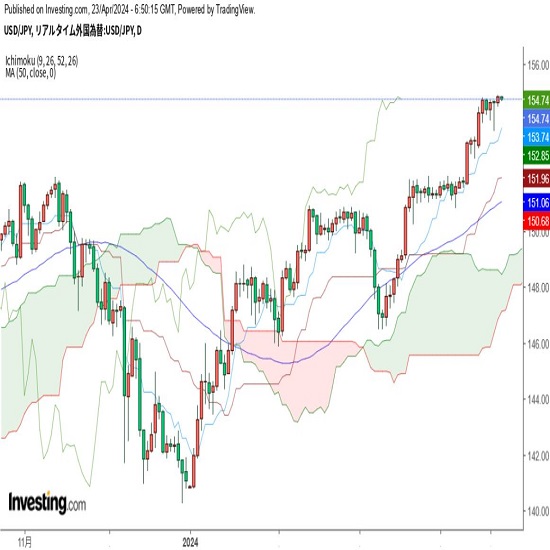

東京市場のドルは154円台後半でのもみ合い、 155円手前の壁は分厚いか(24/4/23)

東京時間(日本時間8時から15時)のドル・円は、目立った売買材料が観測されないなか、154円台後半でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.23

ドル円 155円に接近、当局介入スタンスにも注目(4/23夕)

東京市場はほぼ横這い推移。155円の節目を前に上げ渋りの様相で、20ポイント程度のレンジ取引だった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.23

ドル円午前の高値154.84、高値圏でのもみあい継続 (4/23午前)

23日午前の東京市場でドル円は、高値圏でのもみ合い。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2022.09.16

トルコリラ円見通し ドル円の上値重く、ドル高リラ安進行に圧される(22/9/16)

トルコリラ円の9月15日は7.87円から7.81円の取引レンジ、16日早朝の終値は7.86円で前日終値の7.85円から0.01円の円安リラ高だった。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2022.09.14

トルコリラ円見通し ドル高リラ安進行するもドル円の急伸により反騰(22/9/14)

トルコリラ円の9月13日は7.93円から7.77円の取引レンジ、14日早朝の終値は7.92円で前日終値の7.83円からは0.09円の円安リラ高となった。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。