日銀レートチェックによる介入警戒で145円を壁として下落

〇ドル円、日銀がレートチェックを入れたとの報道から下落に転じ夕刻に143円割り込む

〇米PPI発表でドル高に反応するも、ドル円は市場介入への警戒感優先で深夜に142.54まで安値切り下げ

〇政府・日銀が単独で市場介入しても効果は一時的、主要国による協調介入は現実味が乏しい

〇中長期的なドル高円安基調続くなら上昇再開で145円突破へ向け挑発的な円売りが仕掛けられる可能性も

〇NYダウは前日比30.12ドル高と反発したが戻り鈍く、下げ一服程度にとどまる

〇14日夜安値142.54割れからは13日夜安値141.60試し、142円割れは買い戻されやすいとみる

〇144円超えは上昇再開と仮定し145円超えを目指す、145円手前は口先介入等による牽制での反落警戒

〇145円超えからは146円台、先行きで147円台を目指す上昇期に入る可能性が高まるとみる

【概況】

ドル円は9月13日夜の米8月CPI上昇率が市場予想を上回ったことをきっかけに144円台序盤へ急伸し、14日朝には144.95円を付けて9月7日夜高値144.98円に迫った。

しかし鈴木財務相による円安けん制発言の直後に日銀がレートチェックを入れたとの報道から市場介入への警戒感が強まったために下落に転じて144円を割り込み、夕刻には143円も割り込んだ。

9月14日夜は米PPIの発表がありコア指数の伸び率が市場予想を上回ったためにドル高反応となったが、ドル円はそれよりも市場介入への警戒感を優先して深夜に142.54円まで安値を切り下げた。

9月15日早朝には143円台をいったん回復したものの15日午前序盤は再び143円を割り込むなど上値の重い展開となっている。

【日銀のレートチェック】

9月14日に鈴木財務相は円安に対して「明らかに急激な変動だ。恐らく投機筋の動きもあり大変憂慮している」「日銀と連携しながら市場動向をしっかり見極めていきたいと思っている」と述べた。また市場介入に関しての質問にはノーコメントとしたものの「こういう動きが今後とも継続するということになればあらゆることを排除せずに対応していかなければいけない」と述べて、従来までの発言よりもトーンを強めた。この直後に日銀は複数の金融機関に為替水準を照会する「レートチェック」を実施したと報じられたことで介入警戒感が一挙に強まり、ドル円は急落した。

為替市場への介入は財務大臣権限により行われ、日銀は外為特別会計と日本銀行法に基づいて財務大臣の指示に基づいて為替介入の実務を行う。政府日銀が一体となって介入する手法となるが、2011年11月以降は市場介入が行われていない。

今回のレートチェックは市場介入をにおわせて市場心理を冷やす目的と思われ、9月7日に続いて145円に迫ったところで実施されたために、政府・日銀が145円を防衛ラインとして牽制を強めていると受け止めている。

実際に市場介入を行うには米国等が理解を示すかどうかも含めてまだハードルが高いと思われる。輸出拡大への便宜としての円安が進行する場合は米国も円安阻止へ動くものだが、現状は米国がインフレ対策として大幅利上げを継続する一方で日本は景気回復が鈍いために金融緩和を継続せざるを得ない状況にあり、世界的なインフレによる貿易収支及び経常収支の悪化が円安を招いている現状はファンダメンタルズに即した円安といえる。米国としては円安ドル高が輸入インフレ抑制効果を示すものであり、「景気よりもインフレ抑制を最優先」としている米国にとってはドルの全面高と円安は牽制すべきではなく歓迎すべきものとなっている。過度の変動に対する政府・日銀による牽制に対しては理解を示すと思われるが、仮に政府・日銀が単独で市場介入しても効果は一時的なものに留まり、主要国による協調介入は現実味が乏しい。

市場としては当面して介入の本気度を探りながらひとまず145円手前をピークとしてポジション調整的に下落したとしても、中長期的なドル高円安基調が変わらないとすれば140円台序盤では底固さを示し、上昇再開感が強まり始めれば145円突破へ向けて挑発的な円売りが仕掛けられる可能性もあるのではないかと思われる。

【米8月コアPPIは予想を上回る上昇率】

9月14日夜に発表された8月の米PPI(生産者物価指数)上昇率は前月比でマイナス0.1%となり市場予想と一致したが7月のマイナス0.4%からは上昇した。前年同月比は8.7%となり7月の9.8%から鈍化して市場予想の8.9%を下回った。しかし食品とエネルギーを除くコアPPIの上昇率は前月比で0.4%となり7月の0.3%から伸びが加速して市場予想の0.3%を上回り、前年同月比は7.3%で7月の7.7%から低下したものの予想の7.1%を上回った。

9月14日発表の8月CPIもコア指数の伸びが前年同月比6.3%となり7月の5.9%を上回って5か月振りに加速して市場予想の6.1%を上回り、前月比も0.6%で7月の0.3%及び市場予想の0.3%を大幅に上回った。

今回のCPIとPPIを踏まえて9月20-21日のFOMCにおける0.75%利上げが濃厚となったが、11月FOMCについても0.75%利上げがあり得ると市場は受け止め始めている。米国のインフレ高止まりと大幅利上げ継続感を踏まえれば、仮に日銀が市場介入したとしても効果は限定的で、かえってドル円の買い場を提供することにもなりかねないと思われる。

【NYダウは暴落一服だが戻り鈍く、米長期債利回りは高止まり】

9月14日の米10年債利回りは前日と変わらずの3.41%だったが、一時は3.48%を付けて8月2日の2.52%以降の高値を更新して6月14日に付けた3.50%へ迫っている。30年債利回りは0.02%低下の3.47%で前日に付けた2014年4月以来の高値3.57%からはやや低下しているものの高止まりしている。

2年債利回りは前日比0.03%上昇の3.79%となったが、一時は3.83%へ上昇して15年ぶり高値水準を更新している。

一方でNYダウは前日比30.12ドル高と反発したが、前日に今年最大の1276.37ドル安の大幅下落となった直後としては戻りが鈍く、下げ一服程度にとどまっている。ナスダック総合指数も86.11ポイント高と上昇したが、前日の632.84ポイント安からの戻りとしては小さい。インフレの高止まりと金融引き締めの継続感が再び強まって株式市場を圧迫している。

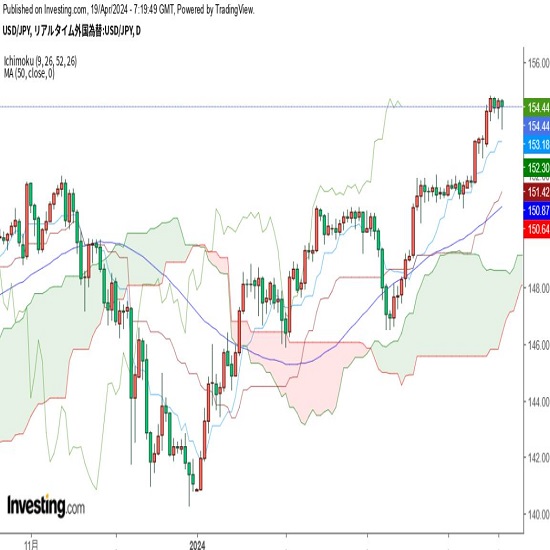

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、9月13日夜の急伸により9月9日夜と13日夜の両安値をダブルボトムとして強気サイクル入りしたが、日銀介入警戒による反落で14日朝高値ですでにサイクルトップを付けた可能性がある。このため、144円以下での推移中は弱気サイクル入りによる下落感を優先し、13日夜安値を割り込む場合は15日の日中から16日夜にかけての間への下落を想定する。144円台回復からは14日朝高値試しとし、高値更新からは新たな強気サイクル入りとして19日朝から21日朝にかけての間への上昇を想定する。

60分足の一目均衡表では9月14日午前高値からの急落で遅行スパンが悪化、先行スパンからも転落しているので遅行スパン悪化中は安値試し優先とするが、先行スパンを上抜き返すところからは上昇再開とみて遅行スパン好転中の高値試し優先へ切り替える。

60分足の相対力指数は9月14日夜に30ポイント台序盤へ低下してからも50ポイント台回復へ戻せずにいるのでもう一段安余地ありとするが、50ポイント超えからは上昇再開の可能性ありとし、60ポイント超えからは70ポイント台を目指す上昇を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、142.54円を下値支持線、144円を上値抵抗線とする。

(2)144円以下での推移中は一段安余地ありとし、14日夜安値142.54円割れからは13日夜安値141.60円試しとみる。142円割れは買い戻されやすいとみるが、141.60円割れから続落の場合は141円試しへ向かうとみる。また142.50円以下での推移なら16日も安値試しへ向かいやすいとみる。

(3)144円超えからは上昇再開と仮定して145円超えを目指すとみる。145円手前は口先介入等による牽制での反落警戒とみるが、145円超えからは146円台、先行きで147円台を目指す上昇期に入る可能性が高まるとみる。

【当面の主な予定】

9/15(木)

上海協力機構(SCO)首脳会議 9/16まで、ロシア・トルコ首脳会談

10:30 (豪) 8月 新規雇用者数 (7月 -4.09万人、予想 3.50万人)

10:30 (豪) 8月 失業率 (7月 3.4%、予想 3.4%)

13:30 (日) 7月 第三次産業活動指数 前月比 (6月 -0.2%、予想 -0.1%)

15:00 (独) 8月 WPI(卸売物価指数) 前月比 (7月 -0.4%)

18:00 (欧) 7月 貿易収支・季調済 (6月 -308億ユーロ、予想 -320億ユーロ)

18:00 (欧) 7月 貿易収支・季調前 (6月 -246億ユーロ)

18:15 (欧) デギンドスECB副総裁、講演

21:30 (米) 9月 ニューヨーク連銀製造業景況指数 (8月 -31.3、予想 -13.0)

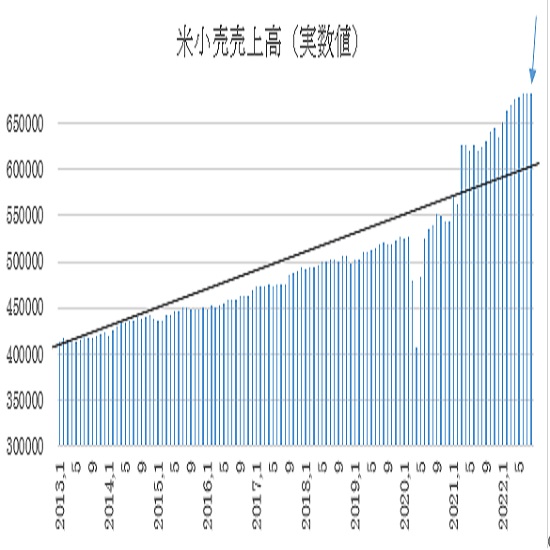

21:30 (米) 8月 小売売上高 前月比 (7月 0.0%、予想 0.0%)

21:30 (米) 8月 小売売上高・除自動車 前月比 (7月 0.4%、予想 0.1%)

21:30 (米) 9月 フィラデルフィア連銀製造業景況指数 (8月 6.2、予想 2.8)

21:30 (米) 8月 輸入物価指数 前月比 (7月 -1.4%、予想 -1.2%)

21:30 (米) 8月 輸出物価指数 前月比 (7月 -3.3%、予想 -1.2%)

21:30 (米) 新規失業保険申請件数 (前週 22.2万件、予想 22.6万件)

21:30 (米) 失業保険継続受給者数 (前週 147.3万人、予想 147.5万人)

22:15 (米) 8月 鉱工業生産 前月比 (7月 0.6%、予想 0.1%)

22:15 (米) 8月 設備稼働率 (7月 80.3%、予想 80.3%)

23:00 (米) 7月 企業在庫 前月比 (6月 1.4%、予想 0.6%)

9/16(金)

休場、メキシコ、マレーシア

北大西洋条約機構(NATO)会合 9/18まで

11:00 (中) 8月 小売売上高 前年同月比 (7月 2.7%、予想 3.2%)

11:00 (中) 8月 鉱工業生産 前年同月比 (7月 3.8%、予想 3.8%)

15:00 (英) 8月 小売売上高 前月比 (7月 0.3%、予想 -0.5%)

15:00 (英) 8月 小売売上高 前年同月比 (7月 -3.4%、予想 -3.7%)

15:00 (英) 8月 小売売上高・除自動車 前月比 (7月 0.4%、予想 -0.7%)

15:00 (英) 8月 小売売上高・除自動車 前年同月比 (7月 -3.0%、予想 -3.4%)

18:00 (欧) 8月 HICP(消費者物価指数)改定値 前年同月比 (速報 9.1%、予想 9.1%)

18:00 (欧) 8月 HICPコア指数改定値 前年同月比 (速報 4.3%、予想 4.3%)

23:00 (米) 9月 ミシガン大学消費者信頼感指数速報値 (8月 58.2、予想 59.5)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.19

NZドルWeekly 100MAと50MA間でのもみ合い相場となりそうだが、乱高下の可能性も(24/4/19)

NZドルは、第1四半期消費者物価指数(CPI)が前期を上回ったことや、100日移動平均線が下値支持線として意識されたことなどから、91円台でのしっかりと推移となった。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.09.15

ドル円、日銀レートチェック報道で急反落。節目145トライはまたしても失敗(9/15朝)

14日(水)のドル円相場は高値圏から急反落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。