いよいよ2017年安値をトライか

〇ラガルドECB総裁、7月0.25%利上げ方針を既定路線として提示、相場への影響は限定的

〇ドルインデックス、2017年高値を上抜ける、ユーロドルも17年安値を下抜ける流れか

〇先週後半は欧州株安、ドイツ金利低下がユーロ売り材料に、NY前場に1.0365レベルまで下げる

〇今週はユーロ圏5月PPI、ラガルドECB総裁講演、ECB理事会議事録公表を予定

〇今週は1.0300レベルをサポートに1.0500レベルをレジスタンスとする週とみる

先週のユーロドルは、週前半はECB年次フォーラム開催で連日ECB関係者の講演が続きましたが、これといったサプライズは無くラガルドECB総裁は7月からの利上げ開始と利上げ幅0.25%を既定路線として話したことからユーロ相場への影響は限定的なものに留まりました。また月末実需に関しては事前にはドル買いと言われ実際にドル買いも出ていたようですが、月末のロンドンフィキシングはドル売りとなりトータルで考えると事前に言われていたドル買いの動きの方が強かったと言えます。

また米国株を中心として今後の景気減速懸念を背景とした下げは欧州株にも影響し、欧州株安がユーロの上値を抑えたこと、また欧州株特にDAXの下げはリスクオフによるドイツ国債の買いにつながり、その裏側のドイツ金利低下もユーロ売りの材料となっていたのが週後半に目立った動きと言えます。

政策金利の上昇ではECBよりもFRBの方が大きく速く、株安と景気減速懸念についてはこれまで良かった米国のほうがダメージは少なく、と考えると材料的にも引き続きユーロドルは下げやすい地合いですが、ECB年次フォーラムで7月ECB理事会の0.25%利上げが既定路線ということになってくると7月21日のECB理事会に向けてきっかけがあればユーロ売りに動きやすい流れが続きそうです。

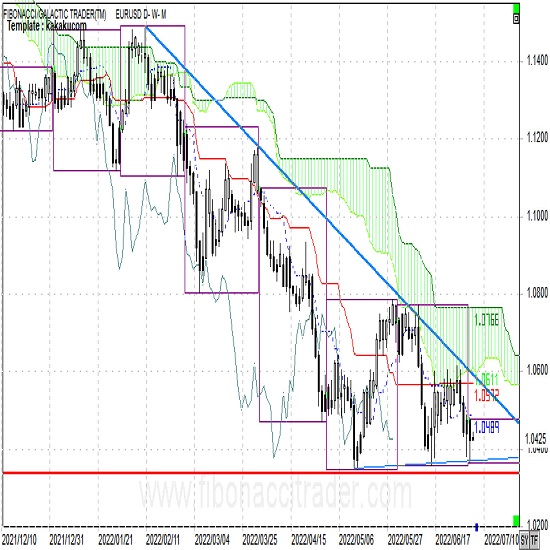

そうした中でテクニカルにもユーロの下げ圧力は着実に高まっています。日足チャートをご覧ください。

サポートは2017年安値(赤の太い水平線)、レジスタンスは年初来高値からのレジスタンスライン(青の太線)で着実に値幅を狭めていますが、高値を切り下げていることは明確です。また5月に付けた年初来安値からわずかに安値を切り上げてきているもののウェッジの中で3度目のトライをしている最中でもあります。5月安値は2017年安値まで9pipsまで迫りましたが、次に1.03台半ばをトライする時には下抜けして1.03割れを試す可能性がかなり高まっていると見られます。

現状は1.0350レベルと1.05台後半にそれぞれのラインは位置していますが、今週は1.05超えでは売りたい向きが増えてきていると見られます。シカゴの通貨先物のポジションを見てもユーロ売りに転じてまだ3週目です。そろそろ下値を仕掛けに行く動きが出てくるのではないかと見て、今週は1.0300レベルをサポートに1.0500レベルをレジスタンスとする週を見ておくこととします。

今週のコラム

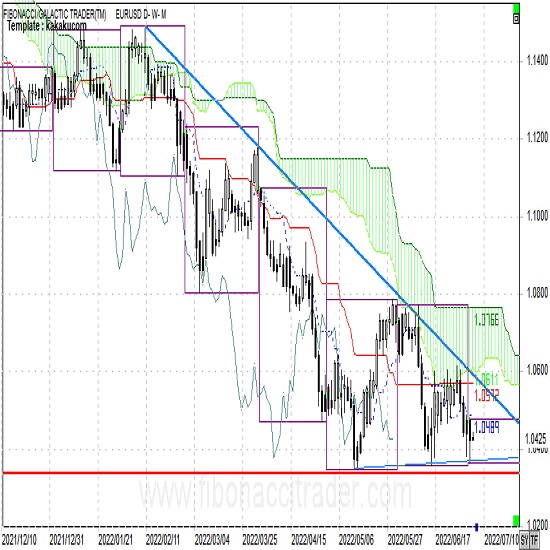

今週はドルインデックスの月足チャートを見てみましょう。

ドルインデックスはユーロの割合が57.6%と圧倒的に高く、基本的にユーロの動きと同じですが、最近は円安(ドル高)が進行していることもあって、ドルインデックスは既に2017年高値(緑の水平レイ)を明確に上抜けてきました。

必ずしもドルインデックスの動きにユーロドルが追随する訳では無いものの、長期的にはドルインデックスが更に上昇する可能性が高いため、ユーロドルも2017年安値を下抜ける可能性が高いという見方をしています。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

7月4日(月)

15:00 ドイツ5月貿易収支

18:00 ユーロ圏5月PPI ☆

23:00 ドイツ連銀総裁講演

24:00 デギンドスECB副総裁講演

7月5日(火)

15:45 フランス5月鉱工業生産

16:50 フランス6月サービス業PMI

16:55 ドイツ6月サービス業PMI

17:00 ユーロ圏6月サービス業PMI

17:30 英国6月サービス業PMI

18:30 英中銀金融安定報告書公表 ☆

7月6日(水)

15:00 ドイツ5月製造業新規受注

16:00 フィンランド中銀総裁講演

17:30 英国6月建設業PMI

18:00 ユーロ圏5月小売売上高

27:00 FOMC議事録公表 ☆

7月7日(木)

15:00 ドイツ5月鉱工業生産

18:45 レーンECB理事講演 ☆

20:30 ECB理事会議事録公表 ☆

7月8日(金)

15:45 フランス5月貿易収支

20:55 ラガルドECB総裁講演 ☆

21:30 米国6月雇用統計 ☆

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時NY〜NY午後5時のインターバンクレート。

先週の概況

6月27日(月)

ユーロドルは東京市場では動きが鈍かったもの株高の動きと米金利に沿ってドイツ国債の利回りも上昇する動きに沿ってユーロ買いの動きが目立ちました。NY昼前には先週高値を上抜け1.0615レベルをつけましたが、1.06台では売りオーダーも残っていて1.05台後半へ押して引けました。

6月28日(火)

ユーロドルはNY市場まで高値圏でのもみあいを続けていましたが、月末を控えて実需のドル買い(ユーロ売り)が出たことからNY前場には1.0515レベルの安値をつけました。引けにかけては安値圏でもみあいのまま鈍い動きとなりました。

6月29日(水)

ユーロドルは東京後場に一時的な押しは入ったもののNY市場までは1.05台前半でのもみあいを続けました。NY市場では全般的なドル買いの動きから先週安値を下回るとストップオーダーも巻き込みながら1.0435レベルまで下落、その後も安値圏でもみあいのまま引けました。

6月30日(木)

ユーロドルは東京市場では全く動かず、欧州市場では欧州株も下げたことをきっかけにユーロ売りとなり一時1.0382レベルまで水準を下げました。しかしNY市場に入り弱い米国経済指標に反応したドル売りからユーロ買い戻しも出る中、ロンドンフィキシングの実需がドル売りとなったこともあってユーロドルは1.0489レベルまで高値を切り上げ高値引けとなりました。

7月1日(金)

ユーロドルは東京市場では上値は重たかったものの動きは鈍く、欧州市場昼過ぎにドイツの長期債利回り低下とともに対ドル、対円ともにユーロ売りが広がりました。NY前場には1.0365レベルと改めて安値をトライするかに思えましたが、米国3連休前の買い戻しから1.04台前半に戻して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.04.20

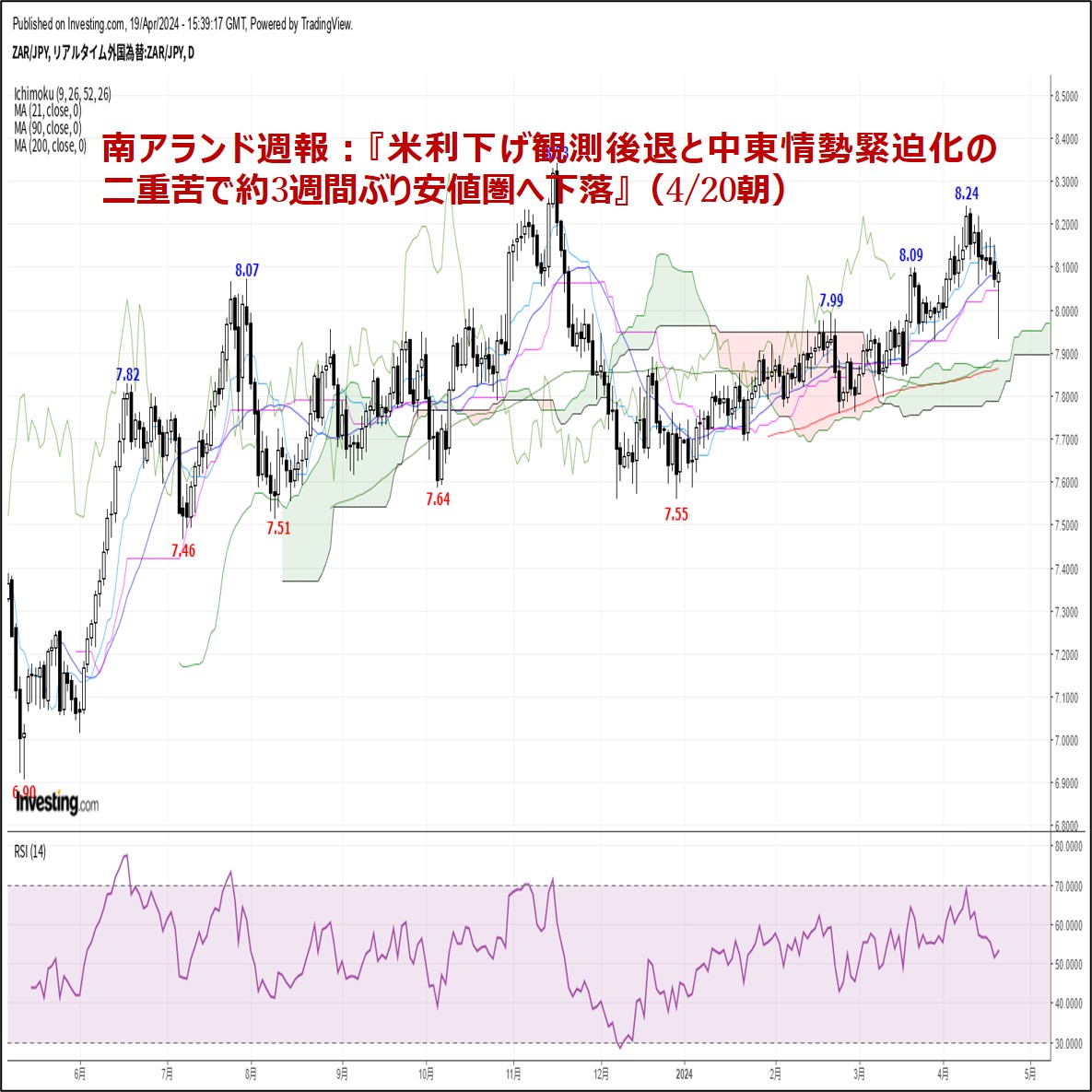

南アランド週報:『米利下げ観測後退と中東情勢緊迫化の二重苦で約3週間ぶり安値圏へ下落』(4/20朝)

今週の南アフリカランド円相場(ZARJPY)は、週初8.12円で寄り付いた後、早々に週間高値8.18円まで上昇しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.04.20

トルコリラ週報:『来週はトルコ中銀会合に注目。連続利上げなら一段高の可能性も』(4/20朝)

トルコリラの対円相場(TRYJPY)は3/13に記録した史上最安値4.52円をボトムに切り返すと、ここ数週間は4.70円台を中心とした底堅い動きが続いています。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

ユーロ(EUR)の記事

Edited by:編集人K

2022.07.04

ユーロドル1.04台前半で横ばい、週明け米国休場で動意薄 (7/4夕)

4日の東京市場でユーロドルは1.0418-44の狭いレンジでの横ばい推移。

-

ユーロ(EUR)の記事

Edited by:編集部M

2022.07.01

ユーロドル、1.04台半ばを中心に方向感に欠ける動き(7/1夕)

1日の東京市場でユーロドルは、1.04台半ばで方向感に欠ける動き。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。