今週の週間見通しと予想レンジ

〇先週のユーロドル、FOMCでドル買い反応後パウエル議長のハト派なニュアンスからユーロ買い戻し

〇唯一緩和を維持する日銀との対比から、対欧州通貨でも円安に動きやすい流れ

〇基本的にユーロドルは下げやすく、ユーロ円は上げやすい地合いが今週も続きやすい

〇今週は1.0375レベルをサポートに1.0600レベルをレジスタンスとする週とみる

〇1.0350水準に防戦買いと見られるユーロ買いオーダーが現在ではある様子

先週のユーロドルは、FOMCの日に臨時ECB理事会開催とのヘッドラインが入ったことで当初は何らかの追加引き締めかとユーロ買いで反応しましたが、PEPP関連の協議と分かり反落、しかもイタリア国債の利回りが急上昇していることに対して再投資を柔軟に行うとの発表にユーロ売りが強まりました。FOMCではリーク通りに0.75%の利上げとなったことで当初はドル買い、ユーロドルも週間安値となる1.0359レベルをつけましたが、パウエル議長会見がハト派なニュアンスも残していたことでドル売りユーロ買い戻しとなりました。

翌木曜には英中銀MPCとスイス中銀の会合が実施され、英中銀は予想通り0.25%の利上げを行い1.25%に、スイス中銀は見方は分かれていたもののECBが引き締めに動くことから利上げが行われるとの見方がやや強く、こちらは0.5%の利上げを行い−0.25%としました。0.5%と利上げ幅が大きかったこともあり、スイスフランは対ドル、対ユーロともにスイスフラン高に振れる動きを見せました。英中銀、スイス中銀、そして7月にはECBと欧州もインフレ懸念を背景に一斉に引き締めへと動くこととなり、唯一緩和を維持する日銀との対比から対欧州通貨でも円安に動きやすい流れとなっています。

今週の欧州関連のイベントは月曜にラガルドECB総裁とレーンECB理事の講演、インフレ関連では月曜にドイツPPIと水曜に英国CPI、また木曜に主要国の製造業・サービス業PMI速報値が発表されます。既にECBは7月からの利上げスタンスを明確にしている(0.25%の利上げ)ことから、これよりもタカ派な動きになるような材料が出てくるかどうかですが、おそらくそこまでの材料は今週は出て来ないと見られます。

引き締めのペースを考えると米ドル>欧州通貨>日本円という強弱に変化はありませんので、あとはその時々のイベントである程度の振れが挟まってくるというところです。つまり、基本的にユーロドルは下げやすく、ユーロ円は上げやすい地合いが今週も続きやすいと見てよいでしょう。

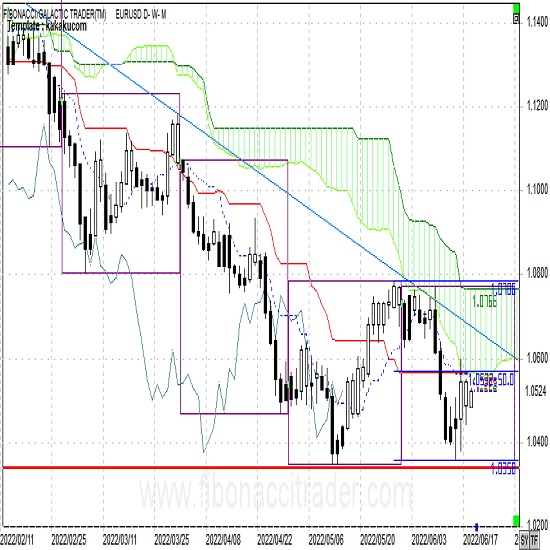

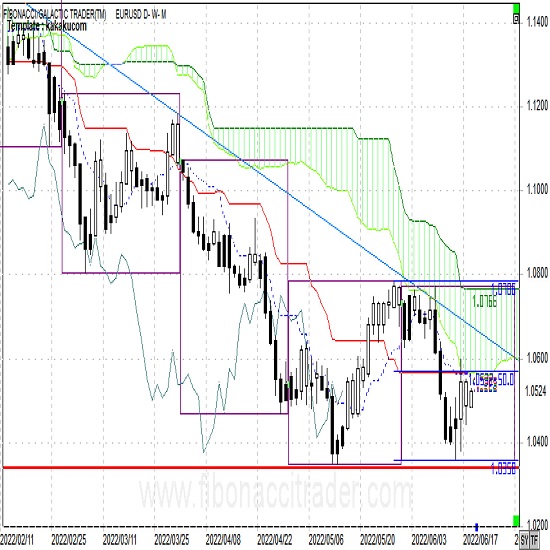

テクニカルには日足チャートをご覧ください。

先週も下げは1.03台半ばで止められ、5月安値をトライしきれずにその後は反発する動きとなりました。上値は5月高値と先週安値との半値戻し1.0572を超えてくると売りが出てくる流れです。引き続き年初来高値からのレジスタンスライン(青)は効いているのですが、若干距離が離れてきたため今週は上記半値戻しや先週高値1.0601レベルを参考にすると引き続き1.06レベルがレジスタンスとなりやすいと言えます。

いっぽうでサポート側は先週の安値1.0359レベルよりも上を考えてよさそうですから、今週は1.0375レベルをサポートに1.0600レベルをレジスタンスとする週を見ておきます。長期的には引き続き2017年1月安値の1.0340(赤の太い水平線)を試しに行く展開が考えられますが、その手前1.0350水準に防戦買いと見られるユーロ買いオーダーが現在ではある様子です。

今週のコラム

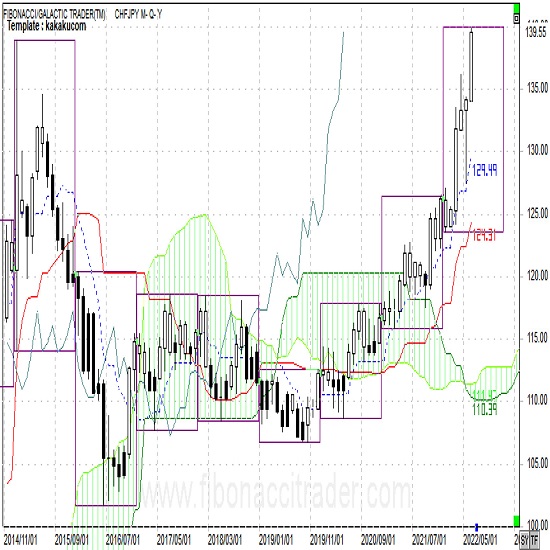

今週はスイス円の月足チャートを見てみましょう。

先週のスイス中銀の利上げもあり、スイス円は2015年以来の高値139.97レベルをつけています。2015年といえば1月15日にスイスフラン売りの介入を突然放棄したことで、115円水準から140〜160円水準まで一気にスイスフラン高となった年です。高値に幅があるのは多くのインターバンクが取引しなくなったことでFX業者によって高値にとんでもない差異が生じたことによるものです。

以下のチャートではビッド基準のため高値が139円レベルとなっていますが、確認できる限りの最高値は160円もついていました。

あまりに幅があるため。ここから上の水準では140円、150円、160円と大台くらいしかレジスタンスとなるレベルが無いのですが、仮に160円とその後の安値101.72レベルの78.6%(61.8%の平方根)戻しは147.53となりますので、現在試している140円の大台の次として、147円台半ばはターゲットとなり得る水準と言えそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

6月20日(月)

**:** 米国市場休場

15:00 ドイツ5月PPI ☆

16:00 エストニア中銀総裁講演

18:00 ユーロ圏4月建設支出

22:00 ラガルドECB総裁講演 ☆

28:30 レーンECB理事講演 ☆

6月21日(火)

17:00 フィンランド中銀総裁講演

6月22日(水)

15:00 英国5月CPI ☆

22:30 パウエルFRB議長上院議会証言 ☆

6月23日(木)

15:45 フランス6月企業景況感

16:15 フランス6月製造業・サービス業PMI速報値 ☆

16:30 ドイツ6月製造業・サービス業PMI速報値 ☆

17:00 ユーロ圏6月製造業・サービス業PMI速報値 ☆

17:30 英国6月製造業・サービス業PMI速報値 ☆

23:00 パウエルFRB議長下院議会証言 ☆

**:** EUサミット(〜24日)☆

6月24日(金)

08:01 英国6月GFK消費者信頼感

15:00 英国5月小売売上高

17:00 ドイツ6月ifo企業景況感

6月26日(日)

**:** G7サミット(〜28日)☆

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時~NY午後5時のインターバンクレート。

先週の概況

6月13日(月)

ユーロドルはドル高の動きが終日続きました。米金利上昇の動きと歩調を揃える流れでしたが、NY後場にWSJのフェドウォッチャーがリークとも取れる0.75%利上げの可能性に言及したため、NY引け間際には1.0400レベルまで水準を切り下げて安値引けとなりました。

6月14日(火)

ユーロドルは東京前場に1.0397レベルの安値をつけて以降は買い戻しが目立ち欧州市場序盤には1.0485レベルの高値をつけました。しかしドル円同様に米欧の金利差も拡大することになるため本日のFOMCを前に改めてユーロ売りが広がり完全に行って来いで安値圏での引けとなりました。

6月15日(水)

ユーロドルは東京後場に臨時ECB理事会開催のニュースを受け一時的にユーロ買いの動きとなりましたが、PEPP関連の協議とわかり反落。最近のイタリア国債利回りの急上昇などの動きに対応するため、再投資に柔軟な対応を行うという声明が出されました。その後FOMCに向けては再びユーロ売りの動きとなって1.0400レベルで結果待ち。FOMC直後には1.0359レベルの安値をつけましたが、議長会見で7月は0.5%利上げの可能性も残されていると見られ、引けにかけては1.0470レベルまで戻し1.0440レベルで引けました。

6月16日(木)

ユーロドルはスイス中銀と英中銀の利上げが確実視される中で1.04台半ばを緩やかに下げていましたが、1.03台後半で底固めをした後はNY市場の全般的なドル安の動きを受けユーロドルは上昇。ストップオーダーも巻き込みながら1.0601レベルまで上伸後に1.05台半ばに押して引けました。

6月17日(金)

ユーロドルはドル円でのドル高の動きに引っ張られる流れが続き、東京朝方の1.05台半ばからNY昼前の1.04台半ばまでじり安の流れが続きました。ただ、ドル円とともにユーロ円の買いも強かったため、ユーロドルの下げ自体はドル円に比べかなり穏やかな印象の週末となりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

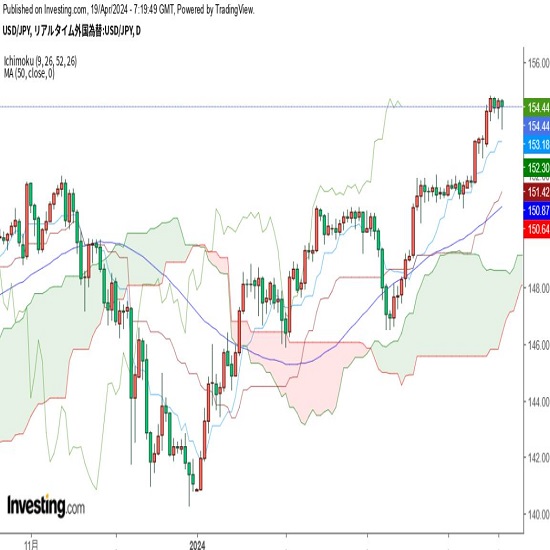

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.19

NZドルWeekly 100MAと50MA間でのもみ合い相場となりそうだが、乱高下の可能性も(24/4/19)

NZドルは、第1四半期消費者物価指数(CPI)が前期を上回ったことや、100日移動平均線が下値支持線として意識されたことなどから、91円台でのしっかりと推移となった。

-

-

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。