8月16日安値を割り込み、110円を挟んだ持ち合いから下放れ様相

〇ドル円、昨夜安値109.09まで続落、8/11高値110.79以降の安値更新

〇21時半の米NY製造業景況指数が予想を上回りドル高の流れに、ドル円も109円割れ回避

〇昨夜の一段安で8/24以降の下値支持帯から転落、凡そ1円幅での持ち合いからは転落

〇FOMCまでは先走った円高にも限界あり、下げ渋りつつ上値も重い展開で推移か

〇109.50超えからは109.75前後への上昇を想定、109.70以上は反落警戒圏

〇15日夜安値109.09割れからは8月安値圏108円台後半を目指す流れとみる

【概況】

ドル円は9月15日夜安値で109.09円まで続落、8月16日夜安値109.10円を割り込んで8月11日高値110.79円以降の安値を更新した。15日は夜にかけて全般的にややドル安の動きだったが、ドル円は15日未明に109.51円を付けたところからの戻りが鈍く、午後に109.51円を割り込んだところからテクニカルな売りも連鎖して下げ足を速めた。9月15日21時半の米NY製造業景況指数が予想を上回ったことでドル高の流れとなったためにドル円も109円割れを回避して16日未明には109.45円まで戻したが109.50円には届かずに一段安状態のまま16日午前の取引に入っている。

【8月24日以降の110円を挟んだ1円幅の持ち合いから転落】

9月15日夜安値で109.09円を付けて8月16日夜安値109.10円をわずかに割り込んだが、8月19日に110.22円まで戻してから8月24日夜安値109.40円まで下げた後は、戻り高値を若干切り上げつつ109.40円台までを下値支持帯、110.40円台を上値抵抗帯として凡そ1円幅での持ち合い推移となっていた。しかし9月8日午後高値で110.44円から10日未明安値109.61円まで下げた後の戻りは13日と14日夜に110.15円の同値をつけたところで一巡となり、戻り高値切り上げパターンが崩れた。15日未明に109.51円を割り込んだ段階で戻り高値切り下がり後の安値も更新したために流れは右肩下がりとなっていた。

9月15日夜への一段安により、8月24日以降の下値支持帯からは転落しており、凡そ1円幅での持ち合いからは転落し始めたと思われる。

【8月4日以降の日足での三角持ち合いからの下放れも開始か】

7月2日高値111.65円から8月4日安値108.71円まで下げた後は、日足レベルでは三角持ち合いの様相だったが、8月4日安値と8月16日安値を結ぶ下値支持線も割り込んでおり、60分足レベルの1円幅での持ち合いからの下放れと共に、日足レベルの三角持ち合いに対する支持線割れに入っており、流れとしては9月8日高値を起点として下落感が強まる状況にあると思われる。

9月15日は為替市場全般の動きはさほど大きくなく、NYダウやナスダックも反発、米長期債利回りも小動きだったためにドル円の下落が目立った印象だが、デルタ株感染拡大による影響、米連銀のテーパリングへ向けての動き等、先行き不透明感から円の買い戻し優勢となっている印象もあるところだ。

今晩は米小売売上高、フィラデルフィア連銀製造業景況指数、週間失業保険申請件数等の米経済指標発表が相次ぐため、内容次第では為替市場も大きく動きやすいところだが、最重要なイベントは来週の9月21-22日のFOMCであり、それまでは先走った円高にも限界はありそうで、109円前後ないしは8月4日安値108.71円までの範囲を下値支持帯として下げ渋りつつ、上値も重い展開で推移するところと思われる。

【米長期債利回り小動き、米国株反発も日替わりの騰落】

9月15日の米10年債利回りは前日比0.01%上昇の1.30%。9月7日に1.38%台へ上昇してから14日には1.26%台まで低下したがやや持ち直して終値ベースでは若干の上昇。米30年債利回りは前日と変わらずの1.86%、2年債利回りも変わらずの0.21%。

NYダウは前日比236.82ドル高と上昇したが、9月3日から10日まで5日続落した後は13日に261.91ドル高、14日に292.06ドル安、15日に反騰と日替わりの騰落で下げ渋りにとどまっている。ナスダック総合指数は前日比123.77ポイント高と上昇したが9月8日から14日まで5日続落した後の買い戻しという印象。

米NY連銀による9月のNY州製造業景況指数は34.3、8月の18.3から大幅に上昇して市場予想の18.0を上回った。6か月先の見通しは48.4となり前月の46.5から改善した。これらはドル高に寄与した。

米労働省が発表した8月の輸入物価指数は前月比0.3%低下で市場予想の0.3%上昇を下回った。10か月振りの低下だが、前年同月比は9.0%上昇。石油を除くと前月比0.1%低下で前年同月比は5.9%上昇であり依然として高止まりの水準。

米連銀が発表した8月の鉱工業生産指数は前月比0.4%上昇で前月の0.8%からは鈍化した。ハリケーンの影響だが、市場予想と一致、前年同月比は5.9%上昇だった。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、9月10日未明安値を起点とした上昇が13日と14日の110.15円によるダブルトップで一巡して弱気サイクルに入ったとした。ボトム形成期は15日未明から17日未明にかけての間と想定されるので既に反騰注意期にあるために既に15日夜安値でボトムを付けた可能性がある。109.50円を超えてくるところからは強気サイクル入りとして16日夜から20日夜にかけての間への上昇を想定する。ただしいったん強気サイクル入りしてから直前の戻り幅の半値以上を削るところからは下げ再開を警戒し、15日夜安値を割り込む場合は新たな弱気サイクル入りとみて20日夜から22日夜にかけての間への下落を想定する。

60分足の一目均衡表では14日夜からの下落で遅行スパンが悪化、先行スパンからも転落し、その後も両スパン揃っての悪化が続いているが、安値更新を回避して推移すれば遅行スパンは好転しやすい位置にある。遅行スパン好転からは高値試し優先とするが、先行スパンが抵抗帯となりやすいとみる。また先行スパンを上抜き返せないうちは遅行スパンが一時的に好転してもその後に悪化するところから下げ再開とみる。

60分足の相対力指数は15日夜に20ポイント割れまで低下してから戻している。15日未明からの一段安に際しては指数のボトムが切り上がる強気逆行は見られないが水準がかなりの売られ過ぎのため50ポイントに到達するならいったん戻しに入った状況と考えられる。ただし50ポイント前後までで行き詰まるようだとその後に40ポイント割れするところからは下げ再開が疑われる。

以上を踏まえて当面のポイントを示す。

(1)当初、9月15日夜安値109.09円を下値支持線、109.50円を上値抵抗線とする。

(2)109.50円超えからは109.75円前後への上昇を想定する。109.70円以上は反落警戒圏とみるが、109.50円以上での推移なら17日の日中も高値を試す余地があるとみる。

(3)15日夜安値109.09円割れからは8月安値圏である108円台後半(108.90円から108.50円)を目指す流れとみる。108.60円以下は反発注意とするが、15日夜安値を割り込んだ後も109.25円以下での推移なら17日の日中も安値試しへ向かいやすいとみる。

【当面の主な予定】

9/16(木)

休場 メキシコ(独立記念日)

10:30 (豪) 8月 新規雇用者数・全体 (7月 0.22万人、予想 -9.00万人)

10:30 (豪) 8月 新規雇用者数・フルタイム (7月 -0.42万人)

10:30 (豪) 8月 新規雇用者数・パートタイム (7月 0.64万人)

10:30 (豪) 8月 失業率 (7月 4.6%、予想 4.9%)

18:00 (欧) 7月 貿易収支・季調済 (6月 124億ユーロ、予想 149億ユーロ)

18:00 (欧) 7月 貿易収支・季調前 (6月 181億ユーロ)

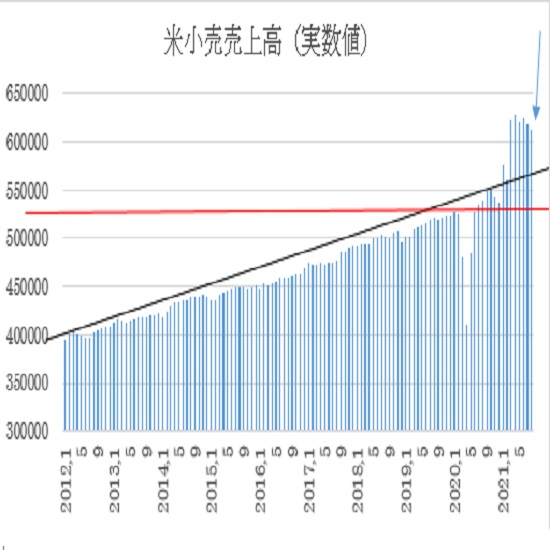

21:30 (米) 8月 小売売上高 前月比 (7月 -1.1%、予想 -0.8%)

21:30 (米) 8月 小売売上高・除自動車 前月比 (7月 -0.4%、予想 -0.1%)

21:30 (米) 9月 フィラデルフィア連銀製造業景況指数 (8月 19.4、予想 18.8)

21:30 (米) 新規失業保険申請件数 (前週 31.0万件、予想 33.0万件)

21:30 (米) 失業保険継続受給者数 (前週 278.3万人、予想 278.5万人)

23:00 (米) 7月 企業在庫 前月比 (6月 0.8%、予想 0.5%)

29:00 (米) 7月 対米証券投資 (6月 315億ドル)

29:00 (米) 7月 対米証券投資・短期債除く (6月 1109億ドル)

9/17(金)

15:00 (英) 8月 小売売上高 前月比 (7月 -2.5%、予想 0.8%)

15:00 (英) 8月 小売売上高 前年同月比 (7月 2.4%、予想 2.7%)

15:00 (英) 8月 小売売上高・除自動車 前月比 (7月 -2.4%、予想 0.8%)

15:00 (英) 8月 小売売上高・除自動車 前年同月比 (7月 1.8%、予想 2.5%)

17:00 (欧) 7月 経常収支・季調済 (6月 218億ユーロ)

17:00 (欧) 7月 経常収支・季調前 (6月 240億ユーロ)

18:00 (欧) 7月 建設支出 前月比 (6月 -1.7%)

18:00 (欧) 7月 建設支出 前年同月比 (6月 2.8%)

18:00 (欧) 8月 消費者物価指数改定値 前年同月比 (速報 3.0%、予想 3.0%)

18:00 (欧) 8月 消費者物価コア指数改定値 前年同月比 (速報 1.6%、予想 1.6%)

23:00 (米) 9月 ミシガン大学消費者信頼感指数速報値 (8月 70.3、予想 72.6)

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

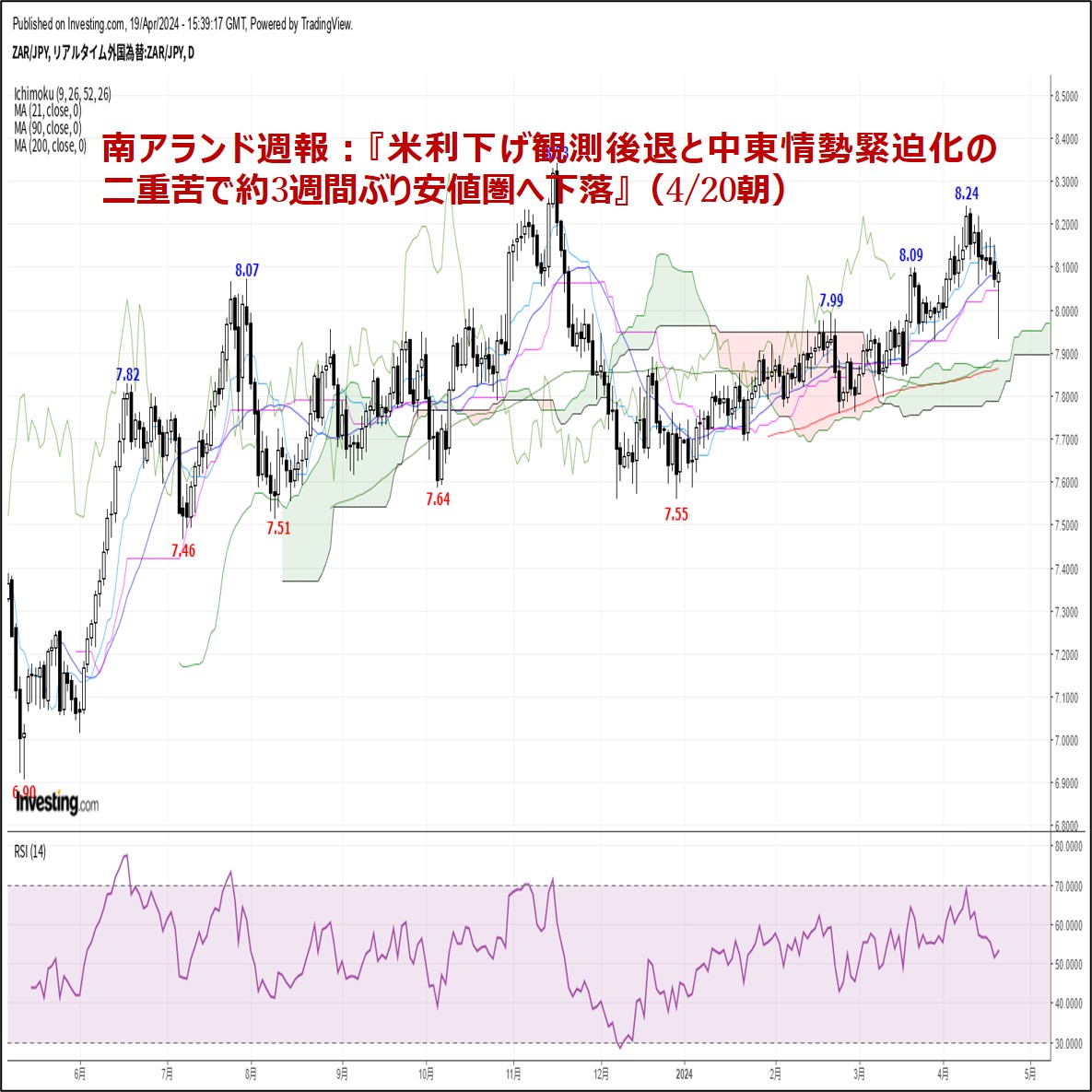

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.04.20

南アランド週報:『米利下げ観測後退と中東情勢緊迫化の二重苦で約3週間ぶり安値圏へ下落』(4/20朝)

今週の南アフリカランド円相場(ZARJPY)は、週初8.12円で寄り付いた後、早々に週間高値8.18円まで上昇しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.04.20

トルコリラ週報:『来週はトルコ中銀会合に注目。連続利上げなら一段高の可能性も』(4/20朝)

トルコリラの対円相場(TRYJPY)は3/13に記録した史上最安値4.52円をボトムに切り返すと、ここ数週間は4.70円台を中心とした底堅い動きが続いています。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.09.16

ドル円、約1ヵ月ぶり安値圏へ続落。米テーパリングの後ずれ観測が米ドルの重石(9/16朝)

15日(水)のドル円相場は上値の重い展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。