ユーロは上値が重く下降トレンド継続

〇先週のユーロ、週初から上下しながらも改めてユーロ売りの流れに戻る

〇変異株による感染者拡大懸念から、ラガルド総裁は欧州経済に対して弱気な見方を示す

〇ユーロドルでは引き続きユーロの上値が重たい展開が続きそう

〇今週は1.775レベルをサポートに1.1900レベルをレジスタンスとする流れ

今週の週間見通しと予想レンジ

先週のユーロは、週初から上下しながらもユーロ売りが続きました。6月FOMC後のここまでの流れを振り返ると、FOMC後にユーロドルでのドル買いが目立ち、FOMCでの利上げとテーパリング思惑牽制同様にECBも緊急購入プログラムの縮小を否定したことでユーロは大きく下げました。そして、翌週には下げに対する調整で緩やかにユーロが買い戻されて先週初に入りました。

先週はECB関係者のハト派発言を挟みながら前週の上げに対して行って来いの動きとなり、3週前の下げを本流と考えると2週前にフラッグ状の調整を挟み、先週は改めてユーロ売りの流れに戻ったと見ることが出来そうです。材料的にはECB関係者によるユーロ売りに繋がる材料が続きますが、景気面でも変異株による感染者拡大懸念から、ラガルド総裁は金曜に欧州経済に対して弱気な見方を示しました。

ドル円では短期的に調整局面入りという見方を示しましたが、ユーロドルに関しては先週の動きを本流と考えると引き続きユーロの上値が重たい展開が続きそうです。今週は週初にサービス業PMI改定値、その後も連日経済指標の発表は続きますが、現在の欧州景気に対する警戒感を否定する数字が出たとしても、ECBの金融政策に影響を与えるとは考えにくく、上がったところは売りと先週とは逆の動きになってくると言えるでしょう。

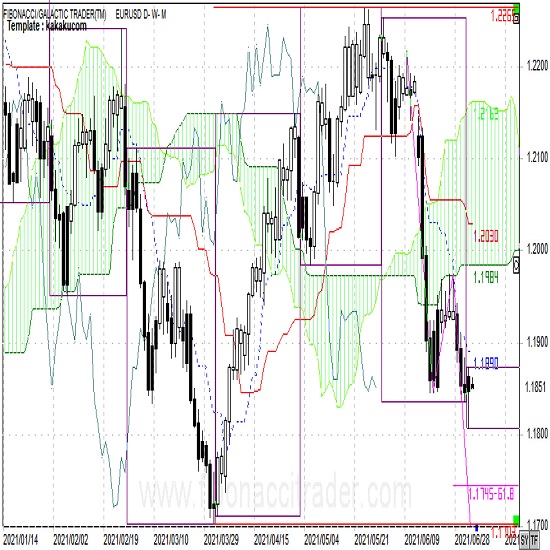

テクニカルな観点からも見ていきます。先週は月足チャートを見て2018年2月高値1.2555レベルを上抜けるならば要注意であることを書きましたが、今のところは同水準からは離れてきていますので、しばらくは気にしなくても大丈夫でしょう。いつもの日足チャートをご覧ください。

5月高値からは上下を挟みながら下げが先行、6月FOMC後に大きく下げ、その後の戻しを挟んで先週は6月安値を割り込みました。大きくは年初来安値となる1.1703レベルを視野に入れながらも、その手前には6月上旬の戻し高値を起点とした逆N波動による61.8%エクスパンションが1.1745となり、短期的には1.17台半ばを目指す展開と考えられます。ドル円が横ばいの動きを考えていますので、ユーロ円も下げが継続しやすいということになるでしょう。

今週は上記ターゲットにまでは届かないと見て1.775レベルをサポートに1.1900レベルをレジスタンスとする流れを見ておきます。

今週のコラム

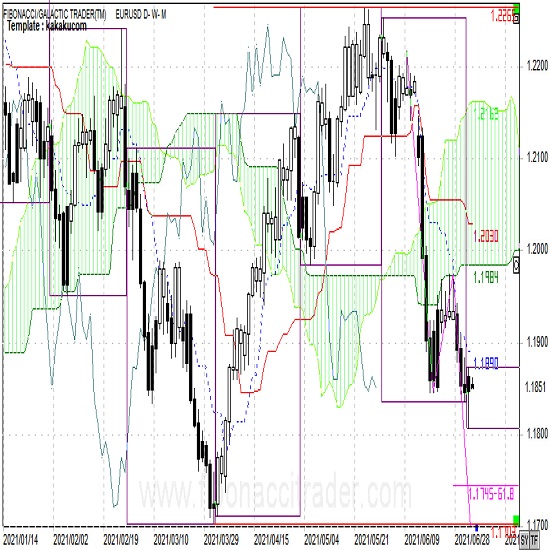

今週はユーロ円の日足チャートです。

ユーロ円はユーロドルの6月FOMC後の影響が大きく、長らく続いた上昇チャンネルを下抜けた後は戻しも抜けたサポートがレジスタンスとなり、先週は改めて下げそうな流れになりましたが、ユーロドルの下げとドル円の上げが似たような動きとなったことで、週後半は横ばいとなりました。

しかし長期的なチャンネル下抜けはまだしばらく重視したいところで、年初来高値を起点とした逆N波動から求めるフィボナッチ・エクスパンションのうち78.6%(61.8%の平方根)エクスパンション129.48と昨年10月安値と年初来高値の38.2%押し129.44とが重なっている点に注意したいと思います。

すぐということはありませんが、ユーロドルの上値が重くなりユーロ円も追随する動きが出てくる場合、129円台半ばは130円の大台以上に気にしておくべき水準となります。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

7月5日(月)

**:** NY市場休場

16:50 フランス6月サービス業PMI

16:55 ドイツ6月サービス業PMI

17:00 ユーロ圏6月サービス業PMI

17:30 英国6月サービス業PMI

26:00 デギンドスECB副総裁講演

7月6日(火)

15:00 ドイツ5月製造業新規受注

16:00 スベイン中銀総裁講演

17:30 英国6月建設業PMI

18:00 ドイツ7月ZEW景況感

18:00 ユーロ圏7月ZEW景況感

18:00 ユーロ圏5月小売売上高

7月7日(水)

15:00 ドイツ5月鉱工業生産

15:45 フランス5月貿易収支

27:00 FOMC議事録公表

7月8日(木)

08:01 英国6月住宅価格

15:00 ドイツ5月貿易収支

7月9日(金)

15:00 英国5月貿易収支

15:45 フランス5月鉱工業生産

19:00 英中銀総裁講演

**:** G20(〜10日)

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

6月28日(月)

ユーロドルはNY市場が始まるまではドルの上値が重くユーロは底堅い展開でしたが、NY市場が始まる直前にオーストリア中銀総裁のハト派発言もあってユーロ売りが広がる展開となりました。しかし、その後一転米金利低下をきっかけにユーロは売られる前の水準へと買い戻されましたが、ドル円の下げがユーロ円の下げも呼び込みユーロは上値が重たい地合いで引けました。

6月29日(火)

ユーロドルは東京市場からNY市場朝方まで一貫して売りが目立ち1.1878レベルまで水準を切り下げました。米金利が底堅かったことや金価格の下落がリードしたドル買いの動きがきっかけとなっていましたが、引けにかけては米金利低下とともにやや買い戻されて引けました。

6月30日(水)

ユーロドルはNY市場まではほとんど動きが出ませんでしたが、NY市場に入ってからのADP全国雇用者数の強さからユーロ安・ドル高の動きとなりました。ただ、ドル円同様にユーロ円でも円売り(ユーロ買い)の動きが見られたことから、ドル買い(ユーロ売り)の動きとしては相殺されドル円ほどの動きには至りませんでした。

7月1日(木)

ユーロドルは欧州市場序盤にドル円の買いとともに1.1837レベルの安値をつけましたが、ユーロ円での買いも強まったことからユーロドルは上昇、NY市場の朝方に1.1884レベルの高値をつけました。NY市場では全般的なドル買いの流れの中でユーロドルも下押しし、東京前場の水準へと下押しして引けました。

7月2日(金)

ユーロは東京市場では動かず、欧州市場序盤にラガルドECB総裁が欧州経済に慎重な発言をしたことをきっかけにユーロは対ドル、対円で売りが先行しました。その後NY市場までは上値が重たい展開が続き、強いNFPの数字を受けてユーロドルは一時1.1807レベルの安値をつけました。しかし引けにかけてはドル売りの動きからユーロドルも買い戻され1.1874レベルの高値をつけた後、若干押して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.18

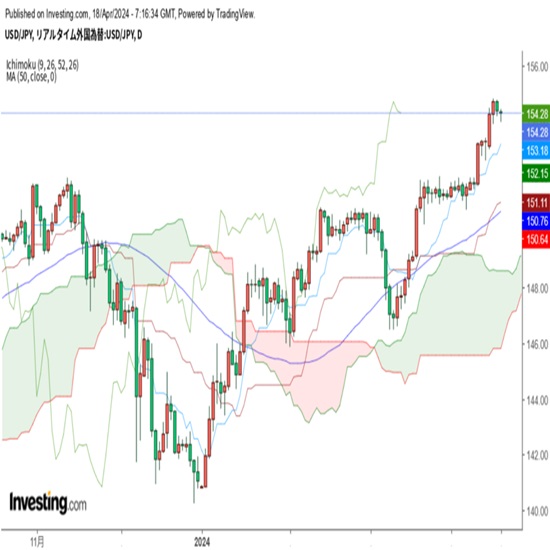

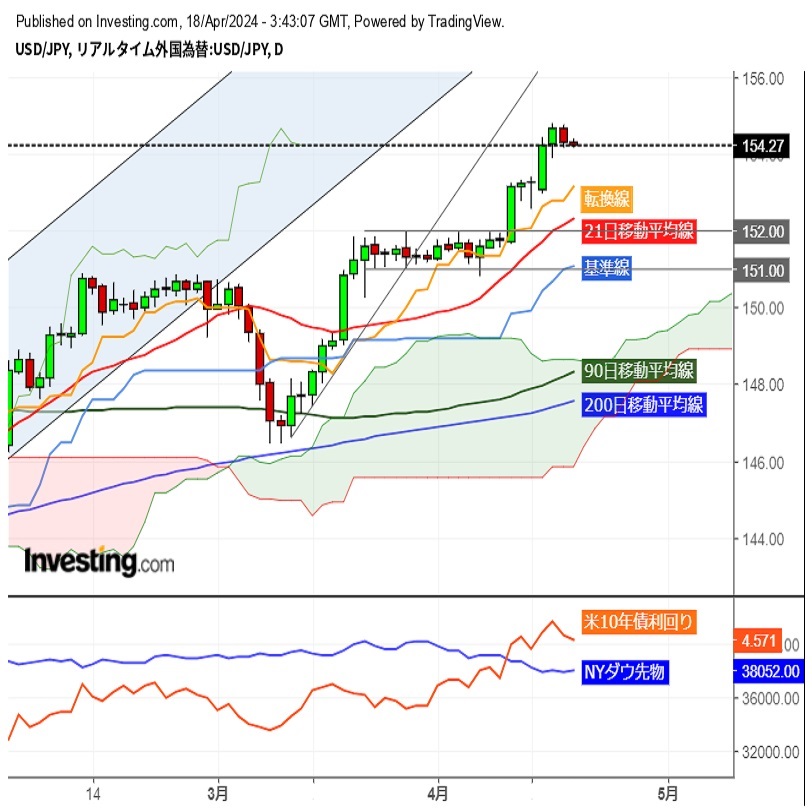

東京市場のドルは154円20銭水準で推移、G20中で市場は介入実施は難しいとの見方(24/4/18)

東京時間(日本時間8時から15時)のドル・円は、一時153円台を付ける場面見られたが、瞬間的な動きに留まり154円20銭台で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.18

ドル円 基調変わらずも155円トライは仕切り直しか(4/18夕)

東京市場はドルが小安い。昨日は割り込めなかった154円を一時下回る局面も観測されていた。

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.18

ドル円、神田財務官の発言に一時154円を割り込むも底堅い (4/18午前)

18日午前の東京市場で、ドル円は154円前半でもみ合い後、一時急反落。

-

-

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。