ユーロは対ドル、対円とも下降トレンド入り

〇先週のユーロ、ECBのレーン理事のテーパリング関連発言で対ドル、対円共に一段安に

〇ユーロドルの週間高値から安値までの下げ幅は300pips、ユーロ円は高値からの下げが3円を超える

〇英国のロックダウン解除を7/19まで延期したことによるポンド安の影響もユーロ安につながる

〇一段の下げがあったとしても年初来安値更新までは行かず、反発を見ることとなりそう

〇今週は1.1750レベルをサポートに1.1980レベルをレジスタンスとする流れ

今週の週間見通しと予想レンジ

先週のユーロは週初にボーイングとエアバスとの助成金に絡んで米国と欧州で対立していた問題が解決に向けて合意とユーロにとっての好材料から始まりましたが、FOMCを前に大きな動きとはなりませんでした。FOMCではドル円の週報にも書いた通りなのでここでは簡単に書くに留めますが、直後の反応はドットチャートが思った以上にタカ派な内容(利上げ時期の前倒し予想)となっていたことから、米金利上昇、ドル高の動きとなりました。

そしてFOMC後の議長会見では、市場参加者の動きを過剰と捉えたパウエルFRB議長がドットチャートは将来の利上げの有無を予測するためのツールとしてふさわしくないとし、利上げは議論の中心ではなく資産買い取りのほうが重要としながらも、今は経済状況のデータをより多く見る段階と暗に早期テーパリング思惑を牽制した上で、テーパリングの発表前に議長自らが市場に伝える方針を示しました。

この会見でも動きは鈍かったのですが、結局は翌NY市場で米金利は完全に行って来いとなりFOMC前の水準へと戻しました。ドル円は素直に金利低下、ドル安と反応したのですがユーロドルは単純ではありませんでした。というのも、今度はECBのエコノミストであるレーン理事が「緊急債券購入プログラムの終了議論は時期尚早」と発言したことで、ECBもまたテーパリング時期前倒しに対しての牽制球を投げたのです。

FRBとECBとの温度差にドル売り・ユーロ買いで反応する可能性を無くしておきたいということもあったのでしょうが、ユーロ買いに傾こうとしていた参加者は梯子を外された格好でユーロは対ドル、対円で一段安となり、ユーロドルの火曜週間高値から金曜週間安値までの下げ幅は300pipsに達しました。週間レンジが300pipsを超えるのはコロナショック後の昨年3月末以来となりました。ユーロ円も大きく下げ、こちらも高値からの下げが3円を超えています。

一週間を振り返ると最終的には短期的に米金利上昇がくじかれてドル売りとなる中で、直後からユーロ売りも加わりユーロ円の売りが目立ったこともユーロの上値を重くしたと言えます。また英国では変異株の感染者増を受けてロックダウン解除を7月19日まで延期したことによるポンド安の影響もユーロ安につながったようですが、先週の下げでユーロは下降トレンドに入ることとなりました。

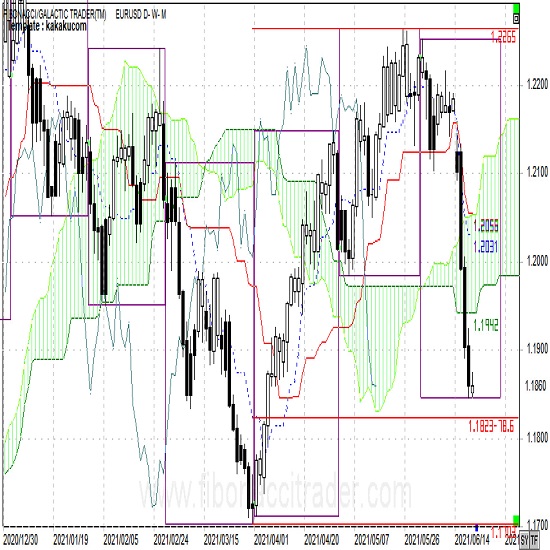

まずユーロドルの週足チャートをご覧ください。

今年の年初来安値は2020年安値と2021年高値の38.2%押しで止められましたが、その後の反発で高値更新できなかったことから、ピンクのラインで示したサポートライン(今週1.17台半ば)を試しやすい流れと言えます。

次に日足チャートです。

日足チャートでは上記のサポートラインよりも手前1.1823に年初来安値と5月高値との78.6(61.8%の平方根)%押しがターゲットとして存在しますが、1.1823レベルまで行くと、1.17台半ばまでの下げは速そうな感じがします。ただ下げのペースがかなり速いことも事実なので、一段の下げがあったとしても年初来安値更新までは行かず、反発を見ることとなりそうです。

今週は1.1750レベルをサポートに1.1980レベルをレジスタンスとする流れを見ておきます。

今週のコラム

今週もユーロ円の日足チャートです。

これまで重視していた2020年10月からの上昇チャンネルを一気に下抜けました。

テクニカルには長期上昇トレンドがしばらくは下降トレンド入りに転じたと考えざるを得ません。大台130円割れも目前ですから、昨年10月安値と今年6月高値との38.2%押しとなる129.34をまずはターゲットにしていると見ておくとよいでしょう。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

6月21日(月)

08:01 英国6月住宅価格

19:30 ポルトガル中銀総裁講演

23:15 ラガルドECB総裁議会証言

6月22日(火)

23:00 ユーロ圏6月消費者信頼感速報値

27:00 パウエルFRB議長議会証言

6月23日(水)

16:15 フランス6月製造業・サービス業PMI

16:30 ドイツ6月製造業・サービス業PMI

16:30 デギンドスECB副総裁講演

17:00 ユーロ圏6月製造業・サービス業PMI

17:30 英国6月製造業・サービス業PMI

**:** 英中銀MPC(〜24日)

6月24日(木)

15:45 フランス6月企業景況感

17:00 ドイツ6月ifo企業景況感

20:00 英中銀MPC結果発表

20:30 パネッタECB理事講演

24:30 シュナーベルECB理事講演

**:** EUサミット(〜25日)

6月25日(金)

08:01 英国6月消費者信頼感

15:00 ドイツ7月消費者信頼感

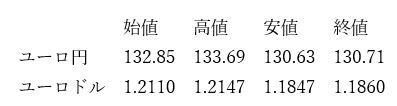

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

6月14日(月)

ユーロドルは東京市場では動かず、欧州市場ではドル円同様にドル売りの動きからユーロ買いとなり、NY市場ではドル円とユーロ円での買いが入ったことからユーロ買いは続いたものの値幅は伴わず取引も乏しい状況でした。1日のレンジも37pips止まりと動意薄の週初でした。

6月15日(火)

ユーロドルは東京市場では動きは見られなかったものの、欧州市場序盤にボーイングとエアバスに対する補助金問題が解決に向けて合意したことを好感したユーロ買いが見られました。しかし1.2147レベルの高値をつけて以降は、前日買い戻されたポンドがロックダウン解除延期の報道に1日遅れて反応した格好となり、ユーロもポンド安とともに1.2101レベルまで下落、その後は上下する前の水準でもみあいのまま1日を終わりました。

6月16日(水)

FOMCを前にして為替市場はユーロドルはやや上値が重たい動きを続け、ユーロ円も133円台半ばから前半へと水準を下げてFOMC待ちとなりました。結果は現状維持、しかし将来の金利を予測するドットチャートの分布が市場予想よりもタカ派な内容となり米金利は直前の1.48%台から1.59%台へと上昇。為替市場ではドルが大幅高となりユーロドルは1.1992レベルまで水準を下げドル高値圏での引けとなりました。

6月17日(木)

ユーロドルは東京市場では動かなかったものの、欧州市場序盤にレーンECB理事が緊急債券購入プログラムの終了議論は時期尚早と発言したことからユーロは一段安となりました。NY市場では米金利も低下したものの、ユーロ円がドル円とともに下げるとストップオーダーも巻き込みながら大幅安となり、131.02レベルまで売り込まれ安値圏での引けとなったことから、ユーロドルも1.1892レベルまで下押しし安値圏での引けとなりました。

6月18日(金)

ユーロドルは東京後場のユーロ円の売りをきっかけとした下げはあったものの、NY前場までは1.19挟みでのもみあいが続きました。NY市場に入り株安、債券高(金利低下)の動きが強まる中で、為替市場ではセントルイス連銀総裁のタカ派発言(最初の利上げは2022年後半)をきっかけにドル高となりました。しかし、ユーロドルに関してはユーロ円での売りが上値を抑え上値が重たい週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

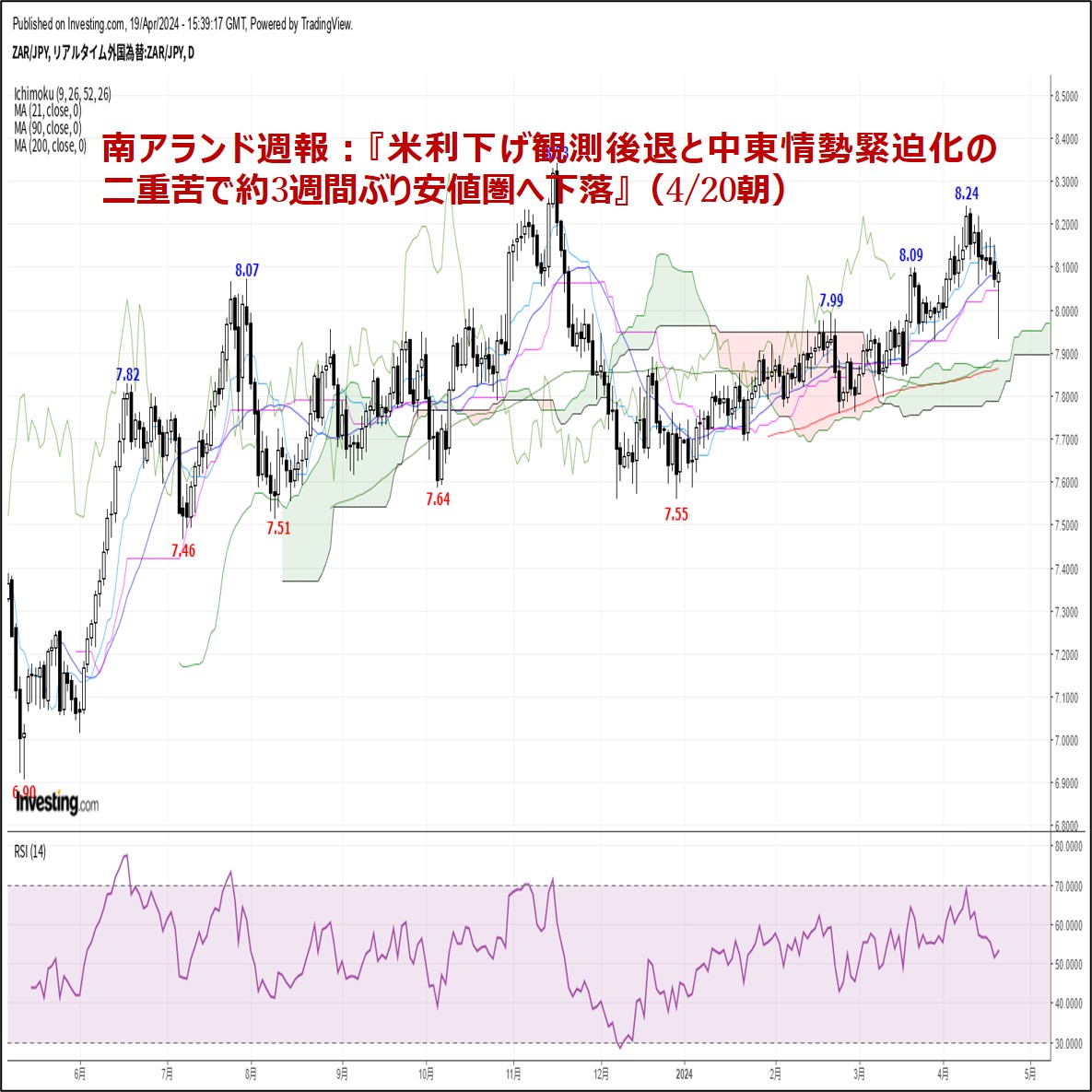

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.04.20

南アランド週報:『米利下げ観測後退と中東情勢緊迫化の二重苦で約3週間ぶり安値圏へ下落』(4/20朝)

今週の南アフリカランド円相場(ZARJPY)は、週初8.12円で寄り付いた後、早々に週間高値8.18円まで上昇しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.04.20

トルコリラ週報:『来週はトルコ中銀会合に注目。連続利上げなら一段高の可能性も』(4/20朝)

トルコリラの対円相場(TRYJPY)は3/13に記録した史上最安値4.52円をボトムに切り返すと、ここ数週間は4.70円台を中心とした底堅い動きが続いています。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2021.06.18

ユーロドル一時1.18台、小動きながら下値を広げ2ヶ月ぶり安値を更新 (6/18夕)

18日の東京市場でユーロドルは1.19挟みの小動き。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。