ドル円見通し 105円台序盤へ続落、リスク選好での株高ドル安継続で安値試し続くか

〇ドル円、10/12深夜105.24まで下落、10/13早朝に105.22まで続落

〇ドル安継続感がドル円の続落助長、105.20台ではやや底固さもあるがこの流れが止まるか微妙

〇NYダウ4連騰、一方米長期債利回りは0.78%近辺で高止まり

〇現状はドル全面安感強い印象、ドル全面安の勢いと米長期債利回りを気にした展開続きやすいか

〇105.50以下での推移中は一段安余地あり、105.20割れからは105円試しへ向かうとみる

〇105.50超えを強気転換注意とし、105.61超えからは105.80から106手前を目指す上昇を想定

【概況】

ドル円は先週末を105.59円で終了していたが、12日は朝の取引再開から105.73円までいったん戻したものの早々に週末安値を割り込んで一段安に入り、12日深夜に105.24円まで下落、13日早朝には105.22円まで安値を切り下げている。105.20円台ではやや底固さも見せているものの、106円前後での持ち合いから転落して連日の安値更新を続けている流れにブレーキがかかるのかどうかは微妙なところだ。

10月12日は米国市場はコロンブスデーの祝日で株式市場と商品市場は通常取引だったが債券市場と為替市場は休場扱いとなったために為替市場全般の動きは鈍く、ポンド/ドルが週末の高値を超えた他は、ユーロドルが週末高値を超えずに高止まり、豪ドルが原油安の影響もあって下落するなどまちまちの展開だったが、ドル円はその中でも安値切り下げを継続した。NYダウが週明けも上昇して先週後半から4連騰となり株高からのリスク選好的な円安圧力がかかってもよいところだったが、それよりもドル安継続感がドル円の続落を助長した印象だ。

【NYダウは4連騰、0.78%近辺で高止まりの米長期債利回り動向も気になる】

米与野党間で難航しているコロナ不況への追加経済対策協議について、10月6日は米大統領が協議中止を宣言したことでリスク回避的な株安ドル高となりドル円も10月2日の米大統領感染報道による一時的急落からの反騰にブレーキがかかった。しかし7日は協議再開報道から米国株式市場が持ち直しに入り、為替市場も株高由来のリスク選好感回復でユーロや豪ドル等が上昇してドルストレートでのドル安感が強まった。その一方で米長期債利回りが上昇したことでドル円においては株高によるリスク選好的円安と長期債利回り上昇によるドル買いが勝って円安ドル高反応となり、10月8日午前には106.10円まで一段高していた。

その後はドルストレートでのドル全面安とクロス円での円安が交錯し、米長期債利回りの高止まりが下支えとなって9日午前までは強弱要素の混在から106円を挟んだ小動きにとどまっていた。しかし9日はドル全面安が加速したことでドル円においてもドル安円高へ流れが変わり、106円を挟んだ横ばい推移から転落して105円台中盤、さらに105円台序盤へと続落する流れとなった。10月8日午前高値が6月5日以降の戻り高値切り下がりの範囲にとどまり、8月13日や8月28日の高値を抑えた75日移動平均に丁度頭を抑えられる状況となり、日足の一目均衡表でも先行スパン下限が抵抗となる中で、9月21日の104円割れからの切り返しが一巡したとして売り優勢の展開に入ったことも下げ足を速めた印象だ。

10月12日のNYダウは前日比250.62ドル高となり先週後半から4連騰となった。米与野党の経済対策協議は与党側の歩み寄り姿勢にもかかわらず12日時点では合意に至らなかったが、いずれ合意に達するであろうこと、バイデンが勝ってもトランプが再選されても株高と金融緩和政策の継続、財政出動の拡大という流れは変わらず、民主党政権発足の場合でも富裕層への増税に限られれば影響は限定的で、トランプ再選なら株高継続への力も入るとみて強気サプライズ的な反応となるであろうと市場も織り込んできている印象だ。

今のところNYダウは9月24日からの反騰を継続して3月コロナショック以降の最高値である9月3日高値に迫っており、6月の中間調整的な下落からの持ち直し状況に近い動きとなっている。一方で米10年債利回りは0.78%近辺で高止まりしている。現政権による国債大量発行、バイデン勝利の場合のさらなる財政出動の規模拡大による国債増発を見込んで債券需給のゆるみから米連銀の期待するような長期債利回り低下へ進めない状況といえる。また株高なら安全資産としての米国債券売りにより利回り上昇を招くという側面もある。これらの動きを踏まえれば、ドル円には株高からのリスク選好的円安圧力も日米金利差面からの下支えも効きやすい状況にあるのだが、週末から週明けへの動きはそれら以上にドル全面安感が強いのが現状という印象を与える。このためドル円としては為替市場全般におけるドル全面安の勢いと米長期債利回りを気にしながらの展開が続きやすくぶれやすい状況と思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、10月7日早朝へいったん下落してから一段高に入ったために8日朝時点では7日早朝安値を直近のサイクルボトムとした新たな強気サイクル入りとした。またトップ形成期は8日深夜から13日未明にかけての間とし、弱気転換は7日早朝安値割れからとした。9日朝時点では引き続きトップ形成中としたが105.75円を割り込む下落発生の場合はいったん調整安に入るとみて10日早朝から14日朝にかけての間への下落を想定するとしていた。

10月9日夜に105.75円を割り込んでさらに続落しているため、現状は10月8日午前高値を直近のサイクルトップとして弱気サイクル入りしている状況と思われる。ボトム形成期は10日朝から14日朝までの間と想定されるので既に反騰注意期にあるが、12日夕刻の小反発でつけた高値105.61円を超えないうちはもう一段安余地が残るとみる。

105.50円超えを強気転換注意とし、12日夕刻高値超えからはいったん強気サイクル入りとして13日の日中から15日午前にかけての間への上昇を想定するが、9月21日以降の戻り一巡による下落期に入っているとすれば戻りは短命に終わって次の弱気サイクルへ向かう可能性が高いのではないかと考える。

60分足の一目均衡表では9日午前に遅行スパンが悪化し、9日夜に先行スパンから転落した。その後も両スパンそろっての悪化が続いているので遅行スパン悪化中の安値試し優先とするが、遅行スパンが好転するところからはいったん戻りに入るとみて先行スパン帯を試す動きへ向かうと考える。ただし、遅行スパンが好転してもその後に再び悪化するところからは下げ再開と一段安を想定する。

60分足の相対力指数は12日の日中から13日早朝への安値切り下がりに対して指数のボトムがやや切り上がりを見せているので反発に入りやすい状況にある。反発に入れば50ポイント強への上昇を想定するが、戻りは短命の可能性もあるとみてその後に40ポイント割れとなるところから下げ再開を疑う。

以上を踏まえて当面のポイントを示す。

(1)当初、105.20円から105.00円を下値支持帯、10月12日夕高値105.61円を上値抵抗線とする。

(2)105.50円以下での推移中は一段安余地ありとし、105.20円割れからは105円試しへ向かうとみる。105円前後は買い戻しも入りやすいとみるが、105.50円以下での推移が続くうちは14日午前にかけても安値試しへ向かいやすいとみる。

(3)105.50円超えを強気転換注意とし、12日夕高値超えからは105.80円から106円手前を目指す上昇を想定する。105.80円以上は反落注意とし、12日夕高値を超えた後に105.30円を割り込むところからは下げ再開を疑う。

注:ポイント要約は編集部

【当面の主な予定】

10/13(火)

IMF世界経済見通し

未 定 (中) 9月 貿易収支・米ドル (8月 589.3億ドル、予想 580.0億ドル)

未 定 (中) 9月 貿易収支・人民元 (8月 4165.9億元、予想 4195.0億元)

15:00 (英) 9月 失業保険申請件数 (8月 7.37万件、予想 8.00万件)

15:00 (英) 9月 失業率・英国方式 (8月 7.6%)

15:00 (英) 8月 失業率・ILO方式 (7月 4.1%、予想 4.3%)

15:00 (独) 9月 消費者物価指数改定値 前月比 (速報 -0.2%)

15:00 (独) 9月 消費者物価指数改定値 前年同月比 (速報 -0.2%)

16:00 (ト) 8月 鉱工業生産 前月比 (8月 8.4%)

18:00 (独) 10月 ZEW景況感期待指数 (9月 77.4、予想 74.0)

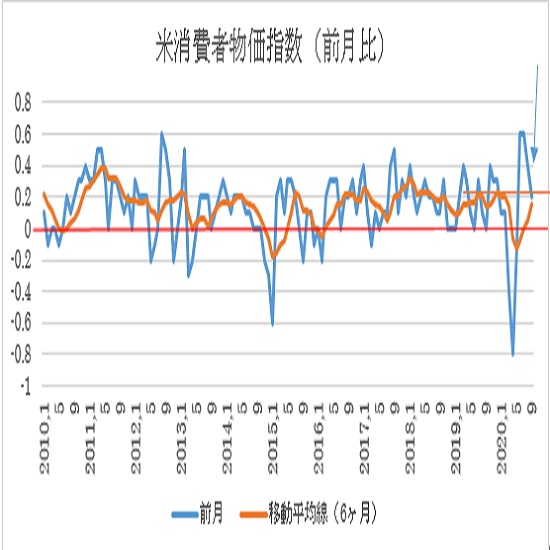

21:30 (米) 9月 消費者物価指数 前月比 (8月 0.4%、予想 0.2%)

21:30 (米) 9月 消費者物価指数 前年同月比 (8月 1.3%、予想 1.4%)

21:30 (米) 9月 消費者物価コア指数 前月比 (8月 0.4%、予想 0.2%)

21:30 (米) 9月 消費者物価コア指数 前年同月比 (8月 1.7%、予想 1.8%)

10/14(水)

G20財務相・中央銀行総裁会議(オンライン)

08:30 (豪) 10月 ウエストパック消費者信頼感指数 (9月 93.8)

09:00 (シ) 7-9月期GDP速報値 前期比年率 (4-6月 -42.9%、予想 33.5%)

13:30 (日) 8月 設備稼働率 前月比 (7月 9.6%)

13:30 (日) 8月 鉱工業生産確報値 前月比 (速報 1.7%)

13:30 (日) 8月 鉱工業生産確報値 前年同月比 (速報 -13.3%)

18:00 (欧) 8月 鉱工業生産 前月比 (7月 4.1%、予想 0.8%)

18:00 (欧) 8月 鉱工業生産 前年同月比 (7月 -7.7%、予想 -7.1%)

21:30 (米) 9月 生産者物価指数 前月比 (8月 0.3%、予想 0.2%)

21:30 (米) 9月 生産者物価指数 前年同月比 (8月 -0.2%、予想 0.2%)

21:30 (米) 9月 生産者物価コア指数 前月比 (8月 0.4%、予想 0.2%)

21:30 (米) 9月 生産者物価コア指数 前年同月比 (8月 0.6%、予想 0.9%)

22:00 (英) ホールデン英中銀理事、講演

22:00 (米) クラリダFRB副議長、講演

23:30 (米) クオールズFRB副議長、パネル討論会参加

28:00 (米) カプラン・ダラス連銀総裁、クオールズFRB副議長、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

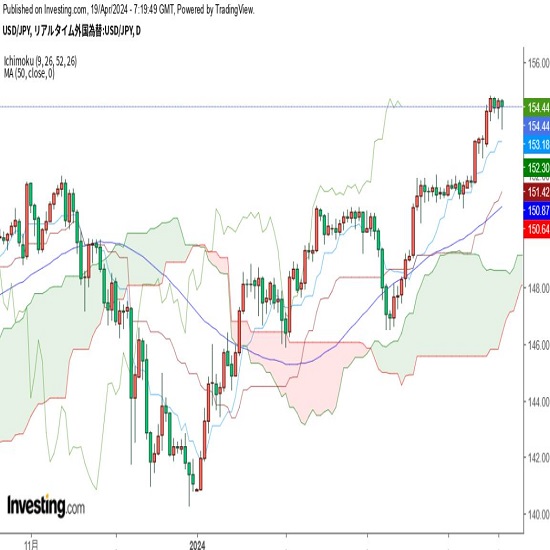

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.10.13

ドル円、約1週間ぶり安値圏へ下落。テクニカル的な弱さがドル円の重石(10/13朝)

12日(月)の外国為替市場でドル円は下落(米市場はコロンブスデーで債券市場が休場)。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。