ドル円見通し 7月2日からの安値切り下がり続くが107円台をぎりぎりで維持

〇ドル円、リスク回避のドル高に円高が勝って一時安値を107.07まで切り下げ

〇NYダウは前日比361.19ドル安の一方、ナスダックは55.25ポイント高で史上最高値を2日連続で更新

〇米新規失業保険申請件数は市場予想を下回ったものの、依然として失業者は戦後最悪の高水準のまま

〇107.39を下回るうちは一段安余地あり、107.07割れからは106台中盤へ下値目途を引き下げ

〇107.50超えから続伸の場合は上昇再開、108円を目指すとみる

【概況】

ドル円は7月9日夜に107.07円まで安値を切り下げた。6月23日深夜安値106.06円から7月1日午前高値108.16円まで上昇した後は107.50円を中心として「高値ラインが切り上がり、安値ラインが切り下がるレンジ拡張型の持ち合い」で推移しているが、7月9日未明に107.16円まで下げた後の戻りは鈍く、107.50円に届かずに再び安値切り下がりラインを試している。

7月9日はアフターコロナの復興期待と感染拡大に歯止めがかからずに経済活動再開が進まない現実の板挟みの中で、NYダウは前日比361.19ドル安と下落する一方、ハイテク株中心で復興期待相場をけん引しているナスダック総合株価指数は55.25ポイント高と上昇して終値ベースでの史上最高値を2日連続で更新して取引時間中の最高値も更新した。しかし為替市場ではナスダックの上昇はやや過剰とみてNYダウの下落に反応してリスク回避感が強まる動きを見せた。

株高の際にリスク選好性が強まると投機通貨買いとしてユーロ、ポンド、豪ドル等が買われてドルストレートではドル安反応を見せてきたが、株安の場合はドルが買い戻されてドル高反応となるケースが多い。その際にドル円は中立的な動きに留まることもあるが、リスク回避感が強まる中ではドルストレートでのドル高よりもクロス円での円高が勝ってドル円としてもドル安円高反応に帰結しやすい。7月9日夜の動きはドル高よりも円高が勝って安値を若干切り下げたというところだと思われる。

【米失業者は戦後最悪の高水準が続く】

7月9日に発表された米新規失業保険申請件数は7月4日までの1週間で131.4万件となり前週から9.9万件減少して市場予想の137.5万件を下回った。また失業保険受給者数は6月27日までの1週間で1806万2000人となり前週から69万8000人減少して市場予想の1895万人も下回った。爆発的な失業の急増はひとまずピークを超えている印象だが、依然として1800万人を超える失業者を抱えて戦後最悪級の不況状態にある。

新型コロナウイルスの世界の感染者数は7月10日早朝時点の集計で1236万人、死者55.6万人に達している。米国の感染者数は320万人を超えており、テキサス、アリゾナ、フロリダ、カリフォルニア等の爆発的増加も続いている。ロシアを超えて世界三番目の感染国となったインドの感染増加も続いており79.4万人を超えた。南米のペルーやチリ、メキシコも拡大の一途であり、中東や南アの増加も深刻だ。欧州と米国ではNYが落ち着いた状況にあるが、経済活動再開を急いだり規制が緩めば感染者数は再び増加に転じかねない。日本も同様だ。

7月9日はNY原油先物が前日比1.28ドル安と下落した。4月20日に相場がマイナス価格となる異常な暴落に見舞われたところから正常化への回復相場に入り、産油国の大規模協調減産や株高に支えられて上昇してきたが、6月23日に41.63ドルの高値を付けてからは新たな高値更新へ進めずに徐々に上値が重くなってきた。米国での感染拡大が続いていることと経済活動再開の動きがストップし始めたことで自動車社会で石油大量消費文化にある米国での需要回復遅延が重くのしかかり始めた印象だ。

【レンジ拡張型の逆三角持ち合いの下限】

ドル円は7月1日高値から反落したが、7月2日以降は107.50円を中心値として戻り高値が切り上がる一方で安値も切り下がるレンジ拡張型の持ち合いを形成してきたが、7月9日未明安値107.16円から9日深夜安値107.07円まで安値切り下がりラインに沿ってジリ安推移となった。レンジ下限に到達しているのでレンジ上限へ向けて持ち合い継続での揺れ返し上昇に入りやすいタイミングにあるが、107円を割り込む場合はレンジ拡張型の持ち合い推移に収まらずに下放れに入って下落感が強まり始めると注意したい。

6月23日安値106.06円では5月6日安値105.98円割れをひとまず回避して戻したが、7月1日高値までの戻り幅は2.10円で直前の下げ幅3.78円に対して半値強を戻したに過ぎない。7月1日への戻り幅の半値押しラインは107.06円であり、107円を割り込むと7月1日高値で戻り一巡となり再び5月6日と6月23日のダブル底ラインを試し、さらに底割れへ向かうリスクも出てくると思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・形成サイクルでは、7月6日午前高値からの下落で7月2日夜安値を割り込み、その後の反騰で7月6日午前高値を上抜いたため、8日朝時点では7月7日午前安値を直近のサイクルボトムとした強気サイクル入りとしたが、レンジ拡張型の持ち合い相場で推移しているために戻りは短命の可能性もあるとし、7日午前安値割れからは新たな弱気サイクル入りとした。

7月9日未明への下落で7日午前安値を割り込んだために9日朝時点では底割れによる弱気サイクル入りとして10日午前から14日午前にかけての間への下落を想定した。サイクルをやや短縮しての騰落が続いているのでレンジ拡張型の持ち合い中心値である107.50円超えからは強気サイクル入りとするが、107.50円を超えないうちはレンジ拡張型持ち合いからの転落も含めて一段安余地ありとみる。

60分足の一目均衡表では7月8日深夜の一段安により遅行スパンが悪化、先行スパンからも転落した。下落角度が鈍いために遅行スパンは実線と交錯しつつあるが、7月9日夜の戻り高値107.39円を超えないうちは一段安余地ありとし、107円割れからは一段安入りとみて遅行スパン悪化中の安値試し優先とする。107.50円超えからは先行スパンを上抜き返してくるため上昇再開とみて遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は、7月9日未明安値から9日深夜安値にかけての下落期に指数のボトムが切り上がる強気逆行気配を見せている。50ポイント超えから続伸に入れば上昇感が出てくると思われるが、40ポイント割れへ低下する場合は強気逆行も未完成に終わって一段安へ進みやすくなると注意する。

以上を踏まえて当面のポイントを示す。

(1)当初、7月9日深夜安値107.07円を下値支持線、107.39円から107.50円を上値抵抗帯とする。

(2)107.39円を下回るうちは一段安余地ありとし、107.07円割れからは107円も割り込んで106円台中盤(106.65〜106.35)へ下値目途を引き下げる。また107.39円以下での推移なら週明けも安値試しへ進みやすいとみる。

(3)107.39円超えを強気転換注意とし、107.50円超えから続伸の場合は上昇再開とみてレンジ拡張型持ち合いの高値ラインの来る108円を目指すとみる。107.70円台後半から108円手前にかけては反落注意とするが、107.50円を超えた後も107.39円以上での推移なら週明けも高値試しへ進む可能性ありとみる。

【当面の主な予定】

7/10(金)

シンガポール総選挙

21:30 (米) 6月 生産者物価指数 前月比 (5月 0.4%、予想 0.4%)

21:30 (米) 6月 生産者物価指数 前年同月比 (5月 -0.8%、予想 -0.2%)

21:30 (米) 6月 生産者物価コア指数 前月比 (5月 -0.1%、予想 0.1%)

21:30 (米) 6月 生産者物価コア指数 前年同月比 (5月 0.3%、予想 0.4%)

7/13(月)

13:30 (日) 5月 第三次産業活動指数 前月比 (4月 -6.0%)

24:30 (英) ベイリー英中銀(BOE)総裁、発言

27:00 (米) 6月 月次財政収支 (5月 -3988億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

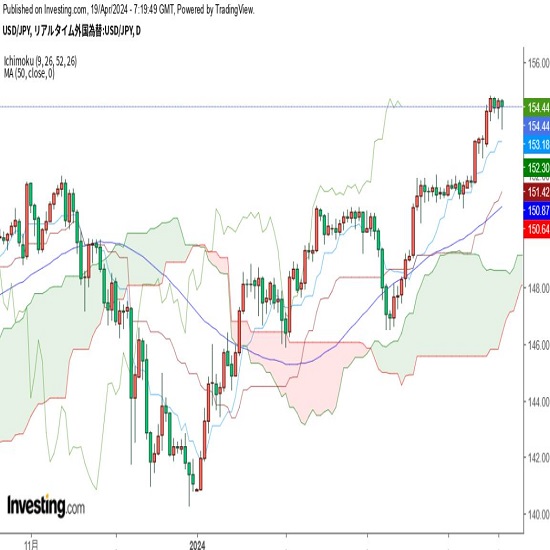

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.19

ドル円、イスラエルのイランに対する報復ミサイル攻撃報道に、一時153円台後半に急落 (4/19午前)

19日午前の東京市場でドル円はもみ合い後に急落。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.04.19

ドル円見通し 154円割れを買われて再び155円の壁に挑戦(24/4/19)

ドル円は154円割れを買われて一段高を伺う位置に付けている印象だ。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.07.10

ドル円、米主要株価指数の下落を背景に上値の重い展開が継続(7/10朝)

9日(木)の外国為替市場でドル円は上値の重い展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。