5月29日の急落から持ち直したが再び軟調に、全米デモ、米中関係悪化が重石

〇週明けドル円は107円台で方向感の定まらない動き

〇全米に拡大する抗議デモ、ISM製造業指数等の不冴えもドル円の重し

〇中国は国営企業に米国産の一部農産物の購入を止める指示を出したと報道

〇米中通商協議の合意が破られることとなれば、米国制裁関税復活も懸念される

〇ドル円は107.75以下での推移中は下向き、107.37割れから下げ再開

〇107.89を超える反騰の場合108.25前後への上昇を想定

【概況】

ドル円は5月6日(7日未明)安値105.98円から5月19日夜高値108.07円まで上昇してきた後は新たな高値更新へ進めず、5月22日安値107.29円の後は新たな安値更新も回避しつつ107円台中後半での持ち合いを続けてきた。しかし5月28日に中国全人代が香港への規制を強める国家安全法の香港への適用を決める一方で欧米が激しく批判し始めたことでリスク回避感が強まり、29日にはトランプ米大統領が報復措置を表明するとしたことで円高反応が進み、29日午後には107.05円まで急落して107円台中後半での持ち合い中の安値であった5月22日安値107.29円を割り込んだ。持ち合い下放れからさらに続落基調へと進みやすい状況になったが、29日夜のトランプ大統領会見内容は中国に対してさほど厳しいものではなかったとして直前まで下げていたNYダウが反騰に転じ、ドル円も29日午後への円高はやや悲観し過ぎたとして急反発となり、30日未明には107.89円まで戻した。

週明けは再び米中対立懸念がやや前面に出て1日夕刻には107.37円まで下げたが、夜には107.76円まで戻し、その後はまたやや円高となるなど、方向感の定まらない小規模な乱高下となった。

白人警官による黒人拘束死事件をきっかけに全米に広がった抗議デモについてもトランプ政権での内政不安としてやや円高要因となっている印象だ。 米ミネソタ州で黒人男性が白人警官に押さえ付けられて死亡する事件が起きた事に対する抗議デモが全米に拡大し、一部が暴徒化しているが、デモの密集が新たな感染拡大を発生させかねないこと、経済活動再開への動きに水を指すものと思われる。

米サプライ管理協会(ISM)が1日発表した5月の米製造業景況指数は43.1となり前月の41.5から上昇したが、好不況の節目となる50を3カ月連続で下回り、市場予想の43.6も下回った。株式市場はアフターコロナの復興期待による楽観的な上昇基調の範囲にあるが、足元の景気悪化はかなり深刻だ。週末の米雇用統計を見て楽観基調を継続できるのかどうか試されることになるのだろう。

【中国も報復に動く】

中国の全国人民代表大会(全人代)が5月28日に香港統制を強化する「国家安全法」の導入方針を採択した事により米中対立懸念が強まった。29日のトランプ大統領会見では「一国二制度」を「一国一制度」に置き換えるものだとして香港への優遇措置剥奪手続きに着手し、香港の自治侵害に関与した当局者への制裁、中国からの外国人の入国を一部禁止、米市場に上場する中国企業への規制検討、WHO脱退の意向も表明した。しかし、香港の優遇措置撤廃の手続きの期間や1月に合意した米中通商協議の第一段階合意の破棄等には触れなかった。

中国が6月1日に、国有企業に米国産大豆と豚肉の購入を停止するよう求め、トウモロコシと綿花の購入も保留するように指示したとロイターが報じた。米国がこれに対して対抗措置を拡大すれば年初に実現した米中通商協議第1段階合意の履行も揺らぐことになる。第1段階合意では中国が米国からのモノとサービスの輸入を2年間で2000億ドル増やすこととなっているが、新型コロナウイルスに伴う経済活動停滞により合意内容の達成は困難との見方も強まっている。今後の展開次第では第一段階合意が履行されないとして制裁関税の復活等への動きが強まることも懸念される。

全米のデモ、感染拡大による急激な失業増、米中対立はトランプ大統領の再選を危うくするものでもある。国内の危機を排外主義的に中国批判へと向けるような政治手法も採られやすいと注意したい。

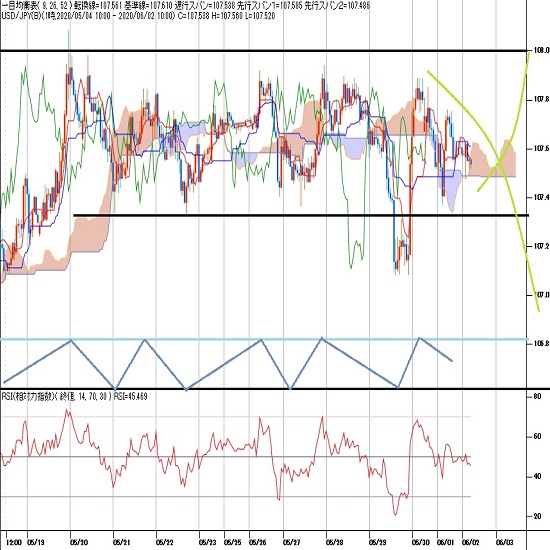

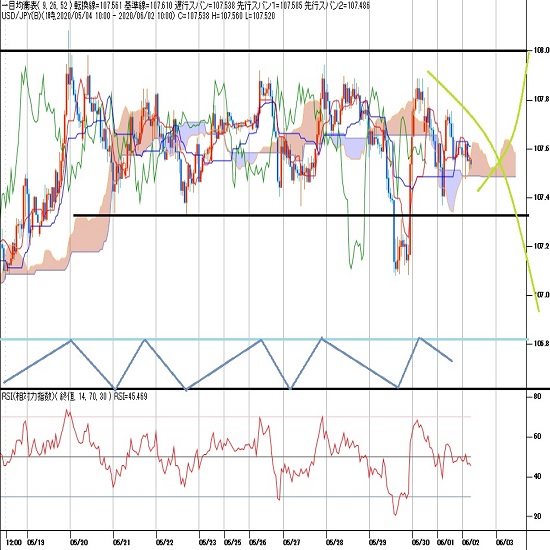

【60分足一目均衡表、サイクル分析】

概ね3日から5日周期に短期的な高値・安値形成サイクルでは、5月29日午後へ急落してからほぼイッテコイまで戻したため、直近のサイクルボトムを5月29日午後安値とする。底割れ回避の内は27日夜高値を基準として3日夜にかけての間への上昇余地があるが、5月19日深夜高値以降はサイクルを短縮しての往来が続いているので既に30日未明高値でサイクルトップをつけた可能性が高い。

6月1日夕安値107.37円を割り込まない内は上昇再開余地ありとするが、1日夕安値割れからは弱気サイクル入りとして6月3日夕から5日夕にかけての間への下落を想定する。

60分足の一目均衡表では19日以降の持ち合い型の往来が続いているため遅行スパン及び先行スパンが実線との交錯を繰り返して方向感に乏しい。6月1日夕安値割れからは両スパン揃っての悪化が顕著となるので遅行スパン悪化中の安値試し優先とするが、107.76円超えからは上昇再開及び一段高へ進む可能性ありとして遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は50ポイントを挟んだ小動きとなっている。40ポイント割れからは下げ再開とみて30ポイント割れを目指すとみる。上昇再開には60ポイント超えからの続伸が必要と思われる。

以上を踏まえて当面のポイントを示す。

(1)当初、6月1日夕安値107.37円を下値支持線、30日未明高値107.89円を上値抵抗線とする。

(2)107.75円以下での推移中は下向きとし、107.37円割れからは下げ再開とみてまず29日安値107.05円試しとし、底割れの場合は106円台中盤への下落を想定する。リスク回避感やドル安感が強まる場合はこのケースと考える。また107.37円を割り込んだ後も107.50円以下での推移が続く場合は3日も下向きの展開と考える。

(3)107.76円超えからは107.89円試しとし、107.89円を超える反騰の場合は上昇再開とみて108.25円前後への上昇を想定する。108円乗せを維持できずに107.75円を割り込む場合は下げ再開の可能性が高まるが、108円を超えた後も107.75円以上での推移なら3日も高値試しへ進みやすいと考える。

【当面の主な予定】

6/2(火)

10:30 (豪) 1-3月期 経常収支 (前期 10億豪ドル、予想 63億豪ドル)

13:30 (豪) 豪準備銀行、政策金利 (現行 0.25%、予想 0.25%)

6/3(水)

10:30 (豪) 1-3月期 GDP 前期比 (前期 0.5%、予想 -0.4%)

10:30 (豪) 1-3月期 GDP 前年同期比 (前期 2.2%、予想 1.4%)

10:30 (豪) 4月 住宅建設許可件数 前月比 (3月 -4.0%)

10:30 (豪) 4月 住宅建設許可件数 前年同月比 (3月 0.2%)

10:45 (中) 5月 財新サービス業PMI (4月 44.4)

14:45 (ス) 1-3月期 GDP 前期比 (前期 0.3%、予想 -2.0%)

14:45 (ス) 1-3月期 GDP 前年同期比 (前期 1.5%、予想 -0.9%)

16:55 (独) 5月 失業者数 前月比 (4月 37.30万人、予想 19.00万人)

16:55 (独) 5月 失業率 (4月 5.8%、予想 6.2%)

16:55 (独) 5月 サービス業PMI改定値 (速報 31.4、予想 31.4)

17:00 (欧) 5月 サービス業PMI改定値 (速報 28.7、予想 28.7)

17:30 (英) 5月 サービス業PMI改定値 (速報 27.8、予想 28.0)

18:00 (欧) 4月 生産者物価指数 前月比 (3月 -1.5%、予想 -1.8%)

18:00 (欧) 4月 生産者物価指数 前年同月比 (3月 -2.8%、予想 -4.2%)

18:00 (欧) 4月 失業率 (3月 7.4%、予想 8.2%)

21:15 (米) 5月 ADP非農業部門就業者数 前月比 (4月 -2023.6万人、予想 -950.0万人)

22:45 (米) 5月 サービス業PMI改定値 (速報 36.9、予想 37.4)

23:00 (加) カナダ銀行 政策金利 (現行 0.25%、予想 0.25%)

23:00 (米) 5月 ISM非製造業景況指数 (4月 41.8、予想 44.5)

23:00 (米) 4月 製造業新規受注 前月比 (3月 -10.3%、予想 -14.2%)

オーダー/ポジション状況

関連記事

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

-

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.04.24

ドル円見通し わずかに高値切り上げるも155円に届かず、日銀会合等控えて慎重な動き(24/4/24)

ドル円は、155円手前での市場介入警戒感もあり上昇が勢い付くことはなく慎重な動きを続けている。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.06.02

ドル円、上値の重い展開が継続。米中対立激化と全米デモへの警戒感が重石に(6/2朝)

1日(月)の外国為替市場でドル円は下落後に持ち直す展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。